EU điều chỉnh chính sách tiền tệ để ứng phó với cuộc khủng hoảng y tế

Hệ quả từ tác động của cuộc khủng hoảng do dịch viêm đường hô hấp cấp COVID-19 gây ra lần này cho đến nay vẫn chưa thể đánh giá chính xác, nhưng có thể khẳng định hậu quả sẽ nặng nề hơn nhiều so với cuộc khủng hoảng tài chính năm 2008. Châu Âu trong cuộc khủng hoảng này bị thiệt hại nghiêm trọng nhất và phải đương đầu với những thách thức mang tính cơ cấu kéo dài của họ. Trong bối cảnh môi trường kinh tế khó có thể kém hấp dẫn hơn, các chính phủ trong Liên minh châu Âu (EU) đã phải điều chỉnh chính sách tiền tệ để đối phó với cuộc khủng hoảng y tế lần này - một thể hiện về tính hợp pháp và thích đáng lâu dài của cơ cấu quản trị hiện nay của châu Âu.

Ảnh minh họa/ Internet

Không giống như những lần trước, cuộc khủng hoảng lần này không phải là do "bong bóng" kinh tế bị vỡ (sự sụt giảm của thị trường chứng khoán là hậu quả chứ không phải là nguyên nhân của cuộc khủng hoảng), cũng không phải do vấn đề điều chỉnh tỷ giá hối đoái, hay giá dầu tăng (trên thực tế giá dầu thậm còn giảm mạnh) và cũng không phải do chiến tranh. Những hậu quả về kinh tế hiện nay xuất phát từ các biện pháp “cách ly” cộng đồng làm giảm mạnh nhu cầu cũng như nguồn cung. EU trong hành động chống đỡ cuộc khủng hoảng y tế đã sử dụng công cụ chính sách tiền tệ để điều phối hoạt động nội khối.

Chính sách tiền tệ của EU

Chính sách tiền tệ của EU là các biện pháp mà Hệ thống các ngân hàng trung ương châu Âu (ESCB) thực hiện với mục tiêu chính là đảm bảo sự ổn định về giá thông qua định chế tài chính duy nhất là Ngân hàng trung ương châu Âu (ECB). ESCB hỗ trợ các chính sách kinh tế chung trong EU nhằm thực hiện các mục tiêu của liên minh.

ESCB hành động theo các nguyên tắc của nền kinh tế thị trường mở, cạnh tranh tự do, đảm bảo một chính sách lãi suất và tái cấp vốn ngân hàng thông qua các ngân hàng trung ương của mỗi quốc gia thành viên và tổ chức một hệ thống thanh toán liên ngân hàng. Để đạt được mục tiêu của mình, ESCB có một loạt các công cụ chính sách tiền tệ.

Thứ nhất, đó là hoạt động thị trường mở. Hoạt động thị trường mở đóng một vai trò quan trọng trong việc thúc đẩy lãi suất và quản lý thanh khoản ngân hàng, cũng như cung cấp chỉ dẫn về định hướng của chính sách tiền tệ. Các hoạt động thị trường mở thường xuyên của ESCB bao gồm các hoạt động nhằm cung cấp thanh khoản bằng euro với thời gian đáo hạn là một tuần (hoạt động tái cấp vốn chính - OPR) và các hoạt động cung cấp thanh khoản bằng đồng Euro đến ngày đáo hạn ba tháng (hoạt động tái cấp vốn dài hạn - ORLT). OPR được sử dụng để điều chỉnh lãi suất ngắn hạn, quản lý thanh khoản ngân hàng và chỉ ra hướng chính sách tiền tệ trong Khu vực sử dụng đồng Euro, trong khi ORLT cung cấp thêm việc tái cấp vốn dài hạn cho lĩnh vực tài chính.

Thứ hai, đơn giản hóa thủ tục. Công cụ này cho phép cung cấp hoặc rút thanh khoản qua đêm và chỉ số TEMPE (tỷ giá trung bình qua đêm của đồng Euro) đo lường mức lãi suất hiệu quả hiện hành trên thị trường liên ngân hàng qua đêm của đồng euro. ESCB cung cấp hai thủ tục đơn giản hóa thường trực cho các tổ chức tín dụng: Đơn giản thủ tục cho vay cận biên và tiền gửi.

Thứ ba, lập dự trữ tối thiểu bắt buộc. ESCB áp đặt mức dự trữ tối thiểu cho các tổ chức tín dụng của các quốc gia thành viên và tại các ngân hàng trung ương quốc gia. Mục tiêu của dự trữ tối thiểu là ổn định lãi suất ngắn hạn trên thị trường và tạo ra cấu trúc để tái cấp vốn của hệ thống ngân hàng trong ESCB , từ đó tạo điều kiện trong quản lý lãi suất trên thị trường tiền tệ thông qua hoạt động bơm thanh khoản thường xuyên.

Thứ tư, thực hiện các chính sách tiền tệ “bất thường” và ứng phó với khủng hoảng. Một ngân hàng trung ương có thể thực hiện các chính sách tiền tệ “bất thường” khi xuất hiện rủi ro giảm phát, thị trường chứng khoán hoặc trái phiếu sụp đổ, một tổ chức tín dụng lớn phá sản, khủng hoảng niềm tin trong lĩnh vực tài chính...

Năm 2012, ESCB đã công bố khả năng thực hiện các giao dịch OMT (Outright – Monetary - Transactions) trên thị trường trái phiếu chính phủ thứ cấp. Năm 2013, ESCB đã cung cấp các chỉ dẫn về quỹ đạo lãi suất chính trong tương lai. Tháng 6/2014, ESCB công bố một loạt hoạt động tái cấp vốn dài hạn được nhắm mục tiêu (TLTRO), nhằm mục đích kích thích cho vay đối với các tổ chức tín dụng trong khu vực đồng euro, trong khoảng thời gian ban đầu là hai năm. Chuỗi hoạt động thứ hai (TLTRO II) bắt đầu vào tháng 3/2016 và loạt thứ ba (TLTRO III) vào tháng 3/2019.

Ngoài ra, từ năm 2009, ESCB còn triển khai một số chương trình mua tài sản để hỗ trợ tăng trưởng trong khu vực đồng euro, phù hợp với mục tiêu giữ lạm phát ở mức dưới 2% trong trung hạn. Cụ thể như Chương trình mua chứng khoán khu vực doanh nghiệp (CSPP), Chương trình mua chứng khoán bảo đảm tài sản (ABSPP) và Chương trình mua trái phiếu được bảo hiểm thứ ba (CBPP3).

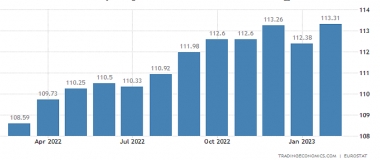

Ban đầu, mức mua tài sản ròng hàng tháng trung bình là 60 tỷ euro trong khoảng thời gian từ tháng 3/2015 đến 3/2016, sau đó tăng lên tới 80 tỷ euro/tháng trong giai đoạn từ 4/2016 đến 3/2017. Mua tài sản ròng sau đó giảm dần để đạt mức hàng tháng là 15 tỷ euro trong khoảng thời gian từ tháng 10-12/2018.

Tháng 12/2018, ESCB quyết định ngừng mua ròng tài sản nhằm tiếp tục tái đầu tư khoản bồi hoàn cho tiền gốc của chứng khoán đáo hạn và duy trì mua ròng tích lũy theo từng chương trình mua tài sản cụ thể ở cấp độ tương ứng. Tháng 9/2019, ESCB tiếp tục nối lại việc mua tài sản ròng với mức mua hàng tháng là 20 tỷ euro kể từ ngày 1/11 và có kế hoạch duy trì nếu cần thiết để tăng cường hiệu quả điều chỉnh lãi suất và kết thúc ngay trước khi bắt đầu tăng lãi suất chính của ECB.

Giải pháp về chính sách tiền tệ trong đối phó khủng hoảng của EU

Trước cuộc khủng hoảng y tế đang làm tê liệt nền kinh tế toàn cầu, các ngân hàng trung ương và chính phủ nhất thiết phải có biện pháp hỗ trợ nền kinh tế. Về nguyên tắc, để đối phó với một cuộc khủng hoảng, phản ứng thông thường của một ngân hàng trung ương là hạ lãi suất. Mức giảm lãi suất này có tác động lan tỏa khắp nền kinh tế thông qua các ngân hàng, có nghĩa là hỗ trợ cho các đơn vị làm ăn kinh tế mắc nợ (hộ gia đình, doanh nghiệp, Nhà nước...).

Ngoài ra, tỷ lệ lãi suất giảm sẽ kích thích tín dụng, cũng như kích thích đầu tư và tiêu dùng, từ đó hỗ trợ các hoạt động kinh tế. Sự biến động của lãi suất là công cụ chính trong chính sách tiền tệ của các ngân hàng trung ương. Tuy nhiên, đôi khi lãi suất thấp không đủ để thúc đẩy nền kinh tế, trong trường hợp đó, một ngân hàng trung ương có thể thực hiện các biện pháp khác.

Do đó, ngân hàng có thể nới lỏng các ràng buộc quy định đối với các ngân hàng thương mại để khuyến khích phân phối tín dụng nhiều hơn. Một công cụ khác là mua tài sản thông qua các ngân hàng trung ương, được gọi là nới lỏng định lượng (QE). Bằng cách mua lại tài sản, bao gồm trái phiếu chính phủ, ngân hàng trung ương sẽ hạ lãi suất và đơn giản hóa hoạt động tài trợ cho nợ công với chi phí thấp hơn.

Trong cuộc khủng hoảng y tế do COVID-19 lần này, ECB đã điều tiết để hầu hết các ngân hàng trung ương đều giảm lãi suất một cách hợp lý. Tuy nhiên, do lãi suất chính hiện ở mức 0% khi dịch bệnh lây lan ECB không thể giảm lãi suất nữa. Các biện pháp khác cụ thể là công bố một kế hoạch khổng lồ để mua tài sản (chủ yếu là trái phiếu chính phủ) được gọi là "Chương trình mua khẩn cấp trong giai đoạn đại dịch (PEPP)" nhằm mục đích mua lại 750 tỷ Euro tài sản từ nay đến cuối năm 2020.

Thông qua chương trình này, ECB tìm cách hạ thấp tỷ lệ mà các chính phủ đang mắc nợ. Chẳng hạn như Italy, một trong những thành viên EU chịu ảnh hưởng nặng nề của dịch bệnh, đã chứng kiến nợ công gia tăng và các nhà đầu tư nghi ngờ về khả năng thanh toán của nước này. Bằng cách công bố một chương trình mua lại tài sản khổng lồ, ECB cho biết sẵn sàng hỗ trợ các chính phủ, theo đó ECB đảm bảo khả năng thanh toán của các quốc gia nhờ khả năng tạo tiền tệ không giới hạn.

Trong những năm gần đây, ECB từng đưa ra các chương trình mua lại tài sản để hỗ trợ các quốc gia châu Âu. Tuy nhiên, chương trình PEPP lần này có tính chất đặc biệt vì cho phép ECB mua chứng khoán của quốc gia mong muốn, trong khi các kế hoạch trước đó chỉ cho phép mua chứng khoán từ tất cả các quốc gia cùng một lúc. Do đó, ECB đang áp dụng một công cụ mới cho phép thế chế này giúp một quốc gia cụ thể (đặc biệt là Italy, quốc gia đang gặp khó khăn lớn về y tế, kinh tế và ngân sách).

Cuối cùng, với vai trò chịu trách nhiệm giám sát ngân hàng, ECB khuyến khích các ngân hàng phân phối các khoản tín dụng, đặc biệt bằng cách cho phép nới lỏng tạm thời các quy tắc kế toán IFRS9. Biện pháp này là để phòng ngừa sự sụt giảm tín dụng đột ngột, trong khi nhiều doanh nghiệp phải đối mặt với nhu cầu tiền mặt khẩn cấp./.

![Hiệu quả hoạt động của các doanh nghiệp chưa niêm yết tại Việt Nam: Vai trò của thương mại điện tử và năng lực cạnh tranh cấp tỉnh[1]](http://kinhtevadubao.vn/stores/news_dataimages/trangttl/042024/26/14/medium/4422_tmdt-16646873595241409364474.jpg?rt=20240426144423)

Bình luận