Ngân hàng vẫn là nhà vay nợ lớn nhất trên thị trường trái phiếu

Lượng vốn huy động lên tới 235.094 tỷ đồng

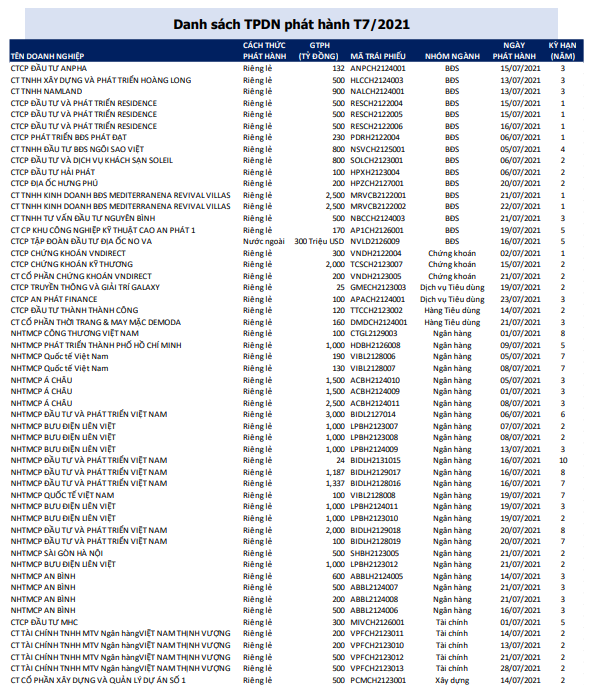

Liên quan đến diễn biến mới nhất trên thị trường trái phiếu doanh nghiệp, cập nhật của Hiệp hội thị trường trái phiếu Việt Nam (VBMA) cho thấy, tháng 7/2021, toàn thị trường có 53 đợt phát hành riêng lẻ trái phiếu trong nước, với tổng giá trị phát hành 38.905 tỷ đồng và 1 đợt phát hành trái phiếu ra thị trường quốc tế trị giá 300 triệu USD của Công ty cổ phần Tập đoàn Đầu tư địa ốc No Va (Novaland).

|

| Ngân hàng và doanh nghiệp bất động sản huy động vốn mạnh nhất trên thị trường trái phiếu. Nguồn: VBMA |

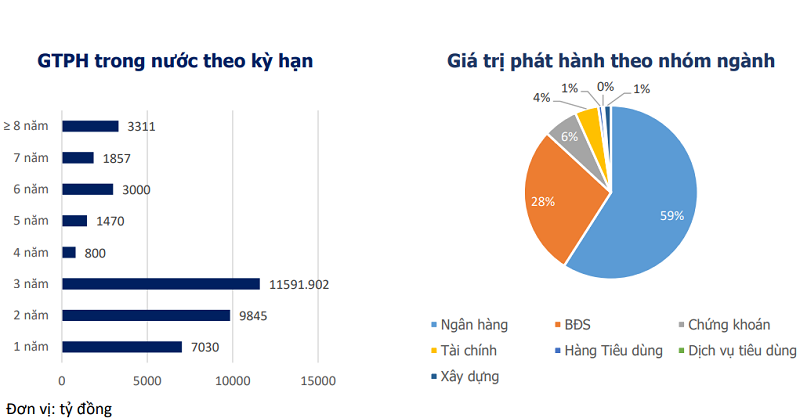

So với tháng 6/2021, trật tự huy động vốn trên thị trường trái phiếu doanh nghiệp trong tháng 7 vừa qua không có sự thay đổi, khi nhóm ngành ngân hàng vẫn xếp vị trí thứ nhất về giá trị phát hành, với 22.968 tỷ đồng. Trong đó một số ngân hàng phát hành khối lượng lớn như: Ngân hàng Đầu tư và Phát triển Việt Nam (BIDV) phát hành 7.648 tỷ đồng trái phiếu, với các kỳ hạn 6, 7, 8 và 10 năm; Ngân hàng Bưu điện Liên Việt (LienVietPostBank) phát hành 6.000 tỷ đồng trái phiếu với kỳ hạn 2-3 năm...

Tư tương như tháng 6/2021, nhóm doanh nghiệp bất động sản xếp vị trí thứ hai, với tổng giá trị phát hành trái phiếu riêng lẻ đạt 10.832 tỷ đồng và 1 đợt phát hành ra thị trường quốc tế của Novaland trị giá 300 triệu USD (trái phiếu chuyển đổi với lãi suất USD 5,25%/năm).

|

| Bức tranh phát hành trái phiếu doanh nghiệp tháng 7/2021. Nguồn: VBMA |

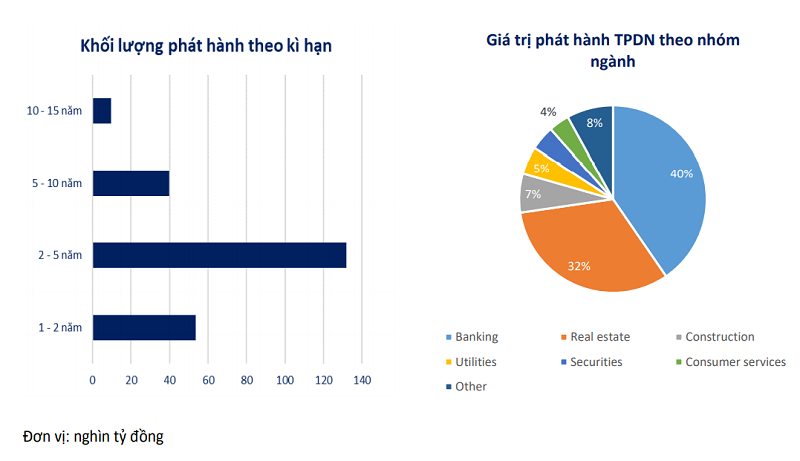

Theo VBMA, 7 tháng đầu năm nay, toàn thị trường có 376 đợt phát hành trái phiếu doanh nghiệp trong nước, với tổng giá trị phát hành lên tới 235.094 tỷ đồng, trong đó phát hành riêng lẻ là 225.509 tỷ đồng, phát hành ra công chúng: giá trị 9.584 tỷ đồng; 3 đợt phát hành trái phiếu ra thị trường nước ngoài với tổng giá trị 1 tỷ USD (trong đó Tập đoàn Vingroup phát hành 500 triệu USD, Công ty Cổ phần Bất động sản BIM phát hành 200 triệu USD).

Tương tự như trong tháng 7 vừa qua, 7 tháng đầu năm nay, nhóm ngân hàng thương mại vẫn dẫn đầu với tổng giá trị phát hành đạt 95.000 tỷ đồng, trong đó, có 79% trái phiếu phát hành với kỳ hạn từ 2-4 năm, lãi suất thấp từ 3-4.2%/năm. Những ngân hàng có khối lượng lớn trái phiếu phát hành với lãi suất thấp, kỳ hạn ngắn hơn 5 năm, như: ACB (17.700 tỷ đồng), BIDV (12.397 tỷ đồng), LienVietPostBank (10.900 tỷ đồng), VPBank (9.900 tỷ đồng).

Nhóm doanh nghiệp bất động sản xếp vị trí thứ 2, với tổng khối lượng phát hành 75.800 tỷ đồng, trong đó có khoảng 15% trái phiếu phát hành không có tài sản bảo đảm hoặc bảo đảm bằng cổ phiếu. Một số công ty, dự án huy động lượng vốn lớn như: Alpha City (huy động 8.060 tỷ đồng trái phiếu phát hành bởi Công ty cổ phần Đầu tư Golden Hill và Công ty cổ phần Đầu tư Voyage), Vingroup (4.375 tỷ đồng), Hưng Thịnh Quy Nhơn (4.000 tỷ đồng)...

Điểm đáng chú ý là khác với nhóm ngân hàng, mặt bằng lãi suất phát hành trái phiếu của các doanh nghiệp bất động sản ghi nhận ở mức cao, khi dao động trong khoảng từ 8-13%/năm.

|

| Bức tranh phát hành trái phiếu doanh nghiệp 7 tháng đầu năm 2021. Nguồn: VBMA |

Dự báo thị trường sẽ còn “nóng”

Với kế hoạch phát hành đang được các doanh nghiệp “xếp hành” để chuẩn bị tung ra thị trường đến thời điểm này, từ nay đến cuối năm dự báo hoạt động huy động vốn qua thị trường trái phiếu doanh nghiệp tiếp tục “nóng”, nhất là trong bối cảnh các ngân hàng thường có nhu cầu vốn cao vào cuối năm để đáp ứng nhu cầu vốn tăng của nền kinh tế, cũng như doanh nghiệp. Điển hình như ngày 20/7 vừa qua, Hội đồng quản trị của Ngân hàng TMCP Đông Nam Á đã phê duyệt phương án phát hành trái riêng lẻ với tổng khối lượng tối đa không quá 4.000 tỷ đồng.

Còn với doanh nghiệp bất động sản, trong bối cảnh tín dụng của hệ thống ngân hàng đang được tăng cường kiểm soát theo hướng chặt hơn dòng vốn chảy vào các lĩnh vực rủi ro cao như: bất động sản, chứng khoán..., thì dự báo các công ty địa ốc sẽ tiếp tục gia tăng tìm kiếm nguồn vốn trên thị trường trái phiếu. Mới đây, ngày 3/8, Hội đồng quản trị của Công ty cổ phần phát triển bất động sản Phát Đạt, mã chứng khoán PDR niêm yết trên Sở giao dịch chứng khoán TP.HCM (HOSE) vừa thông qua phương án phát hành trái phiếu doanh nghiệp lần thứ 5 năm 2021, với khối lượng phát hành 200 tỷ đồng, kỳ hạn 2 năm, lãi suất 13%/năm.

|

| Công ty cổ phần Phát triển bất động sản Phát Đạt vừa chốt kế hoạch phát hành trái phiếu đợt 5 năm 2021 với mức lãi suất 13%/năm. Ảnh: PDR |

Ngày 30/7 vừa qua, Hội đồng quản trị của Công ty cổ phần Đầu tư LDG, mã chứng khoán LDG niêm yết trên HOSE, một thương hiệu phát triển nhiều dự án bất động sản ở: TP. HCM, Đồng Nai, Bình Dương đã thông qua phương án phát hành riêng lẻ 700 tỷ đồng trái phiếu không chuyển đổi, không tài sản bảo đảm, lãi suất 12%/năm, kỳ hạn 24 tháng, chia làm 2 đợt (đợt 1 phát hành trong quý III-IV/2021, đợt 2 trong quý IV/2021 - I/2022).../.

Bình luận