Từ 01/07/2020: khoanh tiền nợ thuế, xóa tiền phạt chậm nộp, tiền chậm nộp trong vòng 3 năm

Điều kiện tiên quyết là người nộp thuế không còn khả năng nộp ngân sách

Nghị quyết về khoanh tiền nợ thuế, xóa tiền phạt chậm nộp, tiền chậm nộp đối với người nộp thuế không còn khả năng nộp ngân sách nhà nước có hiệu lực thi hành từ ngày 01/07/2020 và được tổ chức thực hiện trong thời hạn 03 năm kể từ ngày có hiệu lực thi hành.

Nghị quyết gồm 8 Điều, quy định về khoanh nợ tiền thuế, xóa nợ tiền phạt chậm nộp, tiền chậm nộp (sau đây gọi chung là xử lý nợ) đối với người nộp thuế không còn khả năng nộp ngân sách nhà nước, bao gồm tiền thuế, tiền phạt chậm nộp, tiền chậm nộp, tiền phạt vi phạm hành chính trong lĩnh vực thuế, hải quan phát sinh trước ngày Luật Quản lý thuế số 38/2019/QH14 có hiệu lực thi hành.

Đối tượng áp dụng gồm: người nộp thuế nợ tiền thuế thuộc đối tượng được khoanh nợ tiền thuế, xóa nợ tiền phạt chậm nộp, tiền chậm nộp quy định tại Điều 4 Nghị quyết này; cơ quan quản lý thuế, công chức quản lý thuế, người có thẩm quyền xử lý nợ quy định tại Nghị quyết này; cơ quan, tổ chức, cá nhân có liên quan.

Về đối tượng được xử lý nợ là người nộp thuế nợ tiền thuế, nợ tiền phạt chậm nộp, tiền chậm nộp và thuộc một trong các trường hợp dưới đây, phát sinh trước ngày 01/07/2020 mà không có khả năng nộp ngân sách nhà nước.

Cụ thể, người nộp thuế là người đã chết, người bị Tòa án tuyên bố là đã chết, mất tích hoặc mất năng lực hành vi dân sự; người nộp thuế có quyết định giải thể gửi cơ quan quản lý thuế, cơ quan đăng ký kinh doanh để làm thủ tục giải thể, cơ quan đăng ký kinh doanh đã thông báo người nộp thuế đang làm thủ tục giải thể trên hệ thống thông tin quốc gia về đăng ký doanh nghiệp nhưng người nộp thuế chưa hoàn thành thủ tục giải thể; người nộp thuế đã nộp đơn yêu cầu mở thủ tục phá sản hoặc bị người có quyền, nghĩa vụ liên quan nộp đơn yêu cầu mở thủ tục phá sản theo quy định của pháp luật về phá sản; người nộp thuế bị thiệt hại vật chất do gặp thiên tai, thảm họa, dịch bệnh, hỏa hoạn, tai nạn bất ngờ; người nộp thuế cung ứng hàng hóa, dịch vụ được thanh toán trực tiếp bằng nguồn vốn ngân sách nhà nước, bao gồm cả nhà thầu phụ được quy định trong hợp đồng ký với chủ đầu tư và được chủ đầu tư trực tiếp thanh toán nhưng chưa được thanh toán...

Về nguyên tắc xử lý nợ, Nghị quyết quy định: bảo đảm tuân thủ quy định của pháp luật, đúng đối tượng, đúng thẩm quyền và bảo đảm điều kiện, hồ sơ, quy trình, thủ tục và chịu trách nhiệm của cá nhân có liên quan theo quy định của pháp luật; bảo đảm công khai, minh bạch; việc thanh tra, kiểm tra, giám sát của cơ quan, tổ chức, cá nhân có thẩm quyền, giám sát của người dân; tạo điều kiện tháo gỡ khó khăn cho người nộp thuế; phòng ngừa, ngăn chặn và xử lý nghiêm việc lợi dụng chính sách để trục lợi hoặc cố tình chây ỳ, nợ thuế.

Trong trường hợp cơ quan có thẩm quyền, cơ quan quản lý thuế phát hiện việc khoanh nợ, xóa nợ không đúng quy định hoặc người nộp thuế đã được xóa nợ mà quay lại sản xuất, kinh doanh hoặc thành lập cơ sở sản xuất, kinh doanh mới, trừ đối tượng quy định tại khoản 6 và khoản 7 Điều 4 của Nghị quyết này thì phải hủy quyết định khoanh nợ, xóa nợ (nếu có) và phải thu vào ngân sách nhà nước khoản nợ đã được xóa. Quy định này nhằm tránh trục lợi chính sách và tạo tiền lệ cho các đối tượng nợ thuế lợi dụng.

Thủ tướng được xóa nợ từ 15 tỷ đồng trở lên

Về thẩm quyền, Nghị quyết quy định: Thủ tướng Chính phủ quyết định xóa nợ tiền phạt chậm nộp, tiền chậm nộp từ 15 tỷ đồng trở lên. Bộ trưởng Bộ Tài chính quyết định xóa nợ tiền phạt chậm nộp, tiền chậm nộp từ 10 tỷ đồng đến dưới 15 tỷ đồng.

Tổng cục trưởng Tổng cục Thuế, Tổng cục trưởng Tổng cục Hải quan quyết định xóa nợ tiền phạt chậm nộp, tiền chậm nộp từ 5 tỷ đồng đến dưới 10 tỷ đồng. Chủ tịch UBND cấp tỉnh quyết định xóa nợ tiền phạt chậm nộp, tiền chậm nộp dưới 5 tỷ đồng. Chủ tịch UBND cấp tỉnh quyết định xóa nợ tiền phạt chậm nộp, tiền chậm nộp đối với cá nhân, cá nhân kinh doanh, hộ gia đình, hộ kinh doanh.

Quốc hội yêu cầu Chính phủ phải báo cáo kết quả xử lý nợ hằng năm khi trình Quốc hội phê chuẩn quyết toán ngân sách nhà nước, báo cáo tổng kết thực hiện Nghị quyết này./.

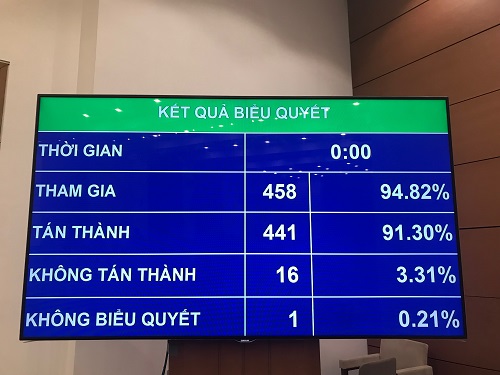

| Trước tình hình nợ đọng thuế hiện nay vẫn còn cao, khó đòi, Chính phủ đã trình Quốc hội xin phương án xử lý với số tiền nợ thuế không còn khả năng thu hồi vào ngân sách. Theo báo cáo của Chính phủ, tổng số tiền nợ thuế tính đến ngày 31/08/2019 là 88.253 tỷ đồng (tăng 8,2% so với thời điểm 31.12.2018). Trong đó, tiền nợ thuế không còn khả năng nộp ngân sách là gần 43.000 tỷ đồng, chiếm tới 48,7% tổng số tiền nợ thuế. Cơ quan quản lý thuế đánh giá lý do nợ thuế vì người nộp thuế đã chết, mất tích, mất năng lực hành vi dân sự, tự giải thể, phá sản, bị thiên tai, thảm họa bất ngờ không còn khả năng nộp ngân sách Nhà nước… Trước tình hình này, Chính phủ đề xuất “xóa nợ”, khoanh nợ khó đòi. Dự kiến, theo phương án xóa nợ tiền phạt chậm nộp, tiền chậm nộp với các đối tượng quy định tại nghị quyết này là 16.357 tỷ đồng. |

![Hiệu quả hoạt động của các doanh nghiệp chưa niêm yết tại Việt Nam: Vai trò của thương mại điện tử và năng lực cạnh tranh cấp tỉnh[1]](http://kinhtevadubao.vn/stores/news_dataimages/trangttl/042024/26/14/medium/4422_tmdt-16646873595241409364474.jpg?rt=20240426144423)

Bình luận