Kiểm soát rủi ro, bảo đảm chất lượng tài sản tại các ngân hàng thương mại Việt Nam

Từ khóa: kiểm soát rủi ro, ngân hàng thương mại, tài sản Có

Summary

Business activities at commercial banks always carry many potential risks, and when risks occur, they can lead to unpredictable consequences. Therefore, controlling risks, ensuring asset quality to achieve safety goals and improve business efficiency is the guideline for management activities at commercial banks. The article focuses on studying the growth of total assets associated with risk control, bad debt control, and liquidity assurance at Vietnamese joint stock commercial banks with small and medium size of total assets, thereby proposing some recommendations.

Keywords: risk control, commercial banking, assets

GIỚI THIỆU

Chất lượng TSC được xác định là chỉ tiêu tổng hợp phản ánh chất lượng quản lý, khả năng thanh toán, khả năng sinh lời và triển vọng phát triển bền vững của NHTM. Vì thế, trong quá trình tái cơ cấu các NHTM, quản trị tài sản Nợ, TSC là một nội dung đang được các ngân hàng quan tâm thực hiện, góp phần hoàn thiện hệ thống quản trị của các ngân hàng hiện nay. Việc thực hiện tốt quản trị TSC sẽ giúp cho các ngân hàng hạn chế được tổn thất do rủi ro lãi suất, rủi ro thanh khoản, đảm bảo an toàn và hiệu quả trong hoạt động kinh doanh.

Bài viết này tập trung nghiên cứu về tăng trưởng TSC gắn với kiểm soát rủi ro, kiểm soát nợ xấu, bảo đảm thanh khoản tại các NHTM cổ phần Việt Nam trong giai đoạn 2010-2021, từ đó đề xuất một số giải pháp phát triển thời gian tới.

Trong bài viết, tác giả sử dụng số liệu Báo cáo tài chính hợp nhất của 22 ngân hàng không do Nhà nước sở hữu cổ phần chi phối và có đầy đủ Báo cáo tài chính hợp nhất được công bố trên website của các ngân hàng từ năm 2010 đến năm 2021 (bao gồm: ABB, BAB, MSB, NAB, NVB, MBB, SHB, SCB, SGB, STB, VPB, OCB, HDB, VIB, VAB, LPB, EIB, PGB, ACB, KLB, SSB, TCB) (Bài viết sử dụng cách viết số thập phân theo chuẩn quốc tế).

TĂNG TRƯỞNG TSC TẠI CÁC NHTM GIAI ĐOẠN 2010-202

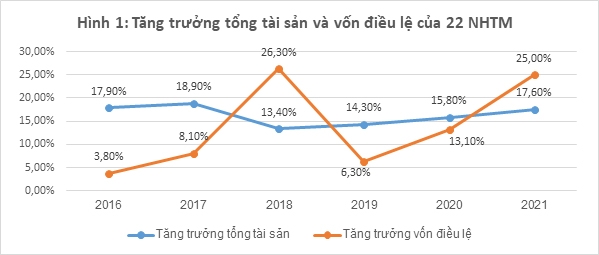

Tăng trưởng tổng tài sản và vốn điều lệ tại các NHTM

Hình 1 là kết quả tổng hợp sau khi các NHTM triển khai Nghị định số 10/2011/NĐ-CP, ngày 26/01/2011 về sửa đổi, bổ sung một số Điều của Nghị định số 141/2006/NĐ-CP, ngày 22/11/2006 ban hành Danh mục mức vốn pháp định của tổ chức tín dụng (TCTD) và Đề án “Cơ cấu lại hệ thống các TCTD giai đoạn 2011-2015” tại Quyết định số 254/QĐ-TTg, ngày 01/03/2012 với mục tiêu “Tập trung lành mạnh hóa tình trạng tài chính và củng cố năng lực hoạt động của các TCTD; cải thiện mức độ an toàn và hiệu quả hoạt động của các TCTD”. Qua đó cho thấy, trong giai đoạn 2016-2021, vốn điều lệ của các NHTM tăng trưởng ổn định với mức tăng bình quân/năm đạt 13,77%, bảo đảm đủ vốn; đồng thời, tăng trưởng TSC tại các NHTM luôn được kiểm soát với mức tăng bình quân/năm là 16,32%. Điều này phản ánh các NHTM đã xây dựng kế hoạch tăng vốn điều lệ theo lộ trình phù hợp với khả năng nhằm nâng cao vốn tự có, từ đó cải thiện hệ số an toàn vốn (CAR) để có thể mở rộng phát triển kinh doanh và tuân thủ nghiêm túc Thông tư số 41/2016/TT-NHNN ngày 30/12/2016 quy định tỷ lệ an toàn vốn đối với ngân hàng, chi nhánh ngân hàng nước ngoài (có hiệu lực từ ngày 01/01/2020).

|

| Nguồn: Tổng hợp báo cáo tài chính của các NHTM |

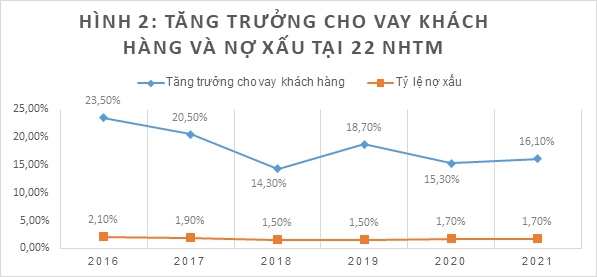

Cho vay khách hàng và kiểm soát nợ xấu

Cho vay khách hàng luôn là hoạt động quan trọng nhất của ngân hàng với tỷ trọng dư nợ luôn chiếm trên 50% giá trị tổng tài sản, thu nhập từ lãi chiếm tỷ trọng chủ yếu trên tổng thu nhập. Mặt khác, hoạt động này cũng luôn “song hành”, tiềm ẩn rủi ro thể hiện tập trung qua nợ xấu và khi nợ xấu trở thành “cục máu đông” của nền kinh tế có thể dẫn đến những hệ lụy khó lường.

Trong giai đoạn 2016-2021, tăng trưởng cho vay khách hàng và kiểm soát nợ xấu luôn được Ngân hàng Nhà nước (NHNN) và 22 NHTM quan tâm với những kết quả đạt được thể hiện qua Hình 2.

|

| Nguồn: Tổng hợp báo cáo tài chính của các NHTM |

Năm 2016 là năm đầu tiên thực hiện Đề án cơ cấu lại hệ thống các TCTD gắn với xử lý nợ xấu giai đoạn 2016-2020 với mục tiêu: Tiếp tục cơ cấu lại hệ thống các TCTD gắn với trọng tâm là xử lý căn bản, triệt để nợ xấu để đến năm 2020 đưa tỷ lệ nợ xấu nội bảng của các TCTD, nợ xấu đã bán cho Công ty quản lý tài sản của các TCTD Việt Nam (VAMC) và nợ đã thực hiện các biện pháp phân loại nợ xuống dưới 3%.

Trên cơ sở mục tiêu tăng trưởng kinh tế và lạm phát được Quốc hội và Chính phủ đặt ra từ đầu năm, NHNN đã xây dựng chỉ tiêu tăng trưởng tín dụng định hướng toàn hệ thống và trong quá trình thực hiện, xem xét điều chỉnh chỉ tiêu này cho phù hợp với tình hình tài chính và khả năng mở rộng tín dụng lành mạnh của NHTM. Chỉ tiêu tăng trưởng tín dụng định hướng toàn hệ thống phù hợp với mức độ mức hấp thụ của nền kinh tế, tập trung vào các lĩnh vực sản xuất - kinh doanh, tiêu dùng, lĩnh vực ưu tiên theo chủ trương của Chính phủ; cụ thể từ năm 2016 đến 2021 lần lượt là 18%-20%; 18%; 17%; 14%; 14% và 12%.

Trong bối cảnh kinh tế vĩ mô diễn biến phức tạp và ảnh hưởng của đại dịch Covid-19, các NHTM đã nghiêm túc triển khai quy định tại Thông tư số 01/2020/TT-NHNN, ngày 13/3/2020 về “Cơ cấu lại thời hạn trả nợ, miễn, giảm lãi, phí, giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng chịu ảnh hưởng bởi dịch Covid-19”.

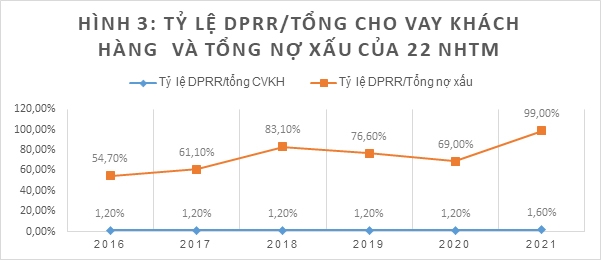

Trích lập dự phòng rủi ro tại các NHTM

Dự phòng rủi ro (DPRR) là khoản tiền các NHTM trích lập để dự phòng cho những tổn thất có thể xảy ra do khách hàng không thực hiện nghĩa vụ theo cam kết. Trích lập DPRR tại các NHTM được thực hiện theo quy định của NHNN và có tác động đến hoạt động của NHTM, như: Danh mục tín dụng và TSC; Chi phí hoạt động và Lợi nhuận trước thuế; Chi phí thuế thu nhập và Lợi nhuận sau thuế…

Tỷ lệ DPRR/Tổng dư nợ phản ánh tổng quát chất lượng danh mục cho vay và khả năng bù đắp tổn thất nếu có rủi ro xảy ra. Tỷ lệ DPRR/Tổng nợ xấu (tỷ lệ bao phủ nợ xấu - Non-performing loan ratio) phản ánh khả năng sử dụng quỹ DPRR để xử lý nợ xấu của NHTM. Diến biến tỷ lệ DPRR/Tổng cho vay khách hàng và tỷ lệ DPRR/Tổng nợ xấu của 22 NHTM được thể hiện tại Hình 3.

|

| Nguồn: Tổng hợp báo cáo tài chính của các NHTM |

Tỷ lệ DPRR/Tổng cho vay khách hàng trong giai đoạn vừa qua tuy không cao, nhưng ổn định qua các năm và có xu hướng tăng là tín hiệu tích cực, phản ánh danh mục cho vay bảo đảm chất lượng và khả năng chủ động bù đắp tổn thất cho vay khách hàng khi có phát sinh của các NHTM. Tuy nhiên, tỷ lệ bao phủ nợ xấu còn chưa cao, chưa bảo đảm khả năng xử lý nợ xấu bằng nguồn DPRR, nên các NHTM cần kiểm soát chặt chẽ hơn tỷ lệ nợ xấu và quan tâm đúng mức đến việc thực hiện bảo đảm tiền vay bằng tài sản theo quy định.

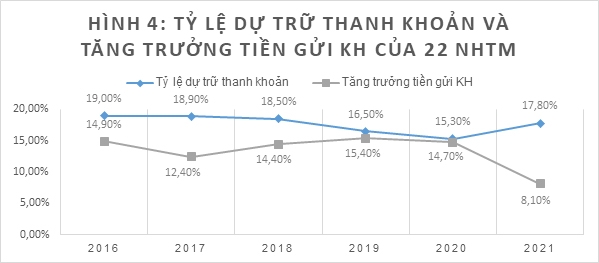

Bảo đảm an toàn thanh khoản tại các NHTM

Rủi ro thanh khoản của NHTM nếu xảy ra có thể kéo theo những hệ lụy khó lường nên luôn được kiểm soát chặt chẽ bởi quy định của NHNN. Theo đó, các NHTM phải lập báo cáo theo dõi dòng tiền vào, dòng tiền ra tại thời điểm cuối ngày làm việc để quản lý tỷ lệ khả năng chi trả trong 30 ngày đối với đồng Việt Nam và đối với ngoại tệ; duy trì tỷ lệ dự trữ thanh khoản tối thiểu 10%. Mặt khác, các NHTM cần có nhiều nguồn cung cấp thanh khoản để bảo đảm duy trì hoạt động, trong đó nguồn chủ yếu nhất là tiền gửi khách hàng. Tỷ lệ dự trữ thanh khoản và tăng trưởng tiền gửi khách hàng tại các NHTM thể hiện qua Hình 4.

|

| Nguồn: Tổng hợp báo cáo tài chính của các NHTM |

Từ năm 2016 đến năm 2021, tỷ lệ dự trữ thanh khoản của các NHTM nghiên cứu biến động không nhiều, trong khoảng từ 15,3% đến 19,0%. Đây là tỷ lệ hợp lý, phù hợp với mức sinh lời và khẩu vị rủi ro, đồng thời đảm bảo tuân thủ quy định của NHNN về tỷ lệ dự trữ thanh khoản trong từng thời kỳ. Mặt khác, các NHTM đã quan tâm kiểm soát tài sản có tính thanh khoản cao và tổng nợ phải trả nhằm bảo đảm tỷ lệ dự trữ thanh khoản trong bối cảnh tăng trưởng tiền gửi khách hàng không cao.

KHÓ KHĂN, THÁCH THỨC CỦA NHTM

Một là, tăng vốn điều lệ của các NHTM. Vốn điều lệ đóng vai trò quan trọng trong hoạt động kinh doanh của NHTM, bởi vốn điều lệ cao là “bộ đệm” giúp các NHTM có thêm nguồn lực “chống chọi” với những khó khăn, thách thức, đặc biệt trong môi trường kinh tế có nhiều biến động, đồng thời tạo cơ sở, điều kiện cho các NHTM mở rộng hoạt động kinh doanh; theo đó, các NHTM đã thực hiện tăng vốn điều lệ như phân tích trên đây. Tuy nhiên, hiện nay, các NHTM gặp không ít khó khăn, thách thức khi thực hiện tăng vốn điều lệ do một số nguyên nhân chủ yếu như phục hồi nền kinh tế hậu Covid-19 còn chậm, thị trường chứng khoán diễn biến phức tạp, tiềm ẩn nhiều rủi ro nên tăng vốn điều lệ của các NHTM chủ yếu bằng hình thức phát hành cổ phiếu trả cổ tức, phát hành cổ phiếu mới thông qua chào bán ra công chúng hoặc chào bán riêng lẻ gặp nhiều khó khăn.

Hai là, xu hướng gia tăng nợ xấu. Đại dịch Covid- 19 xảy ra đã gây nhiều tác động tiêu cực đến mọi lĩnh vực kinh tế - xã hội, biểu hiện tập trung qua hai yếu tố “cung- cầu”; cụ thể cầu của nền kinh tế từ tiêu dùng đến đầu tư và xuất khẩu đều sụt giảm, kéo theo sự suy giảm hoạt động sản kinh doanh, làm “đứt gãy” chuỗi cung ứng đầu vào và lao động. Trong bối cảnh đó, NHNN đã ban hành các Thông tư quy định về việc TCTD, chi nhánh ngân hàng nước ngoài cơ cấu lại thời hạn trả nợ, miễn, giảm lãi, phí, giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng bị ảnh hưởng bởi dịch Covid-19.

Tuy nhiên, hết giai đoạn 2016-2021, năm 2022 tỷ lệ nợ xấu nội bảng tại các NHTM đã gia tăng chiếm 1,92%, trong đó có 3 NHTM có tỷ lệ nợ xấu vượt 3% và tỷ lệ nợ xấu gộp của các NHTM là 4,5%. Nguyên nhân chủ yếu của tình trạng này do phục hồi kinh tế sau đại dịch Covid-19 còn chậm, sự phối hợp chính sách tiền tệ và tài khóa chưa đáp ứng được kỳ vọng; hoạt động sản xuất, kinh doanh của nhiều doanh nghiệp gặp khó khăn do thiếu “đơn hàng”.

Ba là, xử lý nợ xấu và tài sản bảo đảm (TSBĐ) của khoản nợ xấu còn nhiều vướng mắc. Xử lý nợ xấu và TSBĐ của khoản nợ xấu là một vấn đề phức tạp cần có hành lang pháp lý đầy đủ, đồng bộ và triển khai tích cực của các NHTM cùng với sự phối hợp, hỗ trợ của các cơ quan hữu quan.

Nghị quyết 42/2017/QH14 (Nghị quyết 42) về thí điểm xử lý nợ xấu của các TCTD được Quốc hội ban hành ngày 21/6/2017 đã tạo chuyển biến rất tích cực trong xử lý nợ xấu và TSBĐ của khoản nợ xấu. Tuy nhiên, quá trình triển khai Nghị quyết 42 vẫn còn một số vướng mắc chủ yếu như: (i) Chưa có quy định cụ thể về các phương pháp thẩm định giá các khoản nợ để thực hiện mua, bán nợ xấu của tổ chức mua, bán nợ xấu tại khoản 3, Điều 6 - Nghị quyết 42; (ii) Thực hiện quyền thu giữ TSBĐ còn khó khăn do không đáp ứng điều kiện tại điểm b, khoản 2, Điều 7 - Nghị quyết 42 là: “Tại hợp đồng bảo đảm có thỏa thuận về việc bên bảo đảm đồng ý cho TCTD, chi nhánh ngân hàng nước ngoài có quyền thu giữ TSBĐ của khoản nợ xấu khi xảy ra trường hợp xử lý TSBĐ theo quy định của pháp luật”; (iii) Nghị quyết 42 chỉ quy định áp dụng thủ tục rút gọn để giải quyết tranh chấp về nghĩa vụ giao TSBÐ, tranh chấp về quyền xử lý TSBÐ của khoản nợ xấu của TCTD, chi nhánh ngân hàng nước ngoài, tổ chức mua bán, xử lý nợ xấu tại Điều 8; chưa quy định được áp dụng thủ tục rút gọn đối với các tranh chấp hợp đồng tín dụng của các TCTD với khách hàng vay nên rất dễ xảy ra tình trạng khách hàng chuyển quan hệ tranh chấp từ giao TSBĐ hoặc tranh chấp về quyền xử lý TSBĐ thành tranh chấp tín dụng để áp dụng thủ tục thường, qua đó kéo dài thời gian xử lý nợ xấu.

MỘT SỐ KHUYẾN NGHỊ

Thực tiễn thời gian gần đây chỉ ra rằng khủng hoảng kinh tế thường bắt nguồn từ khủng hoảng ngân hàng, điểm cố hữu của hệ thống ngân hàng cũng có thể là nguồn gốc gây ra khủng hoảng kinh tế kéo dài và đòi hỏi cần có chính sách quản lý đặc biệt, phù hợp với tình hình trong mỗi thời kỳ trên cơ sở gắn kiểm soát rủi ro với bảo đảm chất lượng tài sản tại các NHTM. Theo đó, NHNN và các NHTM cần tiếp tục tập trung vào những nội dung chủ yếu như sau:

Đối với NHNN:

- Tiếp tục điều hành chính sách tiền tệ chặt chẽ, chủ động, linh hoạt, phối hợp hài hòa với chính sách tài khóa và các chính sách khác để kiểm soát lạm phát, ổn định kinh tế vĩ mô, thúc đẩy tăng trưởng, bảo đảm các cân đối lớn, bảo đảm mặt bằng lãi suất, tỷ giá cơ bản ổn định.

- Phối hợp với các cơ quan hữu quan thực hiện tốt “Chiến lược phát triển ngành Ngân hàng Việt Nam đến năm 2025, định hướng đến năm 2030” được Thủ tướng Chính phủ phê duyệt tại Quyết định 986/QĐ-TTg, ngày 08/08/2018.

- Tập trung rà soát, hoàn thiện khuôn khổ pháp lý về tiền tệ, hoạt động ngân hàng, cơ cấu lại và xử lý nợ xấu trên cơ sở tuân thủ đầy đủ các quy luật của kinh tế thị trường, theo thông lệ quốc tế và phù hợp với điều kiện của Việt Nam.

- Tham mưu Chính phủ trình Quốc hội luật hóa một số quy định về xử lý nợ xấu và TSBĐ của khoản nợ xấu trên cơ sở Nghị quyết 42 (sẽ hết hiệu lực vào 31/12/2023).

- Chủ động điều hành các giải pháp tín dụng nhằm kiểm soát quy mô, tăng trưởng tín dụng theo mục tiêu định hướng, gắn với nâng cao chất lượng, hiệu quả tín dụng, tập trung tín dụng vào các lĩnh vực sản xuất, kinh doanh, lĩnh vực ưu tiên; kiểm soát chặt chẽ tín dụng vào các lĩnh vực tiềm ẩn rủi ro cao như đầu tư, kinh doanh chứng khoán, trái phiếu doanh nghiệp, bất động sản; tăng cường công tác quản lý, thanh tra, giám sát, phát hiện và xử lý nghiêm các trường hợp vi phạm pháp luật về hoạt động tín dụng.

- Tiếp tục thực hiện các giải pháp tháo gỡ khó khăn trong tiếp cận tín dụng ngân hàng, tạo điều kiện thuận lợi trong vay vốn tín dụng ngân hàng cho doanh nghiệp và người dân, góp phần đẩy lùi tình trạng tín dụng đen.

Đối với các NHTM:

- Hoàn thiện chiến lược phát triển với lộ trình cụ thể và theo hướng phát triển riêng phù hợp với năng lực và điều kiện của NHTM trên cơ sở bám sát Đề án “Cơ cấu lại hệ thống các TCTD gắn với xử lý nợ xấu giai đoạn 2021-2025” được Thủ tướng Chính phủ phê duyệt tại Quyết định số 689/QĐ-TTg, ngày 08/06/2022.

- Tiếp tục xây dựng kế hoạch và lộ trình tăng vốn điều lệ đến năm 2025, bảo đảm quy định tối thiểu đạt 5.000 tỷ đồng (Nhóm NHTM có tiềm lực tài chính, năng lực cạnh tranh, quy mô nhỏ và trung bình) và tối thiểu đạt 15.000 tỷ đồng (Nhóm NHTM có tiềm lực tài chính, năng lực cạnh tranh, quy mô lớn) bằng nhiều hình thức như phát hành cổ phiếu để trả cổ tức, chào bán cổ phiếu cho cổ đông hiện hữu và phát hành cổ phiếu cho người lao động (ESOP), đồng thời nghiên cứu bài bản, kỹ lưỡng phương án chảo bán cổ phiếu cho nhà đầu tư chiến lược nước ngoài có uy tín.

- Hoàn thiện quy định nội bộ theo quy định, tập trung vào hợp đồng tín dụng, hợp đồng bảo đảm nhằm hạn chế/tránh những vướng mắc về pháp lý khi xử lý nợ xấu và TSBĐ của khoản nợ xấu.

- Tăng cường đầu tư cơ sở vật chất và nâng cao năng lực quản trị rủi ro, đẩy mạnh xử lý nợ xấu, nâng cao chất lượng tín dụng, ngăn ngừa, hạn chế tối đa nợ xấu mới phát sinh, hoàn thành áp dụng Basel II theo phương pháp tiêu chuẩn vào cuối năm 2025 và triển khai thí điểm áp dụng Basel II theo phương pháp nâng cao tại các NHTM cổ phần có chất lượng quản trị tốt./.

Trương Quốc Cường - Học viện Ngân hàng

(Theo Tạp chí Kinh tế và Dự báo, số 28, tháng 10/2023)

Tài liệu tham khảo:

1. ABB, BAB, MSB, NAB, NVB, MBB, SHB, SCB, SGB, STB, VPB, OCB, HDB, VIB, VAB, LPB, EIB, PGB, ACB, KLB, SSB, TCB (2016-2021), Báo cáo tài chính các năm, từ năm 2016 đến 2021.

2. Frederic S. Mishkin (1994), Tiền tệ ngân hàng và thị trường tài chính, Nxb Khoa học và Kỹ thuật.

3. Ngân hàng Nhà nước (2017-2022), Báo cáo thường niên các năm, từ năm 2016 đến 2021.

4. Nguyễn Văn Tiến (2015), Toàn tập quản trị ngân hàng thương mại, Nxb Lao động.

![Ảnh hưởng của người chứng thực nổi tiếng đến ý định mua sản phẩm xanh của người tiêu dùng tại TP. Hồ Chí Minh[1]](https://kinhtevadubao.vn/stores/news_dataimages/hoenh/032025/19/21/medium/4459_xanh.jpg?rt=20250319214459)

Bình luận