Chứng khoán Việt Nam: Chiến lược sống chung với Covid-19

Fiin Group chọn “Chứng khoán Việt Nam: Chiến lược sống chung với Covid-19” làm tiêu đề cho Báo cáo thứ 9 trong Chuỗi báo cáo FiinPro Digest được Fiin Group thực hiện từ đầu năm 2020 khi Covid-19 bắt đầu xuất hiện tại Việt Nam. Báo cáo được thực hiện với độ bao phủ 1.005/1766 công ty trên sàn chứng khoán, có vốn hóa thị trường tại ngày 10/9/2021 tương đương 296,2 tỷ USD, chiếm 97,6% tổng vốn hóa của ba sàn HOSE, HNX và UPCoM.

Đừng ngạc nhiên nếu GDP quý III tăng trưởng âm

|

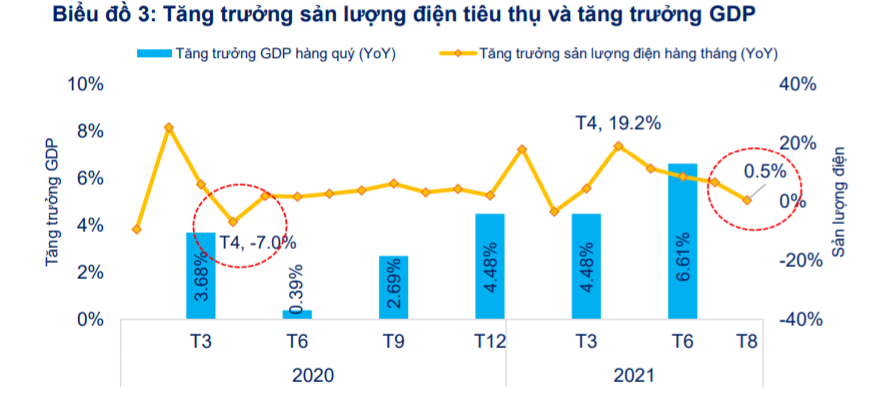

| Sản lượng điện tiêu thụ tháng 8 tăng 0,5% so với cùng kỳ năm trước nhưng giảm 5,1% so với tháng 7 |

FiinGroup cho rằng, tăng trưởng GDP có thể âm trong quý III và nhà đầu tư không nên quá ngạc nhiên khi số liệu được công bố. Tổng mức bán lẻ (PMI) tháng 8/2021 giảm tháng thứ ba liên tiếp, cho thấy tiêu dùng trong nước, được coi là thước đo về cầu của nền kinh tế, tiếp tục suy yếu và đã ghi nhận mức giảm 33,8%, cao gấp rưỡi so với mức 26,5% trong đợt COVID lần đầu vào tháng 4-2020. Theo dõi sản lượng điện tiêu thụ cũng là một chỉ báo mang tính dẫn dắt quan trọng để dự báo được tình hình tăng trưởng kinh tế. Sản lượng điện tiêu thụ phản ánh tình hình hoạt động của doanh nghiệp bởi trong bối cảnh dịch Covid-19 hiện nay thì tiêu thụ điện dân sinh hiện chiếm khoảng 39% cơ cấu tổng tiêu thụ, thực tế tiêu thụ lại gia tăng trong do giãn cách.

Sản lượng điện tiêu thụ tháng 8 tăng 0,5% so với cùng kỳ năm trước nhưng giảm 5,1% so với tháng 7. Cơ cấu tiêu thụ điện kinh doanh chiếm 61% tổng sản lượng tiêu thụ điện kinh doanh, do đó, nếu giả định điện sinh hoạt dân cư tăng 5% trong cơ cấu tổng tiêu thụ trong mùa dịch thì sản lượng tiêu thụ điện kinh doanh giảm tối thiểu 9,1% trong tháng 8 vừa qua.

Sự thay đổi quy mô và mức độ hoạt động xuất nhập khẩu (XNK) không chỉ có ngụ ý về đóng góp tăng trưởng kinh tế nói chung mà đến nhiều nhóm ngành xuất khẩu chủ lực của Việt Nam và trực tiếp đến một số ngành trong các doanh nghiệp niêm yết.

Đóng góp 70% tổng kim ngạch XNK của Việt Nam, các doanh nghiệp FDI tiếp tục dẫn dắt tăng trưởng hoạt động XNK trong tháng 8 với mức tăng trưởng so với cùng kỳ đạt 24% YoY. Ngược lại, tổng kim ngạch xuất nhập khẩu của các doanh nghiệp nội địa trong tháng 8-2021 giảm 19,3% so với cùng kỳ. Xuất khẩu thủy sản và gỗ & sản phẩm gỗ bất ngờ quay đầu giảm trong khi đó xuất khẩu hóa chất, sắt thép, cao su tiếp tục tăng tốt.

Cả năm 2021, FiinGroup không đưa ra dự báo mà dẫn số liệu một số tổ chức dự báo tăng trưởng GDP Việt Nam. World Bank dự báo tăng trưởng cả năm 2021 giảm còn 4,8% trong khi ADB hạ dự báo còn 5,8%, tùy theo kịch bản mở cửa nền kinh tế trở lại.

Lãi suất vay chưa giảm, thậm chí còn tăng

|

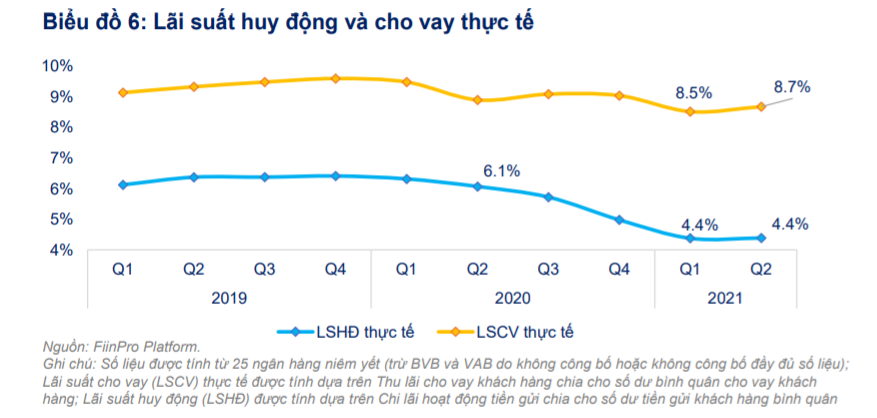

| FiinGroup chỉ ra tỷ suất lãi vay chưa giảm và thậm chí có tăng nhẹ từ mức 8,5% lên 8,7% vào quý II/2021 |

FiinGroup chỉ ra rằng, mặt bằng lãi suất tiền gửi trong hệ thống ngân hàng đã giảm khá mạnh 1 năm qua. Lãi suất bình quân thực tế (được tính toán bằng chi phí lãi huy động tiền gửi chia cho số dư tiền gửi bình quân) của hệ thống ngân hàng đã giảm từ mức hơn 6% giai đoạn trước quý II/2020 về mức 4,4% trong nửa đầu năm 2021.

Trong khi đó, mặc dù số liệu công bố của các ngân hàng khá ổn định và đang trong xu thế giảm trước sức ép của NHNN nhằm hỗ trợ khách hàng vay trong bối cảnh COVID, nhưng số liệu của FiinGroup lại chỉ ra rằng, tỷ suất lãi vay (lending yield) chưa giảm và thậm chí có tăng nhẹ từ mức 8,5% lên 8,7% vào quý II/2021. Nhiều ý kiến lý giải điều này có thể do cơ cấu tín dụng thay đổi theo hướng dài hạn hoặc vào các sản phẩm có lãi suất cao hơn, nhưng số liệu về cơ cấu dư nợ theo kỳ hạn của FiinGroup lại không khẳng định điều đó.

Khối chứng khoán sẽ tăng 18,8 ngàn tỷ đồng vốn mới năm 2021

|

| Dư nợ hiện chỉ chiếm phần nhỏ so với thanh khoản hiện nay, nhưng xu hướng tăng dần đều kể từ quý II/2020 đã khẳng định tâm lý ổn định và sự tự tin của chính các “nhà cái”. |

FiinGroup chỉ ra rằng, số dư tiền mặt của nhà đầu tư tại các CTCK đạt 70 nghìn tỷ đồng tại thời điểm cuối tháng 6, tăng 24,2% so với cuối tháng 3/2021. Tính đến cuối tháng 8, số dư này được một số bên tính toán ước đạt 90 nghìn tỷ đồng. Dòng tiền này được cho là đang chờ đợi một cơ hội lớn để gia nhập thị trường.

Trong môi trường lãi suất thấp, nguồn tiền vào chứng khoán cũng đến từ hoạt động cho vay margin của các CTCK được phản ánh trên báo cáo tài chính của họ cũng như các giao dịch được cấu trúc khác như repo hoặc cho vay cầm cố bằng cổ phiếu trên thị trường đã diễn ra gần đây. Dư nợ cho vay margin đạt trên 126,3 nghìn tỷ đồng vào cuối quý II/2021. Dư nợ hiện chỉ chiếm phần nhỏ so với thanh khoản hiện nay, nhưng xu hướng tăng dần đều kể từ quý II/2020 đã khẳng định tâm lý ổn định và sự tự tin của chính các “nhà cái” đối với triển vọng của thị trường.

Theo ước tính của FiinGroup tổng số vốn tự có dự kiến tăng thêm là 18,8 ngàn tỷ trong năm 2021, riêng từ đầu năm đến nay đã hoàn thành tăng vốn gần 12 nghìn tỷ đồng. Điều này sẽ cho phép các CTCK tăng trần vốn vay (thêm tối đa là 24 nghìn tỷ đồng) để phục vụ hoạt động cho vay margin, giúp tăng lợi nhuận đột biến.

Tiền đầu tư cá nhân tiếp tục tăng mạnh, tiền chảy vào cổ phiếu nhỏ

|

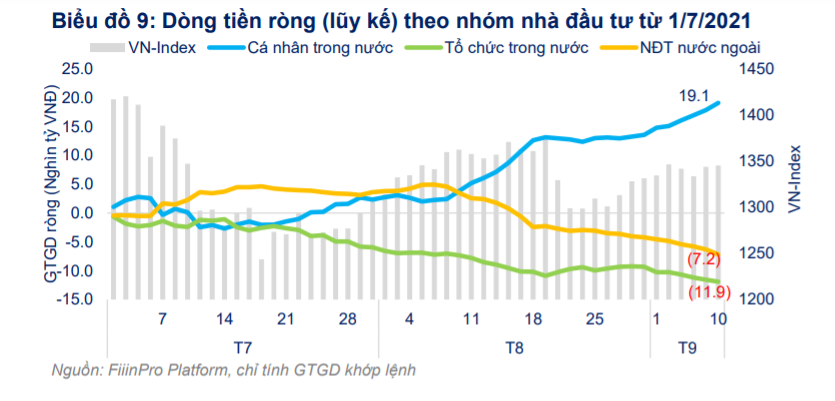

| Dòng tiền từ nhà đầu tư cá nhân tăng mạnh |

Số liệu FiinGroup chỉ ra, trong bối cảnh nhà đầu tư nước ngoài vẫn duy trì trạng thái bán ròng mạnh và tổ chức trong nước cũng trong xu hướng bán ra kể từ đầu tháng 8-2021 thì dòng tiền từ NĐT cá nhân vẫn tiếp tục tăng mạnh. NĐT cá nhân mua ròng gần 16,7 nghìn tỷ đồng từ đầu tháng 8, cao gấp 7 lần mức mua ròng trong tháng trước đó. Lũy kế từ đầu tháng 7, giá trị mua ròng của NĐT cá nhân đạt 19,1 nghìn tỷ đồng, mặc cho nhà đầu tư nước ngoài bán mạnh (chủ yếu bán cổ phiếu bất động sản, thực phẩm và chứng chỉ quỹ).

Tỷ trọng giá trị giao dịch theo vốn hóa trên sàn HOSE cho thấy, dòng tiền đang tăng lên ở nhóm cổ phiếu vốn hóa nhỏ (VNSML) nhờ giao dịch sôi động của các cổ phiếu thép (NKG, TLH), bán lẻ (DGW, PET), xây dựng & vật liệu (LCG, TCD, DPG)…

Trong khi đó, dòng tiền có dấu hiệu hạ nhiệt ở cổ phiếu vốn hóa lớn (VN30) và nhóm cổ phiếu vốn hóa vừa (VNMID). Điều này một mặt do nhóm các cổ phiếu lớn chủ yếu bao gồm khối ngân hàng (TCB, VPB) và một số cổ phiếu lớn đầu ngành như VIC và HPG có sự suy giảm tương đối về thanh khoản trong các phiên giao dịch gần đây.

Vàng và USD không còn là ưu tiên với thế hệ trẻ

|

| FiinGroup dự báo, dòng tiền sẽ còn tiếp tục ở lại trên TTCK cho đến ít nhất là hết quý I/2022 |

Người trẻ có kiến thức về đầu tư và tích lũy được nhiều kinh nghiệm đầu tư chứng khoán trong nhiều năm vừa qua. FiinGroup dự báo, các dòng tiền (kể cả dòng tiền từ bán chúng khoán) sẽ còn tiếp tục ở lại trên TTCK cho đến ít nhất là hết quý I/2022 khi các hoạt động sản xuất kinh doanh được khôi phục ở mức 50-60% so với trước đại dịch.

Các kênh đầu tư thay thế được đánh giá vẫn kém hấp dẫn hơn chứng khoán. Cụ thể, kênh tiền gửi tiết kiệm có lãi suất thực tế chỉ ở mức 4,4% (tính chung cho tất cả các kỳ hạn). Với mức lãi suất tiền gửi 4,4%, gửi tiết kiệm sẽ có sức hấp dẫn tương đương với P/E của thị trường chứng khoán ở mức 22,7 lần (100/4,4).

Kênh trái phiếu doanh nghiệp có lãi suất coupon của trái phiếu doanh nghiệp (chủ yếu là BĐS) đã giảm về bình quân khoảng 9% cho kỳ hạn 3 năm từ đầu năm 2021. Mức này là mức rất cao so với tiền gửi tiết kiệm. Tuy nhiên, vấn đề của kênh đầu tư này là rủi ro vỡ nợ của nhà phát hành nếu như việc lựa chọn trái phiếu không được đánh giá kỹ lưỡng thông qua việc thẩm định hoặc xếp hạng tín nhiệm độc lập. Bởi trong bối cảnh tác động của COVID và kênh tín dụng ngân hàng vào BĐS đang bị hạn chế theo chủ trương gần đây của NHNN thì việc “tái cấu trúc” từ nợ trái phiếu sang tín dụng ngân hàng sẽ khó khăn hơn và làm cho rủi ro khi đầu tư vào trái phiếu doanh nghiệp sẽ lớn hơn.

Kênh đầu tư bất động sản vẫn trong giai đoạn trầm lắng do tác động của các lệnh giãn cách nghiêm ngặt. Suất sinh lời từ hoạt động cho thuê BĐS rất thấp do nhu cầu mặt bằng bán lẻ, kinh doanh và cư trú đều sụt giảm mạnh sau 4 làn sóng Covid-19 trong khi đó giá vẫn neo ở mức cao.

Về kênh đầu tư vàng, giá vàng trong nước nới rộng mức chênh lệch với thị trường quốc tế lên mức kỷ lục 9-10 triệu VND/lượng, khiến nhà đầu tư vàng vật chất chịu rủi ro lớn. Trong khi đó, nếu giữ USD thì với chính sách lãi suất gửi USD ở mức 0% và cung ngoại tệ dồi dào cùng khả năng tăng giá của VND, FiinGroup cho rằng, việc nắm giữ USD không còn sinh lợi mà chỉ có tác dụng “bảo toàn” trong bối cảnh hiện nay.

VN-Index hiện được định giá P/E ở 16,3 lần

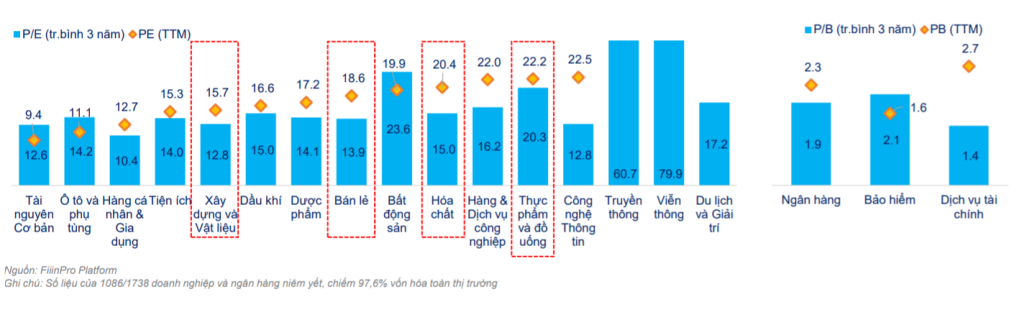

VN-Index hiện được định giá P/E ở mức 16,3 lần lợi nhuận trượt 4 quý gần nhất đến hết quý II năm 2021, thấp hơn mức trung bình 10 năm cộng một độ lệch chuẩn (17,4x) và tương đương mức định giá trung bình trong giai đoạn 1 năm trước khi Covid-19 khởi phát.

Nếu chúng ta cùng kỳ vọng doanh nghiệp giữ được tốc độ tăng trưởng 27% vào năm 2022 thì chứng khoán Việt Nam đang được giao dịch ở mức 13,2 lần lợi nhuận 2022. Nhiều ý kiến cho rằng tốc độ tăng trưởng trên khó đạt được do dịch Covid-19, nhưng quan sát của FiinGroup cho thấy, trong nhiều ngành, ngoại trừ các ngành bị ảnh hưởng trực tiếp như hàng không và du lịch, thì bối cảnh hiện nay lại là cơ hội cho nhiều doanh nghiệp lớn đầu ngành, đủ tiềm lực tài chính để có thể gia tăng thị phần và gia tăng hiệu quả trong giai đoạn hậu Covid-19.

Điều này ngụ ý gì cho xu hướng tiếp theo của TTCK Việt Nam? FiinGroup cho rằng, quan trọng nhất trong bối cảnh hiện nay, đắt không có nghĩa là thị trường sẽ xuống mà nó phụ thuộc chính vào “CẦU” về cổ phiếu, thể hiện qua dòng tiền mới và tâm lý chung của thị trường thay vì chỉ đơn giản dựa trên yếu tố nội tại và triển vọng lợi nhuận của doanh nghiệp. Ví dụ TTCK Ấn Độ, chứng khoán tăng mạnh sau giai đoạn “chết chóc” vào tháng 5 vừa qua và chỉ số Sensex đang được định giá ở mức PE gấp đôi của VN-Index do dòng tiền mới từ nhà đầu tư trong bối cảnh lãi suất thấp. Ở chiều ngược lại, rẻ không có nghĩa là thị trường sẽ lên tiếp nếu như không có sự hỗ trợ của dòng tiền và tâm lý giao dịch ổn định của nhà đầu tư cá nhân.

Cổ phiếu bảo hiểm ở mức định giá thấp nhất lịch sử

|

| Riêng BVH, FiinGroup dự kiến sẽ vượt kế hoạch lợi nhuận năm 2021. Giá cổ phiếu BVH đã giảm 20,9% từ đầu năm trong khi các cổ phiếu bảo hiểm khác (trừ PRE) lại tăng đáng kể (từ 11,8% tới 50,6%). |

Trong nội dung phân tích cổ phiếu theo ngành, FiinGrpoup chỉ ra cổ phiếu bảo hiểm đang ở mức định giá thấp nhất lịch sử với định giá PE chỉ có 1,7 lần. Môi trường lãi suất thấp làm ảnh hưởng đến lợi nhuận đầu tư trái phiếu chính phủ và lãi tiền gửi tiết kiệm của doanh nghiệp bảo hiểm.

Lợi nhuận một công ty bảo hiểm đến từ hai nguồn chính: (i) hoạt động thu phí bảo hiểm, bao gồm thu hoa hồng tái bảo hiểm; và (ii) đầu tư tài chính chủ yếu vào tiền gửi và trái phiếu chính phủ. Quý II/2021, doanh thu của 12 công ty bảo hiểm niêm yết tăng 3,8% so với quý trước và tăng 9% so với cùng kỳ. Tuy nhiên, hoạt động bảo hiểm của các công ty này ghi nhận lỗ và ở mức 1.201 tỷ đồng trong quý II/2021. Mức lỗ này tăng 12,7% so với quý trước và giảm 28,8% so với cùng kỳ.

Trong khi đó, thu nhập từ hoạt động đầu tư tài chính tăng trưởng thấp do mặt bằng lãi suất thấp từ tiền gửi và lợi tức trái phiếu chính phủ rất thấp. Cổ phiếu ngành bảo hiểm đang được định giá ở mức 1,7 lần, mức thấp hơn rất nhiều so với nhóm cổ phiếu ngân hàng và chứng khoán trong cùng ngành tài chính.

FiinGroup cho rằng, trong năm 2021, một số các doanh nghiệp có kế hoạch thoái một phần vốn như BMI, PTI, BVH, MIG có thể là động lực tăng giá ngắn hạn cho cổ phiếu trên thị trường chứng khoán. Ngoài ra, BVH vẫn là cổ phiếu đầu ngành bảo hiểm và là sự lựa chọn đáng quan tâm. Trong 6 tháng đầu năm 2021, Tập đoàn Bảo Việt (BVH) đã đạt mức LNST hợp nhất 942 tỷ đồng, tăng 45,1% so với cùng kỳ, hoàn thành 71,4% kế hoạch năm. FiinGroup dự kiến BVH sẽ vượt kế hoạch lợi nhuận năm 2021. Giá cổ phiếu BVH đã giảm 20,9% từ đầu năm trong khi các cổ phiếu bảo hiểm khác (trừ PRE) đều tăng đáng kể ( từ 11,8% tới 50,6%).

Những ngành nghề triển vọng

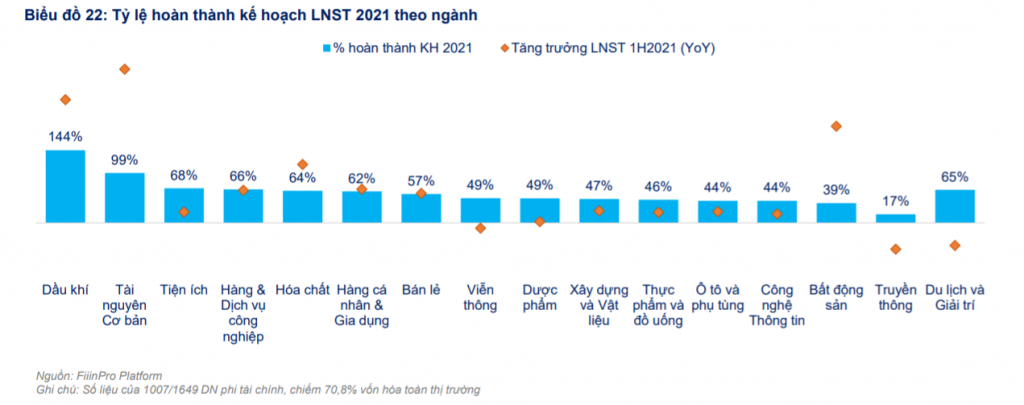

|

| Với kết quả 6 tháng tích cực, nếu lợi nhuận nửa cuối 2021 chỉ bằng 70% cùng kỳ năm 2020 thì các doanh nghiệp vẫn có thể duy trì tăng trưởng lợi nhuận sau thuế ở mức 13%. |

Tăng trưởng GDP quý III/2021 có thể âm và cả năm 2021 sẽ hạ tốc độ tăng trưởng là điều chắc chắn, nhưng điểm sáng là các yếu tố nền tảng khác vẫn trong giai đoạn ổn định, đặc biệt là thanh khoản của hệ thống ngân hàng và dữ liệu FiinGroup chỉ ra cho thấy, các doanh nghiệp bất động sản vẫn có sức khỏe tài chính cơ bản là ổn định, đặc biệt là các đơn vị lớn.

Tăng trưởng lợi nhuận các doanh nghiệp niêm yết sẽ bị chậm lại trong nửa cuối năm nay, tuy nhiên, nhờ mức tăng ấn tượng nửa đầu năm 2021 (+68,5% YoY), nên nếu lợi nhuận nửa cuối năm nay chỉ tương đương mức cùng kỳ năm 2020 thì các doanh nghiệp niêm yết vẫn có thể ghi nhận tăng trưởng lợi nhuận cả năm là 31,5%, theo FiinGroup. Nếu lợi nhuận nửa cuối 2021 chỉ bằng 70% của quy mô lợi nhuận cùng kỳ năm 2020 thì các doanh nghiệp vẫn có thể duy trì tăng trưởng lợi nhuận sau thuế ở mức 13%.

Ngoại trừ các ngành bị ảnh hưởng trực tiếp như du lịch & giải trí, bối cảnh hiện nay lại là cơ hội cho nhiều doanh nghiệp lớn đầu ngành với tiềm lực tài chính tốt gia tăng thị phần và cải thiện hiệu quả hoạt động. Một số ngành có thể coi là điểm sáng trong bối cảnh hiện tại như: Nhóm ngành hưởng lợi từ xuất khẩu duy trì tăng (thép, hóa chất, hàng & dịch vụ công nghiệp); Nhóm ngành hưởng lợi từ nhu cầu tiêu thụ tăng đột biến trong giai đoạn giãn cách xã hội (thực phẩm); Nhóm ngành hồi phục mạnh trở lại sau giãn cách (bán lẻ, bất động sản); Nhóm ngành tài chính, công nghệ…

Bình luận