Những điều nhà đầu tư cần biết về 3 sàn chứng khoán Việt Nam và kết quả quý I/2022

|

| Michael Kokalari, CFA Chuyên gia Kinh tế trưởng VinaCapital |

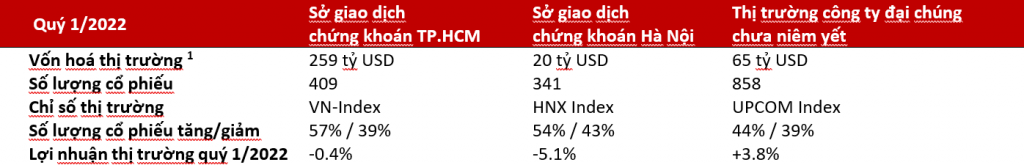

Việt Nam có ba sàn giao dịch chứng khoán, đó là sàn niêm yết tại Sở Giao dịch chứng khoán TP.HCM (còn gọi là “HOSE”) chính thức khai trương hoạt động vào năm 2000; sàn niêm yết tại Sở Giao dịch chứng khoán Hà Nội (còn gọi là “HNX”) chính thức khai trương hoạt động vào năm 2005 và sàn UPCoM - thị trường công ty đại chúng chưa niêm yết bắt đầu giao dịch vào năm 2009.

Các sàn mang đến những cơ hội đầu tư phong phú cho mọi nhà đầu tư, cũng như giúp các nhà quản lý quỹ chủ động tại Việt Nam đạt được kết quả đầu tư vượt trội hơn so với chỉ số thị trường tiêu chuẩn của Việt Nam - VN-Index (VNI).

Trong quý I/2022, có sự chênh lệch đáng kể về lợi nhuận thị trường giữa ba sàn giao dịch, cũng như giữa các cổ phiếu và các ngành khác nhau trên thị trường chứng khoán Việt Nam. Đây là một môi trường lý tưởng tạo điều kiện cho các nhà đầu tư chuyên nghiệp đạt kết quả đầu tư cao hơn thị trường.

Bức tranh TTCK Việt Nam tại 3 sàn giao dịch

|

| Nguồn: VinaCapital |

Chỉ số VN-Index là chỉ số vốn hóa gia quyền của tất cả 409 cổ phiếu niêm yết trên sàn HOSE và là chỉ số thị trường chứng khoán Việt Nam được báo chí quốc tế trích dẫn nhiều nhất. Hầu hết các cổ phiếu vốn hóa lớn của Việt Nam đều được niêm yết trên sàn HOSE. Sở giao dịch chứng khoán Hà Nội ban đầu được dành cho các công ty nhỏ hơn, có tốc độ tăng trưởng cao của Việt Nam, vì vậy yêu cầu niêm yết của HNX ít khắt khe hơn so với HOSE, và biên độ dao động giá tăng/giảm đối với cổ phiếu giao dịch trên sàn Hà Nội là +/- 10%, so với +/- 7% đối với các công ty niêm yết trên HOSE.

Chỉ có hai công ty trên HNX có vốn hóa thị trường trên 1 tỷ USD, trong khi 20 công ty hàng đầu trên HOSE đều có giá trị thị trường trên 3 tỷ USD. Theo định hướng tái cấu trúc TTCK Việt Nam, sàn HNX sẽ trở thành sàn giao dịch chứng khoán phái sinh và trái phiếu tại Việt Nam, còn sàn HOSE sẽ trở thành sàn giao dịch cổ phiếu và CW. Một số công ty, bao gồm ACB, SHB và VCG, đã chuyển từ HNX sang niêm yết trên HOSE trong những năm gần đây. Sàn UPCoM được coi như một bước trung gian để các công ty chuyển sang niêm yết chính thức trên HOSE hoặc HNX, tuy nhiên UPCoM cũng đã trở thành sàn giao dịch của một số công ty khá lớn.

Lợi nhuận thị trường phân tán trong quý I/2022

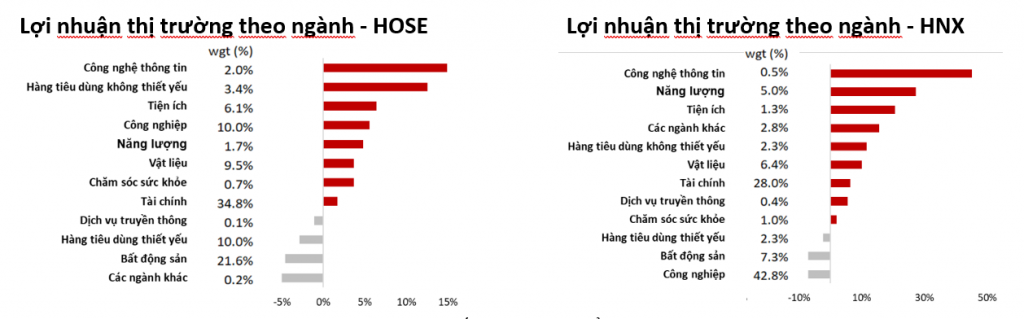

Tình hình hoạt động ngành của thị trường chứng khoán TP.HCM và Hà Nội được hiển thị ở hai biểu đồ phía dưới (thông tin này không có sẵn cho thị trường UPCoM). Trong mỗi lĩnh vực, các nhà quản lý quỹ chủ động đã thu được lợi nhuận từ những động lực tăng trưởng đặc thù của từng cổ phiếu. Ví dụ, cổ phiếu ngành tài chính niêm yết trên HOSE tăng chưa đến 5% trong quý I, nhưng BIDV (BID) và Ngân hàng Quân đội (MBB) lại tăng lần lượt 17% và 14% do yếu tố đặc thù của từng ngân hàng, trong khi HD Bank (HDB) giảm 8% do động lực chốt lời sau khi cổ phiếu tăng 60% vào năm 2021.

|

Lợi nhuận thị trường của các ngành nêu trên chủ yếu được thúc đẩy bởi kỳ vọng thu nhập doanh nghiệp trong quý I/2022. Ví dụ, doanh thu ngành bán lẻ của Việt Nam tăng mạnh vào cuối quý I (từ mức tăng 1,7% so với cùng kỳ năm ngoái trong 2 tháng đầu năm 2022, lên mức tăng gần 10% so với cùng kỳ năm ngoài trong 3 tháng đầu năm nay) do công nhân - những người trước đây đã về quê sau khi lệnh cấm COVID được dỡ bỏ vào cuối năm 2021 - cuối cùng đã quay trở lại TP.HCM và Hà Nội.

Tăng trưởng doanh thu ngành bán lẻ đã thúc đẩy hoạt động của các cổ phiếu hàng tiêu dùng không thiết yếu trên sàn HOSE trong quý 1/2022, mặc dù cũng có những động lực tăng trưởng đặc thù của từng cổ phiếu để các nhà đầu tư kiếm lời, chẳng hạn như việc FPT Retail (FRT) tăng 50% giá cổ phiếu. FPT Retail là một nhà bán lẻ thuộc Tập đoàn công nghệ FPT của Việt Nam và là công ty sở hữu hệ thống chuỗi hiệu thuốc theo mô hình mới hiện đang thu hút sự quan tâm của các nhà đầu tư.

Tương tự, lợi nhuận tốt đến từ cổ phiếu năng lượng Việt Nam, được thúc đẩy bởi sự tăng giá năng lượng toàn cầu trong quý I/2022. Tuy nhiên, lợi nhuận cổ phiếu năng lượng niêm yết trên HNX lại vượt trội hơn nhiều so với các cổ phiếu năng lượng trên HOSE, mặc dù cả hai đều là sàn giao dịch của các công ty ít nhiều đại diện cho ngành dầu khí Việt Nam. Sự phân hóa đó một phần xuất phát từ việc các nhà đầu tư nước ngoài ưa chuộng các cổ phiếu niêm yết trên sàn TP.HCM (bao gồm cả cổ phiếu dầu khí), trong khi các nhà đầu cơ cá nhân Việt Nam lại ưa chuộng các cổ phiếu niêm yết trên sàn Hà Nội - và các nhà đầu tư trong nước là động lực thúc đẩy chính của thị trường chứng khoán Việt Nam trong năm vừa qua.

Diễn biến trên HOSE và HNX

|

| Lợi nhuận của doanh nghiệp trên 3 sàn giao dịch có sự phân hóa lớn trong quý I/2022 |

Yêu cầu niêm yết trên HOSE khắt khe hơn so với HNX. Các công ty niêm yết trên sàn HOSE thường có công bố thông tin tốt hơn và sẵn sàng gặp gỡ các nhà đầu tư hơn. Cả hai yếu tố này đều quan trọng đối với nhà đầu tư nước ngoài. Ngược lại, các nhà đầu cơ trong nước thích sàn Hà Nội hơn, một phần vì biên độ giao dịch hàng ngày rộng hơn.

Tiếp theo, chỉ số HOSE/VN-Index vượt trội hơn đáng kể so với chỉ số HNX trong quý I/2022 do Công ty THD (vốn hóa thị trường 2,6 tỷ USD, tương đương với tỷ trọng 18% trong chỉ số HNX) đã giảm 39%, kéo chỉ số HNX giảm -7 điểm %. THD tập trung vào việc mua lại các công ty với quỹ đất hấp dẫn, có thể được chuyển đổi/quy hoạch lại để làm nhà ở và các mục đích sử dụng khác có giá trị cao hơn. Cổ phiếu THD trượt giá do một số vấn đề pháp lý gần đây ảnh hưởng đến lĩnh vực bất động sản của Việt Nam. Tác động bất cân xứng của THD và một số cổ phiếu tương đối lớn khác trên HNX lên chỉ số chung của sàn được phản ánh qua việc giá trị vốn hóa của 20 cổ phiếu hàng đầu trên HNX đã chiếm khoảng 70% tổng vốn hóa của HNX.

Cuối cùng, lợi nhuận thị trường của các cổ phiếu công nghệ thông tin (CNTT) Việt Nam niêm yết trên sàn Hà Nội và TP.HCM thay đổi đáng kể vì những lý do không liên quan đến hoạt động kinh doanh cốt lõi của họ. Trong trường hợp của HOSE, giá cổ phiếu của FPT, công ty với vốn hoá 4 tỷ USD – chiếm gần như toàn bộ tỷ trọng của ngành CNTT trong VN-Index, đã tăng 15% trong quý I nhờ vào hoạt động kinh doanh cốt lõi vững chắc của mình. Tuy nhiên, 11 công ty CNTT niêm yết trên sàn Hà Nội là các công ty nhỏ hơn, có tính đầu cơ cao hơn. Vì vậy, mức tăng gần 50% của lĩnh vực này trong chỉ số HNX Index phần lớn đến từ các động lực cụ thể của từng công ty.

Hiểu thêm về sàn UPCoM

Các yêu cầu về niêm yết và công bố thông tin trên UPCoM đơn giản hơn so với hai sàn niêm yết vì nó được dành cho các công ty đại chúng (bao gồm cả các DNNN tư nhân) chưa đăng ký hoặc không đủ điều kiện niêm yết trên HOSE và HNX. Tuy nhiên, sàn UPCoM lại có một số ít các công ty lớn không chuyển niêm yết sang hai sàn giao dịch chính và cổ phiếu các công ty này chiếm tỷ trọng rất lớn trong chỉ số UPCoM, tương tự như trường hợp của sàn HNX (3 cổ phiếu hàng đầu trong UPCoM chiếm hơn một phần tư vốn hóa thị trường của sàn giao dịch, và 20 công ty hàng đầu chiếm trên 60% tổng vốn hóa thị trường). Cổ phiếu lớn nhất trong chỉ số UPCoM, Tổng công ty Cảng hàng không Việt Nam (ACV), có giá trị vốn hóa thị trường 9 tỷ USD và chiếm tỷ trọng 14%. ACV dự kiến sẽ sớm được niêm yết trên sàn HOSE sau khi cổ phần hóa vào năm 2015, tuy nhiên việc chuyển đổi này đã bị trì hoãn vì nhiều lý do.

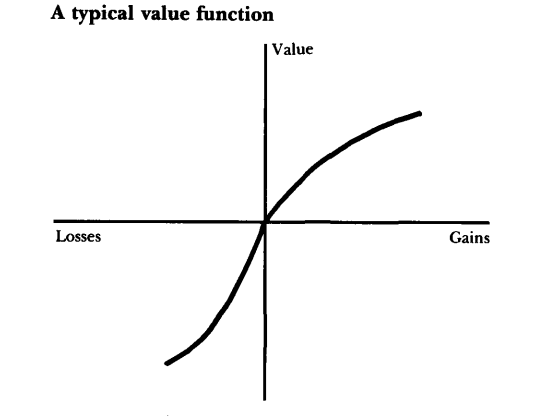

3 sàn tạo môi trường cho các quỹ chủ động đạt kết quả vượt trội

HOSE là sàn giao dịch cổ phiếu lớn nhất và có tính thanh khoản cao nhất tại Việt Nam và chỉ số VN-Index (VNI), chỉ số được trích dẫn nhiều trên các phương tiện truyền thông. HOSE là sàn giao dịch mà hầu hết các quỹ VinaCapital quản lý đang đầu tư vào các cổ phiếu niêm yết trên đó, và cũng là nơi mà các chuyên gia quản lý quỹ của VinaCapital kiếm được phần lớn lợi nhuận vượt trội so với VN-Index cho các quỹ. Tuy nhiên, VinaCapital tham gia đầu tư vào các cổ phiếu trên cả ba sàn giao dịch, vì cả ba sàn đều có rất nhiều cơ hội cho các nhà quản lý quỹ chủ động.

VinaCapital xây dựng danh mục đầu tư bằng cách xác định các cổ phiếu có tiềm năng sinh lời cao, dựa trên cơ sở nghiên cứu và phân tích kỹ lưỡng. Điều này giúp giải thích lý do tại sao 2 quỹ cổ phiếu VEOF và VESAF là hai quỹ mở có lợi nhuận tốt nhất Việt Nam trong quý I/2022, với lợi nhuận mỗi quỹ trên 8% so với đầu năm, trong khi chỉ số VN-Index giảm 0,4%. Bên cạnh đó, NAV của hai quỹ ngoại VVF và VAF lần lượt tăng hơn 5% và 7% trong quý I/2022.

[1] Tại ngày 31 tháng 03 năm 2022

Bình luận