Phân tích các yếu tố ảnh hưởng tới sự phát triển dịch vụ thẻ tín dụng trên địa bàn tỉnh Thái Nguyên

TS. Đoàn Quang Huy

Trường Đại học Kinh tế và Quản trị Kinh doanh - Đại học Thái Nguyên

Email: doanquanghuytnu@gmail.com

Tóm tắt

Sử dụng kết quả điều tra xã hội học 300 khách hàng đang sử dụng thẻ tín dụng trên địa bàn tỉnh Thái Nguyên, nghiên cứu đã phân tích các yếu tố ảnh hưởng tới sự phát triển dịch vụ thẻ tín dụng. Kết quả nghiên cứu đã chỉ ra rằng, Chính sách của Chính phủ, Đặc điểm khách hàng, Sự ưu việt thẻ tín dụng, Uy tín của tổ chức phát hành thẻ, Cơ sở hạ tầng công nghệ thông tin, Xu hướng xã hội là những yếu tố quan trọng thúc đẩy sự phát triển của dịch vụ thẻ tín dụng. Trên cơ sở đó, nghiên cứu đã đề xuất các giải pháp quan trọng nhằm phát triển dịch vụ thẻ tín dụng trên địa bàn tỉnh Thái Nguyên trong thời gian tới.

Từ khóa: thẻ tín dụng, Thái Nguyên, chính sách kinh tế, thanh toán không dùng tiền mặt, tổ chức tín dụng

Abstract

Using the results of a sociological survey of 300 customers using credit cards in Thai Nguyen province, this study analyzed factors affecting the development of credit card services. The research results have shown that government policies, customer characteristics, credit card superiority, card issuer reputation, information technology infrastructure, and social trends are important factors promoting the development of credit card services. On that basis, this study has proposed important solutions to develop credit card services in Thai Nguyen province in the coming time.

Keywords: credit card, Thai Nguyen, economic policy, non-cash payment, credit institutions

GIỚI THIỆU

Thẻ tín dụng là một loại công cụ thanh toán được cung cấp bởi các tổ chức tài chính như ngân hàng hoặc công ty thẻ tín dụng. Khi khách hàng sử dụng thẻ tín dụng, thay vì trả tiền mặt, khách hàng sẽ thực hiện giao dịch bằng cách mượn tiền từ tổ chức phát hành thẻ. Số tiền này sau đó sẽ được trừ từ tài khoản của khách hàng hoặc họ sẽ nhận được hóa đơn vào cuối mỗi chu kỳ thanh toán. Thẻ tín dụng có nhiều ưu điểm. Nó giúp khách hàng tiêu dùng mà không cần mang theo một lượng lớn tiền mặt. Khách hàng có thể thanh toán trực tuyến hoặc tại các cửa hàng một cách dễ dàng. Thẻ tín dụng thường đi kèm với nhiều tính năng bảo mật, như: mã PIN, công nghệ chip, và có thể báo cáo mất mát nếu bạn mất thẻ. Mặt khác, sử dụng thẻ tín dụng giúp bạn theo dõi các giao dịch một cách dễ dàng hơn, thông qua các hóa đơn và các ứng dụng ngân hàng trực tuyến. Nhiều thẻ tín dụng cung cấp các chương trình phần thưởng, như: điểm thưởng, tiền mặt, hoàn tiền hoặc các ưu đãi đặc biệt cho việc sử dụng thẻ. Việc sử dụng thẻ tín dụng một cách có trách nhiệm và thường xuyên có thể cải thiện điểm tín dụng của bạn, giúp bạn dễ dàng hơn trong việc vay vốn trong tương lai.

Tuy thẻ tín dụng mang lại nhiều lợi ích, nhưng nó cũng có rất nhiều thách thức và rủi ro trong quá trình sử dụng. Sử dụng thẻ tín dụng một cách không cẩn thận có thể dẫn đến việc tích tụ nợ nần. Việc trả tiền tối thiểu hàng tháng có thể làm tăng lãi suất và kéo dài thời gian để trả nợ. Bên cạnh đó, một số thẻ tín dụng có các khoản phí và chi phí liên quan như phí thường niên, phí trễ hạn và phí nếu vượt quá hạn mức tín dụng. Nếu không được quản lý một cách cẩn thận, các chi phí này có thể tăng lên và ảnh hưởng đến tài chính của khách hàng. Thêm vào đó, thẻ tín dụng có thể bị lừa đảo hoặc thông tin của bạn có thể bị đánh cắp khi sử dụng trực tuyến hoặc tại các điểm bán hàng không an toàn. Điều này có thể dẫn đến việc mất tiền và rắc rối pháp lý. Nếu không quản lý tài chính một cách cẩn thận, việc sử dụng thẻ tín dụng có thể ảnh hưởng đến điểm tín dụng của khách hàng, từ đó hạn chế khả năng vay vốn trong tương lai. Việc quản lý chi tiêu và thanh toán hóa đơn thẻ tín dụng một cách hiệu quả đòi hỏi sự tự kiểm soát và kỷ luật. Việc không thực hiện điều này có thể dẫn đến rủi ro tài chính và nợ nần.

Năm 2023, trên địa bàn tỉnh Thái Nguyên có 283 ATM, 2.501 POS, các ngân hàng đã mở trên 1,2 triệu tài khoản thanh toán, tính trên 986.000 người trưởng thành thì mỗi người có 1,22 tài khoản thanh toán; số lượng thẻ ghi nợ lũy kế khoảng 01 triệu thẻ, trong đó số thẻ ghi nợ đã chuyển đổi từ thẻ từ sang thẻ chip là 135.000 thẻ, số thẻ tín dụng là 57.000 thẻ. Kết quả này là tương đối khiêm tốn so với tiềm năng của dịch vụ thẻ tín dụng. Vì vậy, việc tiến hành một nghiên cứu nhằm phân tích các yếu tố ảnh hưởng tới sự phát triển dịch vụ thẻ tín dụng trên địa bàn tỉnh Thái Nguyên đóng vai trò quan trọng, từ đó đề xuất các giải pháp để phát triển dịch vụ này cho cơ quan quản lý nhà nước, các ngân hàng và các tổ chức tín dụng.

CƠ SỞ LÝ THUYẾT VÀ PHƯƠNG PHÁP NGHIÊN CỨU

Cơ sở lý thuyết

Có rất nhiều công trình trước đây nghiên cứu về dịch vụ thẻ tín dụng. Trinh, Tran và Vuong (2020) đã nghiên cứu các yếu tố ảnh hưởng tới ý định sử dụng dịch vụ thẻ tín dụng thông qua điều tra 485 khách hàng và sử dụng lý thuyết về ý định hành vi của người tiêu dùng bằng cách tích hợp mô hình chấp nhận công nghệ (TAM) và lý thuyết về rủi ro nhận thức, kết hợp với mô hình phương trình cấu trúc (SEM). Kết quả nghiên cứu chỉ ra rằng, nhận thức về rủi ro, tính ưu ích, ảnh hưởng xã hội, tính dễ sử dụng là những yếu tố quan trọng ảnh hưởng đến ý định sử dụng thẻ tín dụng của người tiêu dùng. Trong đó, nhận thức về rủi ro là vấn đề quan trọng nhất, cản trở ý định sử dụng thẻ tín dụng. Nhận thức này được bắt nguồn từ các yếu tố tâm lý, tài chính, quyền riêng tư, thời gian và rủi ro xã hội.

An, Ramasamy và Yen (2024) đã nghiên cứu các yếu tố ảnh hưởng tới nhận thức của người khách hàng về thẻ tín dụng thông qua kết quả điều tra 200 khách hàng tại Melaka, Malaysia và mô hình SERVQUAL. Kết quả nghiên cứu đã chỉ ra rằng, chất lượng dịch vụ, lợi ích, chính sách ngân hàng và thái độ của người tiêu dùng có tác động tích cực đáng kể đến nhận thức của người tiêu dùng về việc sử dụng thẻ tín dụng.

Ismail và các cộng sự (2014) đã nghiên cứu các yếu tố ảnh hưởng đến thái độ của khách hàng đối với vấn đề thẻ tín dụng tại Malaysia. Một điểm rất thú vị của nghiên cứu này là các tác giả đã xem xét các yếu tố không chỉ về kiến thức, nhận định của cá nhân về thẻ tín dụng, mà bao gồm cả các yếu tố ảnh hưởng của gia đình, tôn giáo. Kết quả nghiên cứu chỉ ra rằng, kiến thức, nhận thức của phương tiện truyền thông, nhận thức và ảnh hưởng của gia đình đóng vai trò quan trọng trong việc xác định thái độ của người tiêu dùng đối với việc sử dụng thẻ tín dụng. Trong đó, yếu tố nhận thức được xếp hạng cao nhất.

Sriyalatha (2016) đã nghiên cứu các yếu tố ảnh hưởng tới việc sử dụng thẻ tín dụng tại Sri Lanka thông qua điều tra 94 khách hàng. Kết quả nghiên cứu đã chỉ ra rằng tính hữu ích và sự sẵn có thông tin là các yếu tố ảnh hưởng mạnh nhất tới việc sử dụng thẻ tín dụng tại Sri Lanka. Ngoài ra, đặc điểm ngân hàng phát hành, sự hài lòng và mục đích sử dụng thẻ là những yếu tố ảnh hưởng tới nhu cầu và ý định sử dụng thẻ tín dụng.

Vuong (2017) đã nghiên cứu các yếu tố ảnh hưởng đến ý định sử dụng thẻ tín dụng tại Việt Nam dựa trên kết quả điều tra xã hội học của 426 khách hàng. Kết quả nghiên cứu chỉ ra rằng, tính hữu ích, kiểm soát hành vi và chuẩn mực chủ quan có tác động tích cực đến việc áp dụng thẻ tín dụng trong tiêu dùng của người Việt Nam. Nghiên cứu này cũng chỉ ra rằng, ý định sử dụng thẻ có sự khác biệt giữa các khách hàng có khẩu học khác nhau.

Gattan và Faleel (2021) đã nghiên cứu các yếu tố ảnh hưởng đến việc sử dụng thẻ tín dụng của người tiêu dùng tại Ả Rập Xê Út. Kết quả nghiên cứu chỉ ra rằng, có nhiều yếu tố ảnh hưởng đến việc sử dụng thẻ tín dụng bao gồm kiến thức về thẻ tín dụng và nhận thức về nợ. Tuy nhiên, khác với Vuong (2017), các tác giả cho rằng, các yếu tố nhân khẩu học không ảnh hưởng đáng kể đến việc sử dụng thẻ tín dụng.

Nhìn chung, các nghiên cứu trước đây hầu hết mới chỉ dừng lại ở việc nghiên cứu các yếu tố ảnh hưởng tới ý định sử dụng thẻ tín dụng (từ góc độ khách hàng), chưa có nghiên cứu nào toàn diện và sâu sắc về việc phát triển thẻ tín dụng (cả góc độ chính phủ, ngân hàng và khách hàng). Trong nghiên cứu này, bên cạnh các yếu tố đã được đề cập trong các nghiên cứu trước đây, tác giả đề xuất thêm một yếu tố vĩ mô khác là: Chính sách của Chính phủ.

Mô hình nghiên cứu

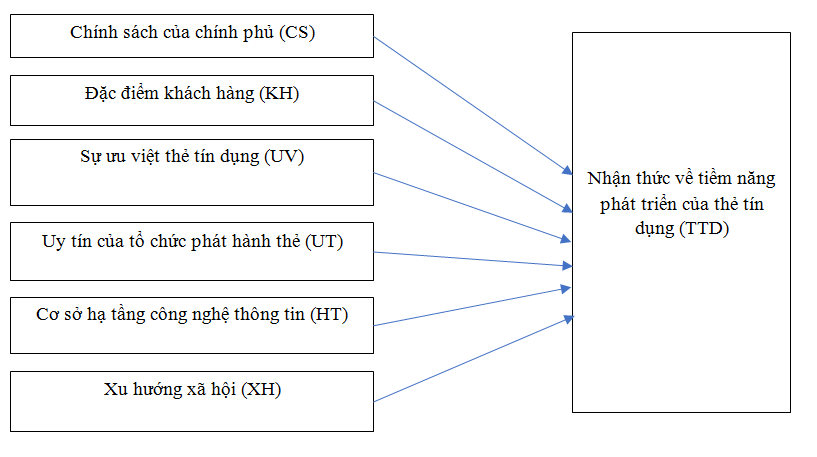

Từ nghiên cứu tổng quan, tác giả đề xuất mô hình nghiên cứu các yếu tố ảnh hưởng tới phát triển dịch vụ thẻ tín dụng trên địa bàn tỉnh Thái Nguyên như Hình.

Hình: Mô hình nghiên cứu đề xuất

|

| Nguồn: Tác giả xây dựng |

Các giả thuyết nghiên cứu được đưa ra như sau:

H1: Chính sách của chính phủ sẽ thúc đẩy Sự phát triển của thẻ tín dụng

H2: Đặc điểm của khách hàng sẽ có ảnh hưởng tích cực tới Sự phát triển của thẻ tín dụng

H3: Sự ưu việt sẽ thúc đẩy Sự phát triển của thẻ tín dụng

H4: Uy tín của tổ chức phát hành thẻ ảnh hưởng tích cực tới Sự phát triển của thẻ tín dụng

H5: Cơ sở hạ tầng công nghệ thông tin ảnh hưởng tích cực tới Sự phát triển của thẻ tín dụng

H6: Xu hướng xã hội ảnh hưởng mạnh mẽ tới Sự phát triển của thẻ tín dụng

Phương pháp nghiên cứu

Quy mô mẫu

Theo Hair và cộng sự (2006), tỷ lệ mẫu so với biến quan sát là 5:1 là thỏa đáng, quy mô mẫu càng lớn thì nghiên cứu càng chính xác. Số biến quan sát là 30, như vậy số mẫu tối thiểu cần là 150 mẫu. Trong nghiên cứu này, tác giả đã phát 350 bảng câu hỏi cho các khách hàng đang sử dụng dịch vụ thẻ tín dụng trên địa bàn tỉnh Thái Nguyên theo phương pháp chọn mẫu thuận tiện và thu về được 300 phiếu trả lời hợp lệ. Thời gian khảo sát được tiến hành trong tháng 05/2023.

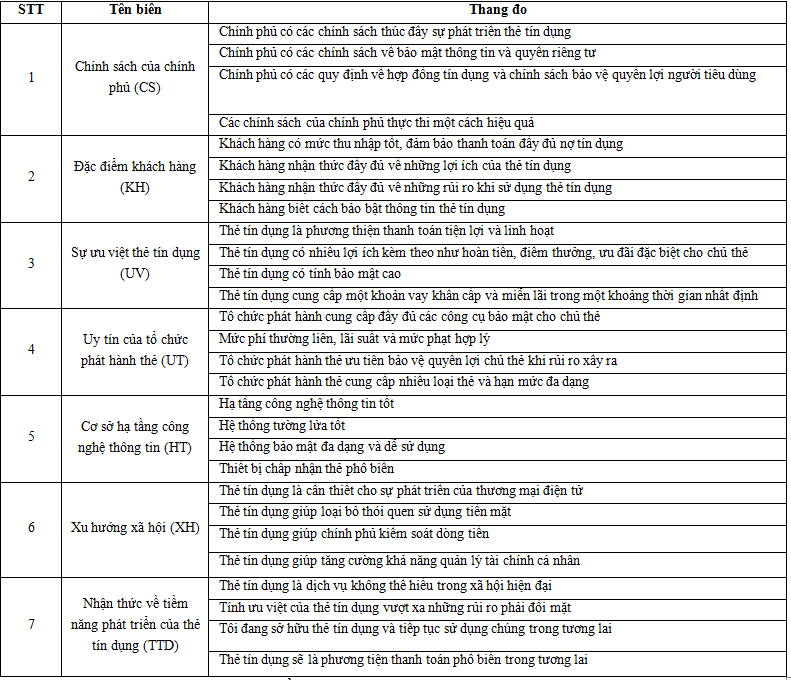

Đo lường các biến

Kế thừa các nghiên cứu trước đây và thông qua thảo luận với các chuyên gia, nhà quản lý, để đo lường các yếu tố ảnh hưởng tới sự phát triển dịch vụ thẻ tín dụng trên địa bàn tỉnh Thái Nguyên (biến độc lập), tác giả dùng 24 thang đo. Các thang đo được đánh giá theo thang điểm Likert 5 điểm (từ 1: Hoàn toàn không đồng ý, đến 5: Hoàn toàn đồng ý).

KẾT QUẢ NGHIÊN CỨU

Phân tích nhân tố khám phá (EFA)

Do quy mô mẫu khá lớn (300), về mặt lý thuyết, hệ số tải nhân tố > 0,3 có thể đáp ứng được các yêu cầu của phân tích EFA.

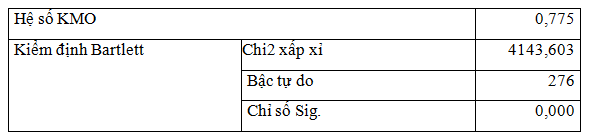

Bảng 1: Kết quả kiểm định KMO và Bartlett

|

| Nguồn: Phân tích dữ liệu nghiên cứu |

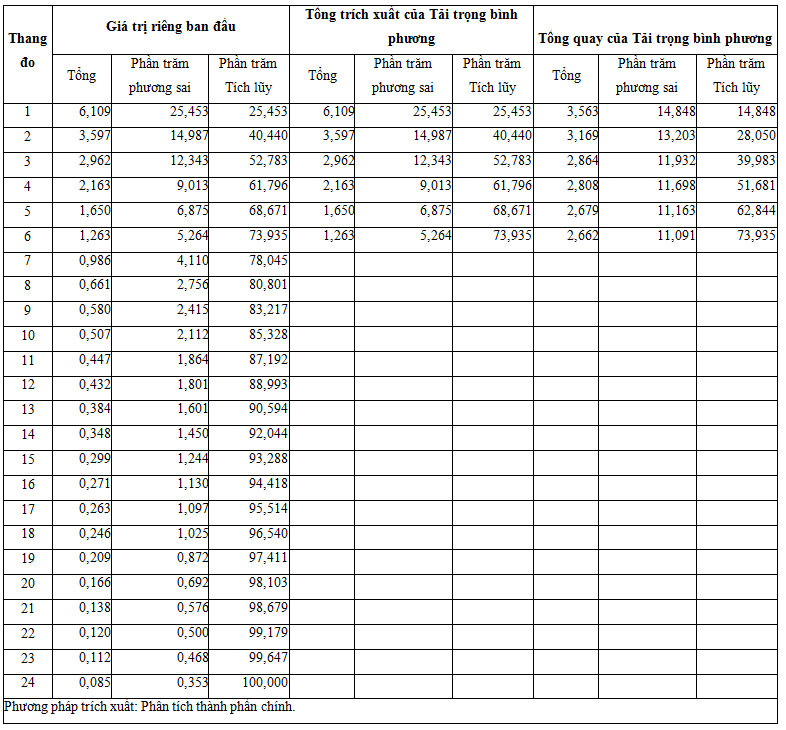

Bảng 2: Kết quả phân tích tổng phương sai

|

| Nguồn: Phân tích dữ liệu nghiên cứu |

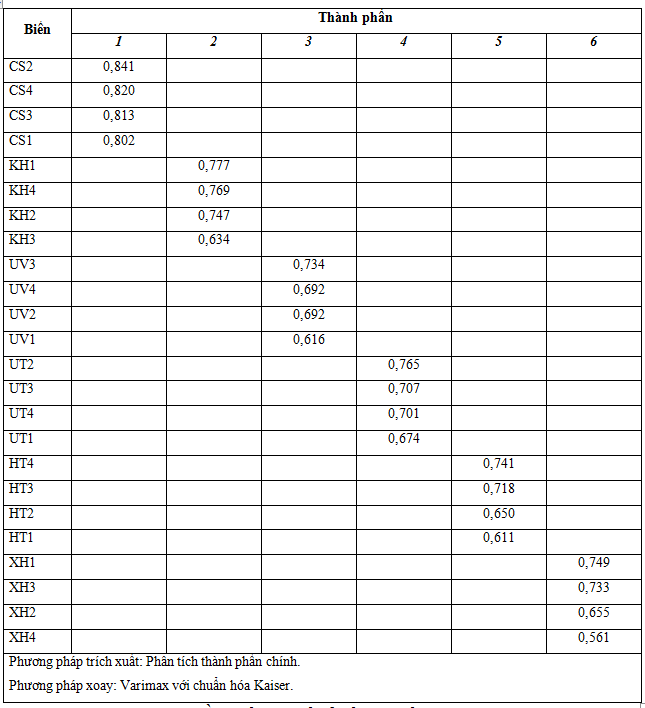

Bảng 3: Kết quả phân tích ma trận thành phần xoay

|

| Nguồn: Phân tích dữ liệu nghiên cứu |

Kết quả phân tích (Bảng 1, 2, 3) cho thấy, chỉ số KMO = 0,775. Như vậy, dữ liệu phù hợp để phân tích EFA. Kiểm định Bartlett của nghiên cứu có giá trị Sig. = 0,000 (< 0,05); do đó, chúng ta có thể kết luận rằng, các biến quan sát có tương quan tuyến tính với nhân tố đại diện. Chỉ số tích lũy là 73,935%, có nghĩa là các biến quan sát giải thích được 73,935% sự biến thiên của các nhân tố. Bảng ma trận thành phần xoay cho thấy tất cả các biến đặc trưng đều có hệ số tải nhân tố > 0,3.

Căn cứ trên kết quả gợi ý nhóm biến của phương pháp phân tích EFA, tác giả tiến hành đặt lại tên biến và tên nhóm như Bảng 4.

Bảng 4: Nhóm biến và các thang đo đo lường biến

|

| Nguồn: Phân tích dữ liệu nghiên cứu |

Sau khi đã nhóm biến, tác giả tiến hành phân tích kiểm định Cronbach's Alpha để kiểm tra độ tin cậy của thang đo. Kết quả điểm định Cronbach’s Alpha được thể hiện qua Bảng 5.

Bảng 5: Kiểm định độ tin cậy

| STT | Biến | Cronbach’s Alpha |

| 1 | Chính sách của Chính phủ (CS) | 0,746 |

| 2 | Đặc điểm khách hàng (KH) | 0,721 |

| 3 | Sự ưu việt thẻ tín dụng (UV) | 0,847 |

| 4 | Uy tín của tổ chức phát hành thẻ (UT) | 0,792 |

| 5 | Cơ sở hạ tầng công nghệ thông tin (HT) | 0,778 |

| 6 | Xu hướng xã hội (XH) | 0,723 |

| 7 | Nhận thức về tiềm năng phát triển của thẻ tín dụng (TTD) | 0,756 |

Nguồn: Phân tích dữ liệu nghiên cứu

Kết quả kiểm định Cronbach's Alpha ở Bảng 5 cho thấy rằng, các yếu tố tác động tới sự phát triển dịch vụ thẻ tín dụng trên địa bàn tỉnh Thái Nguyên đều được chấp nhận. Các chỉ số đều có độ tin cậy và có tính đại diện cao. Để phân tích mức độ ảnh hưởng của tác yếu tố này, tác giả sử dụng phương pháp hồi quy đa biến theo phương pháp Enter.

Bảng 6: Tóm tắt mô hình

| Hệ số tương quan (R) | Hệ số xác định (R2) | Sai số ước lượng | Kiểm định Durbin-Watson |

| 0,778 | 0,605 | 0,345 | 2,121 |

Nguồn: Phân tích dữ liệu nghiên cứu

Hệ số xác định phản ánh khả năng biến phụ thuộc được diễn giải bởi các biến độc lập có trong mô hình. Theo đó, 60,5% sự thay đổi trong phát triển dịch vụ thẻ tín dụng trên địa bàn tỉnh Thái Nguyên là do 6 nhân tố mà mô hình đề xuất. Kiểm định Durbin-Watson là 2,121, thì mô hình không có hiện tượng tự tương quan (Bảng 6).

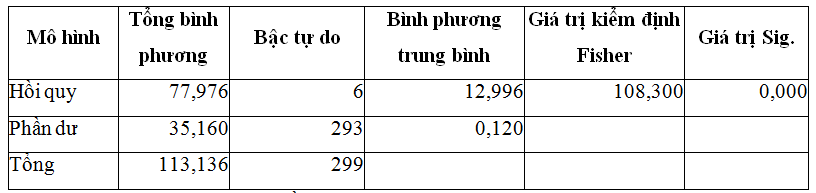

Bảng 7: Phân tích phương sai

|

| Nguồn: Phân tích dữ liệu nghiên cứu |

Kết quả kiểm định Fisher ở Bảng 7 cho thấy, mô hình hồi quy có ý nghĩa thống kê với độ tin cậy 99%.

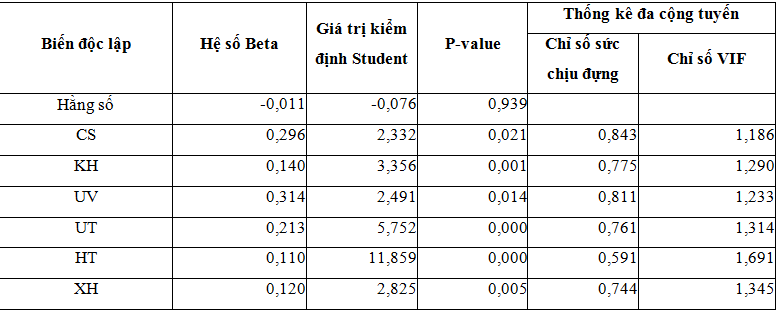

Bảng 8: Kết quả hồi quy

|

| Phân tích dữ liệu nghiên cứu |

Bảng 8 cho thấy, kết quả kiểm định Student của cả 6 yếu tố đề xuất đều đạt mức ý nghĩa thống kê 95% (giá trị p < 0,05). Hệ số VIF < 10 chứng tỏ mô hình không có hiện tượng đa cộng tuyến. Như vậy, Chính sách của chính phủ, Đặc điểm khách hàng, Sự ưu việt thẻ tín dụng, Uy tín của tổ chức phát hành thẻ, Cơ sở hạ tầng công nghệ thông tin, Xu hướng xã hội đều có ảnh hưởng tích cực, thúc đẩy Sự phát triển của dịch vụ thẻ tín dụng trên địa bàn tỉnh Thái Nguyên. Trong đó, Sự ưu việt của thẻ tín dụng là yếu tố tác động mạnh nhất.

KẾT LUẬN VÀ MỘT SỐ ĐỀ XUẤT

Kết luận

Kết quả nghiên cứu cho thấy, Chính sách của chính phủ, Đặc điểm khách hàng, Sự ưu việt thẻ tín dụng, Uy tín của tổ chức phát hành thẻ, Cơ sở hạ tầng công nghệ thông tin, Xu hướng xã hội là 6 yếu tố có ảnh hưởng tích cực, thúc đẩy Sự phát triển của dịch vụ thẻ tín dụng trên địa bàn tỉnh Thái Nguyên.

Một số giải pháp

Nhằm thúc đẩy sự phát triển của dịch vụ thẻ tín dụng trên địa bàn tỉnh Thái Nguyên, theo tác giả, trong thời gian tới, Chính phủ và các tổ chức tín dụng trên địa bàn tỉnh Thái Nguyên cần thực hiện tốt các giải pháp sau:

Thứ nhất, Chính phủ cần tiếp tục tăng cường ban hành các chính sách để hỗ trợ phát triển tín dụng nói chung và dịch vụ thẻ tín dụng nói riêng, đặc biệt là các chính sách về an toàn, bảo mật thông tin và bảo vệ quyền lợi khách hàng. Đây là yếu tố quan trọng để có thể phát triển dịch vụ thẻ tín dụng.

Thứ hai, các tổ chức tín dụng cần tăng cường trải nghiệm người dùng bằng cách cải thiện giao diện người dùng, làm cho quy trình đăng ký và sử dụng thẻ tín dụng trở nên đơn giản và thuận tiện hơn. Đồng thời, cung cấp dịch vụ hỗ trợ khách hàng tốt để giải đáp mọi thắc mắc và giải quyết vấn đề của khách hàng một cách nhanh chóng và chuyên nghiệp.

Thứ ba, các tổ chức tín dụng cần tăng cường tùy chỉnh sản phẩm và dịch vụ của bạn dựa trên những thông tin này. Điều này có thể làm tăng cơ hội bán hàng và tạo ra một mối quan hệ lâu dài với khách hàng.

Thứ tư, các tổ chức tín dụng cần đảm bảo rằng hệ thống thanh toán an toàn và bảo mật. Sử dụng công nghệ mã hóa mạnh mẽ và các biện pháp bảo mật khác để bảo vệ thông tin cá nhân và tài khoản của khách hàng.

Thứ năm, cần xây dựng các liên kết chiến lược với các đối tác khác như các nhà bán lẻ, công ty du lịch, hoặc dịch vụ giải trí để cung cấp các ưu đãi đặc biệt và tăng cường giá trị cho khách hàng sử dụng thẻ của bạn./.

TÀI LIỆU THAM KHẢO

1. An, T.L., Ramasamy, S., and Yen, Y.Y. (2024), The factors affecting consumer’s perception about credit cards usage: A study in Melaka, Malaysia, Environment and Social Psychology, 9(2), 1-16.

2. Baghani, M. (2017), Impact of Ecotourism on Rural Tourism Development: A Case Study of Saffronia Tourism Area of Sabzevar, Semnan University, Faculty of Tourism.

3. Chatterjee, P., Das, D., and Rawat, D.B. (2024), Digital twin for credit card fraud detection: opportunities, challenges, and fraud detection advancements, Future Generation Computer Systems, 158, 410-426.

4. Gattan, L., and Faleel, J. (2021), The factors affecting the consumer’s usage of credit cards in the Kingdom of Saudi Arabia, Palarch’s Journal of Archaeology of Egypt/Egyptology, 18(13), 433-442.

5. Hair, J.F, Anderson, R.E., Tatham, R.L., and Black, W.C. (2006), Multivariate data analysis, Prentice-Hall, International, Inc.

6. Ismail, S., Amin, H., Shayeri, S.F., and Hashim, N. (2014), Determinants of Attitude towards Credit Card Usage, Journal Pengurusan, 41, 145 - 154.

7. Mariano, A.M., Gomes, A.F.d-O., Reis, A.C.B., and Nogalha, R.G. (2022), A Validated Model to Analyze the Factors That Explain Credit Card Debt: A Case Study of Brazilian Federal District, Procedia Computer Science, 214, 1098-1105.

8. Sriyalatha, M.A.K. (2016), Determinants of Customers’Attitude towards Credit Card Usage: Lessons Learned from Academics in Sri Lanka, Case Studies in Business and Management, 3(2), 19-37.

9. Trinh, H. Nam, Tran, H. Ha, Vuong, D.Q. Hoang (2020), Determinants of consumers’ intention to use credit card: a perspective of multifaceted perceived risk, Asian Journal of Economics and Banking, 4(3), 105-120.

10. Vuong, D.Q. Hoang (2017), Developing credit card market from Vietnamese consumers’ perspective, Ho Chi Minh City Open University Journal of Science, 7(1), 61-74.

| Ngày nhận bài: 31/5/2024; Ngày phản biện: 11/6/2024; Ngày duyệt đăng: 21/6/2024 |

Bình luận