Covid-19 lan rộng, có bảo hiểm nào hỗ trợ người dương tính không?

Điểm khó của sản phẩm bảo hiểm Covid-19

Đầu năm 2020, khi dịch bệnh COVID-19 tại Việt Nam bắt đầu xuất hiện ở Việt Nam, hàng loạt công ty bảo hiểm phi nhân thọ trong nước và một số công ty bảo hiểm nhân thọ đã phát triển sản phẩm bảo hiểm liên quan đến bệnh COVID-19. Mức phí tham gia chỉ là từ 30.000 đến 200.000 đồng/khách hàng tùy theo thời hạn bảo hiểm 3 tháng, 6 tháng hoặc 1 năm.

Nhu cầu của người dân về sản phẩm bảo hiểm Covid-19 là rất thật, rất lớn. Các doanh nghiệp bảo hiểm cần có cách làm phù hợp để hỗ trợ khách hàng. |

Tuy nhiên, ngày 24/3/2020, sản phẩm này bị dừng hàng loạt do Cục Quản lý giám sát bảo hiểm, Bộ Tài chính ban hành Công văn số 128/2020, thông báo sẽ phạt 60-70 triệu đồng với các doanh nghiệp triển khai sản phẩm bảo hiểm sức khỏe trước khi Bộ Tài chính phê chuẩn.

Trong bối cảnh đại dịch bùng phát lần thứ 4 tại Việt Nam và nguy cơ lây nhiễm Covid-19 đang rất lớn, câu hỏi của ông Lê Thanh Tâm, Tổng giám đốc IDG Việt Nam cho thấy, nhu cầu của người dân về sản phẩm bảo hiểm Covid-19 là rất thật. Các doanh nghiệp bảo hiểm cần có cách làm phù hợp với luật pháp và đáp ứng được nhu cầu của khách hàng.

Ông Đặng Quốc Tiến, thành viên HĐQT độc lập Tổng công ty cổ phần Bảo hiểm Quân đội (MIC) chia sẻ, MIC thiết kế sản phẩm bảo hiểm Covid-19 từ đầu năm 2020. Theo phương án của MIC, khách hàng bị Covid-19, MIC chi trả các chi phí điều trị. Tuy nhiên, MIC mới triển khai bán sản phẩm bảo hiểm cho một doanh nghiệp thì phải dừng lại. Cho đến nay, sản phẩm vẫn ở trạng thái dừng.

Chính phủ có lý do để yêu cầu dừng sản phẩm bảo hiểm Covid-19. Thứ nhất, dịch bệnh COVID -19 diễn biến khó lường, nếu lan rộng, số người lây nhiễm cao thì lĩnh vực bảo hiểm sẽ khó đảm bảo nguyên tắc “số đông bù ít”. Nguyên tắc cân bằng tài chính của sản phẩm sẽ bị đe dọa. Thứ hai, phát triển sản phẩm này có nguy cơ tạo nên tình trạng trục lợi để được hưởng bảo hiểm, là yếu tố khiến dịch bệnh khó kiểm soát. Do mức phí bảo hiểm quá thấp, ai cũng có thể mua được, nên việc trục lợi là có khả năng xảy ra.

Tại Việt Nam, đến ngày 27/7/2021, số người mắc Covid-19 đã vượt qua con số 100.000 người, trong đó có trên 87.000 người trong giai đoạn điều trị. Bối cảnh không thể lường trước được trong đợt bùng phát đại dịch lần thứ 4 tại nước ta có thể khiến nhiều công ty cảm thấy may mắn khi không phát triển một sản phẩm riêng về Covid-19, nhưng đặt ra một bài toán lớn hơn, làm cách nào để phát triển được sản phẩm trong bối cảnh hầu như xã hội bị cách ly hiện nay.

Chia sẻ của ông Đào Thanh Tú, đại diện Prudential cho biết, Công ty vẫn có những cách hỗ trợ khách hàng. Chẳng hạn, khách hàng của Prudential phải nằm viện điều trị vì Covid-19 có thể được hỗ trợ chi phí điều trị. Những khách hàng mới nhiễm, Prudential có thể hỗ trợ đến khám tại nhà. App của Prudential lúc nào cũng có bác sỹ, đo lường sức khỏe cho khách hàng. Có nhóm bác sỹ tư vấn, ngay cả khi không mua sản phẩm.

Dù không thể tạo một sản phẩm riêng cho Covid-19, nhưng ông Tú cho biết, Công ty sẽ cải thiện để cung cấp những dịch vụ đặc thù, hỗ trợ những người bị Covid-19. “Một số quốc gia như Indonesia, Malaysia có sản phẩm, dịch vụ chia sẻ khó khăn với những người mắc Covid-19, Việt Nam cũng nên phát triển mảng việc này”, ông nói.

Chuyển đổi số với doanh nghiệp bảo hiểm

Sản phẩm bảo hiểm Covid-19 phải dừng phát triển trong bối cảnh xã hội chỉ có một mối quan tâm lớn nhất là đại dịch, nhưng thị trường bảo hiểm vẫn ghi nhận những con số tích cực. Ông Trần Vĩnh Đức, nguyên Chủ tịch HĐQT Tổng công ty cổ phần Bảo Minh cho biết, nếu năm 2020, tổng vốn đầu tư trở lại nền kinh tế của doanh nghiệp bảo hiểm là 465.000 tỷ đồng, thì 6 tháng đầu năm 2021, con số này đã đạt 520.000 tỷ đồng. Ngành bảo hiểm tạo ra việc làm cho hơn 1 triệu người, gồm nhà quản lý, nhân viên, đại lý chuyên nghiệp. Nhìn theo cách này, ông Đức cho rằng, dư địa phát triển ngành bảo hiểm Việt Nam còn lớn, bởi tổng phí bảo hiểm tại Việt Nam năm 2020 mới tương đương khoảng 2% GDP, trong khi ở nhiều nước khác, tỷ lệ này là 5-6%, thậm chí 10% GDP.

Đại dịch Covid-19 tạo nên những thách thức chưa từng có với các nền kinh tế, buộc đại đa số ngành nghề phải thay đổi phương thức hoạt động để tồn tại. Tại Việt Nam, Chính phủ thúc đẩy các doanh nghiệp, các ngành kinh tế chuyển đổi số để trụ lại và tìm cơ hội mới trên thương trường. Với ngành bảo hiểm, chuyển đổi số là mối quan tâm chung của nhiều doanh nghiệp, nhưng chất lượng chuyển đổi số còn là câu chuyện đáng bàn.

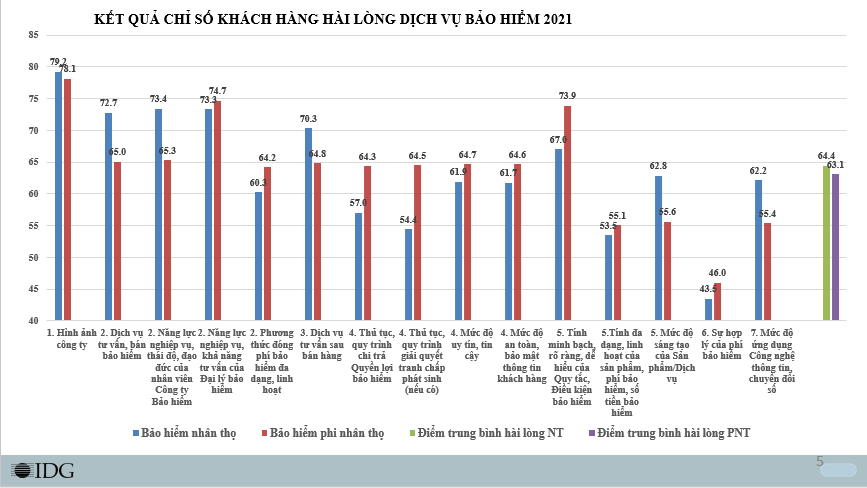

IDG Việt Nam công bố khảo sát 9.200 khách hàng bảo hiểm cho thấy, 40-50% người được khảo sát chưa hài lòng về chuyển đổi số trong ngành này.Với khối phi nhân thọ, mới có 55,4% người được khảo sát hài lòng về mức độ ứng dụng công nghệ thông tin, chuyển đổi số trong cung cấp sản phẩm. Với khối nhân thọ, tỷ lệ này cao hơn nhưng cũng chỉ mới đạt 62%.

|

| Khảo sát của IDG thực hiện từ ngày 10/4-23/5/2021 với 9.200 người dùng bảo hiểm |

Toàn thị trường bảo hiểm Việt Nam có 19 công ty nhân thọ, 31 công ty phi nhân thọ, với sự phân hóa lớn về tiềm lực tài chính. Đặt câu hỏi làm thế nào để chuyển đổi số hiệu quả, thành viên HĐQT độc lập MIC, ông Đặng Quyết Tiến cho biết, đầu tiên, các công ty phải điều chỉnh chiến lược và quyết liệt đầu tư vào công nghệ, từ chủ trương, đến tài chính, nhân sự và xác định rõ mục tiêu hướng tới. Từ đó, xây quy trình vận hành trên nền tảng số và phát triển các sản phẩm số, đào tạo nguồn nhân lực hiểu sản phẩm, hiểu nhu cầu khách hàng… Những công việc đó định hình con đường chuyển đổi số thành công.

| Sự nguy hiểm của dữ liệu bị đánh cắp trong ngành bảo hiểm lớn hơn rất nhiều các ngành khác. Cụ thể, nếu thẻ ngân hàng bị đánh cắp, chúng ta có thể báo ngân hàng, đổi thẻ, đổi mật khẩu, nhưng nếu tài liệu về bảo hiểm bị lộ ra ngoài, nhân sự có vấn đề về sức khỏe sẽ chịu ảnh hưởng mãi. Ông Robert Trọng Trần, Ernst Young Việt Nam |

Theo đánh giá của ông Quyết Tiến, rất ít doanh nghiệp bảo hiểm thực hiện chiến lược chuyển đổi số, bởi nỗ lực này phụ thuộc vào tư duy người lãnh đạo, tiềm lực vốn và khả năng nắm bắt công nghệ mới. Ở những doanh nghiệp mà người lãnh đạo không đủ quyền quyết, hoặc không mạnh dạn quyết, thì chuyển đổi số chỉ là câu chuyện lý thuyết mà thôi.

Trong câu chuyện của MIC, ông chia sẻ, chuyển đổi số xuất phát từ chiến lược, quyết sách từ Tập đoàn mẹ. Cách đây 4 năm, năm 2017, khi Ngân hàng Quân đội (MB) có Tổng giám đốc mới, HĐQT, Ban Tổng giám đốc thay đổi tư duy, quyết tâm phát triển theo mô hình số. Theo đó, MB chọn hợp tác với Tập đoàn công nghệ toàn cầu IBM để thực hiện bước chuyển đổi này. Sau 3 năm thay đổi chiến lược và chuyển dịch về hoạt động, tại MB có sự dịch chuyển mạnh mẽ cả về phương thức kinh doanh và hiệu quả hoạt động. Năng suất lao động và lợi nhuận của Tập đoàn tăng 30-35%/năm trong 3-4 năm gần đây.

Là thành viên của MB, MIC và các doanh nghiệp cùng Tập đoàn đều thay đổi theo hướng kinh doanh số. Hiệu quả dần được thể hiện rõ khi kênh kinh doanh số tại MIC năm 2020 tăng 7%, nhưng 6 tháng đầu năm nay tăng 16% về doanh số. “Mục tiêu năm 2022, tại MIC, kênh kinh doanh số sẽ chiếm 25% doanh thu”, ông Tiến nói.

Câu chuyện từ ông Quyết Tiến có thể tạo động lực cho nhiều doanh nghiệp mạnh dạn chuyển đổi số, nhưng điều quan trọng không kém trong tiến trình này là phải quản trị được rủi ro, nhất là rủi ro lộ thông tin khách hàng.

Ông Robert Trọng Trần, Phó tổng giám đốc tư vấn, lãnh đạo Dịch vụ rủi ro Công nghệ và an ninh mạng Ernst Young Việt Nam chia sẻ, hồ sơ bệnh nhân, hồ sơ trường học là những thông tin rất quan trọng với mỗi cá nhân, nên với ngành bảo hiểm, chuyển đổi số phải đặt an toàn thông tin là quan trọng số 1. Chuyển đổi số tạo nên nhiều sự thuận lợi trong kết nối với khách hàng, nhưng cũng tạo cơ hội rất lớn cho hacker tấn công dữ liệu khách hàng. “Sự nguy hiểm của dữ liệu bị đánh cắp trong ngành bảo hiểm lớn hơn rất nhiều các ngành khác. Cụ thể, nếu thẻ ngân hàng của chúng ta bị đánh cắp, chúng ta có thể báo ngân hàng, đổi thẻ, đổi mật khẩu, nhưng nếu tài liệu về bảo hiểm khách hàng bị lộ ra ngoài, nhân sự có vấn đề về sức khỏe sẽ chịu ảnh hưởng mãi”, ông Trọng Trần đánh giá.

Cũng theo ông Trọng Trần, nhiều doanh nghiệp chưa đầu tư đúng và đủ cho an toàn thông tin. Đây là vấn đề cần được nhận diện đúng, để tránh những nguy cơ cho doanh nghiệp, cho khách hàng bị hacker tấn công.

Tại Việt Nam, câu chuyện chuyển đổi số ngành bảo hiểm còn gặp một khó khăn khác. Nếu quản lý bằng phần mềm, công nghệ số thì mọi thứ đều cần công khai minh bạch, nhưng nhiều nhân viên, đại lý ngành bảo hiểm lại e ngại việc này.

Trong ngành bảo hiểm, các chuyên gia đánh giá, khối công ty nước ngoài đang chuyển đổi số tốt hơn nhiều công ty trong nước. Trong nước, chỉ có một số doanh nghiệp, như Tập đoàn Bảo Việt, mua phần mềm nước ngoài, nên làm tốt việc này.

Một vấn đề khác là trong khi ngành ngân hàng, chứng khoán coi nền tảng công nghệ là yếu tố bắt buộc để một doanh nghiệp được cấp phép, duy trì hoạt động, thì ngành bảo hiểm lại chưa. Nhiều yếu tố khiến câu chuyện về chuyển đổi số chưa được khách hàng bảo hiểm đánh giá tích cực, nhưng đây là xu hướng nhất thiết phải làm để ngành kinh doanh này vượt qua thách thức đại dịch, đa dạng sản phẩm và cách kết nối khách hàng, cùng vượt khó vươn lên./.

IDG Việt Nam công bố khảo sát 9.200 khách hàng về dịch vụ bảo hiểm IDG Việt Nam công bố khảo sát 9.200 khách hàng về dịch vụ bảo hiểm Ông Lê Trung Thành, Giám đốc Kỹ thuật số IDG Việt Nam cho biết, thị trường bảo hiểm Việt Nam tăng trưởng ấn tượng, nhưng ... |

Bình luận