Tác động của Fintech tới hiệu quả hoạt động của các ngân hàng thương mại niêm yết trên thị trường chứng khoán Việt Nam

Từ khóa: Fintech, ngân hàng thương mại, FGLS

Summary

This study clarifies the impact of Fintech on the performance of commercial banks listed on the Vietnam stock market. By panel data regression using FGLS (Feasible generalized least square) technique, the research results indicated that Investment capital (Fund) has a positive impact, while Personal Loan Value (P2P) has a negative impact on the performance of commercial banks.

Keywords: Fintech, commercial bank, FGLS

GIỚI THIỆU

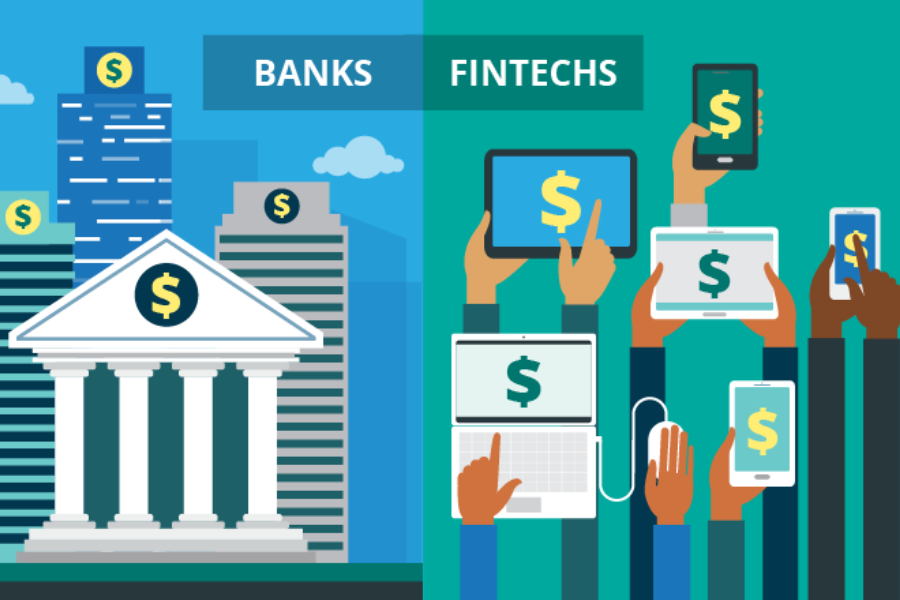

Sự phát triển nhanh chóng của Fintech đã đem đến cho người tiêu dùng trên toàn cầu những sản phẩm tài chính mới với nhiều tiện ích, an toàn, nhanh chóng và chi phí ngày càng giảm thiểu theo (Wang và cộng sự, 2021). Tại Việt Nam, ngành Fintech cũng đang trong giai đoạn phát triển nhanh chóng, đặc biệt là về số lượng các công ty mới. Năm 2018, thị trường Việt Nam có 144 công ty, nhưng con số này đã tăng đột biến vào năm 2021 và đến năm 2022 có 262 công ty tham gia lĩnh vực Fintech (Hà An, 2023). Phần lớn dịch vụ Fintech cung cấp tại Việt Nam thuộc lĩnh vực ngân hàng hoặc có bản chất giống hoạt động ngân hàng như: thanh toán, cho vay, huy động vốn, dịch vụ tài chính cá nhân, chấm điểm tín dụng hay các giải pháp ứng dụng vào hoạt động của các tổ chức tín dụng…

Với vị thế là những thành viên mới gia nhập thị trường dịch vụ tài chính, các công ty Fintech đang cạnh tranh mạnh mẽ với các NHTM, họ nhắm tới các dịch vụ NHTM chưa cung cấp hay nâng cấp tiện ích hơn các dịch vụ truyền thống. Sự tham gia mạnh mẽ của các công ty Fintech vào thị trường dịch vụ tài chính buộc các NHTM phải nâng cấp năng lực, chuyển đổi chiến lược kinh doanh để có thể giữ vững vị thế vốn có, cũng như tạo động lực phát triển mới thông qua việc liên kết, hợp tác với công ty Fintech. Có thể thấy rằng, sự phát triển của các công ty Fintech vừa là động lực, vừa là thách thức đối với các NHTM tại Việt Nam. Kết quả nghiên cứu này sẽ đóng góp bằng chứng thực nghiệm về mối quan hệ giữa sự phát triển của Fintech với hiệu quả hoạt động của các NHTM được niêm yết trên TTCK Việt Nam.

CƠ SỞ LÝ THUYẾT VÀ PHƯƠNG PHÁP NGHIÊN CỨU

Cơ sở lý thuyết

Nghiên cứu của Li và cộng sự (2020) đã xem xét sự lan tỏa rủi ro giữa các công ty Fintech và các tổ chức tài chính truyền thống trong thời kỳ đổi mới công nghệ nhanh chóng. Kết quả chỉ ra rằng, từ hiệu ứng lan tỏa, tăng trưởng của Fintech có tác động cùng chiều tới sự giá tăng rủi ro hệ thống của các tổ chức tài chính.

Đồng quan điểm, Almulla và cộng sự (2021) đã thực hiện một nghiên cứu để kiểm tra tác động của các dịch vụ Fintech do ngân hàng cung cấp đến hiệu quả hoạt động của ngân hàng. Kết quả, nhóm tác giả tìm thấy mối quan hệ tiêu cực giữa dịch vụ Fintech và hiệu quả hoạt động ngân hàng.

Phan và cộng sự (2020) đã tiến hành khảo sát 41 NHTM và các doanh nghiệp Fintech trên thị trường Indonesia từ năm 1998 đến năm 2017. Thực hiện hồi quy theo phương pháp GMM đưa ra một số kết quả sau: (1) Fintech làm giảm trung bình NIM 0,38%, ROE 7,3%, ROA 1,73% và YEA 0,38%; (2) Sự tác động của hoạt động Fintech tới hiệu quả hoạt động của các NHTM là không giống nhau: về quy mô ngân hàng, tác động của Fintech tới NHTM có quy mô lớn mạnh hơn so với NHTM có quy mô nhỏ, bởi các NHTM quy mô nhỏ thích ứng với đổi mới công nghệ nhanh hơn các NHTM lớn; về thời gian hoạt động, Fintech tác động tới các NHTM hoạt động lâu năm mạnh hơn so với các NHTM trẻ; về cấu trúc sở hữu, Fintech ảnh hưởng tới các ngân hàng thuộc sở hữu nhà nước mạnh hơn so với các ngân hàng thuộc sở hữu tư nhân.

Lee và cộng sự (2021) đã chứng minh, sự phát triển của Fintech giúp các ngân hàng giảm chi phí hoạt động và đẩy nhanh quá trình ứng dụng công nghệ trong hoạt động của các ngân hàng thương mại.

Sheng (2021) đã khám phá ảnh hưởng của các công ty Fintech đến hoạt động cho vay của ngân hàng đối với các doanh nghiệp nhỏ và vừa (SMEs) ở Trung Quốc. Kết quả nghiên cứu khẳng định rằng, các công ty Fintech đã đóng góp đáng kể trong việc tạo điều kiện, giảm chi phí cho ngân hàng trong hoạt động cấp tín dụng cho các SMEs. Đồng thời, ngân hàng lớn chịu tác động từ các công ty Fintech lớn hơn nhiều so với các ngân hàng nhỏ.

Chen và cộng sự (2021), Hu và cộng sự (2022) đều chỉ ra rằng, sự phát triển của các công ty Fintech tại Trung Quốc giúp tăng hiệu quả hoạt động của NHTM và giảm thiểu rủi ro.

Phương pháp nghiên cứu

Dữ liệu nghiên cứu

Dữ liệu nghiên cứu bao gồm 19 NHTM niêm yết trên Sở Giao dịch chứng khoán Hà Nội và TP. Hồ Chí Minh từ năm 2017 đến năm 2021. Số liệu của các công ty Fintech đang hoạt động trên thị trường Việt Nam được thu thập từ báo cáo thống kê thị trường của Statista trên website https://www.statista.com. Thông tin về tỷ lệ lạm phát của Việt Nam hàng năm được thu thập tại https://databank.worldbank.org.

Đo lường các biến nghiên cứu

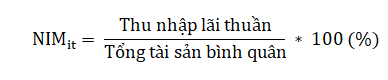

- Biến phụ thuộc là hiệu quả hoạt động của NHTM, được đo bằng tỷ lệ thu nhập lãi thuần (NIM - Net Interest Margin), xác định theo công thức:

|

Hệ số NIM là một chỉ số quan trọng trong lĩnh vực ngân hàng, được sử dụng để đo lường khả năng sinh lời của một ngân hàng. Hệ số NIM càng cao, thì khả năng sinh lời của ngân hàng càng lớn. Hệ số NIM phản ảnh khoản tiền mà ngân hàng thu được từ các phần lãi trong các khoản cho vay và khoản tiền mà ngân hàng phải trả lãi cho các khoản tiền gửi tiết kiệm của khách hàng. Nhóm tác giả tính toán hệ số NIM cho từng ngân hàng theo năm.

- Biến độc lập là tăng trưởng của các công ty Fintech, gồm: biến Fundt (quy mô vốn đầu tư của các công ty Fintech trong năm t) và biến P2Pt (giá trị các khoản cho vay cá nhân của các công ty Fintech trong năm t). Nhóm tác giả thực hiện thu thập dữ liệu về vốn đầu tư và giá trị các khoản cho vay cá nhân của các công ty fintech tại việt Nam theo năm.

- Biến kiểm soát: Nhóm tác giả đưa vào mô hình nghiên cứu một số biến kiểm soát thể hiện đặc trưng của các NHTM, gồm: biến CIRit – tỷ lệ chi phí trên thu nhập; biến Sizeit – quy mô NHTM được đo lường bằng tổng tài sản. Các biến này được tính toán cho từng NHTM theo năm. Ngoài ra còn có biến GDPt – tăng trưởng kinh tế được thu nhập theo năm.

Giả thuyết và mô hình nghiên cứu

Dựa trên các lý thuyết của Aaker và Keller (1990), Christenson (1997) cũng như các nghiên cứu thực nghiệm trong nước và nước ngoài, để đánh giá tác động của tăng trưởng Fintech tới hiệu quả hoạt động của các NHTM niêm yết trên TTCK Việt Nam, nghiên cứu thực hiện kiểm định các giả thuyết:

H0: Tăng trưởng Fintech không tác động tới hiệu quả hoạt động của NHTM

H1: Tăng trưởng Fintech có tác động tới hiệu quả hoạt động của NHTM

Mô hình hồi quy dữ liệu bảng được xây dựng để kiểm định các giả thuyết nghiên cứu trên với các biến nghiên cứu sau: NIMit là biến phụ thuộc; Fundt và P2Pt là biến độc lập; Control là các biến kiểm soát đặc điểm riêng của NHTM và GDP là tăng trưởng kinh tế Việt Nam. Mô hình hồi quy được xây dựng như sau:

NIMit = β0 + β1Fundt + β2P2Pt + F’Controlit + β3 GDPt + ui (1)

KẾT QUẢ NGHIÊN CỨU

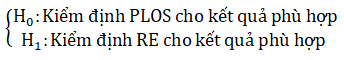

Kiểm định lựa chọn phương pháp ước lượng

Nhóm tác giả tính logarit tự nhiên của các biến P2P và Size để giảm sai số của kết quả ước lượng. Thực hiện kiểm định Breusch and Pagan Lagrangian để xem xét có tồn tại các thành phần đặc trưng riêng cho mỗi đối tượng không thay đổi theo thời gian hay không? Qua đó, nghiên cứu lựa chọn phương pháp ước lượng POLS hoặc RE, với cặp giả thuyết được xây dựng như sau:

|

Kết quả kiểm định của mô hình (1) cho kết quả hệ số P-value = 0,0000, nhỏ hơn mức ý nghĩa 5% nên có đủ bằng chứng thống kê chấp nhận giả thuyết H1.

Nếu mô hình có tồn tại mối tương quan giữa các biến độc lập với thành phần đặc trưng riêng không quan sát được, thì phương pháp FE (tác động cố định) cho kết quả tin cậy hơn và ngược lại, phương pháp RE (tác động ngẫu nhiên) cho kết quả hiệu quả hơn. Bảng 1 thể hiện kết quả kiểm định Hausman với cặp giả thuyết:

|

Bảng 1: Kết quả kiểm định Hausman

|

| NIM |

| Chi2(4) | 44,07 |

| Prob > chi2 | 0,0000 |

Nguồn: Nhóm tác giả tính toán từ phần mềm Stata

Hệ số Prob > chi2 = 0,0000 nhỏ hơn mức ý nghĩa 5%, như vậy bác bỏ giả thuyết H0, chấp nhận giả thuyết H1. Trong trường hợp này, kiểm định mô hình FE sẽ cho kết quả ước lượng tin cậy.

Trước khi thực hiện phân tích hồi quy, nghiên cứu thực hiện kiểm định các khuyết tật của mô hình như: kiểm định tự tương quan và phương sai sai số thay đổi. Kết quả Bảng 2 với kiểm định Wooldridge cho hệ số P-value = 0,0081 < 5%, nên có đủ bằng chứng thống kê xác định mô hình (1) có hiện tượng tự tương quan.

Bảng 2: Kết quả kiểm định tự tương quan

|

| NIM |

| F(1,18) | 8,845 |

| Prob > F | 0,0081 |

Nguồn: Nhóm tác giả tính toán từ phần mềm Stata

Đồng thời, kết quả kiểm định Wald với tác động cố định ở Bảng 3 có hệ số P-value < 5% nên có ý nghĩa thống kê, hay nói cách khác mô hình (1) có hiện tượng phương sai sai số thay đổi.

Bảng 3: Kết quả kiểm định phương sai sai số thay đổi

|

| ILLIQ (1) |

| Chi2(19) | 6337,8 |

| Prob > chi2 | 0,0000 |

Nguồn: Nhóm tác giả tính toán từ phần mềm Stata

Để khắc phục hiện tượng tự tương quan và phương sai sai số thay đổi, nghiên cứu sử dụng sử dụng phương pháp bình phương bé nhất tổng quát khả thi - FGLS để ước lượng mô hình số liệu mảng có sự hiện diện của 2 hiện tượng này. Sự khác nhau của hệ số ước lượng (β) từ OLS và FGLS là sử dụng ma trận hiệp phương sai của sai số (W) để sao cho tăng hiệu quả và giải quyết vấn đề về vi phạm các giả thiết phương sai đồng nhất và không tương quan chuỗi trong các sai số theo Cameron và Trivedi (2010). Ưu điểm của ước lượng FGLS là tính toán đơn giản bằng cách sử dụng phần dư trong ước lượng POLS để xây dựng ma trận phương sai. Phương pháp này không yêu cầu dạng phân bố của tác động không quan sát được và sai số ngẫu nhiên. Phương pháp FGLS ước lượng được với sự hiện diện của tự tương quan (AR1), tương quan chéo, phương sai sai số thay đổi trong số liệu mảng. Khi ước lượng FGLS không có sự hiện diện tự tương quan thì kết quả ước lượng sẽ hội tụ đến kết quả ước lượng bằng phương pháp ML.

Kết quả hồi quy

Kết quả ước lượng mô hình hồi quy dữ liệu bảng theo phương pháp FGLS được thể hiện trong Bảng 4. Điều kiện để thực hiện phương pháp FGLS là bảng dữ liệu cân bằng (strongly balanced) và không có giá trị trống tại các biến (missing value). Ngoài ra, nhóm tác giả thực hiện đánh giá tác động của việc kiểm soát chi phí và quy mô của NHTM dưới tác động của Fintech bằng các phương pháp ước lượng FGLS, FE, RE. Kết quả hồi quy cho thấy, có sự đồng nhất về chiều tác động của giá trị Fund và P2P tới NIM trong cả 4 mô hình.

Bảng 4: Kết quả hồi quy mô hình

| Biến | FGLS | FGLS | FE | RE |

| NIM | NIM | NIM | NIM | |

| Hệ số | Hệ số | Hệ số | Hệ số | |

| Fund | 0,00034** | 0,00112*** | 0,00068** | 0,00092*** |

| (0,00019) | (0,00028) | (0,00024) | (0,00018) | |

| P2P | -2,36952** | -6,77446*** | -13,10242*** | -11,17109*** |

| (0,92508) | (1,38664) | (3,88069) | (2,59168) | |

| Size | 0,10731* |

|

|

|

| (0,11695) |

|

|

| |

| CIR | -0,04121*** |

|

|

|

| (0,00506) |

|

|

| |

| Size*FINT |

| 0,10423* | 0,53412** | 0,36640** |

|

| (0,06183) | (0,24827) | (0,14794) | |

| CIR*FINT |

| -0,00010*** | -0,00006** | -0,00006*** |

|

| (0,00003) | (0,00002) | (0,00002) | |

| GDP | 0,08820*** | 0,15270*** | 0,09813** | 0,12840*** |

| (0,02201) | (0,03323) | (0,03699) | (0,02749) | |

| Hằng số | 11,24760*** | 12,04139*** | 8,25116*** | 10,57029*** |

| (3,23708) | (2,30858) | (2,65016) | (1,97960) | |

| Số quan sát | 114 | 114 | 114 | 114 |

| R-squared |

|

| 0,4285 |

|

| Số lượng NHTM | 19 | 19 | 19 | 19 |

Nguồn: Nhóm tác giả tính toán từ phần mềm Stata

Bên cạnh đó, mô hình phù hợp để giải thích tác động của các công ty Fintech đến hiệu quả hoạt động của các NHTM niêm yết trên TTCK Việt Nam trong giai đoạn 2017-2022. Hệ số R2 = 42,85%, tương ứng mô hình giải thích được khoảng 42,85% sự thay đổi của hệ số NIM. Hệ số này tương đối cao cho thấy mức ảnh hưởng của Fintech tới hiệu quả hoạt động của các NHTM Việt Nam trong giai đoạn này tương đối lớn.

Biến Fund có hệ số hồi quy là 0,00034 với khoảng tin cậy 95% là (0,0000348; 0,0007069), sai số chuẩn = 0,00018 và giá trị p-value = 0,026 nhỏ hơn mức ý nghĩa 5%, nên có đủ bằng chứng thống kê để kết luận biến Fund có tác động cùng chiều tới biến phụ thuộc NIM. Như vậy, có thể thấy sự tăng trưởng quy mô vốn đầu tư của các công ty Fintech có tác động tích cực đến hiệu quả hoạt động của các NHTM trong giai đoạn 2017-2022. Khi các yếu tố khác trong mô hình không đổi, quy mô vốn đầu tư cho Fintech tăng 1 triệu USD, thì trung bình hệ số NIM của ngân hàng tăng 0,00034 đơn vị. Với khoảng tin cậy 95%, khi quy mô vốn đầu tư cho công ty Fintech tăng 1 triệu USD, thì trung bình hệ số NIM tăng từ 0,0000348 đến 0,0007069 đơn vị. Kết quả này có sự tương đồng với các nghiên cứu của Phan và công sự (2020), Lee và cộng sự (2021), Sheng (2021), Chen và cộng sự (2021), Hu và cộng sự (2022). Thực tế, trong giai đoạn 2017-2022, các công ty Fintech và NHTM tại Việt Nam có khuynh hướng chuyển từ phương thức cạnh tranh sang hợp tác với vai trò là đối tác. Sự hợp tác giữa các NHTM và các công ty Fintech cho ra đời các dịch vụ tối ưu và hiện đại phục vụ nhu cầu người tiêu dùng. Đây là nguyên nhân chính giúp hiệu quả hoạt động của các NHTM tăng lên, đồng thời các dịch vụ ứng dụng mới của các công ty Fintech có thể dễ dàng tiếp cận và tạo được lòng tin đối với người tiêu dùng. Ngoài ra, với nhiều điều kiện thuận lợi để thu hút vốn đầu tư trong khu vực tài chính và các chính sách của Chính phủ nhằm thúc đẩy sự phát triển của Fintech tại Việt Nam, có thể thấy, các NHTM sẽ được hưởng lợi từ sự phát triển công nghệ của các công ty Fintech trong hiện tại và tương lai.

Biến P2P có hệ số hồi quy là -2,3695 với khoảng tin cậy 95% là (-4,1826; -0,5563), sai số chuẩn = 0,92508 và giá trị p-value = 0,010 nhỏ hơn mức ý nghĩa 5%, nên có đủ bằng chứng thống kê để kết luận biến P2P có tác động ngược chiều tới biến phụ thuộc NIM. Như vậy, sự tăng trưởng về giá trị các khoản cho vay cá nhân của các công ty Fintech có tác động tiêu cực đến hiệu quả hoạt động của các NHTM trong giai đoạn 2017-2022. Có thể hiểu rằng, với khoảng tin cậy 95%, khi các yếu tố khác trong mô hình không đổi, nếu giá trị khoản cho vay cá nhân của các công ty Fintech tăng lên 1%, thì trung bình hệ số NIM của ngân hàng giảm từ 0,55563/100 đơn vị đến 4,1826/100 đơn vị. Kết quả nghiên cứu phù với lý thuyết cơ sở (Aaker và Keller, 1990; Christenson, 1997) và các nghiên cứu thực nghiệm (Li và cộng sự, 2020; Almulla và cộng sự, 2021). Để mở rộng thị phần trong ngành, các công ty cho vay ngang hàng P2P lending đưa ra các gói vay tín chấp theo lương, vay theo sổ hộ khẩu, vay theo đăng ký xe máy, vay trả góp, vay theo hóa đơn điện, nước... Đồng thời, với sự phát triển công nghệ và quy trình tự động hóa của các công ty Fintech, thì việc xử lý hồ sơ hay phê duyệt các khoản vay này trở nên nhanh chóng và thuận tiện hơn rất nhiều. Hơn nữa, các công ty Fintech hoạt động trong lĩnh vực này cho vay lại với lãi suất thấp hơn các NHTM trong cùng nhóm dịch vụ tương đường. Đây chính là lý do khiến NHTM mất một lượng lớn khách hàng cá nhân vào tay các công ty Fintech. Thu nhập giảm từ các khoản cho vay cá nhân đã ảnh hưởng trực tiếp đến kết quả kinh doanh của ngân hàng. Tất cả những yếu tố này đã tạo ra một môi trường cạnh tranh khó khăn cho NHTM.

KẾT LUẬN VÀ HÀM Ý

Nghiên cứu kiểm chứng tác động của tăng trưởng các công ty Fintech tới hiệu quả hoạt động của các NHTM niêm yết trên TTCK Việt Nam. Kết quả thực nghiệm cho thấy, Fintech vừa là cơ hội, vừa là thách thức đối với sự phát triển của các NHTM tại Việt Nam khi biến Fund có tác động cùng chiều và biến P2P có tác động ngược chiều tới hiệu quả hoạt động của các NHTM.

Theo xu hướng phát triển của thời đại công nghệ 4.0, các công ty Fintech đã và đang là một xu hướng phát triển tất yếu trong lĩnh vực ngân hàng tại Việt Nam do những tính năng và ứng dụng sáng tạo của Fintech. Đặc biệt, với quốc gia có quy mô dân số đông và tỷ lệ dân số trẻ cao như Việt Nam, thì khả năng tiếp thu, thích ứng rất nhanh với công nghệ hiện đại. Nhằm phát huy tối đa các những tác động tích cực của Fintech, các ngân NHTM Việt Nam cần có những chiến lược cũng như những chính sách nhằm kiểm soát rủi ro tiềm ẩn của Fintech. Nhóm tác giả đưa ra một số khuyến nghị cho các NHTM như sau:

Thứ nhất, đầu tư công nghệ cũng như đổi mới nguồn nhân lực để đáp ứng nhu cầu phát triển của thời đại công nghệ mới; nâng cao quy trình xử lý nghiệp vụ, giao dịch, tiết kiệm thời gian và chi phí hơn nhằm đáp ứng nhu cầu nhanh gọn cho khách hàng.

Thứ hai, tăng cường quan hệ hợp tác với các công ty Fintech để phát triển và ứng dụng sản phẩm dịch vụ một cách bền vững hơn trong tương lai.

Thứ ba, nghiên cứu và xây dựng lộ trình chuyển đổi ngân hàng số, phân bổ nguồn lực phù hợp cho đầu tư công nghệ mới. Đẩy mạnh quá trình số hóa ngân hàng và phát triển ngân hàng số thuần túy. Tuy nhiên, các ngân hàng khi ứng dụng Fintech vào hoạt động cần đảm bảo xây dựng môi trường kiểm soát và áp dụng các quy trình quản lý rủi ro đầy đủ và toàn diện./.

TÀI LIỆU THAM KHẢO

1. Aaker David A. và Kevin Lane Keller (1990), Consumer Evaluations of Brand Extensions, Journal of Marketing, 54(1), 27-41.

2. Almulla Dur, Abdullah A (2021), Does financial technology matter? Evidence from an alternative banking system, Cogent Economics & Finance, 9(1).

3. Cameron Adrian Colin, Pravin K Trivedi (2010), Microeconometrics using stata, N Stata press College Station.

4. Chen Xueru, Xiaoji Hu, Shenglin (2021), How do reputation, structure design and FinTech ecosystem affect the net cash inflow of P2P lending platforms? Evidence from China, Journal of Electronic Commerce Research, 21, 1055-1082.

5. Christensen Clayton M. (1997), The Innovator's Dilemma: When New Technologies Cause Great Firms to Fail, Boston, MA: Harvard Business School Press.

6. Hà An (2023), “Sân chơi” và luật chơi cho fintech, truy cập từ https://www.sbv.gov.vn/webcenter/portal/vi/menu/trangchu/ttsk/ttsk_chitiet?leftWidth=20%25&showFooter=false&showHeader=false&dDocName=SBV569296&rightWidth=0%25¢erWidth=80%25&_afrLoop=40419166591540023#%40%3F_afrLoop%3D40419166591540023%26centerWidth%3D80%2525%26dDocName%3DSBV569296%26leftWidth%3D20%2525%26rightWidth%3D0%2525%26showFooter%3Dfalse%26showHeader%3Dfalse%26_adf.ctrl-state%3Dglcu4nkjr_33.

7. Hu Debao, Sibo Zhao, Fujun Yang (2022), Will fintech development increase commercial banks risk-taking? Evidence from China, Electronic Commerce Research, DOI:10.1007/s10660-022-09538-8.

8. Lee Chi-Chuan, Xinrui Li, Chin-Hsien Yu, Jinsong (2021), Does fintech innovation improve bank efficiency? Evidence from China’s banking industry, International Review of Economics & Finance, 74, 468-483.

9. Li Jianping, Jingyu Li, Xiaoqian Zhu, Yinhong Yao, Barbara Casu (2020), Risk spillovers between FinTech and traditional financial institutions: Evidence from the U.S, International Review of Financial Analysis, 71.

10. Phan Dinh Hoang Bach, Paresh Kumar Narayan, R Eki Rahman, Akhis Hutabarat (2020), Do financial technology firms influence bank performance?, Pacific-Basin Finance Journal, 62.

11. Sheng Tianxiang (2021), The effect of fintech on banks’ credit provision to SMEs: Evidence from China, Finance Research Letters, 39.

12. Wang Rui, Jiangtao Liu, Hang Luo (2021), Fintech development and bank risk taking in China, The European Journal of Finance, 27(4-5), 397-418.

TS. Nguyễn Thị Thu Trang, Nguyễn Thùy Dương

Trường Đại học Thăng Long

(Theo Tạp chí Kinh tế và Dự báo, số 01, tháng 01/2024)

![Ảnh hưởng của người chứng thực nổi tiếng đến ý định mua sản phẩm xanh của người tiêu dùng tại TP. Hồ Chí Minh[1]](https://kinhtevadubao.vn/stores/news_dataimages/hoenh/032025/19/21/medium/4459_xanh.jpg?rt=20250319214459)

Bình luận