Trái phiếu xanh đang là xu hướng lớn của thị trường vốn thế giới

Phân tích thị trường trái phiếu xanh trong khu vực, tại hội thảo “Hiện thực hóa cam kết của Chính phủ về phát thải ròng bằng 0: Cơ hội và thách thức đối với các doanh nghiệp”, ông Thuân cho biết, thị trường trái phiếu bền vững toàn cầu đạt quy mô 3,3 nghìn tỷ USD vào cuối tháng 6/2022, tăng gấp ba lần so với thời điểm cuối năm 2019. Sau châu Âu, khu vực ASEAN+3 chiếm 15,3% tổng số trái phiếu bền vững đang lưu hành trên thị trường toàn cầu.

“Nhìn chung, thị trường trái phiếu bền vững trong khu vực đã có sự đa dạng hóa về các loại trái phiếu khác nhau”, Tổng giám đốc FiinRatings đánh giá.

|

| Ông Nguyễn Quang Thuân, Tổng giám đốc FiinRatings |

Hiện trong ASEAN+3, khu vực tư nhân chiếm 89% tổng lượng phát hành trái phiếu bền vững trong khu vực, trong đó các tổ chức tài chính chiếm tỷ trọng lớn nhất ở mức 45,1% tính đến quý 2/2022. Riêng về trái phiếu xanh, thì ngành tài chính chiếm cơ cấu lớn nhất, sau đó đến ngành tiện ích, công nghiệp và bất động sản.

Ông Nguyễn Quang Thuân khẳng định: “Chất lượng trái phiếu xanh đã đa dạng hơn, không chỉ có trái phiếu xếp hạng rất cao (AAA và AA) mà cả các trái phiếu A và BBB”.

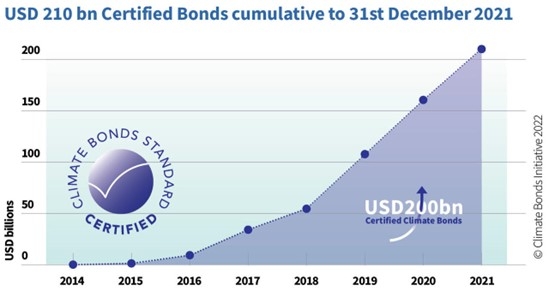

Để mở rộng không gian gọi vốn cho doanh nghiệp nói chung và doanh nghiệp Việt Nam nói riêng, ông Thuân giới thiệu về Tiêu chuẩn Trái phiếu Khí hậu của Climate Bonds Initiative (CBI). Đây là chứng nhận duy nhất được sử dụng rộng rãi trên 30 quốc gia trên thế giới. Dấu Chứng nhận Trái phiếu Khí hậu “Certification Mark” được sử dụng để chỉ định trái phiếu xanh, các khoản cho vay xanh, và công cụ nợ xanh đã được chứng nhận. Trên toàn cầu, các trái phiếu được Chứng nhận đã đạt tới 210 tỷ USD tính đến ngày 31/12/2021.

|

Các tổ chức phát hành trái phiếu khí hậu của CBI đem lại rất nhiều lợi ích, như tối ưu chi phí vốn, đa dạng hóa cơ sở đầu tư, dán nhãn trái phiếu xanh. Đồng thời, giúp nâng cao danh tiếng cho doanh nghiệp, bởi chứng nhận cho phép tổ chức phát hành liên kết doanh nghiệp của mình với các sáng kiến để thúc đẩy các hoạt động tài chính bền vững trong nền kinh tế carbon thấp - lĩnh vực thu hút được nhiều sự chú ý bởi cách tiếp cận sáng tạo hướng tới tính bền vững.

“Trái phiếu bền vững nói chung và trái phiếu xanh là xu hướng lớn của thị trường vốn trên thế giới. Chính phủ đã có cam kết phát thải ròng bằng 0 đến năm 2050 và Việt Nam cần tận dụng cơ hội này để huy động vốn cho phát triển kinh tế và sự hỗ trợ của các tổ chức quốc tế”, ông Thuân kiến nghị.

Đối với doanh nghiệp, có rất nhiều ngành và lĩnh vực có tiềm năng “xanh” của Việt Nam cần đa dạng mà nguồn vốn tín dụng ngân hàng chưa phục vụ được, bao gồm: tiện ích (năng lượng tái tạo, nước sạch, rác thải…), vật liệu, công nghiệp… Các định chế tài chính cũng là một nhóm phát hành trái phiếu xanh chính để có thể cho vay lại theo các tiêu chí xanh cụ thể của nhà đầu tư.

Để huy động vốn trái phiếu xanh quốc tế, ông Thuân cho biết, hiện có nhiều chương trình với tiêu chí và chuẩn mực riêng. Do vậy, doanh nghiệp cần tìm kiếm chương trình phù hợp và xác nhận trái phiếu xanh.

"Chi phí là không lớn và hiện FiinRatings đang cùng ADB và GGGI để có thể hỗ trợ doanh nghiệp Go Green trong chiến lược huy động vốn", ông Thuân nói.

Cho biết, Chính phủ Việt Nam đang trong quá trình xây dựng và ban hành tiêu chí xanh (Taxonomies), với các tiêu chí cụ thể và chính sách hỗ trợ, ông Nguyễn Quang Thuân cho rằng, doanh nghiệp cần theo dõi và đón chờ các chính sách mới được triển khai và tối đa hóa lợi ích từ các chương trình này./.

Bình luận