Cấu trúc sở hữu và thành quả hoạt động: Bằng chứng thực nghiệm tại Việt Nam

ThS. Lê Xuân Quỳnh

Khoa Kinh tế và Kế toán, Trường Đại học Quy Nhơn

Nguyễn Lê Thùy Uyên

Sinh viên Khoa Kinh tế và Kế toán, Trường Đại học Quy Nhơn

Tóm tắt

Cấu trúc sở hữu đóng vai trò quan trọng trong cơ chế quản trị công ty để giải quyết chi phí đại diện phát sinh từ việc tách quyền sở hữu và quyền kiểm soát. Cấu trúc sở hữu được xem đảm bảo lợi ích của người đại diện và người được ủy quyền, từ đó ảnh hưởng đến thành quả hoạt động của công ty. Nghiên cứu này được thực hiện nhằm xác định ảnh hưởng của Cấu trúc sở hữu đến Thành quả hoạt động của công ty tại Việt Nam. Kết quả của nghiên cứu dựa trên mẫu 291 công ty niêm yết trên thị trường chứng khoán Việt Nam cho thấy, Cấu trúc sở hữu tác động tích cực đến Thành quả hoạt động và Công bố thông tin phát triển bền vững đóng vai trò trung gian trong mối quan hệ này.

Từ khóa: quản trị công ty, sở hữu thể chế, thành quả hoạt động, vấn đề đại diện, tổng quan nghiên cứu

Summary

Ownership structure plays a crucial role in corporate governance mechanism to address agency costs arising from the separation of ownership and control. Ownership structure ensures the interests of principals and agents, thereby impacting the firm performance. This paper aims to investigate the relationship between institutional ownership and firm performance. Our results show that, overall, institutional ownership has a positive impact on firm performance of 291 listed companies in the Vietnamese stock market, and sustainable development disclosure plays an mediation role in this relationship.

Keywords: corporate governance, institutional ownership, performance, agency issues

GIỚI THIỆU

Cấu trúc sở hữu là một chủ đề quan trọng trong khái niệm rộng về quản trị doanh nghiệp. Thực chất, cấu trúc sở hữu là một cơ chế quản trị công ty. Quản trị công ty thường gắn liền với sự tồn tại của vấn đề đại diện và nguồn gốc của nó có thể bắt nguồn từ việc tách quyền sở hữu và quyền kiểm soát công ty. Các vấn đề về người đại diện phát sinh do mối quan hệ giữa các cổ đông và người quản lý và dựa trên sự xung đột lợi ích trong công ty do sự tách biệt giữa quyền sở hữu và quyền kiểm soát của các công ty hiện đại làm giảm một cách tự nhiên các khuyến khích quản lý nhằm tối đa hóa thành quả hoạt động của công ty (Hu và Izumida, 2008).

Vai trò của cấu trúc sở hữu trong việc giải quyết chi phí đại diện phát sinh từ việc tách quyền sở hữu và quyền kiểm soát là trọng tâm của nhiều nghiên cứu về quản trị công ty (Duggal và Millar, 1999). Nhiều nghiên cứu cho rằng, các cổ đông lớn nội bộ hóa chi phí giám sát hành động của các nhà quản lý do họ có quyền đáng kể về dòng tiền (Shleifer và Vishny, 1986; La Porta và cộng sự, 1999). Do đó, việc tập trung quyền sở hữu vào tay cổ đông lớn được kỳ vọng sẽ thúc đẩy sự gắn kết lợi ích của người quản lý với lợi ích của công ty (Shleifer và Vishny, 1986). Nhiều nghiên cứu cũng gợi ý rằng, một số loại cổ đông nhất định thích đảm nhận vai trò giám sát này hơn những cổ đông khác, nhưng không đưa ra kết luận chắc chắn về việc cổ đông nào sẽ được ưu tiên hơn. Sau đó, khung phân tích mở rộng sang xung đột giữa người ủy quyền/người đại diện chủ sở hữu giữa cổ đông đa số và cổ đông thiểu số do khả năng thông đồng giữa cổ đông chính và người quản lý hoặc việc chiếm đoạt lợi ích kiểm soát tư nhân của cổ đông chính gây bất lợi cho các cổ đông thiểu số (La Porta và cộng sự, 2000) và lợi ích của công ty. Cuối cùng, sở hữu tổ chức được thừa nhận là một phần quan trọng trong quản trị doanh nghiệp (Agrawal và Knoeber, 1996). Các nhà lập pháp từ lâu đã quan tâm đến việc bảo vệ lợi ích của cổ đông trong công ty bằng cách hạn chế khả năng các nhà quản lý hoặc cổ đông lớn sử dụng vị trí hoặc ảnh hưởng của họ để tham gia vào các giao dịch, giao dịch với bên liên quan hoặc bất kỳ hành động nào khác gây tổn hại đến lợi ích của cổ đông thiểu số.

Mặc dù mối quan hệ giữa cấu trúc sở hữu và thành quả hoạt động đã thu hút được nhiều sự quan tâm của nhà nghiên cứu trong nhiều thập kỷ, nhưng vẫn chưa đạt được nhất quán về kết quả nghiên cứu. Dựa trên các điều kiện môi trường, các hình thức sở hữu khác nhau có thể có tác động khác nhau đến thành quả hoạt động của công ty. Nghiên cứu này được thực hiện nhằm làm rõ vai trò của sở hữu tổ chức như một cơ chế quản trị công ty hiệu quả để cải thiện thành quả hoạt động của các công ty niêm yết trên Sở Giao dịch Chứng khoán TP. Hồ Chí Minh.

TỔNG QUAN NGHIÊN CỨU VÀ GIẢ THUYẾT NGHIÊN CỨU

Cấu trúc sở hữu và thành quả hoạt động

Lý thuyết đại diện và lý thuyết các bên liên quan xem các tổ chức tài chính đang tạo áp lực lên các đại diện để điều hành công ty nhằm tạo ra giá trị cho các bên liên quan. Các tổ chức, sau khi nắm giữ cổ phần sở hữu, đã tạo ra tác động tích cực đến hoạt động của công ty (Shleifer và Vishny, 1997; Rose, 2006…). Ảnh hưởng tương tự cũng được mô tả trong các nghiên cứu của Lin và Fu (2017), Elyasiani và Jia (2010)… thấy rằng, sở hữu tổ chức ảnh hưởng tích cực và đáng kể đến thành quả hoạt động của công ty. Tuy nhiên, không phải tất cả các nhà đầu tư tổ chức đều đóng vai trò là người giám sát tích cực và cải thiện thành quả hoạt động của công ty. Các cổ đông tổ chức lớn không nhạy cảm với áp lực có tác động tích cực lớn hơn đến thành quả hoạt động của công ty so với các tổ chức nhỏ nhạy cảm với áp lực. Nashier và Gupta (2016) cho rằng, sở hữu tổ chức ảnh hưởng mạnh mẽ đến thành quả hoạt động của công ty thông qua việc thực thi các chính sách. Việc giám sát và quản lý của các chủ sở hữu tổ chức có thể làm giảm các vấn đề về đại diện và cải thiện thành quả hoạt động của công ty.

Dựa trên tất cả những lập luận trên, nhóm tác giả đề xuất giả thuyết như sau:

H1: Cấu trúc sở hữu có tác động trực tiếp và tích cực đến Thành quả hoạt động.

Vai trò trung gian của công bố thông tin phát triển bền vững

Jo và Harjoto (2012) cho rằng, quản trị công ty ảnh hưởng trực tiếp đến thành quả hoạt động nếu không có xung đột lợi ích giữa người quản lý (tức là bên đại diện) và cổ đông (tức là chủ sở hữu). Tuy nhiên, xung đột lợi ích có thể cần công bố thông tin phát triển bền vững đóng vai trò như một cơ chế giải quyết xung đột giữa người quản lý và cổ đông (Xu và cộng sự, 2022).

Nghiên cứu của Cennamo và cộng sự (2012) cho thấy, các hình thức sở hữu của một công ty có thể ảnh hưởng đến cam kết của công ty đối với công bố thông tin phát triển bền vững. Do đó, các hình thức sở hữu của một công ty cũng ảnh hưởng đến mối quan hệ giữa cấu trúc sở hữu, công bố thông tin phát triển bền vững và thành quả hoạt động. Theo Xu và cộng sự (2022), công bố thông tin phát triển bền vững đóng vai trò trung gian một phần cho mối quan hệ giữa cấu trúc sở hữu và thành quả hoạt động. Do vậy, cần có nhiều hơn nữa các nghiên cứu xem xét vai trò trung gian của công bố thông tin phát triển bền vững trong mối quan hệ giữa cấu trúc sở hữu và thành quả hoạt động.

Dựa trên tất cả những lập luận trên, nhóm tác giả đề xuất giả thuyết:

H2: Cấu trúc sở hữu có tác động gián tiếp và tích cực đến Thành quả hoạt động thông qua trung gian Công bố thông tin phát triển bền vững.

Phương pháp nghiên cứu

Mẫu nghiên cứu

Từ mẫu dữ liệu ban đầu bao gồm tất cả các công ty niêm yết trên Sở Giao dịch Chứng khoán TP. Hồ Chí Minh (HOSE) năm 2022, nhóm tác giả lựa chọn được 291 công ty cho mẫu nghiên cứu cuối cùng. Để đủ điều kiện cho mẫu cuối cùng, các công ty niêm yết phải đáp ứng các tiêu chí sau: (i) Không thuộc các ngành tài chính, ngân hàng, chứng khoán và bảo hiểm; (ii) Niên độ kế toán theo năm tài chính, nghĩa là bắt đầu vào ngày 1/1 và kết thúc vào ngày 31/12 hàng năm; (iii) Dữ liệu yêu cầu có sẵn để thu thập được.

Đo lường biến

Thành quả hoạt động: Rose (2006), Alfaraih và cộng sự (2012)… cho rằng, Sức sinh lợi của tài sản (ROA) là một đại diện ưa thích cho thành quả hoạt động của công ty vì nó không bị ảnh hưởng bởi các khoản lãi lỗ bất thường và các khoản dồn tích khác. Sức sinh lợi của tài sản được xác định bằng Tổng lợi nhuận kế toán trước thuế từ hoạt động kinh doanh trên Tổng tài sản bình quân (Li và cộng sự, 2006; Fung và Tsai, 2012…).

Cấu trúc sở hữu: Sở hữu tổ chức (IO), được định nghĩa là tỷ lệ cổ phiếu thuộc sở hữu của các tổ chức trên tổng số cổ phần phổ thông đang lưu hành của công ty (Ducassy và Guyot, 2017; Fung và Tsai, 2012…).

Công bố thông tin phát triển bền vững: Chỉ số công bố thông tin phát triển bền vững được xác định bằng cách sử dụng phương pháp phân tích nội dung theo các chỉ số trong hướng dẫn của GRI và Thông tư số 96/2020/TT-BTC, ngày 16/11/2020 hướng dẫn công bố thông tin trên thị trường chứng khoán. Theo đó, danh mục môi trường gồm 10 chỉ mục, danh mục xã hội gồm 6 chỉ mục thông tin và danh mục quản trị gồm 3 chỉ mục; do đó, có tổng cộng 19 chỉ mục thông tin.

Chỉ số công bố thông tin phát triển bền vững được thu thập bằng tay, bằng cách trích xuất thông tin liên quan đến danh mục kinh tế, môi trường, và xã hội từ báo cáo thường niên và/hoặc báo cáo phát triển bền vững của các công ty. Thời gian thu thập dữ liệu từ tháng 7/2023 đến tháng 12/2023. Điểm được cho sau khi tất cả các báo cáo thường niên và/hoặc báo cáo phát triển bền vững của các công ty được đọc hai lần trong khoảng thời gian cách nhau 2 tuần để đảm bảo tính nhất quán trong việc chấm điểm (Khan và cộng sự, 2012). Từng chỉ mục công bố thông tin phát triển bền vững được xác định bằng cách gán khoảng cách 0 – 2 (Cormier và Magnan, 2007).

2 điểm: Nếu công ty i công bố thông tin định lượng hoặc tiền tệ;

1 điểm: Nếu công ty i công bố thông tin định tính;

0 điểm: Nếu công ty i không công bố bất kỳ thông tin nào.

Các biến kiểm soát: Để được sử dụng để kiểm soát sự khác biệt trong thành quả hoạt động có thể ảnh hưởng đến mối quan hệ này nghiên cứu sử dụng các biến Quy mô công ty và Đòn bẩy tài chính làm nhóm kiểm soát. Quy mô công ty (SIZE): được xác định bằng Logarit của Tổng tài sản. Đòn bẩy tài chính (LEV): được xác định bằng Tỷ lệ giữa Nợ phải trả trên Tổng tài sản.

Mô hình nghiên cứu

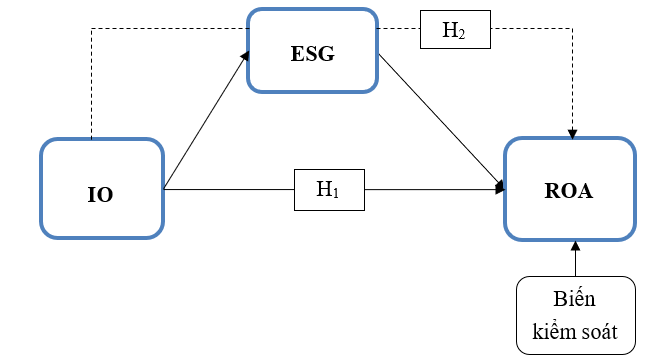

Dựa trên các nghiên cứu có liên quan, nhóm tác giả đề xuất mô hình nghiên cứu như Hình 1.

Hình 1: Mô hình nghiên cứu

|

| Nguồn: Đề xuất của nhóm tác giả |

KẾT QUẢ NGHIÊN CỨU VÀ THẢO LUẬN

Thống kê mô tả

Số liệu (Bảng 1) cho thấy, ROA trung bình của các công ty trong mẫu năm 2022 là 11,0%, dao động từ mức tối thiểu 0,1% đến tối đa là 65%. Tính trung bình, các công ty niêm yết trên thị trường chứng khoán Việt Nam có tỷ lệ sở hữu tổ chức đáng kể là 40,5%, thậm chí có doanh nghiệp có tỷ lệ sở hữu tổ chức cao nhất lên đến 98,8%. Mức độ công bố thông tin phát triển bền vững bình quân ở mức 0,538/2, chứng tỏ các công ty trong mẫu công bố thông tin định tính còn nhiều. Trong các khía cạnh của công bố thông tin phát triển bền vững, khía cạnh xã hội được công bố nhiều hơn so với khía cạnh môi trường và xã hội.

Bảng 1: Bảng thống kê mô tả

| Biến | Kí hiệu | Giá trị lớn nhất | Giá trị nhỏ nhất | Giá trị trung bình | Độ lệch chuẩn |

| Sở hữu tổ chức | IO | 0,988 | 0,050 | 0,405 | 0,294 |

| Sức sinh lợi tài sản | ROA | 0,650 | 0,001 | 0,110 | 0,145 |

| Công bố thông tin phát triển bền vững | ESG | 1,429 | 0,000 | 0,538 | 0,300 |

| Khía cạnh môi trường | E | 1,909 | 0,000 | 0,426 | 0,436 |

| Khía cạnh xã hội | S | 2,000 | 0,000 | 1,003 | 0,503 |

| Khía cạnh quản trị | G | 1,333 | 0,000 | 0,184 | 0,339 |

| Quy mô công ty | SIZE | 14,701 | 11,125 | 12,384 | 0,633 |

| Đòn bẩy tài chính | LEV | 0,905 | 0,007 | 0,452 | 0,205 |

Nguồn: Tính toán của nhóm tác giả

Đánh giá mô hình đo lường

Kết quả phân tích (Bảng 2) cho thấy, trọng số tải ngoài của các biến ở ngưỡng 0,4 và 0,5. Kết quả bootstrapping cho thấy, các biến này đều có ý nghĩa thống kê ở mức 1%, chứng tỏ chất lượng biến tốt.

Bảng 2: Chất lượng biến

| ESG | IO | LEV | ROA | SIZE | |

| IO | 1,000 | ||||

| ROA | 1,000 | ||||

| S | 0,434 | ||||

| E | 0,592 | ||||

| G | 0,413 | ||||

| SIZE | 1,000 | ||||

| LEV | 1,000 |

Nguồn: Kết quả phân tích từ Smart PLS 4

Đánh giá mô hình cấu trúc

Đánh giá hiện tượng đa cộng tuyến

Kết quả kiểm tra hiện tượng đa cộng tuyến (Bảng 3) cho thấy, hệ số VIF của các biến nghiên cứu dao động từ 1,000 đến 1,219 (tức là đều < 3). Do vậy, mô hình nghiên cứu đều không mắc phải hiện tượng đa cộng tuyến (Hair và cộng sự, 2021).

Bảng 3: Hệ số VIF

| ESG | IO | LEV | ROA | SIZE | |

| ESG | 1,088 | ||||

| IO | 1,000 | 1,124 | |||

| LEV | 1,219 | ||||

| ROA | |||||

| SIZE | 1,200 |

Nguồn: Kết quả phân tích từ Smart PLS 4

Hệ số xác định R2

Kết quả đánh giá khả năng dự báo của mô hình (Bảng 4) cho thấy, R2 điều chỉnh của mô hình = 46%. Trong đó, mô hình với biến ESG có khả năng dự báo kém hơn với R2 điều chỉnh = 7,6%.

Bảng 4: Hệ số xác định R2

| R2 | R2 điều chỉnh | |

| ESG | 0,079 | 0,076 |

| ROA | 0,468 | 0,460 |

Nguồn: Kết quả phân tích từ Smart PLS 4

Hệ số xác định f2

Kết quả đánh giá hệ số tác động f2 (Bảng 5) cho thấy, Cấu trúc sở hữu có tác động yếu đến thành quả hoạt động và công bố thông tin phát triển bền vững (f2 lần lượt là 0,082 và 0,086).

Bảng 5: Hệ số tác động f2

| ESG | IO | LEV | ROA | SIZE | |

| ESG | 0,490 | ||||

| IO | 0,086 | 0,082 | |||

| LEV | 0,072 | ||||

| ROA | |||||

| SIZE | 0,002 |

Nguồn: Kết quả phân tích từ Smart PLS 4

Kiểm định giả thuyết nghiên cứu

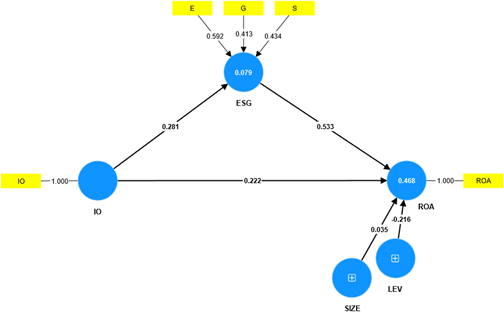

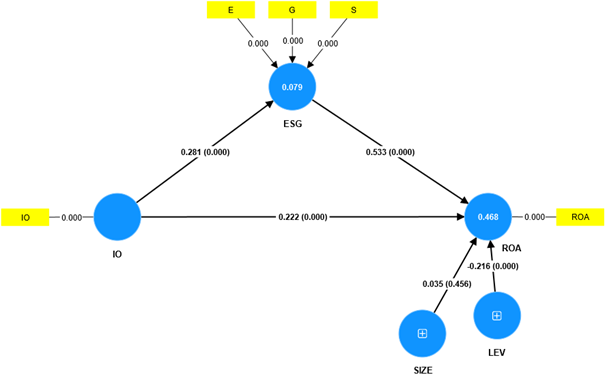

Hình 2 và Hình 3 thể hiện kết quả ước lượng mô hình cấu trúc. Trong đó, giá trị trên đường dẫn của biến nghiên cứu là hệ số tải và trọng số tải ngoài. Giá trị trong biến nghiên cứu là R2.

Hình 2: Kết quả PLS-SEM Algorithm mô hình nghiên cứu

|

| Nguồn: Kết quả phân tích từ Smart PLS 4 |

Hình 3: Kết quả Bootstrap 5.000 mô hình nghiên cứu

|

| Nguồn: Kết quả phân tích từ Smart PLS 4 |

Kết quả kiểm định theo Bootstrap 5.000 (Bảng 6) của mô hình nghiên cho thấy, Cấu trúc sở hữu ảnh hưởng trực tiếp và cùng chiều đến thành quả hoạt động ở mức ý nghĩa 1% (β = 0,222; p < 0,01; t = 6,013), do đó, giả thuyết H1 được chấp nhận. Kết quả này tương tự với nhiều nghiên cứu trước đây, như: Del Guercio và Hawkins (1999), Nashier và Gupta (2016)… Kết quả này không chỉ phù hợp với cơ sở lý thuyết, mà còn khẳng định lại tầm quan trọng của sở hữu tổ chức trong việc quản trị công ty. Điều này đã được chứng minh trong bối cảnh các nước phương Tây và các nước đang phát triển khác. Phù hợp với lý thuyết đại diện, nhà đầu tư sẽ làm tốt vai trò giám sát nhà quản lý của mình (Cornett và cộng sự, 2007; Elyasiani và Jia, 2010…). Bên cạnh đó, với kiến thức và kinh nghiệm, nhà đầu tư tổ chức sẽ hỗ trợ nhà quản lý trong việc hoạch định và thực thi các chính sách (Abedin và cộng sự, 2022). Do đó, thành quả hoạt động sẽ được cải thiện đáng kể.

Cấu trúc sở hữu ảnh hưởng trực tiếp và cùng chiều đến công bố thông tin phát triển bền vững ở mức ý nghĩa 1% (β = 0,281; p < 0,01; t = 5,312), tương tự Barako và cộng sự (2006), Fauzi và cộng sự (2007), Majeed và cộng sự (2015). Các nhà đầu tư tổ chức thường quan tâm đến công bố thông tin phát triển bền vững và đây là thông tin quan trọng để xem xét đầu tư vào doanh nghiệp nên sẽ thúc đẩy các doanh nghiệp công bố thông tin phát triển bền vững nhiều hơn (Majeed và cộng sự, 2015).

Công bố thông tin phát triển bền vững ảnh hưởng trực tiếp và cùng chiều đến thành quả hoạt động ở mức ý nghĩa 1% (β = 0,533; p < 0,01; t = 10,349), tương tự kết quả nghiên cứu của Jadiyappa và cộng sự (2021), Yoon và cộng sự (2018)... Công bố thông tin phát triển bền vững cung cấp thông tin đầy đủ và rõ ràng, giảm tính bất đối xứng thông tin, và giảm chi phí đại diện dẫn đến thành quả hoạt động tăng.

Cấu trúc sở hữu ảnh hưởng gián tiếp và cùng chiều đến thành quả hoạt động thông qua biến trung gian là công bố thông tin phát triển bền vững ở mức ý nghĩa 1% (β = 0,150; p < 0,01; t = 4,295), do đó, giả thuyết H2 được chấp nhận. Đây là điểm mới của nghiên cứu so với các nghiên cứu trước đây, đồng thời khẳng định vai trò quan trọng của công bố thông tin phát triển bền vững đối với sự phát triển bền vững của các công ty niêm yết trên thị trường chứng khoán Việt Nam. Việc tuân thủ nghĩa vụ công bố thông tin phát triển bền vững không chỉ giúp công ty đáp ứng các yêu cầu pháp lý, mà còn đáp ứng nhu cầu thông tin của cổ đông theo như lý thuyết các bên liên quan. Hơn nữa, theo lý thuyết đại diện, khi thông tin được cung cấp một cách đầy đủ, rõ ràng và minh bạch, từ đó, tính bất đối xứng thông tin giảm nên sẽ giảm chi phí đại diện. Như vậy, công bố thông tin phát triển bền vững góp phần làm giảm sự bất đối xứng thông tin, giảm chi phí đại diện và tăng thành quả hoạt động.

Bảng 6: Kết quả kiểm định mối quan hệ trực tiếp

|

| Mẫu gốc (O) | Mẫu trung bình (M) | Độ lệch chuẩn (STDEV) | T statistics (|O/STDEV) | P values |

| Mối quan hệ trực tiếp | |||||

| IO -> ROA | 0,222 | 0,219 | 0,037 | 6,013 | 0,000 |

| IO -> ESG | 0,281 | 0,284 | 0,053 | 5,312 | 0,000 |

| ESG -> ROA | 0,533 | 0,535 | 0,051 | 10,349 | 0,000 |

| LEV -> ROA | -0,216 | -0,216 | 0,043 | 4,997 | 0,000 |

| SIZE -> ROA | 0,035 | 0,034 | 0,048 | 0,746 | 0,456 |

| Mối quan hệ gián tiếp tổng hợp | |||||

| IO -> ROA | 0,150 | 0,153 | 0,035 | 4,295 | 0,000 |

Nguồn: Kết quả phân tích từ Smart PLS 4

KẾT LUẬN

Sở hữu tổ chức là một lực lượng chủ chốt trong thị trường vốn. Khi các nhà đầu tư tổ chức mở rộng nhanh chóng ở các nước đang phát triển, việc tiếp cận thị trường chứng khoán của họ đã thu hút sự chú ý ngày càng tăng từ cả giới học giả và các nhà hoạch định chính sách. Kết quả kiểm định các giả thuyết nghiên cứu một lần nữa khẳng định lại lý thuyết đại diện và lý thuyết các bên liên quan. Theo đó, nhà đầu tư tổ chức đóng vai trò chủ đạo và tạo thành một cơ chế quản trị thực sự. Nhà đầu tư tổ chức là những người giám sát hiệu quả trong việc cải thiện thành quả hoạt động của công ty. Bên cạnh đó, công bố thông tin phát triển bền vững cung cấp thông tin đầy đủ và rõ ràng, giảm tính bất đối xứng thông tin, giảm chi phí đại diện và cải thiện thành quả hoạt động theo hướng tích cực. Nói cách khác, công bố thông tin phát triển bền vững đóng vai trò trung gian, góp phần tăng thành quả hoạt động.

Một hạn chế trong nghiên cứu là chúng tôi chưa xem xét tất cả các hình thức cấu trúc sở hữu hiện có tại Việt Nam và thành quả hoạt động theo thước đo thị trường. Hiệu ứng tương tác giữa các loại cổ đông khác nhau (như : sở hữu gia đình và sở hữu người quản lý, sở hữu nhà nước…) có thể giải thích thêm về tác động của cấu trúc sở hữu đối với thành quả hoạt động của công ty. Bên cạnh đó, chúng tôi nghiên cứu trong thời gian ngắn nên chưa có cơ sở để đánh giá chiều hướng tác động. Tất cả những hạn chế này có thể là chủ đề cho các nghiên cứu trong tương lai về vai trò của cấu trúc sở hữu ở các thị trường mới nổi./.

Tài liệu tham khảo

1. Abedin, S. H., Haque, H., Shahjahan, T., and Kabir, M. N. (2022), Institutional ownership and firm performance: evidence from an emerging economy, Journal of Risk and Financial Management, 15(12).

2. Alfaraih, M., Alanezi, F., and Almujamed, H. (2012), The influence of institutional and government ownership on firm performance: evidence from Kuwait, International Business Research, 5(10).

3. Agrawal, A., and Knoeber, C. R. (1996), Firm performance and mechanisms to control agency problems between managers and shareholders, Journal of Financial and Quantitative Analysis, 31(3), 377-397.

4. Barako, D. G., Hancock, P., and Izan, H. (2006), Factors influencing voluntary corporate disclosure by Kenyan companies, Corporate Governance: An International Review, 14(2), 107-125.

5. Bộ Tài chính (2020), Thông tư số 96/2020/TT-BTC, ngày 16/11/2020 hướng dẫn công bố thông tin trên thị trường chứng khoán.

6. Cornett, M. M., Marcus, A. J., Saunders, A., and Tehranian, H. (2007), The impact of institutional ownership on corporate operating performance, Journal of Banking and Finance, 31(6), 1771-1794.

7. Del Guercio, D., and Hawkins, J. (1999), The motivation and impact of pension fund activism, Journal of Financial Economics, 52(3), 293-340.

8. Ducassy, I., and Guyot, A. (2017), Complex ownership structures, corporate governance and firm performance: The French context, Research in International Business and Finance, 39, 291-306.

9. Duggal, R., and Millar, J. A. (1999), Institutional ownership and firm performance: The case of bidder returns, Journal of Corporate Finance, 5(2), 103-117.

10. Elyasiani, E., and Jia, J. (2010), Distribution of institutional ownership and corporate firm performance, Journal of Banking and Finance, 34(3), 606-620.

11. Fauzi, H., Mahoney, L. S., and Abdul Rahman, A. (2007), Institutional ownership and corporate social performance: Empirical evidence from Indonesian companies, Issues in Social and Environmental Accounting, 1(2), 334-347.

12. Fung, S., and Tsai, S. C. (2012), Institutional ownership and corporate investment performance, Canadian Journal of Administrative Sciences/Revue Canadienne des Sciences de l'Administration, 29(4), 348-365.

13. Jo, H., and Harjoto, M. A. (2012), The causal effect of corporate governance on corporate social responsibility, Journal of Business Ethics, 106(1), 53-72.

14. Hair, J. F., Hult, G. T. M., Ringle, C. M., Sarstedt, M., Danks, N. P., and Ray, S. (2021), Partial Least Squares Structural Equation Modeling (PLS-SEM) Using R, Springer.

15. Hu, Y., and Izumida, S. (2008), Ownership Concentration and Corporate Performance: A Causal Analysis with Japanese Panel Data, Corporate Governance: An International Review, 16(4), 342-358.

16. La Porta, R., Lopez‐de‐Silanes, F., and Shleifer, A. (1999), Corporate ownership around the world, The Journal of Finance, 54(2), 471-517.

17. La Porta, R., Lopez-de-Silanes, F., Shleifer, A., and Vishny, R. (2000), Investor protection and corporate governance, Journal of Financial Economics, 58(1-2), 3-27.

18. Li, J., Lam, K., Qian, G., and Fang, Y. (2006), The effects of institutional ownership on corporate governance and performance: An empirical assessment in Hong Kong, Management International Review, 46, 259-276.

19. Lin, Y. R., and Fu, X. M. (2017), Does institutional ownership influence firm performance? Evidence from China, International Review of Economics and Finance, 49, 17-57.

20. Majeed, S., Aziz, T., and Saleem, S. (2015), The effect of corporate governance elements on corporate social responsibility (CSR) disclosure: An empirical evidence from listed companies at KSE Pakistan, International Journal of Financial Studies, 3(4), 530-556

21. Nashier, T., and Gupta, A. (2016), The effect of institutional ownership on firm performance, IUP Journal of Corporate Governance, 15(3).

22. Rose, P. (2006), The corporate governance industry, J. Corp. L., 32.

23. Shleifer, A., and Vishny, R. W. (1997), A survey of corporate governance,The Journal of Finance, 52(2), 737-783.

24. Shleifer, A., and Vishny, R. W. (1986), Large shareholders and corporate control, Journal of Political Economy, 94(3, Part 1), 461-488.

25. Xu, E. G., Graves, C., Shan, Y. G., and Yang, J. W. (2022), The mediating role of corporate social responsibility in corporate governance and firm performance, Journal of Cleaner Production, 375.

| Ngày nhận bài: 26/4/2024; Ngày phản biện: 18/5/2024; Ngày duyệt đăng: 22/5/2024 |

![Ảnh hưởng của người chứng thực nổi tiếng đến ý định mua sản phẩm xanh của người tiêu dùng tại TP. Hồ Chí Minh[1]](https://kinhtevadubao.vn/stores/news_dataimages/hoenh/032025/19/21/medium/4459_xanh.jpg?rt=20250319214459)

Bình luận