Tác động thực hiện trách nhiệm xã hội đối với hiệu quả của các doanh nghiệp nhóm VN30 niêm yết tại Việt Nam

Từ khóa: hiệu quả tài chính, phát triển bền vững, trách nhiệm xã hội, VNINDEX30

Summary

This study explores the impact of corporate social responsibility (CSR) on the financial performance of listed enterprises in Vietnam. Empirical research was conducted using the GLS regression method using the panel database of 30 enterprises in the VNINDEX30 group listed on HOSE, from 2017 to 2022. The results show that CSR has a positive impact on the financial performance of businesses and the enterprises that publish CSR statement have higher TobinQ values. At the same time, the results also indicate that financial distress, leverage ratio, size, return on total assets and macroeconomic variables affect the business performance of enterprises.

Keywords: financial performance, sustainable development, social responsibility, VNINDEX30

GIỚI THIỆU

Tính an toàn và phát triển bền vững đang trở thành giá trị cốt lõi của DN, giúp DN xác định tầm nhìn và định hướng chiến lược kinh doanh của mình. Xu hướng đầu tư gắn yếu tố CSR, gồm: môi trường, xã hội và quản trị (ESG) ngày càng được chú trọng. Theo đó, các chỉ số ESG là yếu tố quan trọng thể hiện toàn cảnh bức tranh về hoạt động kinh doanh của DN. Báo cáo ESG được tích hợp vào chiến lược kinh doanh của DN sẽ truyền tải thông điệp của DN về các bước đi cần thiết để phát triển bền vững và sinh lời trong dài hạn. Các bên liên quan của DN bao gồm: các nhà đầu tư tài chính như các cổ đông; các định chế tài chính như ngân hàng; các đối tác kinh doanh nằm trong chuỗi sản xuất và cung ứng; người tiêu dùng, và cộng đồng xã hội… sẽ nhìn vào chỉ số kinh doanh và báo cáo ESG để thể hiện thái độ và có những quyết định về hành vi đối với DN và sản phẩm của DN. Tuy nhiên, theo Báo cáo Mức độ sẵn sàng thực hành ESG tại Việt Nam năm 2022 do PwC và VIOD thực hiện cho thấy, chỉ 28% DN có các chỉ số rủi ro tổng hợp để giám sát tiến trình triển khai ESG; 35% DN chưa có bất kỳ sáng kiến hay thực hành nào liên quan đến ESG và 71% DN cho biết chưa trang bị đủ kiến thức về các dữ liệu cần thiết để báo cáo ESG. Do đó, nhiên cứu về tác động của thực hiện CSR đối với các nhóm DN có vốn hóa thị trường mạnh sẽ là một ví dụ điển hình để có thể xem xét tác động CSR đối với hiệu quả tài chính ở cấp độ DN có giá trị thực tiễn cao trong thúc đẩy sự phát triển bền vững ở Việt Nam.

CƠ SỞ LÝ LUẬN VÀ PHƯƠNG PHÁP NGHIÊN CỨU

Tổng quan lý thuyết và các nghiên cứu có liên quan

Có nhiều cách tiếp cận về CSR, theo Carroll (1991), đưa ra nội hàm của khái niệm CSR với 4 thành tố quan trọng, bao gồm: Trách nhiệm pháp lý tuân thủ pháp luật; Trách nhiệm kinh tế tạo ra lợi nhuận, làm nền tảng cho các trách nhiệm khác; Trách nhiệm đạo đức hành xử đúng mực, không gây hại; Trách nhiệm từ thiện là hoàn toàn tự nguyện. Trong khi, theo quan điểm của Hội đồng kinh doanh thế giới vì sự phát triển bền vững về CSR, thì CSR là cam kết của DN đóng góp cho sự phát triển kinh tế bền vững, thông qua việc tuân thủ chuẩn mực về bảo vệ môi trường, bình đẳng giới, an toàn lao động, trả lương công bằng, đào tạo và phát triển nhân viên, phát triển cộng đồng, bảo đảm chất lượng sản phẩm… theo cách có lợi cho DN cũng như phát triển chung của xã hội.

Hiệu quả tài chính DN (Financial performance - FP) là toàn bộ hoạt động của DN liên quan đến việc huy động hình thành nên nguồn vốn và sử dụng nguồn vốn để tối đa hóa giá trị DN. Xuất phát từ khái niệm của tài chính DN, thì hiệu quả tài chính DN có thể được hiểu là hiệu quả gắn liền đến việc huy động hình thành nên nguồn vốn và sử dụng nguồn vốn để tối đa hóa giá trị DN. Hiệu quả tài chính của DN có thể được định lượng thông qua các biện pháp kế toán hoặc dựa trên thị trường. Để tính đến những ưu điểm và nhược điểm của từng loại biến FP (Ben Lahouel và cộng sự, 2019). Mối quan hệ CSR/ESG và FP ở các bối cảnh khác nhau, cấp độ khác nhau cho ra những kết quả trái ngược.

Mô hình nghiên cứu

Trên cơ sở tổng hợp các tài liệu, lý thuyết liên quan, nhóm tác giả xây dựng mô hình nghiên cứu như sau:

TobinQit = δ0 + δ1CSRit + δ2KZit + δ3 Zit + δ4LEVit + δ5SIZEit – δ6ROAit – δ7GDPit – δ8INFit + Uit (1) (Bảng 1)

Trong đó: TobinQit: hiệu quả DN i ở năm thứ t

Các biến độc lập còn lại là các giá trị tương ứng của DN i ở năm thứ t

i = {1…30}, VN30 là chỉ số của 30 cổ phiếu được niêm yết tại Sở Giao dịch chứng khoán TP. Hồ Chí Minh (HSX), với giá trị vốn hóa thị trường cũng như tính thanh khoản là cao nhất. Chỉ số VN30-Index được áp dụng kể từ ngày 06/02/2012.

t = {2017 … 2022}.

Các biến của mô hình được mô tả như Bảng 1.

Bảng 1: Mô tả các biến

| Biến | Giải thích | Nguồn | |

|---|---|---|---|

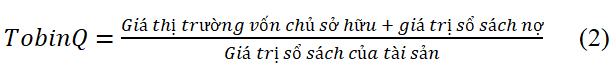

| TobinQ |

| Fiin Pro | |

| CSR | Biến giả, nhận giá trị: 1: Nếu doanhnghiệp có công bố thông tin liên quan CSR trong báo cáo 0: Nếu DN không có công bố thông tin liên quan CSR trong báo cáo | Báo cáo thường niên, Vietstock | |

| KZ | Hạn chế tài chính. Biến KZ càng cao, DN càng có nhiều hạn chế tài chính (Kaplan và Zingales,1997). | Fiin Pro Vietstock | |

| Z | Kiệt quệ tài chính. Z có giá trị càng cao càng ít rủi ro kiệt quệ tài chính. Hệ số Z-Score: Chỉ số Z-Score được sử dụng theo mô hình của Altman (1968). Các DN có hệ số Z- score thấp là hạn chế về mặt tài chính. | Fiin Pro Vietstock | |

| LEV | Đòn bẩy tài chính | Fiin Pro | |

| SIZE | Lograrit tự nhiên của tổng tài sản | Fiin Pro | |

| ROA | Lợi nhuận trên tổng tài sản | Fiin Pro | |

| GDP | Tốc độ tăng trưởng kinh tế | World Bank | |

| INF | Tỷ lệ lạm phát | World Bank |

Nguồn: Nhóm tác giả tổng hợp nghiên cứu

Phương pháp nghiên cứu

Nghiên cứu thực nghiệm được thực hiện thông qua sử dụng dữ liệu từ năm 2017 đến năm 2022 của 30 DN niêm yết nhóm VN30 trên Fiin Pro, World Bank,Vietstock. Sau khi tập hợp dữ liệu bảng các kiểm định được thực hiện thông qua sử dụng mô hình hồi quy gộp (Pooled OLS), mô hình các yếu tố ảnh hưởng cố định (FEM) và mô hình các yếu tố ảnh hưởng ngẫu nhiên (REM), trường hợp nếu có xảy ra hiện tượng tự tương quan hoặc phương sai sai số thay đổi, thì kết quả hồi quy cuối cùng sẽ được xác định theo phương pháp bình phương nhỏ nhất tổng quát (GLS).

KẾT QUẢ NGHIÊN CỨU VÀ THẢO LUẬN

Kết quả phân tích mô hình hồi quy

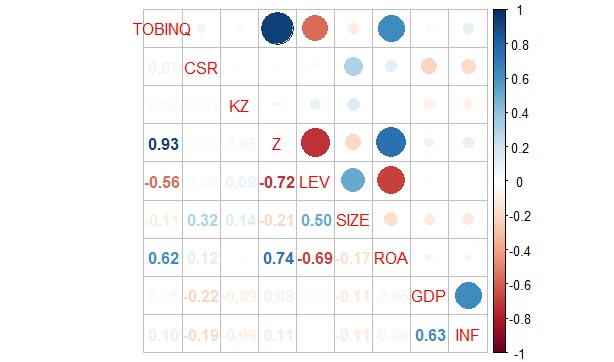

Hình 1 cho thấy, các biến TobinQ và Z, ROA có độ tương quan khá cao. Vì vậy, cần kiểm định các vi phạm của mô hình sử dụng.

Hình 1: Tương quan các biến

|

| Nguồn: Kết quả tính toán của nhóm tác giả |

Kiểm định hồi quy OLS (bình phương tối thiểu) chỉ ra, biến TobinQ có giá trị trung bình là 1,827, giá trị thấp nhất là 0,66 và giá trị tối đa là 9,93 (Bảng 2). Do đó, có cách biệt đáng kể giữa các giá trị tối đa, trung bình và nhỏ nhất trong tập dữ liệu nghiên cứu.

Bảng 2: Thống kê mô tả các biến

| Biến | Quan sát | Trung bình | Độ lệch chuẩn | GTNN | GTLN |

| TobinQ | 171 | 1,827434 | 1,427454 | 0,6648622 | 9,938858 |

| CSR | 178 | 0,8988764 | 0,3023428 | 0 | 1 |

| KZ | 171 | 0,2658139 | 7,305976 | - 45,32736 | 18,2264 |

| Z | 170 | 1,45144 | 1,57685 | 0,0482383 | 8,692442 |

| LEV | 176 | 0,6861602 | 0,2333985 | 0,1776303 | 0,9585936 |

| ROA | 176 | 9,453741 | 9,883906 | -0,2860364 | 46,2949 |

| GDP | 180 | 5,87 | 2,261047 | 2,56 | 8,02 |

| INF | 180 | 2,88 | 0,8633312 | 1,04 | 3.54 |

Nguồn: Kết quả xử lý dữ liệu từ Stata của nhóm tác giả

Thông qua kiểm định các vi phạm, nghiên cứu tiếp tục kiểm định bằng hồi quy FEM và REM, cuối cùng hồi quy FEM được chọn lựa. Tuy nhiên, lại vi phạm về hiện tượng tự tương quan (Wooldridge) và phương sai thay đổi (White). Cuối cùng, phương pháp hồi quy GLS được chọn lựa, kết quả thể hiện ở Bảng 3.

Bảng 3: Kết quả Hồi quy GLS

| Correlation: no autocorrelation | Number of obs = 70 | |||||

| Estimated covariances = 30 | Number of groups = 30 | |||||

| Estimated autocorrelations = 0 | Obs per group: | |||||

| Estimated coefficients = 9 | min = 4 | |||||

| avg = 5,666667 | ||||||

| max = 6 | ||||||

| Wald chi2(8) = 1687,60 | ||||||

| Prob > chi2 = 0,0000 | ||||||

| TobinQ | Coef | Std.Err. | z | P>z | 95% Conf. | Interval |

| CSR | 0,1130153 | 0,0677737 | 1,67 | 0,095 | -0,0198187 | 0,2458492 |

| KZ | 0,0010658 | 0,0025877 | 0,41 | 0,680 | -0,004006 | 0,0061375 |

| Z | 0,99 | 0,0323166 | 30,63 | 0,000 | 0,9264745 | 1,053153 |

| LEV | 0,3875073 | 0,1094798 | 3,54 | 0,000 | 0,1729309 | 0,6020837 |

| SIZE | 0,0986474 | ,0160812 | 6,13 | 0,000 | 0,0671288 | 0,130166 |

| ROA | -0,0138775 | 0,003937 | -3,52 | 0,000 | -0,0215938 | -0,0061612 |

| GDP | -0,0057223 | 0,0054237 | -1,06 | 0,291 | -0,0163526 | 0,0049079 |

| INF | -0,0254513 | 0,0145281 | -1,75 | 0,080 | -0,0539258 | 0,0030231 |

| _cons | -0,2915374 | 0,5052299 | -5,77 | 0,000 | -3,905606 | -1,925142 |

Nguồn: Kết quả xử lý dữ liệu từ Stata của nhóm tác giả

Kết quả hồi quy mô hình cho thấy, chỉ số P-value < 0,05, mô hình có ý nghĩa, với khả năng giải thích là các biến đưa vào mô hình kiểm chứng tác động hơn 90% đến hiệu quả tài chính (TobinQ) (Bảng 4).

Bảng 4: Kết quả hồi quy OLS, REM, FEM và GLS

| Biến giải thích | OLS | REM | FEM | GLS |

| CSR | 0,266* | 0,04 | -0,02 | 0,11 |

|

| (-2,17) | -0,42 | (-0,21) | (-1,67) |

| KZ | 0,01 | 0,00 | 0,00 | 0,00 |

|

| (-1,61) | (-0,45) | (-0,34) | (-0,41) |

| Z | 1,021*** | 1,080*** | 1,137*** | 0,990*** |

|

| (-30,39) | (-33,00) | (-30,13) | (-30,63) |

| LEV | 0,535* | 0,32 | 0,25 | 0,388*** |

|

| (-2,07) | (-0,83) | (-0,39) | (-3,54) |

| SIZE | 0,09 | 0,265*** | 0,436*** | 0,0986*** |

|

| (-1,96) | (-4,37) | (-5,13) | (-6,13) |

| ROA | -0,0143** | -0,01 | 0,00 | -0,0139*** |

|

| (-2,66) | (-1,16) | (-0,61) | (-3,52) |

| GDP | -0,02 | -0,02 | -0,02 | -0,01 |

|

| (-0,92) | (-1,67) | (-1,80) | (-1,06) |

| INF | -0,03 | -0,01 | 0,01 | -0,03 |

|

| (-0,52) | (-0,31) | -0,28 | (-1,75) |

| _cons | -2,738* | -8,366*** | -13,98*** | -2,915*** |

|

| (-2,00) | (-4,40) | -5,10) | (-5,77) |

| Thống kê t trong ngoặc đơn | ||||

| * p<0,05, ** p<0,01, *** p<0,001 | ||||

Nguồn: Kết quả xử lý dữ liệu từ Stata của nhóm tác giả

Phương trình viết lại như sau :

TobinQ = -2,915 + 0,11 * CSR + 0,001 * KZ + 0,99 * Z + 0,388 * LEV + 0,0986 * SIZE – 0,0139 * ROA – 0,01GDP – 0,03*INF (3)

Thảo luận kết quả hồi quy

Từ kết quả bảng 4 cho thấy, CSR có tác động tích cực đến TobinQ, với mức ý nghĩa 10%. Điều này chứng tỏ lợi ích có lợi của việc công bố thông tin về việc thực hiện CSR thông qua các yếu tố môi trường, xã hội và quản trị. Theo lý thuyết các bên liên quan, việc thực hiện CSR giúp xây dựng niềm tin của các cổ đông, mang lại giá trị trong tương lai, phát hiện này phù hợp với nghiên cứu trước đó của Chuang và Huang (2018).

KZ có tác động cùng chiều đến TobinQ. Một công ty bị hạn chế tài chính nếu các chi phí sẵn có của nguồn vốn bên ngoài ngăn cản các công ty thực hiện các quyết định đầu tư và buộc các công ty phải chọn thực hiện bằng nguồn vốn nội bộ sẵn có (Kaplan và Zingales, 1997). Công ty với chi phí sử dụng nguồn vốn bên ngoài cao tương đương với công ty bị hạn chế tài chính sẽ dựa nhiều hơn và các nguồn lực tài chính nội bộ để hạn chế việc giảm đi đầu tư trong tương lai, giảm hiệu quả hoạt động và sự tăng trưởng của công ty. Tuy nhiên, trong nghiên cứu này, KZ không có ý nghĩa thống kê.

Z có ý nghĩa tích cực đối với TobinQ, với mức ý nghĩa ở mức 1%. Điều đó có nghĩa là biến Z càng cao, thì chỉ số TobinQ càng cao. Các nhà đầu tư và các bên liên quan khác, theo lý thuyết tín hiệu, việc đánh giá một DN dựa trên thông tin báo cáo tài chính họ nhận được, sự sẵn có của thông tin tốt về tình hình tài chính của DN sẽ được công nhận và kết quả là giá trị DN sẽ tăng lên. Sức khỏe tài chính mạnh hơn được thể hiện qua điểm Z cao hơn sẽ góp phần làm tăng TobinQ và ngược lại. Nói cách khác, khó khăn tài chính sẽ gây tổn hại cho TobinQ (Goetz và cộng sự, 2020; Fitriani và cộng sự, 2021; Dewi và cộng sự, 2021).

TobinQ và LEV có mối quan hệ tích cực. Theo nguyên tắc trật tự phân hạng, các nhà quản lý thích tài trợ cho các khả năng đầu tư thông qua nhiều kênh khác nhau, như: lợi nhuận giữ lại, nợ và tài trợ vốn cổ phần. Vì điều này, một lập luận có thể chấp nhận được về sự thay đổi trong cách đòn bẩy ảnh hưởng đến hiệu quả hoạt động của DN là có một quy mô DN hoàn hảo mà tại đó đòn bẩy không có tác động tiêu cực đến hiệu quả hoạt động của DN. Kết quả nghiên cứu này tương đồng với những phát hiện trước, như: Jihadi và cộng sự (2021), Farooq và Masood (2016).

SIZE có mối quan hệ tích cực với TobinQ. Kết quả này phù hợp với kết quả nghiên cứu của Haniffa và Hudaib (2006), Ling và Hu (2012) cho thấy, mối quan hệ tích cực giữa quy mô DN và hiệu quả sử dụng vốn. Có thể thấy, DN càng lớn, thì càng có xu hướng sử dụng vốn nội bộ để tạo ra lợi nhuận hiệu quả. Do đó, các DN nên mở rộng quy mô và tìm kiếm sự tăng trưởng đa dạng, vì các DN lớn hơn có đủ vốn lưu động để hoạt động tương đối ổn định. Khi đối mặt với áp lực tài chính, họ có xu hướng áp dụng chiến lược sử dụng nhiều phương thức tài trợ song song, do đó làm cho chi phí tài chính của họ tương đối thấp. Nó có thể là một minh họa cho thực tế rằng, các DN lớn hơn thường hoạt động có lãi hơn.

ROA có tác động tiêu cực đến TobinQ, có ý nghĩa ở mức 1%. Theo lý thuyết Q của TobinQ, thì một DN tạo ra giá trị nếu nó có thể tạo ra thu nhập ròng. Tuy nhiên, khi xem xét kết quả thấy rằng, chúng vi phạm lý thuyết rộng của TobinQ về Q. Có thể lý do là nếu phần cơ cấu vốn của DN thiên về nợ, chẳng hạn như trái phiếu, thì yêu cầu thanh toán lãi của DN là cần thiết, sẽ làm tổn hại đến lợi nhuận ròng của DN.

GDP có mối quan hệ nghịch chiều với TobinQ. Nhóm VN30 phần lớn là các ngân hàng, DN sản xuất mặt hàng thiết yếu và có vốn hóa lớn, nên có thể thấy, trong giai đoạn Covid-19, mặc dù có nhiều biến động trên thị trường và chỉ số tăng trưởng giảm, nhưng nhóm DN này vẫn có thể hoạt động tốt, cổ đông vẫn đặt nhiều kỳ vọng cho nhóm DN này (Abebe và Abera, 2019). Tuy nhiên, trong nghiên cứu, GDP không có ý nghĩa thống kê.

INF có mối quan hệ ngược chiều với TobinQ. Hậu quả lâu dài của lạm phát thấp phải được xem xét cẩn thận, vì nó có thể cản trở tăng trưởng kinh tế, ảnh hưởng trực tiếp đến lợi nhuận và hiệu quả của DN. Do đó, ảnh hưởng tiêu cực của lạm phát đến TobinQ, có thể được giải thích bằng thực tế là lạm phát cao hơn làm tăng mẫu số của TobinQ nhiều hơn tử số. Thuế có thể là một trong những cơ chế chi phối tác động này (Faria và Mollick, 2010).

KẾT LUẬN VÀ HÀM Ý QUẢN TRỊ

Thứ nhất, dữ liệu thực nghiệm chỉ ra, việc thực hiện CSR có tác động tích cực đến hiệu quả tài chính của DN. Những hạn chế do các bên liên quan áp đặt sẽ khuyến khích các DN công bố thông tin CSR/ ESG một cách tự nguyện. Việc thực hiện tốt chính sách hướng đến nâng cao giá trị DN với mục tiêu phát triển là phù hợp. Hơn nữa, việc kết hợp các công bố liên quan đến ESG sẽ hỗ trợ các DN có được tài chính cho dự án và tăng thu hút tài trợ từ các nhà đầu tư và định chế tài chính.

Thứ hai, ảnh hưởng của hạn chế tài chính đến hiệu quả hoạt động DN. Nếu KZ nhỏ và khi DN đó có dòng tiền nội bộ lớn, cổ tức chi trả cao và nắm giữ tiền mặt nhiều, ngược lại những DN có tỷ lệ nợ cao, TobinQ lớn thể hiện rằng, chi phí tiếp cận bên ngoài sẽ cao. Vì vậy, có thể thấy mối quan hệ dương giữa KZ và TobinQ đang được lí giải theo Kaplan và Zingales (1997). Do đó, DN phải có sẵn một chiến lược tài chính thực tế để đảm bảo sức khỏe tài chính và ngăn ngừa rủi ro và cú sốc thị trường.

Thứ ba, có tác động tích cực giữa LEV và TobinQ, đòn bẩy tài chính thúc đẩy hiệu quả của DN. Theo giả thuyết trật tự phân hạng, việc lựa chọn công cụ huy động vốn cho tổ chức phải được nghiên cứu kỹ lưỡng, không lạm dụng việc sử dụng đòn bẩy để thúc đẩy hiệu quả DN.

Thứ tư, quy mô có tác động tích cực đến hiệu quả tài chính. Điều này cần được cân nhắc khi việc tăng tổng tài sản không đáp ứng được chiến lược và quản lý tốt, vì có thể gây tác dụng ngược. DN nên mở rộng quy mô và tìm kiếm sự tăng trưởng đa dạng. Mở rộng quy mô kinh doanh đúng cách có thể tối đa hóa lợi ích kinh tế theo quy mô. Đồng thời, hiện thực hóa quản lý DN đa dạng, đầu tư chiến lược và mở rộng quy mô DN thông qua mua bán và sáp nhập..., có thể đạt được sự phát triển quy mô lớn của DN. Ngoài ra, lợi nhuận trên tổng tài sản ảnh hưởng đến hiệu quả tài chính, thể hiện một quan điểm khác về tăng trưởng tài sản. Tăng tổng tài sản mà không có kế hoạch tài chính hợp lý sẽ dẫn đến lợi nhuận/tổng tài sản thấp.

Thứ năm, kết quả nghiên cứu cho thấy, có sự tác động của lạm phát đến hiệu quả tài chính. Điều này không khó giải thích vì tổ chức hoạt động trong các lĩnh vực chịu sự tác động của các yếu tố vĩ mô. Tuy nhiên, lạm phát thấp không phải lúc nào cũng có lợi; trên thực tế, lạm phát thấp thường làm giảm động lực tăng trưởng kinh tế./.

Tài liệu tham khảo

1. Abebe, A. K., and Abera, M. (2019), Determinants of financial performance: evidence from Ethiopia insurance companies, Indian journal of finance and banking, 9(1), 213-229.

2. Carroll, A. B. (1991), The pyramid of corporate social responsibility: Toward the moral management of organizational stakeholders, Business horizons, 34(4), 39-48.

3. Chuang, SP., Huang, SJ. (2018), The Effect of Environmental Corporate Social Responsibility on Environmental Performance and Business Competitiveness: The Mediation of Green Information Technology Capital, J Bus Ethics, 150, 991-1009.

4. Dewi, M., Foanto, G. N., and Christiawan, Y. J. (2021), Profitability, Liquidity, and Firm Value: Does Financial Distress Have a Mediating Effect? (Study of Manufacturing Companies in Indonesia), In 6th International Conference on Tourism, Economics, Accounting, Management, and Social Science (TEAMS 2021), Atlantis Press, 437-445.

5. Faria, J. R., and Mollick, A. V. (2010), TobinQ's q and US inflation, Journal of Economics and Business, 62(5), 401-418.

6. Farooq, M. A., and Masood, A. (2016), Impact of financial leverage on value of firms: Evidence from cement sector of Pakistan, Research Journal of Finance and Accounting, 7(9), 73-77.

7. Fitriani, I., Toaha, M., and Sobarsyah, M. (2021), Financial Performance on Company Value with Financial Distress as Variable Intervening in Retail Trading Companies Listed on IDX, Hasanuddin Journal of Applied Business and Entrepreneurship, 4(4), 65-77.

8. Goetz, S. (2020), Is Financial Distress Value Relevant? – Implications for Multiple-Based Valuation, Journal of Business Valuation and Economic Loss Analysis, 15(1), 1-20.

9. Haniffa, R., Hudaib, M., 2006, Corporate Governance Structure and Performance of Malaysian Listed Companies, Journal of Business Finance & Accounting, 33(7-8), 1034-1062.

10. Jihadi, M., Vilantika, E., Hashemi, S. M., Arifin, Z., Bachtiar, Y., & Sholichah, F. (2021), The effect of liquidity, leverage, and profitability on firm value: Empirical evidence from Indonesia, Journal of Asian Finance, Economics and Business, 8(3), 423-431.

11. Kaplan, S., and Zingales, L. (1997), Do investmet-cash flow sensitivities provide useful measures of financing constraints?, Quarterly Journal of Economics, 112, 169-215.

12. Béchir Ben Lahouel, Brahim Gaies, Younes Ben Zaied, Abderrahmane Jahmane (2019), Accounting for endogeneity and the dynamics of corporate social–corporate financial performance relationship, Journal of cleaner production, 230 (2019), 352-364.

13. Ling, J. H., and Hu, W. R. (2012), Enterprise scale, financing structure and operational performance: A study based on the comparison of strategic emerging industries and traditional industries, Finance and Trade Economics, 12, 71-77.

ThS. Dương Nguyễn Thanh Phương, TS. Nguyễn Quốc Anh

ThS. Trần Thị Mỹ Liên, Phan Thị Thanh Quyên

Đại học Kinh tế TP. Hồ Chí Minh

(Theo Tạp chí Kinh tế và Dự báo, số 01, tháng 01/2024)

![Ảnh hưởng của người chứng thực nổi tiếng đến ý định mua sản phẩm xanh của người tiêu dùng tại TP. Hồ Chí Minh[1]](https://kinhtevadubao.vn/stores/news_dataimages/hoenh/032025/19/21/medium/4459_xanh.jpg?rt=20250319214459)

Bình luận