Cấm cá nhân không chuyên “chơi” trái phiếu doanh nghiệp: Những quan điểm trái chiều

51% trái phiếu không có tài sản đảm bảo

“Theo dữ liệu từ công bố thông tin khi phát hành trái phiếu của các doanh nghiệp, chúng tôi nhận thấy một số có doanh nghiệp có kết quả sản xuất kinh doanh lỗ, một số doanh nghiệp phát hành trái phiếu không có tài sản đảm bảo. Trong 8 tháng năm 2021, có 5/177 doanh nghiệp phát hành có kết quả kinh doanh năm liền kề trước năm phát hành lỗ, nhưng trái phiếu của các doanh nghiệp này đều có tài sản bảo đảm hoặc bảo lãnh thanh toán...”, ông Nguyễn Hoàng Dương, Phó Vụ trưởng Vụ Tài chính ngân hàng, Bộ Tài chính, cho biết.

|

| Theo ông Nguyễn Hoàng Dương, Phó Vụ trưởng Vụ Tài chính ngân hàng (Bộ Tài chính), 90% trái phiếu không có tài sản bảo đảm do tổ chức tín dụng và công ty chứng khoán phát hành |

Trong 8 tháng đầu năm nay, cũng theo ông Dương, khối lượng trái phiếu không có tài sản đảm bảo chiếm 51% tổng khối lượng phát hành, trong đó có đến 90% trái phiếu không có tài sản bảo đảm là trái phiếu do tổ chức tín dụng và công ty chứng khoán phát hành. Bộ Tài chính đã nhiều lần khuyến nghị đối với các doanh nghiệp có tình hình tài chính yếu kém, trường hợp gặp rủi ro nếu hoạt động sản xuất kinh doanh khó khăn sẽ dẫn đến không trả được nợ cho nhà đầu tư.

“Tài sản đảm bảo của trái phiếu cũng có rủi ro nếu đó là các dự án, bất động sản được hình thành trong tương lai hoặc cổ phiếu của chính các doanh nghiệp, vì khi thị trường biến động hoặc doanh nghiệp gặp khó khăn trong sản xuất kinh doanh, thì giá trị của các tài sản và cổ phiếu sẽ không đủ để đảm bảo cho trái phiếu...”, ông Dương cảnh báo.

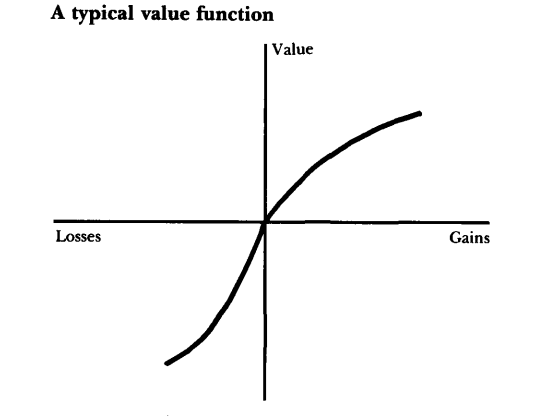

Đại diện Bộ Tài chính nhìn nhận, nhà đầu tư cá nhân nhỏ lẻ không đánh giá được đầy đủ các rủi ro, đầu tư trái phiếu chỉ vì lãi suất cao. Chỉ khi cân nhắc kỹ về các rủi ro, nhà đầu tư mới nên quyết định mua trái phiếu vì có thể sẽ không thu hồi được số tiền đầu tư. Nhà đầu tư cũng cần lưu ý việc các tổ chức tín dụng, công ty chứng khoán phân phối trái phiếu doanh nghiệp không có nghĩa là các tổ chức này đảm bảo an toàn cho việc mua trái phiếu. Rủi ro của trái phiếu vẫn là rủi ro của doanh nghiệp phát hành...

Ý kiến trái chiều

Trước những rủi ro trên, tại Tọa đàm trực tuyến: "Cá nhân đầu tư trái phiếu doanh nghiệp: Nhận diện và ứng xử với rủi ro", do Tạp chí Kinh tế Việt Nam tổ chức sáng nay (ngày 30/8), ông Dương cho biết, quy định pháp lý đã được sửa đổi và ban hành. Theo đó, chỉ nhà đầu tư cá nhân là nhà đầu tư chứng khoán chuyên nghiệp mới được mua và giao dịch TPDN riêng lẻ. Đối với các nhà đầu tư cá nhân khác thì không được trực tiếp đầu tư vào TPDN phát hành riêng lẻ...

“Việc lách quy định để trở thành nhà đầu tư chứng khoán chuyên nghiệp, lách quy định để không phải xác định tư cách nhà đầu tư chứng khoán chuyên nghiệp nhằm mua TPDN phát hành riêng lẻ của các cá nhân, tổ chức, đều là những hành vi vi phạm quy định của pháp luật và sẽ bị xử phạt...”, ông Dương cảnh báo.

|

| Theo Luật sư Trương Thanh Đức, cần có quy định pháp lý thông thoáng để bên mua và bán TPDN tự chịu trách nhiệm. Ảnh: ANVI |

Tuy nhiên, Luật sư Trương Thanh Đức, Giám đốc Công ty Luật TNHH ANVI, nhìn nhận đành rằng đưa ra biện pháp để bảo vệ nhà đầu tư là cần thiết, nhưng phải cân đối giữa quyền lợi, nghĩa vụ của bên phát hành và nhà đầu tư, cũng như cần nhìn sang thực tiễn hoạt động của các mảng thị trường khác.

“Với kênh cổ phiếu, thì chúng ta đang quản lý chặt các cổ phiếu trên sàn, nhưng cổ phiếu ngoài sàn gần như không quản lý được. Điều này cũng tương tự như tín dụng của hệ thống ngân hàng với tín dụng ngoài ‘chợ đen’. Trong khi đó, việc siết chặt quản lý cả với TPDN trên sàn (phát hành ra đại chúng), cũng như cấm nhà đầu tư cá nhân không chuyên nghiệp mua TPDN phát hành riêng lẻ là không hợp lý. Tôi không nói là nên buông không quản lý nhà đầu tư cá nhân không chuyên nghiệp tham gia đầu tư TPDN phát hành riêng lẻ, mà cần có quy định pháp lý thông thoáng để bên mua và bán tự chịu trách nhiệm...”, ông Đức đề xuất.

Ở Mỹ 42 năm, nhưng tôi chưa bao giờ mua TPDN, mà nếu có nhu cầu thì tôi mua qua quỹ tương hỗ. Tôi cũng thấy nhiều nhà đầu tư cá nhân ở Mỹ không đầu tư vào TPDN. Thế nhưng, ở Việt Nam thì vài năm qua thị trườngTPDN bùng nổ, rất nhiều nhà đầu tư cá nhân tham gia vì lãi suất cao... |

Tuy nhiên, ý kiến của Bộ Tài chính và luật sư như trên chưa được TS. Nguyễn Trí Hiếu, Chuyên gia Tài chính-Ngân hàng chưa hoàn toàn đồng tình và yên tâm, bởi theo ông quy định pháp lý còn lỗ hổng và chưa phù hợp. Điều này dẫn đến chưa đủ để kiểm soát và ngăn chặn rủi ro cho nhà đầu tư cá nhân, nhất là trong bối cảnh nền kinh tế đang đối mặt với nhiều rủi ro vì dịch Covid-19 diễn biến phức tạp.

Rủi ro còn nằm ở chỗ đang có sự nhầm lẫn giữa công cụ nợ và công cụ đầu tư. Ông Hiếu phân tích, trái phiếu là công cụ nợ, chứ không phải là công cụ đầu tư theo đúng nghĩa của nó. Điểm khác biệt của hai công cụ này là trong khi công cụ nợ (trái phiếu) thì nhà phát hành phải trả nợ cho trái chủ sau 3-5 năm khi trái phiếu đáo hạn, còn với công cụ đầu tư, chẳng hạn như nhà đầu tư bỏ tiền đầu tư vào doanh nghiệp thông qua mua cổ phiếu thì nhà đầu tư không có quyền đòi nợ. Thế nhưng ở Việt Nam, nhà đầu tư coi trái phiếu là công cụ đầu tư, nên nó được sử dụng để đầu tư tràn lan.

Tốt xấu lẫn lộn

Cho rằng TPDN đang tốt xấu lẫn lộn, ông Nguyễn Quang Thuân, Chủ tịch Hội đồng quản trị của FiinRatings nêu dẫn chứng: trên thị trường có doanh nghiệp được xếp tín nhiệm hạng AA, nhưng khi phát hành trái phiếu có lãi suất tương đương như doanh nghiệp có định mức tín nhiệm hạng CCC (có độ rủi ro cao hơn nhiều so với hạng AA).

Đồng tình với góc nhìn trên, ông Hiếu cùng cho rằng, các doanh nghiệp ở Việt Nam có định mức tín nhiệm khác nhau, nhưng khi phát hành TPDN lại có lãi suất gần giống nhau. Điều này cho thấy nhà đầu tư cá nhân mua TPDN theo tâm lý đám đông và cứ trái phiếu nào lãi suất cao là mua...

Ông Nguyễn Hoàng Dương, thừa nhận mối lo nhà đầu tư cá nhân không hiểu biết về doanh nghiệp, nhưng vẫn mua trái phiếu do tổ chức này phát hành, nên rủi ro tăng dần...

“Nhà đầu tư khi xem xét thông tin để mua TPDN cần cẩn trọng phân biệt rõ giữa bảo lãnh phát hành và bảo lãnh thanh toán. Nếu trái phiếu chỉ được bảo lãnh phát hành bởi công ty chứng khoán, ngân hàng..., thì khi trái phiếu bán không hết sẽ được các tổ chức này mua hết. Chỉ TPDN có bảo lãnh thanh toán, thì khi tổ chức phát hành không trả được nợ cho nhà đầu tư, khi đó tổ chức bảo lãnh thanh toán, chẳng hạn như ngân hàng hay công ty chứng khoán mới có trách nhiệm trả nợ cho nhà đầu tư thay cho tổ chức phát hành...”, ông Đức lưu ý./.

Bình luận