Có gì bất thường với trái phiếu do công ty địa ốc phát hành?

Theo Hiệp hội thị trường trái phiếu Việt Nam (VBMA), trong năm 2021 có tổng cộng 964 đợt phát hành trái phiếu doanh nghiệp trong nước, trong đó có 937 đợt phát hành riêng lẻ với tổng giá trị khoảng 570.000 tỷ đồng (chiếm 95,8% tổng giá trị phát hành); 23 đợt phát hành ra công chúng, với giá trị 26.340 tỷ đồng (chiếm 4,6% tổng giá trị phát hành) và 4 đợt phát hành trái phiếu ra thị trường quốc tế với tổng giá trị hơn 1,4 tỷ USD.

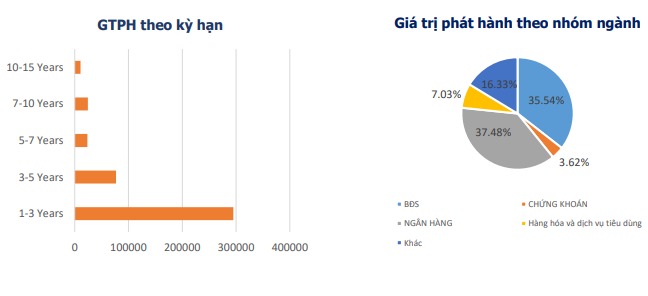

Trong năm 2021, nhóm ngân hàng thương mại dẫn đầu về giá trị phát hành, với tổng khối lượng phát hành 223.010 tỷ đồng, trong đó có 55.300 tỷ đồng trái phiếu tăng vốn cấp 2 (chiếm 25%), 73% trái phiếu phát hành kỳ hạn ngắn từ 2-4 năm. Một số ngân hàng có khối lượng phát hành lớn trong năm qua như: Ngân hàng TMCP Việt Nam Thịnh Vượng (17.030 tỷ đồng), Ngân hàng TMCP Sài Gòn- Hà Nội (13.350 tỷ đồng). Đáng chú ý, trong nhóm ngân hàng, tháng 12/2021 là thời điểm phát hành nhiều nhất, với tổng giá trị 46.926 tỷ đồng (chiếm trên 1/5 tổng khối lượng phát hành của cả năm 2021).

|

| Giá trị phát hành trái phiếu doanh nghiệp theo kỳ hạn và theo nhóm ngành trong năm 2021. Nguồn: VBMA |

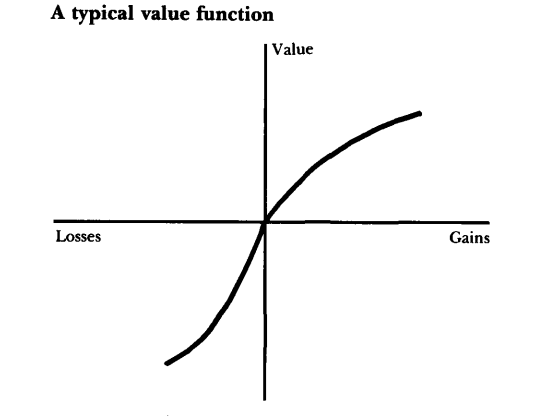

Cũng theo VBMA, chốt năm 2021, nhóm doanh nghiệp bất động sản đứng ở vị trí thứ 2, với tổng giá trị phát hành đạt 214.440 tỷ đồng, chiếm 36% tổng giá trị phát hành toàn thị trường. Đáng chú ý, có khoảng 29% giá trị trái phiếu phát hành không có tài sản bảo đảm hoặc bảo đảm bằng cổ phiếu. Lãi suất phát hành dao động trong khoảng 8-13%/năm. Kỳ hạn từ 1-3 năm chiếm phần lớn giá trị phát hành trong năm vừa qua, với giá trị lên đến 142.389 tỷ đồng, chiếm 67,33% tổng giá trị phát hành.

| Theo VBMA, trong năm 2021, có 4 đợt phát hành trái phiếu ra thị trường quốc tế gồm: Tập đoàn Vingroup (500 triệu USD), trái phiếu xanh của Công ty cổ phần Bất động sản BIM (200 triệu USD), trái phiếu chuyển đổi của Novaland (300 triệu USD), trái phiếu bền vững của Vinpearl (425 triệu USD). |

Liên quan đến tài sản đảm bảo, với cái nhìn rộng hơn trên phạm vi toàn thị trường, theo đánh giá của Bộ Tài chính, thị trường trái phiếu doanh nghiệp vẫn tiềm ẩn một số rủi ro thể hiện qua, năm 2021 trong số các trái phiếu phát hành riêng lẻ thì có tới 49,1% trái phiếu không có tài sản đảm bảo. Với 50,9% trái phiếu phát hành riêng lẻ có tài sản đảm bảo, thì chất lượng tài sản này không đảm bảo khi chủ yếu là các dự án, tài sản hình thành trong tương lai hoặc cổ phiếu của doanh nghiệp… Để kiểm soát rủi ro cho thị trường trái phiếu, Bộ Tài chính đang đề xuất sửa đổi Nghị định số 153/2020/NĐ-CP về phát hành trái phiếu doanh nghiệp riêng lẻ.

Sự sôi động của thị trường trái phiếu doanh nghiệp được dự báo sẽ tiếp diễn trong năm nay, khi mà hiện có hàng loạt doanh nghiệp đã lên kế hoạch phát hành trái phiếu ngay trong đầu năm 2022, với tham vọng huy động được lượng vốn lớn. Theo đó, sau khi được Ủy ban chứng khoán Nhà nước cấp Giấy chứng nhận chào bán trái phiếu ra công chúng, Công ty cổ phần Bamboo Capital đang triển khai đợt phát hành 500 tỷ đồng trái phiếu (kỳ hạn 5 năm) không chuyển đổi, không có tài sản đảm bảo, với lãi suất cho 2 kỳ đầu là 11,5%/năm, lãi suất cho các kỳ sau được thả nổi bằng lãi suất tham chiếu cộng với biên độ 6%/năm. Thời gian nhận đăng ký mua và nhận tiền mua trái phiếu từ ngày 1-20/1/2022.

Hội đồng quản trị của Công ty cổ phần Nông Nghiệp BAF Việt Nam vừa phê duyệt phương án phát hành 600 tỷ đồng trái phiếu ra công chúng, với kỳ hạn 3 năm, lãi suất cố định 10,5%/năm để bổ sung vốn cho hoạt động sản xuất kinh doanh.

Mới đây, Hội đồng quản trị của Công ty cổ phần Tập Đoàn Đất Xanh cũng đã phê duyệt phương án phát hành 200 tỷ đồng trái phiếu riêng lẻ có kỳ hạn 4 năm, lãi suất cố định dự kiến là 10,6%/năm./.

Bình luận