Cơ hội đầu tư tốt nhất năm 2022: MBS khuyến nghị 18 mã cổ phiếu

|

| Định giá thị trường (P/E trailing = 12 lần) tương đương định giá giai đoạn đáy Covid-19 vào tháng 3/2020 |

Ông Lê Chí Phúc, Tổng Giám đốc Công ty cổ phần Quản lý quỹ đầu tư SGI; ông Trần Hoàng Sơn; Giám đốc Nghiên cứu Khách hàng cá nhân MBS và ông Hoàng Công Tuấn, Kinh tế trưởng MBS là các diễn giả chính tại Hội thảo này.

Theo các chuyên gia, sau giai đoạn liên tục thiết lập các mốc cao mới trong năm 2021, thị trường chứng khoán Việt Nam đã có đợt điều chỉnh về mốc 1.200 điểm. Định giá thị trường (P/E trailing = 12 lần) đã trở về mức hấp dẫn tương đương định giá giai đoạn đáy Covid-19 vào tháng 3/2020. Trong lịch sử, mức P/E này luôn mở ra một giai đoạn tăng trưởng dài hạn cho thị trường chứng khoán.

Những tín hiệu sáng từ kinh tế vĩ mô

|

| MBS cho rằng, triển vọng GDP năm 2022 của Việt Nam đạt 6-6,5% là khả thi |

|

| Sự kiện nhằm giúp nhà đầu tư nhận diện các cơ hội tốt nhất trên TTCK Việt Nam |

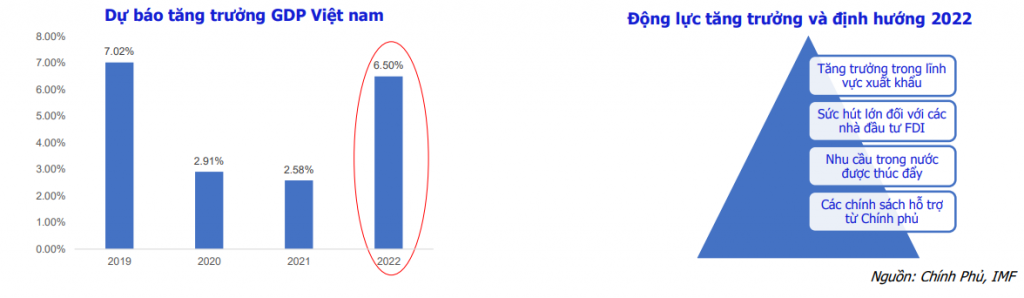

Về bức tranh kinh tế vĩ mô, MBS nhận định, hoạt động sản xuất mạnh mẽ hơn là chìa khóa để duy trì tăng trưởng chung ở Việt Nam. Các lĩnh vực là công nghiệp, xuất khẩu và tiêu dùng đều có những tín hiệu rất tích cực. Chính phủ chỉ đạo siết chặt kỷ luật tài chính - ngân sách, nhằm đẩy mạnh vốn đầu tư công. NHNN tích cực triển khai tín dụng ưu đãi, đề xuất hỗ trợ doanh nghiệp bị ảnh hưởng bởi Covid-19. Theo đó, triển vọng GDP năm 2022 của Việt Nam đạt 6-6,5% là khả thi.

Chi tiết hơn, MBS chia sẻ nhiều tín hiệu tích cực của nền kinh tế. Trong 4 tháng đầu năm 2022, tổng trị giá xuất nhập khẩu cả nước đạt 242,43 tỷ USD, tăng 15,9% (tương ứng tăng 33,2 tỷ USD) so với cùng kỳ năm 2021. Tính trong 4 tháng/2022, cán cân thương mại hàng hóa của cả nước xuất siêu 2,53 tỷ USD. Tính đến ngày 20-4-2022, tổng vốn đăng ký cấp mới, điều chỉnh và góp vốn mua cổ phần, mua phần vốn góp của nhà đầu tư nước ngoài đạt trên 10,8 tỷ USD; bằng 88,3% so với cùng kỳ năm 2021. Vốn thực hiện của dự án đầu tư nước ngoài (FDI) trong 4 tháng đầu năm ước đạt 5,92 tỷ USD, tăng 7,6% so với cùng kỳ năm 2021. Vốn đầu tư tăng khá cao so với cùng kỳ năm trước cho thấy tín hiệu tích cực trong việc huy động và sử dụng vốn đầu tư, đây là động lực quan trọng đóng góp cho tăng trưởng kinh tế năm 2022.

Về nỗi lo áp lực lạm phát tăng cao trong 2022, MBS đánh giá với độ trễ của gói phục hồi và phát triển kinh tế - xã hội tại Việt Nam, đặt trong bối cảnh năm 2023 lạm phát vẫn ở mức cao so với lạm phát mục tiêu của các nền kinh tế là đối tác quan trọng của kinh tế Việt Nam, lạm phát của nước ta có thể nằm trong khoảng 4 – 4,5% trong năm 2022 và vượt qua ngưỡng 5% trong năm 2023.

Trên thị trường tiền tệ, MBS cho rằng, trong các tháng tới cho đến hết năm 2022, tỷ giá VND/USD có thể giữ ổn định với các yếu tố cơ bản đều thuận lợi. Trong xu hướng ngắn hạn, VND sẽ giảm giá so với USD và có những thời điểm mức giảm có thể trên 1% so với đầu năm khi Cục Dự trữ liên bang Mỹ (FED) vẫn còn một vài lần tăng lãi suất nữa trong năm 2022. Do đó, USD sẽ tiếp tục lên giá so với hầu hết các đồng tiền khác, bao gồm cả VND, khiến sức ép lên tỷ giá USD/VND dần lớn hơn. Tuy nhiên, NHNN sẽ tiếp tục được vận động theo hướng linh hoạt kết hợp chính sách tiền tệ và tài khóa, thích ứng với những biến số mới trên thị trường sẽ giúp xu hướng trung và dài hạn của tỷ giá ổn định hơn với mức độ điều chỉnh sẽ không quá 2%/năm cho cả năm 2022.

Điểm lợi cho doanh nghiệp và nền kinh tế là mặt bằng lãi suất tại Việt Nam vẫn duy trì ở mức thấp, xu hướng tạo đáy và không giảm tiếp. Chính sách tiền tệ sẽ tiếp tục được thực hiện giúp nới lỏng để hỗ trợ nền kinh tế. Lãi suất cho vay sẽ tiếp tục ở mặt bằng thấp để hỗ trợ cho các doanh nghiệp, tuy nhiên lãi suất tiền gửi sẽ khó duy trì ở mức thấp như hiện tại và dự kiến sẽ tăng trở lại trong năm sau trong bối cảnh nhu cầu huy động vốn tăng dựa trên tín dụng tăng, áp lực lạm phát trong năm 2022 và sự cạnh tranh từ các kênh đầu tư hấp dẫn như bất động sản và chứng khoán. Với TTCK, MBS cho rằng, kịch bản năm 2018 đang lặp lại và khả năng TTCK sẽ bước tiếp với sự tăng trưởng tích cực trong 2 năm tới.

Cơ hội đầu tư tốt nhất năm 2022

|

| MBS khuyến nghị 18 mã cổ phiếu cho hoạt động đầu tư năm 2022 |

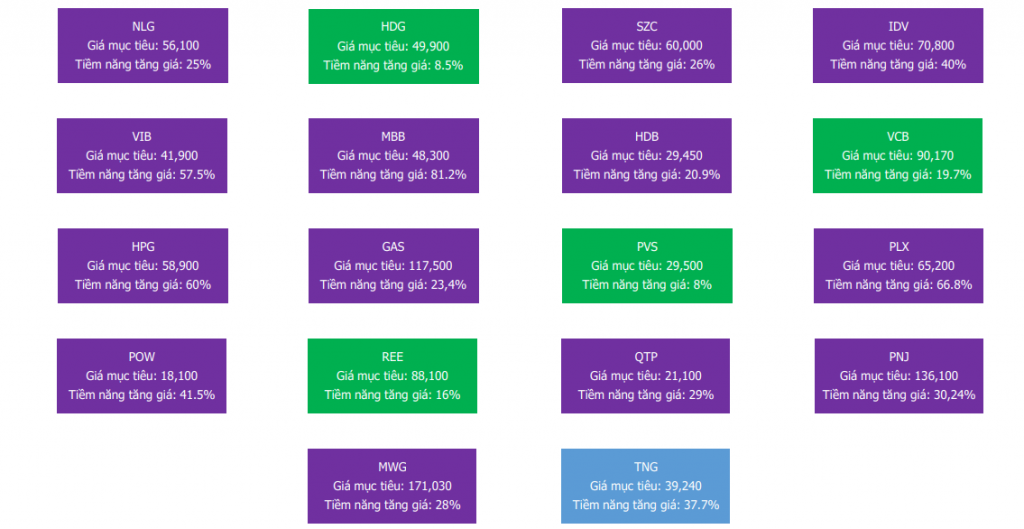

Trên cơ sở phân tích bức tranh kinh tế thế giới và Việt Nam, MBS đánh giá triển vọng tăng trưởng của các ngành kinh tế chính, như bất động sản, ngân hàng, thép, dầu khí, bán lẻ, dệt may, điện và sản xuất điện… Theo đó, 18 mã được MBS khuyến nghị cho cơ hội đầu tư tốt nhất năm 2022.

Trong lĩnh vực bất động sản - phân khúc nhà ở và chung cư, MBS khuyến nghị chọn HDG, NLG, bởi đây là ngành đầu tư hấp dẫn bất chấp dịch Covid-19 với tỷ trọng FDI ổn định qua các năm. Lãi suất vay mua nhà có tăng lên song vẫn duy trì ở mức thấp thấp giúp gia tăng nhu cầu mua nhà. Chủ đầu tư BĐS đang thích nghi với nhiều giải pháp tốt hơn trong hoạt động bán hàng. Phát triển cơ sở hạ tầng là động lực cho BĐS năm 2022 – 2025.

Trong lĩnh vực bất động sản - phân khúc khu công nghiệp, 2 mã được khuyến nghị là SZC, IDV, với lý do tỷ lệ lắp đầy cao do nguồn cung mới hạn chế, giá thuê đất trung bình tiếp tục tăng trong năm 2021 mặc dù chịu ảnh hưởng của dịch Covid 19. Thương mại điện tử bùng nổ, yêu cầu hàng tồn kho tăng thúc đẩy nhu cầu đất KCN cho các dịch vụ kho bãi. Nhu cầu dài hạn được thúc đẩy bởi triển vọng tích cực từ thu hút dòng vốn FDI đầu tư vào Việt Nam.

Ngành ngân hàng có 4 mã nằm trong danh sách “Cơ hội đầu tư tốt nhất” do MBS khuyến nghị là VIB, MBB, HDB, VCB. Lý do, các yếu tố vĩ mô thuận lợi như nền kinh tế đang phát triển nhanh, thị trường tiêu thụ lớn, nguồn vốn FDI dồi dào, tình hình chính trị ổn định, tham gia vào nhiều hiệp định thương mại tự do,… giúp nền kinh tế và ngành ngân hàng tiếp đà tăng trưởng cao sau sự gian đoạn bởi dịch Covid-19. Chất lượng tài sản tiêp tục được nâng cao nhờ các chính sách hỗ trợ của NHNN cũng như chiến lược chủ động đảm bảo chất lượng tài sản của các NHTM. MBS kỳ vọng tỷ lệ nợ xấu sẽ cải thiện trong năm 2022 cũng như tỷ lệ bao nợ xấu sẽ tiếp tục được duy trì. NIM tiếp tục được kỳ vọng sẽ gia tăng trong năm 2022 khi mà NHNN tiếp tục chính sách tiền tệ nới lỏng nhằm duy trì lãi suất thấp, đồng thời việc hỗ trợ giảm lãi suất cho vay sẽ dần được giảm lại, cùng với hạn mức tín dụng được nâng lên nhằm thúc đẩy kinh tế phát triển. Điều này sẽ giúp bức tranh lợi nhuận của các ngân hàng trong năm 2022 sẽ càng khả quan hơn.

Cùng với đó, hoạt động tăng vốn cũng là một trong những điểm nhấn chú ý của ngành trong năm 2022 khi hàng loạt các ngân hàng công bố kế hoạch bán vốn cho các cổ đông chiến lược như VPB, OCB, VIB,… Ngoài ra, việc hầu hết các ngân hàng đã áp dụng và đáp ứng chuẩn Basel II cũng cho thấy sự vững mạnh hơn của hệ thống cho sự phát triển bền vững trong dài hạn.

|

| MBS cho rằng, việc tiếp quản tái cơ cấu ngân hàng 0 đồng, nhiều khả năng là Ocean Bank, sẽ giúp MBB có được những ưu đãi về tăng trưởng trong năm 2022 |

Trong ngành ngân hàng, MBS đánh giá mã MBB có triển vọng tăng giá trên 80% so với thị giá hiện nay, lên mức 48.300 đồng/cổ phiếu. MBS kỳ vọng Ngân hàng TMCP Quân đội (MBB) có khả năng được NHNN cấp room tín dụng lớn trong năm 2022. Bên cạnh đó, việc tiếp quản tái cơ cấu ngân hàng 0 đồng, nhiều khả năng là Ocean Bank, sẽ giúp MBB có được những ưu đãi về tăng trưởng nhằm đạt được các mục tiêu tái cơ cấu đề ra của NHNN và Chính phủ. Do đó, MBS kỳ vọng mức tăng trưởng tín dụng của MBB trong năm 2022 có thể đạt 30%.

MBS nhận định, MBB có chất lượng tài sản ở mức cao hàng đầu trong ngành. Tại thời điểm cuối quý I/2022, NPL (nợ xấu) và tỷ lệ nợ nhóm 2 của MBB đạt lần lượt 0,99% và 1,17%, tăng nhẹ so với thời điểm cuối năm 2021 nhưng vẫn thấp hơn đáng kể so với trung bình ngành. Tỷ lệ bao phủ nợ xấu (LLR) tại cuối quý I/2022 đạt 250%, cao thứ 2 toàn ngành, chỉ sau VCB. Điều này cho thấy MBB vẫn đang kiểm soát chất lượng tài sản nội bảng vượt trội so với mặt bằng toàn ngành bên cạnh việc đảm bảo tăng trưởng cao.

Kết quả kinh doanh được kỳ vọng khả quan trong năm 2022 của MBB đi cùng với mức định giá hiện tại hấp dẫn. NIM hợp nhất trong quý I/2022 đạt 5,66%, cao hơn đáng kể so với cả năm 2021 và cùng kỳ năm trước lãi vay trung bình tăng nhẹ và chi phí vốn vẫn được duy trì. MBS dự phóng mức NIM của Ngân hàng MB sẽ đạt 5,28% trong năm 2022 với kỳ vọng chi phí vốn sẽ tăng lên mức 3,14% với dự báo NHNN sẽ gia tăng lãi suất cơ bản. Theo đó, lợi nhuận trước thuế hợp nhất dự kiến sẽ đạt 23.926 tỷ đồng (+44.8% YoY). Mức ROA và ROE của MBB dự báo đạt khoảng 25,3% và 2,7%, so với mức định giá hiện tại với P,B = 1,5x là tương đối rẻ với cổ phiếu này./.

Bình luận