FiinGroup: Trái phiếu xanh sẽ phát triển mạnh trong thời gian tới

|

| Theo FiinGroup, việc EVNFinance đi đầu huy động trái phiếu xanh sẽ khuyến khích các doanh nghiệp tìm đến kênh vốn này nhiều hơn |

Tiêu điểm trong bức tranh thị trường trái phiếu doanh nghiệp (TPDN) tháng 7/2022 là việc xuất hiện lô trái phiếu xanh đầu tiên được phát hành tại thị trường Việt Nam của EVNFinance, số tiền thu về dự kiến sử dụng để tài trợ các dự án đạt điều kiện nêu trong Khung Trái phiếu xanh của EVNFinance, dựa trên Nguyên tắc Trái phiếu xanh của Hiệp hội Thị trường vốn Quốc tế (ICMA). FiinGroup đánh giá đây là cú hích lớn đối với thị trường trái phiếu xanh, vốn còn khiêm tốn và mới mẻ và tương lai phát triển bền vững của ngành năng lượng tái tạo. “Việc EVNFinance đi đầu huy động trái phiếu xanh sẽ khuyến khích các doanh nghiệp tìm đến kênh vốn này nhiều hơn, đảm bảo nguồn vốn cần thiết để thực hiện các dự án hướng tới cam kết của Việt Nam tại Hội nghị thượng đỉnh về biến đổi khí hậu của Liên Hợp Quốc năm 2021 (COP26)”, FiinGroup nhận xét.

Tại Việt Nam, FiinRatings giữ vai trò là đơn vị được ủy quyền xác nhận, cũng đang làm việc với một số doanh nghiệp nhằm hỗ trợ họ nhận chứng chỉ trái phiếu xanh theo chuẩn quốc tế của Tổ chức Trái phiếu Khí hậu (Climate Bonds Initiative) nhằm hướng tới nguồn vốn dài hạn từ các tổ chức quốc tế với chi phí vốn hợp lý.

Một số số liệu về thị trường TPDN Việt Nam

|

|

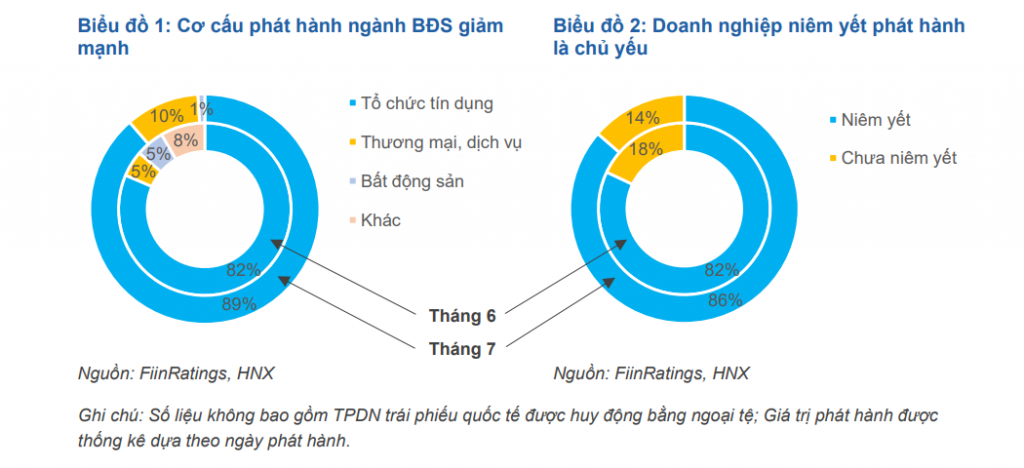

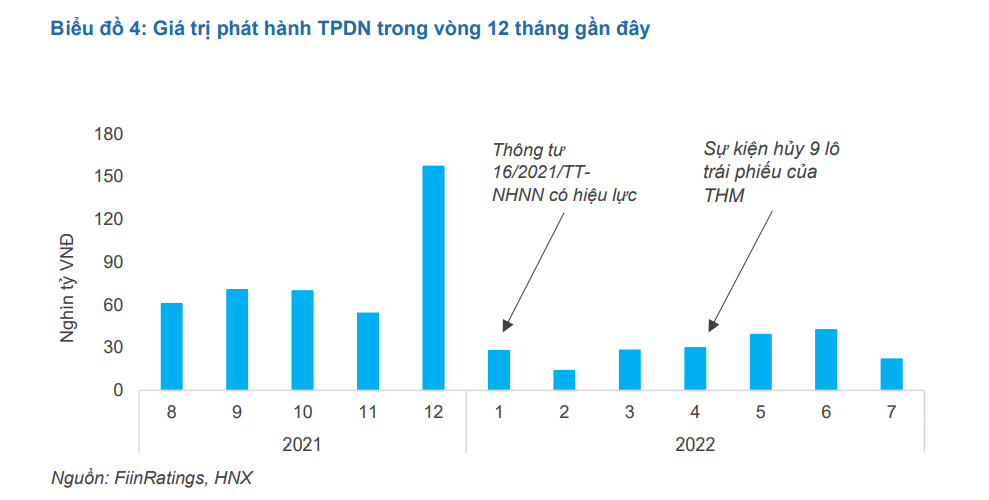

Tổng kết thị trường trái phiếu tháng 7 của FiinGroup cho biết, quy mô giá trị phát hành trái phiếu sụt giảm mạnh, với giá trị phát hành ở mức gần 22 nghìn tỷ đồng, giảm lần lượt 65% so với cùng kỳ và 48,23% so với tháng trước đó. Mặc dù giá trị phát hành khiêm tốn, song số liệu của FiinGroup cho thấy, 58 doanh nghiệp BĐS niêm yết vẫn duy trì được tăng trưởng dư nợ vay (bao gồm cả tín dụng ngân hàng và trái phiếu) ở mức 25,1% cho giai đoạn 6 tháng đầu năm 2022. Điều này cho thấy dù kênh trái phiếu có diễn biến trầm lắng nhưng các doanh nghiệp vẫn có thể tiếp cận dòng vốn vay từ ngân hàng.

Trong đó, 86% số đợt phát hành thuộc về các doanh nghiệp niêm yết, tăng 4% so với tháng trước, còn lại là 14% đợt phát hành từ các doanh nghiệp chưa niêm yết. Số liệu cập nhật đến hết tháng 7/2022 không ghi nhận có sự xuất hiện của các đợt phát hành ra công chúng.

Hoạt động phát hành của các tổ chức tín dụng tiếp tục dẫn đầu thị trường với tổng cộng 21 đợt phát hành, đạt quy mô là 19,49 nghìn tỷ đồng, chiếm 89% thị trường sơ cấp. Tuy thị phần trái phiếu ngân hàng có sự tăng trưởng rõ rệt, song giá trị phát hành lại giảm sâu gần 63,5% so với giá trị tháng trước. Các đợt phát hành lớn nhất đến từ các tổ chức tín dụng, nổi bật gồm (1) Công ty Tài chính cổ phần điện lực (EVNFinance) với giá trị đạt 1,725 nghìn tỷ đồng; (2) Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV) với giá trị đạt 1,5 nghìn tỷ đồng; (3) Ngân hàng TMCP Phương Đông (OCB) với giá trị đạt 1 nghìn tỷ đồng.

Điểm đáng lưu ý, nếu như doanh nghiệp BĐS liên tục đứng thứ hai về cơ cấu phát hành ở các tháng trước, thì thị trường tháng 7 chỉ ghi nhận 1 đợt phát hành trái phiếu đến từ CTCP Đầu tư Kinh doanh Bất động sản Hà An thuộc Tập đoàn Đất Xanh. Cụ thể, giá trị phát hành đạt 210 tỷ đồng và chỉ chiếm vỏn vẹn 2% thị trường sơ cấp. Đứng vị trí thứ hai với ngành Thương mại và Dịch vụ với 2 đợt phát hành, đạt giá trị 1,17 nghìn tỷ đồng và chiếm 8% thị trường sơ cấp. Cả 2 lô trái phiếu này được đồng phát hành bởi công ty Cổ phần đầu tư và Phát triển du lịch Phú Quốc.

FiinGroup cũng cho biết, chỉ có 5 trên 24 lô trái phiếu được phát hành trong tháng 7 có TSĐB và chủ yếu dưới hình thức cổ phiếu của công ty mẹ. “Theo chúng tôi, đây là vấn đề nhà đầu tư cần quan tâm đánh giá chất lượng tài sản thế chấp, nhất là trong bối cảnh thị trường chứng khoán giảm mạnh và biến động như hiện nay”, báo cáo nhận định.

Cũng theo FiinGroup, hoạt động phát hành sơ cấp TPDN trong tháng 7-2022 có sự sụt giảm mạnh cả về quy mô và số giao dịch phát hành của các doanh nghiệp phi ngân hàng so với tháng 5 – 6 trước đó. Trong bối cảnh kênh tín dụng ngân hàng cho BĐS đang được kiểm soát chặt chẽ, kênh vốn huy động qua TPDN cũng rất ít ỏi với chỉ một đợt phát hành và thị trường chứng khoán ảm đạm với rất ít hoạt động huy động vốn trên thị trường cổ phiếu, các doanh nghiệp BĐS đang đứng trước những trở ngại khá lớn về hoạt động huy động vốn trái phiếu cho việc tiếp tục triển khai và mở bán trong nửa cuối năm 2022 và cả năm 2023. Những điều chỉnh chính sách bao gồm Nghị định 153/NĐ-CP có những tiêu chuẩn và điều kiện mới về phát hành, phân phối và mua bán trái phiếu được kỳ vọng sẽ giúp kênh huy động TPDN từng bước sôi động trở lại và có chiều sâu hơn để góp phần phát huy kênh dẫn vốn dài hạn và các rủi ro từ thị trường này được kiểm soát chặt chẽ hơn./.

Bình luận