Ngân hàng là chủ nợ lớn nhất trên thị trường trái phiếu doanh nghiệp

Theo Hiệp hội thị trường trái phiếu Việt Nam (VBMA), trong năm 2022, có tổng cộng 2 đợt phát hành trái phiếu ra thị trường quốc tế của Tập đoàn VinGroup - Công ty cổ phần trị giá 625 triệu USD; 23 đợt phát hành ra công chúng với giá trị 10.599 tỷ đồng (chiếm 4% tổng giá trị phát hành) và 420 đợt phát hành riêng lẻ trị giá xấp xỉ 244.565 tỷ đồng (chiếm 96% tổng giá trị phát hành).

|

| Trong năm 2022, Tập đoàn VinGroup - Công ty cổ phần là tổ chức phát hành 2 đợt phát triếu ra thị trường quốc tế (ảnh: VIC) |

Đáng chú ý, cả giá trị phát hành trái phiếu doanh nghiệp ra công chúng và phát hành riêng lẻ trong năm 2022 đều giảm so với năm trước, với mức giảm lần lượt là 65% và 66%.

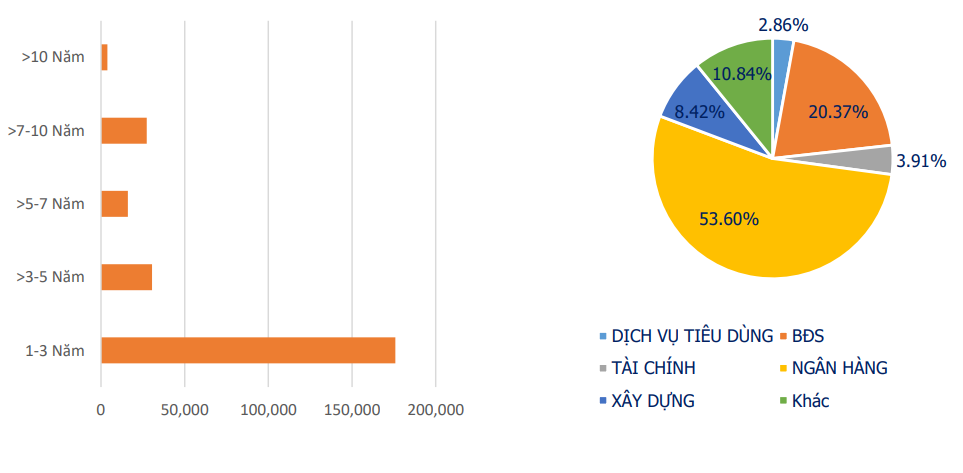

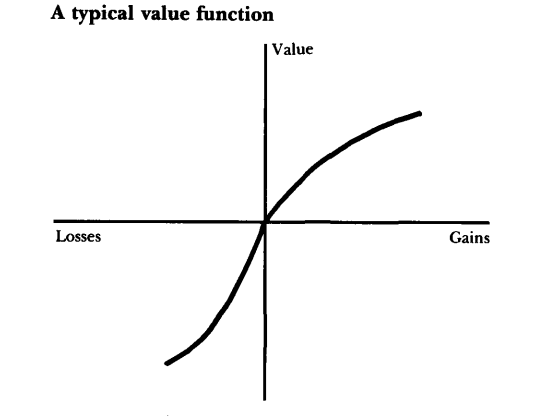

Trong năm 2022, nhóm ngân hàng thương mại dẫn đầu về giá trị phát hành, với tổng giá trị đạt 136.772 tỷ đồng, tương đương 53,6% tổng giá trị phát hành toàn thị trường. Kỳ hạn phát hành bình quân của nhóm này là 5,47 năm, lãi suất phát hành trung bình là 5,48%/năm.

|

| Giá trị phát hành trái phiếu doanh nghiệp theo kỳ hạn và theo nhóm ngành năm 2022 (nguồn: VBMA) |

Nhóm doanh nghiệp bất động sản đứng ở vị trí thứ hai với giá trị phát hành đạt 51.979 tỷ đồng, chiếm khoảng 20,4% tổng giá trị phát hành toàn thị trường.

Trong năm qua, các doanh nghiệp phát hành đã thực hiện mua lại 210.830 tỷ đồng trái phiếu doanh nghiệp, tăng tới 46% so với năm 2021.

Đáng chú ý, theo VBMA, trong năm 2023, sẽ có khoảng 289.819 tỷ đồng trái phiếu đáo hạn. Điều này đang gây sức ép lên các chủ nợ, nhất là với các doanh nghiệp bất động sản trong bối cảnh thị trường nhà đất đang đối mặt với không ít khó khăn, thách thức./.

Bình luận