Sẽ giảm áp lực nợ vay cho người dân, doanh nghiệp

NHNN sẽ sửa Thông tư 01, Thông tư 03, tăng cường hỗ trợ chủ thể vay nợ

Phó thống đốc thường trực Ngân hàng Nhà nước Đào Minh Tú cho biết, dịch bệnh COVID-19 ngày càng gay gắt và diễn ra trên diện rộng tại 42 tỉnh, thành phố, rất nhiều tỉnh thành đã và đang phải thực hiện giãn cách xã hội theo Chỉ thị 16 của Thủ tướng Chính phủ. Đây là khó khăn tác động rất lớn đến tất cả các loại hình doanh nghiệp, người dân trên cả nước.

|

| Phó thống đốc thường trực Ngân hàng Nhà nước Đào Minh Tú |

Để hỗ trợ cho DN, người dân và nền kinh tế, trong năm 2020 và 7 tháng năm 2021, NHNN đã điều hành chính sách tiền tệ một cách chủ động, linh hoạt, bám sát các diễn biến vĩ mô và tình hình thực tiễn để có những quyết sách kịp thời, phù hợp. Ngay từ khi có dịch COVID-19, một trong những giải pháp NHNN triển khai rất quyết liệt, đồng bộ đó là ban hành Thông tư 01 và sau đó là Thông tư 03 nhằm tạo cơ sở pháp lý cho các TCTD cơ cấu lại thời hạn trả nợ, miễn, giảm lãi, phí, giữ nguyên nhóm nợ nhằm hỗ trợ cho khách hàng chịu ảnh hưởng bởi dịch bệnh. Nếu chỉ tính riêng khoản nợ đã được các TCTD thực hiện cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ, miễn, giảm, hạ lãi suất cho vay khoảng gần 800.000 khách hàng, kể cả DN lớn, DN nhỏ, các hộ kinh tế gia đình với dư nợ gần 2 triệu tỷ đồng, ở mức độ phù hợp với điều kiện thực tế mỗi loại hình DN, mỗi ngành nghề.

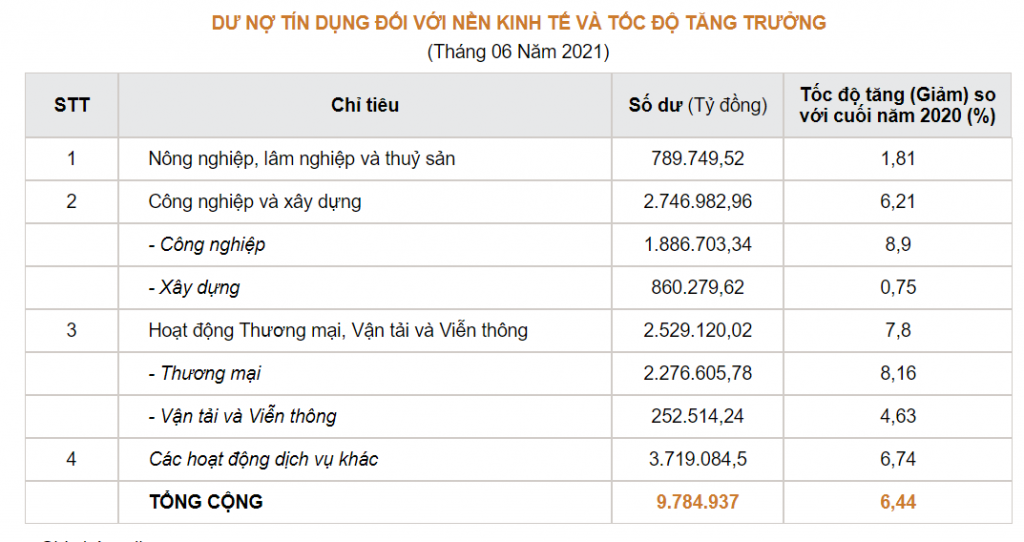

Tính đến hết tháng 6/2021, dư nợ tín dụng đối với nền kinh tế là 9.784.937 tỷ đồng, trong đó chiếm tỷ trọng lớn nhất là các hoạt động dịch vụ (3.719.084 tỷ đồng). Đây là hoạt động chịu ảnh hưởng nặng nề nhất từ đại dịch khi hầu hết các tỉnh thành phải thực hiện giãn cách hoặc phong tỏa để bảo đảm an toàn sinh mệnh người dân.

|

| Nguồn: Ngân hàng Nhà nước |

Cũng theo Phó thống đốc, nhận thấy hiện trạng nền kinh tế đang phải đối mặt với nhiều khó khăn, rủi ro phát sinh từ dịch bệnh diễn biến phức tạp, NHNN tiếp tục điều chỉnh Thông tư 01, Thông tư 03 theo hướng tăng cường hỗ trợ hơn cả về thời điểm được cơ cấu cũng như kéo dài thời hạn được phép cơ cấu các khoản nợ cho các DN. Phó thống đốc cho biết, chính sách mới nhằm phù hợp với thực trạng nền kinh tế, phù hợp từng đối tượng, loại hình, ngành nghề DN có những mức độ khó khăn khác nhau để đưa ra mức độ cơ cấu khác nhau. Hơn nữa, khi thiết kế và triển khai chính sách hỗ trợ này, chúng tôi cũng phải tính đến việc phối hợp các chính sách có tính tức thời cũng như có tính dài hạn hơn, vừa giảm bớt khó khăn cho DN trong lúc đang giãn cách trước mắt, đồng thời vẫn bảo đảm nguồn lực và tính phù hợp trong giai đoạn phục hồi nền kinh tế khi kết thúc giãn cách.

Theo ông Đào Minh Tú, ngoài việc cơ cấu lại khoản nợ, khoản lãi đến hạn và không chuyển nhóm nợ thì việc hạ lãi suất, giảm lãi suất cho vay là một trong những giải pháp thiết thực nhất, cụ thể nhất đối với doanh nghiệp lúc này. Từ khi dịch bùng phát đến nay, tính chung tất cả các khoản đã giảm lãi trực tiếp, gián tiếp cho những khoản vay cũ hay khoản vay mới theo thống kê sơ bộ, tổng số khoãn lãi đã được giảm bớt cho doanh nghiệp khoảng 18.830 tỷ đồng.

Về phía các tổ chức tín dụng, chia sẻ với báo chí mới đây, ông Phạm Như Ánh, Thành viên Ban điều hành Ngân hàng TMCP Quân đội (MB) cho biết, 5 tháng cuối năm 2021, MB sẽ giảm tiếp 1.000 tỷ đồng tiền lãi cho các khách hàng chịu ảnh hưởng bởi đại dịch. Cũng theo ông Như Ánh, đợt dịch bùng phát lần thứ 4 diễn ra trên diện rộng, đã ảnh hưởng đến cả các khách hàng được thực hiện cơ cấu nợ theo Thông tư 03/NHNN và những khách hàng chưa thực hiện cơ cấu theo Thông tư 03. Chuỗi sản xuất của một số ngành, lĩnh vực đang tạm thời bị gián đoạn, đặc biệt là những lĩnh vực như du lịch hay các lĩnh vực sản xuất có nhiều người lao động bị mắc Covid. Do đó, toàn bộ dòng tiền của rất nhiều chủ thể bị ảnh hưởng bởi đại dịch, theo đó, việc cơ cấu giãn thời gian trả nợ gốc và lãi cho cả khách hàng đã được cơ cấu và chưa được cơ cấu là vô cùng cần thiết.

"Trong bối cảnh đại dịch gây ra nhiều khó khăn hơn, theo chúng tôi, việc giãn thời gian trả nợ gốc và lãi theo dự thảo Thông tư mới của Ngân hàng Nhà nước là cần thiết và phù hợp, nhằm giúp cho nhiều chủ thể phục hồi sản xuất, quay vòng vốn để từ đó, phù hợp với thời hạn của các khoản vay cũ và mới mà khách hàng cần thanh toán khi đến hạn", ông Phạm Như Ánh nói.

Nới rộng thời hạn trả nợ vay

Theo dự thảo, cơ cấu lại thời hạn trả nợ được nới rộng hơn so với văn bản hiện hành. Cụ thể, tổ chức tín dụng, chi nhánh ngân hàng nước ngoài cơ cấu lại thời hạn trả nợ đối với số dư nợ gốc và/hoặc lãi của khoản nợ khi đáp ứng đầy đủ các điều kiện như: phát sinh trước ngày 01/8/2021 từ hoạt động cho vay, cho thuê tài chính; Phát sinh nghĩa vụ trả nợ gốc và/hoặc lãi trong khoảng thời gian từ ngày 23/01/2020 đến ngày 30/06/2022; Số dư nợ của khoản nợ được cơ cấu lại thời hạn trả nợ khi thuộc một trong các trường hợp: Số dư nợ của khoản nợ phát sinh trước ngày 23/01/2020 và quá hạn trong khoảng thời gian từ ngày 23/01/2020 đến ngày 29/3/2020; Số dư nợ của khoản nợ phát sinh từ ngày 23/01/2020 đến trước ngày 10/6/2020 và quá hạn trước ngày 17/5/2021; khách hàng có đề nghị được cơ cấu lại thời hạn trả nợ và tổ chức tín dụng, chi nhánh ngân hàng nước ngoài đánh giá khách hàng có khả năng trả nợ đầy đủ nợ gốc và/hoặc lãi theo thời hạn trả nợ được cơ cấu lại…

Cũng theo dự thảo, việc thực hiện cơ cấu lại thời hạn trả nợ cho khách hàng thực hiện đến ngày 30/06/2022.

Tăng cường miễn, giảm lãi, phí cho khách hàng vay nợ

Dự thảo Thông tư sửa đổi quy định, tổ chức tín dụng, chi nhánh ngân hàng nước ngoài quyết định việc miễn, giảm lãi, phí theo quy định nội bộ đối với số dư nợ của khoản nợ phát sinh trước ngày 01/8/2021 từ hoạt động cấp tín dụng (trừ hoạt động mua, đầu tư trái phiếu doanh nghiệp) mà nghĩa vụ trả nợ gốc và/hoặc lãi đến hạn thanh toán trong khoảng thời gian từ ngày 23/01/2020 đến ngày 30/06/2022 và khách hàng không có khả năng trả nợ đúng hạn nợ gốc và/hoặc lãi theo hợp đồng, thỏa thuận do doanh thu, thu nhập sụt giảm bởi ảnh hưởng của dịch Covid - 19.

|

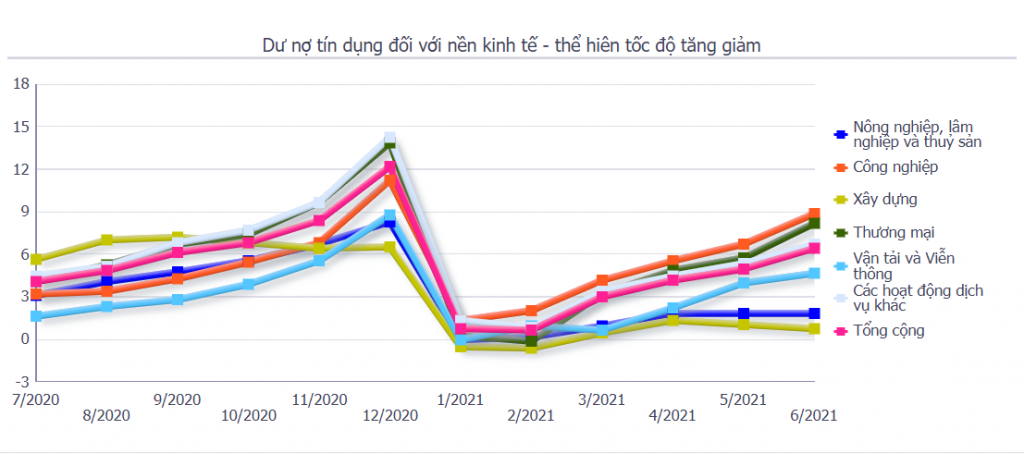

| Nguồn: Ngân hàng Nhà nước |

Việc thực hiện miễn, giảm lãi, phí cho khách hàng theo quy định tại Thông tư này thực hiện đến ngày 30/6/2022.

Dự thảo cũng quy định, tổ chức tín dụng, chi nhánh ngân hàng nước ngoài được giữ nguyên nhóm nợ đã phân loại theo quy định của Ngân hàng Nhà nước Việt Nam về phân loại nợ trong hoạt động của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài đối với số dư nợ được cơ cấu lại thời hạn trả nợ, miễn, giảm lãi theo quy định của khoản nợ phát sinh từ ngày 23/01/2020 đến trước ngày 01/8/2021.

Chia sẻ ban đầu của nhiều doanh nghiệp cho biết, giải pháp giãn nợ, miễn, giảm, lãi, phí cho khách hàng là rất cần thiết với doanh nghiệp lúc này. Do hầu hết xã hội phải giãn cách, các hoạt động sản xuất, kinh doanh bị ngưng trệ, nên doanh nghiệp không có dòng tiền để có thể đáp ứng các kỳ hạn trả nợ gốc và lãi. Một số ý kiến đề nghị, NHNN nới rộng hơn thời điểm giãn nợ, giảm lãi bởi đại dịch chưa biết bao giờ kết thúc và nếu có kết thúc thì doanh nghiệp cũng phải mất 1 năm để khôi phục lại sản xuất, kinh doanh để kỳ vọng dòng tiền trở lại trạng thái bình thường và trả dần được nợ./.

Bình luận