Bàn về yếu tố tác động đến độ trễ của báo cáo kiểm toán

TS. Nguyễn Thị Thuận, Email: thuan.nguyenthi1@phenikaa-uni.edu.vn

Tăng Thị Vân Anh, K15-KT2, Email: 21012981@st.phenikaa-uni.edu.vn

Lê Thị Phượng, K15-KT2, Email: 21012190@st.phenikaa-uni.edu.vn

Nguyễn Kiều Anh, K15-KT1, Email: 21012170@st.phenikaa-uni.edu.vn

Phạm Thuỳ Linh, K15-KT2, Email: 21012198@st.phenikaa-uni.edu.vn

Đào Minh Nguyệt, K15-KT1, Email: 21011274@st.phenikaa-uni.edu.vn

Khoa Kinh tế và Kinh doanh, Trường Đại học Phenikaa

Tóm tắt

Bài viết tập trung nghiên cứu mối quan hệ giữa các yếu tố và độ trễ báo cáo kiểm toán thông qua việc thu thập và phân tích dữ liệu từ nhiều nguồn. Mặc dù mối quan hệ giữa các yếu tố ảnh hưởng và độ trễ của báo cáo kiểm toán đã được thảo luận rộng rãi trên thế giới, nhưng trong bối cảnh các công ty niêm yết trên sàn chứng khoán Việt Nam, vấn đề này vẫn chưa được nghiên cứu đầy đủ. Dựa trên tổng quan các nghiên cứu trước đây, tác giả bàn về các yếu tố tác động đến độ trễ của báo cáo kiểm toán bao gồm: Số lượng thành viên Hội đồng Quản trị (HĐQT), sự tồn tại của Ban kiểm soát, tỷ lệ thành viên HĐQT có chuyên môn về tài chính - kế toán, quy mô doanh nghiệp, đòn bẩy tài chính, số lượng công ty con, sở hữu trong nước, sở hữu nước ngoài, sự tham gia của Big 4 và khả năng sinh lời. Bài viết này mong muốn đóng góp những nền tảng lý thuyết quan trọng cho lĩnh vực tài chính và kế toán, đồng thời góp phần thúc đẩy sự phát triển kinh tế của Việt Nam.

Từ khóa: độ trễ, báo cáo kiểm toán, doanh nghiệp niêm yết Việt Nam.

Summary

The paper studies the relationship between factors and audit report delay by collecting and analyzing data from many sources. Although the relationship between influencing factors and audit report delay has been widely discussed worldwide, this issue has not been fully studied in the context of companies listed on the Vietnamese stock exchange. Based on an overview of previous studies, the author discusses the factors affecting audit report delay: the number of the Board of Directors, the existence of the Supervisory Board, the proportion of members of the Board of Directors with expertise in finance-accounting, enterprise size, financial leverage, number of subsidiaries, domestic ownership, foreign ownership, participation of Big 4 and profitability. This paper aims to contribute crucial theoretical foundations to finance and accounting and, at the same time, contribute to promoting Vietnam's economic development.

Keywords: lag, audit report, Vietnamese listed companies.

GIỚI THIỆU

Báo cáo kiểm toán là một công cụ quan trọng, đảm bảo tính minh bạch và tin cậy của thông tin tài chính, đặc biệt đối với các công ty niêm yết trên thị trường chứng khoán. Trong bối cảnh nền kinh tế thị trường tại các quốc gia đang phát triển, bao gồm Việt Nam, thông tin tài chính ngoài báo cáo tài chính thường khá hạn chế. Điều này khiến nhà đầu tư và các bên liên quan phải phụ thuộc lớn vào Báo cáo kiểm toán để đưa ra những quyết định kinh tế quan trọng. Tuy nhiên, độ trễ trong việc phát hành Báo cáo kiểm toán có thể làm suy giảm giá trị thông tin, gây mất niềm tin của nhà đầu tư và gia tăng sự bất cân xứng thông tin trên thị trường.

Chủ đề này nhận được sự quan tâm không chỉ từ góc độ thực tiễn mà còn trong nghiên cứu học thuật, bởi tính kịp thời và chính xác của Báo cáo kiểm toán là yếu tố then chốt giúp đảm bảo sự vận hành minh bạch của thị trường vốn. Mặc dù đã có những quy định liên quan đến kiểm toán giữa niên độ và quản trị công ty nhằm giảm áp lực thời gian vào cuối năm, phát hiện sớm các vấn đề và cải thiện chất lượng Báo cáo Kiểm toán, nhưng tại Việt Nam, các nghiên cứu chuyên sâu về tác động của những yếu tố này đến độ trễ của Báo cáo kiểm toán vẫn còn khá hạn chế.

Việc nghiên cứu các yếu tố ảnh hưởng đến Độ trễ Báo cáo kiểm toán không chỉ mang ý nghĩa khoa học, mà còn có giá trị thực tiễn cao. Kết quả nghiên cứu sẽ giúp doanh nghiệp nâng cao hiệu quả quản trị và quy trình lập báo cáo, đồng thời hỗ trợ các nhà đầu tư và cơ quan quản lý trong việc ra quyết định cũng như hoàn thiện khung pháp lý. Qua đó, nghiên cứu này kỳ vọng đóng góp vào việc xây dựng một thị trường chứng khoán minh bạch, bền vững và hiệu quả hơn tại Việt Nam.

CƠ SỞ LÝ THUYẾT

Độ trễ báo cáo kiểm toán

Căn cứ vào Điều 109, Thông tư 200/2014/TT-BTC, theo đó các công ty được niêm yết trên sàn chứng khoán thời hạn nộp Báo cáo tài chính năm chậm nhất là 90 ngày kể từ ngày kết thúc năm tài chính (Bộ Tài chính, 2014).

Để đảm bảo thực hiện được yêu cầu công bố thông tin này lên các sàn chứng khoán, các công ty niêm yết phải thuê một công ty kiểm toán độc lập để kiểm toán báo cáo tài chính trước khi nộp. Quy trình này diễn ra từ khi kết thúc năm tài chính cho tới khi công ty nộp báo cáo kiểm toán. Khoảng thời gian này còn được gọi là “độ trễ báo cáo tài chính kiểm toán”.

Công ty bất động sản niêm yết trên thị trường Việt Nam

Theo Khoản 14, Điều 4, Luật chứng khoán 2019, “Niêm yết trên sàn chứng khoán là một hoạt động về chứng khoán và thị trường chứng khoán. Trong đó, là việc công ty phát hành cổ phiếu và các loại chứng khoán khác được giao dịch công khai trên sàn giao dịch chứng khoán. Công ty phải đáp ứng các tiêu chuẩn về tài chính, quản trị công ty và công bố thông tin theo quy định của pháp luật”.

TỔNG QUAN NGHIÊN CỨU VÀ PHÁT TRIỂN GIẢ THUYẾT

Trong giai đoạn từ năm 2008 đến năm 2024, các nghiên cứu quốc tế được đăng trên các tạp chí uy tín đã tập trung vào nhiều hướng tiếp cận khác nhau liên quan đến độ trễ báo cáo kiểm toán. Rahmansyah và cộng sự (2021), Ahmed và cộng sự (2016), Waris và Din (2023), Firnanti và Karmudiandri (2020), cùng Singh và Sultana (2011) đã tiến hành các phân tích thực nghiệm nhằm đo lường tác động của quản trị công ty đến thời gian hoàn thành báo cáo kiểm toán. Các nghiên cứu của Xiang và cộng sự (2023), Hou và Moore (2023), và Khalil và cộng sự (2019) đã đi sâu vào mối quan hệ giữa cơ cấu sở hữu doanh nghiệp và thời gian công bố báo cáo kiểm toán. Ngoài ra, Sari và Febyansyah (2024), Amin và Bongaya (2022), Nugroho và cộng sự (2021), cùng Firnanti và Karmudiandri (2020) đã tập trung vào khía cạnh quy mô và cấu trúc tài chính, mang lại các phát hiện quan trọng trong lĩnh vực này. Cuối cùng, các nghiên cứu về hiệu quả hoạt động và vai trò của công ty kiểm toán cũng được đặc biệt chú ý, với các công trình tiêu biểu như Barako (2014), Firnanti và Karmudiandri (2020). Những nghiên cứu này không chỉ cung cấp góc nhìn toàn diện mà còn làm phong phú thêm nền tảng lý thuyết và thực tiễn về độ trễ kiểm toán trên phạm vi toàn cầu.

Tại Việt Nam, các nghiên cứu gần đây đã góp phần làm sáng tỏ vấn đề này, tiêu biểu như Đinh Thị Thu Hà và cộng sự (2023), Nguyễn Vĩnh Khương và cộng sự (2024) với các phân tích về các công ty niêm yết trên thị trường chứng khoán Việt Nam trong giai đoạn đại dịch Covid-19 (2020–2021). Bên cạnh đó, các nghiên cứu của Đinh Thế Hùng và cộng sự (2024), Nguyễn Thị Tuyết Minh và cộng sự (2023), Từ Thị Hảo và cộng sự (2019), cùng với công trình của Nguyễn Văn Liêm (2019) và ThS. Lê Thị Hồng Nhung (2024), đều mang lại những góc nhìn mới mẻ và giá trị thực tiễn đáng kể trong lĩnh vực này.

Giả thuyết về quản trị công ty ảnh hưởng tới độ trễ báo cáo kiểm toán

Số lượng thành viên HĐQT và độ trễ báo cáo kiểm toán

Có thể thấy số lượng thành viên Hội đồng quản trị và độ trễ của báo cáo kiểm toán có mối quan hệ chặt chẽ. Bởi lượng thành viên Hội đồng quản trị (HĐQT) đóng vai trò quan trọng trong việc quản trị doanh nghiệp và giám sát hoạt động của công ty. Trước đây đã có nhiều học giả tiến hành nghiên cứu và tổng hợp về vấn đề này, và cho ra kết quả tương đối thống nhất.

Một số nghiên cứu đã chỉ ra rằng quy mô lớn của HĐQT góp phần nâng cao hiệu quả giám sát và quản lý, từ đó tăng cường tính thận trọng trong kế toán và nâng cao chất lượng báo cáo tài chính (Đinh Thị Thu Hà và cộng sự, 2023). Khi chất lượng báo cáo tài chính được cải thiện và quá trình giám sát trở nên hiệu quả hơn, các vấn đề phát sinh và điều chỉnh trong quá trình kiểm toán sẽ giảm thiểu, giúp rút ngắn thời gian kiểm toán và giảm độ trễ trong việc công bố báo cáo kiểm toán. Nội dung nghiên cứu của Rahmansyah và cộng sự (2021) và Ahmed và cộng sự (2016) cũng đưa ra kết luận tương tự, khẳng định mối quan hệ tích cực giữa quy mô HĐQT và độ trễ của báo cáo kiểm toán.

Tuy nhiên, một số nghiên cứu lại có ý kiến đối lập, chẳng hạn như của Waris và Din (2023) nghiên cứu trên thị trường chứng khoán của Pakistan với 100 mẫu quan sát (2013-2017) và nội dung nghiên cứu của Firnanti và Karmudiandri (2020) cho rằng quy mô lớn của Hội đồng quản trị (HĐQT) có thể làm tăng độ trễ của báo cáo kiểm toán. Lý do được đưa ra là khi số lượng thành viên HĐQT lớn, quá trình đạt được sự đồng thuận giữa các thành viên thường mất nhiều thời gian hơn, dẫn đến việc kéo dài thời gian hoàn thành báo cáo kiểm toán.

Dựa vào những phân tích trên, giả thuyết thứ nhất được đưa ra như sau:

H1: Số lượng thành viên HĐQT có mối quan hệ ngược chiều với độ trễ báo cáo kiểm toán.

Có tồn tại Ban kiểm soát hay không

Nhiệm vụ của ban kiểm soát là giám sát quy trình báo cáo tài chính, hệ thống kiểm soát nội bộ, quy trình kiểm soát rủi ro, và quy trình kiểm toán nội bộ cũng như kiểm toán độc lập (Vuko và Cular 2014).

Nguyễn Vĩnh Khương và cộng sự (2024) đã thực hiện nghiên cứu trên các công ty niêm yết tại thị trường chứng khoán Việt Nam trong giai đoạn đại dịch Covid-19 (2020 – 2021) nhằm đánh giá tác động của sự hiện diện ban kiểm soát đến độ trễ của báo cáo kiểm toán. Kết quả nghiên cứu chỉ ra rằng sự hiện diện của ban kiểm soát không có ý nghĩa thống kê đáng kể. Tuy nhiên, trên thực tế, các doanh nghiệp có ban kiểm soát thường có thời gian kiểm toán ngắn hơn. Khi hệ thống kiểm soát nội bộ được quản lý hiệu quả, kiểm toán viên độc lập có thể dựa vào hệ thống này, giảm thiểu các thủ tục kiểm toán cần thiết, qua đó rút ngắn thời gian kiểm toán. Giả thuyết thứ hai được đưa ra:

H2: Sự tồn tại của ban kiểm soát có mối quan hệ tích cực tới độ trễ báo cáo kiểm toán.

Tỷ lệ phần trăm của thành viên HĐQT có chuyên môn tài chính kế toán và độ trễ báo cáo kiểm toán

Về mối quan hệ giữa trình độ chuyên môn tài chính của các thành viên Hội đồng quản trị (HĐQT) và độ trễ của báo cáo kiểm toán cũng đang được tiến hành nghiên cứu ở Việt Nam. Ví dụ, nghiên cứu của Đinh Thế Hùng và cộng sự (2024) đã chỉ ra rằng tỷ lệ thành viên HĐQT có chuyên môn về tài chính và kế toán có thể ảnh hưởng đến thời gian kiểm toán báo cáo tài chính. Nghiên cứu cho thấy, tỷ lệ thành viên HĐQT có chuyên môn tài chính kế toán cao giúp nâng cao kiến thức và năng lực chuyên môn trong quản lý và giám sát tài chính. Kết quả phân tích khẳng định rằng trình độ chuyên môn trong lĩnh vực tài chính, kế toán có tác động tích cực đến mức độ công bố thông tin. Số lượng thành viên HĐQT có trình độ chuyên môn tài chính kế toán càng lớn thì việc công bố thông tin trong báo cáo tài chính càng hiệu quả và kịp thời.

Kết quả nghiên cứu này tương đồng với nghiên cứu trước đây của Singh và Sultana (2011), trong đó chuyên môn tài chính được cho là một yếu tố quan trọng trong việc cải thiện tính toàn vẹn của báo cáo tài chính. Một trong những yếu tố quan trọng trong tính toàn vẹn này chính là tính kịp thời của báo cáo tài chính, được thể hiện thông qua độ trễ của báo cáo kiểm toán. Vì vậy nhóm tác giả đề xuất giả thuyết thứ ba:

H3: Tỷ lệ phần trăm của thành viên HĐQT có chuyên môn tài chính kế toán và độ trễ báo cáo kiểm toán có mối quan hệ trái chiều với nhau.

Độ trễ báo cáo kiểm toán và cơ cấu sở hữu

Sở hữu trong nước và độ trễ báo cáo kiểm toán

Sở hữu trong nước là khái niệm chỉ quyền sở hữu tài sản, cổ phần hoặc vốn của các cá nhân, tổ chức, hoặc doanh nghiệp có quốc tịch hoặc đinh ký hoạt động tại một quốc gia cụ thể. Nghiên cứu của Nguyễn Thị Tuyết Minh và cộng sự (2023) chỉ ra các nghiên cứu trước đây doanh nghiệp có tỷ lệ sở hữu tổ chức trong nước cao sẽ có tác động tiêu cực đến báo cáo tài chính (Xiang và cộng sự, 2023). Nghiên cứu này chỉ ra rằng tỷ lệ sở hữu nhà nước trong công ty càng cao, sự can thiệp của chính phủ có thể làm chậm quá trình công bố báo cáo tài chính. Chính phủ và cơ quan nhà nước có thể ưu tiên các yếu tố khác như bảo vệ lợi ích quốc gia hoặc các mục tiêu chính trị thay vì tập trung vào việc công bố thông tin tài chính đúng hạn. Tuy nhiên tỷ lệ sở hữu của nhà nước có thể có tác động tích cực đối với tính kịp thời của báo cáo tài chính nhờ vào các yêu cầu về công khai, giám sát của chính phủ, và các yếu tố chính trị (Hou và Moore, 2023). Theo nghiên cứu này, Chính phủ, với tư cách là cổ đông lớn, có thể thúc đẩy việc công bố báo cáo tài chính kịp thời và đầy đủ giúp công việc kiểm toán có thể hoàn thành sớm hơn. Trong bài nghiên cứu lần này sẽ xem xét yếu tố sở hữu trong nước tác động như thế nào đến độ trễ của báo cáo kiểm toán thông qua các công ty niêm yết trên thị trường chứng khoán. Giả thuyết thứ tư được đưa ra:

H4: Ảnh hưởng của cơ cấu sở hữu trong nước ảnh hưởng tới độ trễ báo cáo kiểm toán với mối quan hệ tích cực.

Sở hữu nước ngoài và độ trễ báo cáo kiểm toán

Sự hiện diện của các nhà đầu tư nước ngoài có thể làm giảm độ trễ của báo cáo tài chính bởi vì các nhà đầu tư nước ngoài yêu cầu các công ty phải tuân thủ các chuẩn mực báo cáo tài chính quốc tế, thúc đẩy việc công khai thông tin tài chính nhanh chóng hơn đồng thời việc quản trị và giám sát tốt vấn đề nội bộ giúp cải thiện chất lượng báo cáo tài chính, rút ngắn thời gian và sự phức tạp trong quá trình kiểm toán của kiểm toán viên. Điều này đã được chỉ ra trong một số nghiên cứu: So với các nhà đầu tư trong nước, các nhà đầu tư nước ngoài có nhiều kinh nghiệm hơn trên thị trường quốc tế, điều này khiến họ nhận thức và hiểu biết hơn về giá trị của việc cải thiện chất lượng báo cáo tài chính và các hoạt động quản trị doanh nghiệp tốt hơn (Khalil và cộng sự, 2019). Ngoài ra nghiên cứu này chỉ ra rằng, các nhà đầu tư tổ chức nước ngoài có thể xử lý thông tin liên quan đến giá trị nhanh hơn và hiệu quả hơn do lợi thế về công nghệ của họ. Những yếu tố này đã ảnh hưởng tích cực đến việc công bố báo cáo tài chính, từ đó giảm độ trễ trong việc hoàn thành báo cáo kiểm toán của các công ty niêm yết. Giả thuyết thứ năm được đề xuất:

H5: Cơ cấu sở hữu nước ngoài và độ trễ báo cáo kiểm toán có mối quan hệ trái chiều.

Độ trễ báo cáo kiểm toán với quy mô và cấu trúc tài chính

Quy mô công ty

Quy mô của một công ty lớn hay nhỏ có thể được nhìn thấy từ tổng tài sản mà công ty sở hữu. Các công ty lớn cũng có xu hướng có số lượng tài sản lớn nên thời gian kiểm toán viên thực hiện kiểm toán cũng sẽ dài hơn (Sari và Febyansyah, 2024). Phát hiện này phù hợp với kết quả nghiên cứu của Amin và Bongaya (2022), người đã chứng minh rằng quy mô công ty có tác động tiêu cực đến sự chậm trễ trong kiểm toán, với các công ty lớn hơn cần nhiều thời gian hơn để kiểm toán do cơ sở tài sản lớn hơn của họ. Do đó giả thuyết sau được đề xuất:

H6: Quy mô công ty có mối tương quan tiêu cực đến sự chậm trễ trong báo cáo kiểm toán.

Đòn bẩy tài chính

Đòn bẩy tài chính được định nghĩa là việc sử dụng tài sản hoặc quỹ, trong đó để sử dụng, công ty phải trang trải chi phí cố định hoặc trả lãi cho các khoản nợ phát sinh. FASB định nghĩa: nghĩa vụ là sự hy sinh có thể xảy ra đối với các lợi ích kinh tế trong tương lai phát sinh từ các nghĩa vụ hiện tại do các giao dịch từ các sự kiện trong quá khứ (Nugroho và cộng sự, 2021). Nghiên cứu trước đây của nhóm tác giả Firnanti và Karmudiandri (2020) sử dụng Tỷ lệ nợ trên vốn chủ sở hữu làm phương pháp đo lường. Cho biết tỷ lệ nợ cao phản ánh sự thất bại của công ty và làm tăng sự không chắc chắn cho các kiểm toán viên và cáo buộc rằng báo cáo tài chính không đáng tin cậy. Nếu tỷ lệ nợ trên tổng tài sản cao sẽ ảnh hưởng đến tính thanh khoản liên quan đến hoạt động liên tục, về cơ bản đòi hỏi phải kiểm toán cẩn thận hơn khi thực hiện các thủ tục kiểm toán. Điều kiện tài chính yếu kém có thể dẫn đến gian lận trong công tác quản lý. Kiểm tra nợ mất nhiều thời gian hơn kiểm tra vốn, điều này có nghĩa tỷ lệ nợ càng cao thì thời gian chậm trễ kiểm toán sẽ càng dài. Giả thuyết tiếp theo được đưa ra như sau:

H7: Sự ảnh hưởng thuận chiều của đòn bẩy tài chính và độ trễ báo cáo kiểm toán.

Số lượng công ty con

Khi khách hàng kiểm toán là công ty lớn có sự phức tạp và đa dạng trong việc kinh doanh, số lượng công ty con nhiều thì sẽ có sự ảnh hưởng đến công việc kiểm toán. Sự phức tạp này đòi hỏi các kiểm toán viên cần nhiều thời gian hơn để lập kế hoạch, thu thập và xử lý một khối lượng lớn thông tin đến từ các công ty con. Ngoài ra sự phức tạp còn có thể gây ra những vấn đề gian lận trong quá trình kiểm toán, các công ty có thể lợi dụng điều này để đưa ra những thông tin sai lệch và khiến cho kiểm toán viên khó xác định và kiểm chứng được. Nghiên cứu trước đây của tác giả Từ Thị Hảo và cộng sự (2019) đã sử dụng số lượng các công ty con chính để đo mức độ phức tạp và tìm thấy một mối liên hệ thuận chiều với thời gian báo cáo kiểm toán. Vậy nên số lượng công ty con lớn thường gặp độ trễ báo cáo kiểm toán cao hơn do sự phức tạp trong việc tổng hợp dữ liệu. Đối với những công ty được sử dụng làm dữ liệu trong nghiên cứu cũng có sự phức tạp khác nhau, cụ thể có nhiều công ty lớn sở hữu rất nhiều công ty con nhưng cũng có những công ty không có. Trong nghiên cứu này sẽ xem xét yếu tố này có tác động và ảnh hưởng đến độ trễ của báo cáo kiểm toán hay không. Qua đấy, giả thuyết thứ 8 được đưa ra:

H8: Tồn tại mối quan hệ thuận chiều giữa số lượng công ty con và độ trễ của báo cáo kiểm toán.

Độ trễ báo cáo kiểm toán và hiệu quả hoạt động

Khả năng sinh lời

Theo ThS. Lê Thị Hồng Nhung (2024), các doanh nghiệp có khả năng sinh lời cao và sử dụng tài sản hiệu quả thường có xu hướng công bố báo cáo kiểm toán sớm hơn. Việc này nhằm nhanh chóng truyền tải các thông tin tốt đến cổ đông và nhà đầu tư, từ đó tác động tích cực đến giá trị thị trường của doanh nghiệp.

Báo cáo kiểm toán được phát hành kịp thời với kết quả khả quan không chỉ củng cố niềm tin từ phía nhà đầu tư mà còn giúp doanh nghiệp tận dụng các cơ hội trên thị trường, đặc biệt trong những giai đoạn nhạy cảm với thông tin. Động thái này có thể thúc đẩy giá trị cổ phiếu, gia tăng sức hấp dẫn của công ty đối với nhà đầu tư và tạo điều kiện thuận lợi để huy động vốn, khẳng định vị thế trên thị trường tài chính. Do đó, thêm một giả thuyết được đưa ra:

H9: Nhân tố khả năng sinh lời có ảnh hưởng nghịch chiều đến độ trễ trong báo cáo kiểm toán.

Độ trễ báo cáo kiểm toán và công ty kiểm toán

ThS. Lê Thị Hồng Nhung (2024) đã chỉ ra rằng “Các công ty được kiểm toán bởi 4 công ty kiểm toán lớn có thời gian công bố báo cáo kiểm toán dài hơn. Giải thích cho kết quả này, các công ty kiểm toán quốc tế cho rằng danh tiếng và uy tín có thể được bảo vệ bằng cách đảm bảo với các bên liên quan về chất lượng kiểm toán. Do đó, họ nỗ lực nhiều hơn để thu thập các bằng chứng kiểm toán, làm tăng công việc của công ty kiểm toán và kết quả trong độ trễ báo cáo kiểm toán dài hơn”.

Ngược lại, một số nghiên cứu lại cho thấy kết quả trái ngược với nhận định trên. Cụ thể, nghiên cứu của Từ Thị Hảo và cộng sự (2019) đã phân tích mối liên hệ giữa đặc điểm của công ty kiểm toán và thời gian hoàn thành báo cáo kiểm toán, từ đó phát hiện rằng các công ty thuộc nhóm Big 4 thường mất ít thời gian hơn để hoàn thành báo cáo tài chính so với các công ty kiểm toán khác. Nguyên nhân chính nằm ở việc các công ty này sở hữu nguồn lực vượt trội, từ công nghệ tiên tiến được áp dụng trong quá trình kiểm toán đến đội ngũ nhân viên giàu kinh nghiệm và chuyên môn cao.

Hơn nữa, với các thủ tục kiểm toán chuẩn hóa, công nghệ hiện đại và bề dày kinh nghiệm trên thị trường, Big 4 có khả năng triển khai kiểm toán một cách hiệu quả và linh hoạt hơn, giúp họ lập kế hoạch và hoàn thành công việc đúng tiến độ. Bên cạnh đó, để bảo vệ và nâng cao uy tín thương hiệu, các công ty kiểm toán lớn luôn cam kết cung cấp dịch vụ chất lượng cao trong thời gian ngắn nhất. Hiện tại, nhóm Big 4 gồm PWC, KPMG, Deloitte và EY đang hoạt động tại Việt Nam, được biết đến với đội ngũ chuyên gia hàng đầu và dịch vụ xuất sắc. Giả thuyết cuối cùng mà nhóm tác giả đề xuất như sau:

H10: Công ty kiểm toán là Big 4 ảnh hưởng cùng chiều tới độ trễ của báo cáo kiểm toán.

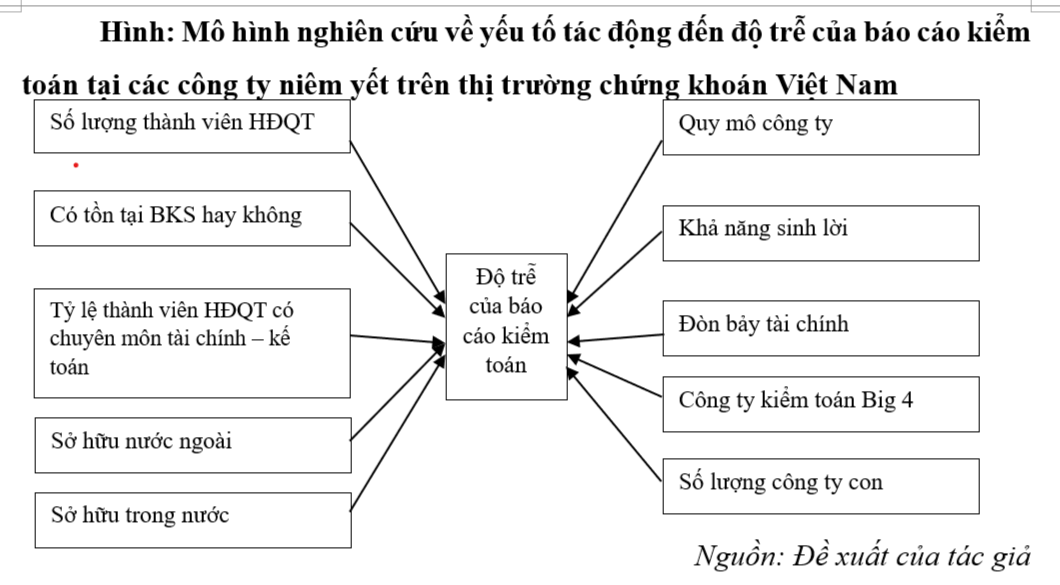

ĐỀ XUẤT MÔ HÌNH NGHIÊN CỨU

Từ cơ sở các giả thuyết đã được đưa ra, nhóm tác giả đề xuất mô hình nghiên cứu về yếu tố tác động đến độ trễ của báo cáo kiểm toán tại các công ty niêm yết trên thị trường chứng khoán Việt Nam như Hình.

KẾT LUẬN

Độ trễ báo cáo kiểm toán là hệ quả của sự tác động đa chiều từ các yếu tố như chất lượng quản trị doanh nghiệp, cơ cấu sở hữu, quy mô doanh nghiệp, tỷ lệ đòn bẩy tài chính, và mức độ phức tạp trong cấu trúc tập đoàn. Những yếu tố này không chỉ ảnh hưởng đến hiệu quả và thời gian hoàn thành quy trình kiểm toán mà còn có ý nghĩa quan trọng đối với tính minh bạch, mức độ tin cậy của cổ đông và nhà đầu tư, cũng như sự ổn định của thị trường tài chính. Việc cân đối giữa các yếu tố nội tại và xu thế hội nhập quốc tế, như sở hữu vốn trong nước và nước ngoài, sẽ góp phần tối ưu hóa quy trình kiểm toán. Do đó, các doanh nghiệp cần chú trọng hoàn thiện hệ thống quản trị, nâng cao chất lượng thông tin tài chính, và tối ưu hóa quy trình kiểm toán nhằm giảm thiểu độ trễ báo cáo, đồng thời gia tăng uy tín và niềm tin từ các bên liên quan./.

Tài liệu tham khảo

1. Amin, A. (2022), Several Factors Affecting the Occurrence of Audit Delay, Advances in Managerial Auditing Research, 1(1), 1–1, https://doi.org/10.60079/amar.v1i1.20

2. Firnanti, F., Karmudiandri, A. (2020), Corporate Governance and Financial Ratios Effect on Audit Report Lag, GATR Journal of Accounting and Finance Review (AFR), 5(1), 15–21, https://doi.org/10.35609/afr.2020.5.1(2)

3. Hà, Đ. T. T., Anh, H. T. P., Phương, N. Đ. M., Tới, M. V. (2023), Mối quan hệ giữa quản trị công ty và nguyên tắc thận trọng trong kế toán tại Việt Nam, Tạp chí Khoa học và Đào tạo Ngân hàng, 257, 73–84, https://doi.org/10.59276/tckhdt.2023.10.2508

4. Hảo, T. T., Trần, N. T. T., Trang, V. L., và Linh, N. V. (2019), Nghiên cứu các nhân tố ảnh hưởng tới thời gian công bố báo cáo tài chính được kiểm toán của các công ty niêm yết trên sàn chứng khoán Việt Nam, Tập san Sinh viên Nghiên cứu Khoa học.

5. Hassan, Y.M (2016), Determinants of audit report lag: evidence from Palestine, Journal of Accounting in Emerging Economies, 6(1), 13-32.

6. Hùng, Đ. T., Kha, T. M., Nghi, N. L. T. (2024), Factors affecting information disclosure in financial statements of information technology industry companies listed on the Vietnam stock market, International Journal of Education, Business and Economics Research (IJEBER), 4(5), 246–258,https://doi.org/10.59822/IJEBER.2024.4515

7. Khalil, M., Ozkanc, A., Yildiz, Y. (2020), Foreign institutional ownership and demand for accounting conservatism: evidence from an emerging market, Review of Quantitative Finance and Accounting, https://doi.org/10.1007/s11156-019-00834-3

8. Khương, N. V., Khánh, T. B. V., Tú, P. L. C., Trân, N. N. B., Thanh, L. N. H., Thanh, L. N. H., và Thắng, H. V. (2024), Hoạt động kiểm toán giữa niên độ và độ trễ của báo cáo kiểm toán tại các công ty niêm yết trên thị trường chứng khoán Việt Nam, HaUI Journal of Science and Technology, 60(2), https://doi.org/10.57001/huih5804.2024.064

9. Liêm, N.V (2019), Các nhân tố ảnh hưởng tới mức độ công bố thông tin trên báo cáo tài chính hợp nhất”, Tạp chí Kế toán và Kiểm toán, số Tháng 12/2019 .

10. Minh, N. T. T., Trúc, T. N. P., Tuyền, N. M., Phương, N. T. T., & Quỳnh, L. D. (2023), Tác động của cấu trúc sở hữu đến khả năng gian lận của báo cáo tài chính, FPT Working Papers Series, 2(4).

11. Nhung, L. T. H. (2024). Ảnh hưởng của quản trị công ty đến độ trễ báo cáo kiểm toán. Tạp chí điện tử kỹ thuật chống hàng giả và gian lận thương mại.

12. Nugroho, S., & Rahmawati, Y., Etruly, N., Kalbuana, N. (2021). What affects audit delay in Indonesia? Article in Academy of Entrepreneurship Journal, https://doi.org/10.5281/zenodo.7057710

13. Rahmansyah, A. I., Wardayati, S. M., & Miqdad, M. (2021). Audit Committee, Board, and Audit Report Lag. Wiga: Jurnal Penelitian Ilmu Ekonomi, 11(1), 19–30, https://doi.org/10.30741/wiga.v11i1.577

14. Sari, Y., and Febyansyah, A. (2024). Factors that Affect Audit Delay, International Journal of Economics (IJEC), 3(2): 939–950, https://doi.org/10.55299/ijec.v3i2.1042

15. Singh, H., Sultana, N. (2011). Board of director characteristics and audit report lag: Australian evidence. Corporate Board: Role, Duties and Composition, 7(3), https://doi.org/10.22495/cbv7i3art3

16. Waris, M., & Din, B. (2023). Impact of corporate governance and ownership concentrations on timelines of financial reporting in Pakistan. Cogent Business & Management, 10(1), https://doi.org/10.1080/23311975.2023.2164995

| Ngày nhận bài: 10/12/2024; Ngày phản biện: 15/12/2024; Ngày duyệt đăng: 18/12/2024 |

| *Nghiên cứu này được tài trợ bởi Đề tài sinh viên NCKH Khoa Kinh tế và Kinh doanh, Trường Đại học Phenikaa năm học 2024-2025. |

Bình luận