Để thị trường trái phiếu doanh nghiệp phát triển ổn định và bền vững

Tóm tắt

Thị trường trái phiếu doanh nghiệp Việt Nam bắt đầu hình thành từ năm 2000, nhưng chỉ thực sự phát triển mạnh sau khi Nghị định số 90/2011/NĐ-CP, ngày 14/10/2011 về phát hành trái phiếu doanh nghiệp được Chính phủ ban hành và có hiệu lực. Đây là kênh huy động vốn trung, dài hạn quan trọng đối với nhiều loại hình doanh nghiệp. Bài viết phân tích thực trạng huy động vốn bằng phát hành trái phiếu doanh nghiệp ở Việt Nam, đồng thời chỉ ra một số rủi ro tiềm ẩn, từ đó đề xuất giải pháp nhằm phát triển ổn định và bền vững thị trường này trong thời gian tới.

Từ khóa: thị trường trái phiếu doanh nghiệp, phát triển bền vững, huy động vốn

Summary

Vietnam's corporate bond market began to form in 2000, but not until the issuance and effectiveness of the Decree No. 90/2011/ND-CP, dated October 14, 2011 on corporate bond issuance that it has been developed strongly. This is an important medium and long-term capital mobilization channel for many types of businesses. The article analyzes the current situation of capital mobilization by issuing corporate bonds in Vietnam, pointing out some potential risks, thereby proposing solutions to develop this market stably and sustainably in the coming time.

Keywords: corporate bond market, sustainable development, capital mobilization

GIỚI THIỆU

Trái phiếu doanh nghiệp là một sản phẩm mà các doanh nghiệp phát hành nhằm kêu gọi vốn từ cộng đồng. Khi mua và sở hữu trái phiếu doanh nghiệp, đồng nghĩa với việc nhà đầu tư đang cho doanh nghiệp vay tiền có kỳ hạn với mức lãi suất được niêm yết. Do đó, khi doanh nghiệp cần gọi vốn để phát triển, họ sẽ dùng hình thức phát hành trái phiếu này để vay tiền từ các nhà đầu tư và trả lãi cho họ theo các kỳ hạn.

Sự phát triển của thị trường trái phiếu doanh nghiệp thời gian qua có những ưu điểm nổi trội sau: (i) Giúp mọi loại hình doanh nghiệp huy động vốn trong bối cảnh tăng trưởng tín dụng được Ngân hàng Nhà nước điều hành thận trọng; (ii) Đa dạng hình thức huy động vốn của doanh nghiệp, hỗ trợ các doanh nghiệp huy động vốn để thực hiện các chương trình, dự án đầu tư; tăng quy mô vốn hoạt động; cơ cấu lại nguồn vốn của chính doanh nghiệp; (iii) Giảm bớt áp lực huy động và cung ứng vốn của hệ thống ngân hàng thương mại, qua đó giảm thiểu rủi ro về kỳ hạn của các ngân hàng thương mại cho vay trung, dài hạn; (iv) Định hướng các khoản đầu tư trung, dài hạn thay vì gửi tiền tiết kiệm ngắn hạn; (v) Thúc đẩy việc huy động vốn một cách công khai, minh bạch thông qua tăng cường công bố thông tin và báo cáo của các doanh nghiệp phát hành và tổ chức cung cấp dịch vụ. Nhà đầu tư nắm giữ trái phiếu có thể giám sát việc sử dụng vốn trái phiếu cũng như tình hình tài chính của các doanh nghiệp phát hành qua công bố thông tin định kỳ của doanh nghiệp trên Chuyên trang thông tin về trái phiếu doanh nghiệp…

Mặc dù vậy, sự phát triển “nóng” của thị trường trái phiếu doanh nghiệp cũng đã và đang gây ra nhiều hệ lụy, rủi ro cần được nhanh chóng điều chỉnh để phát triển hiệu quả, ổn định.

THỰC TRẠNG PHÁT TRIỂN THỊ TRƯỜNG TRÁI PHIẾU DOANH NGHIỆP

Theo Ủy ban Chứng khoán Nhà nước, trong giai đoạn 2016-2020, thị trường trái phiếu doanh nghiệp là hợp phần có sự tăng trưởng mạnh nhất của thị trường tài chính. Tổng khối lượng trái phiếu doanh nghiệp phát hành trong giai đoạn này ước tính khoảng 1.224.000 tỷ đồng, bình quân gần 239 nghìn tỷ đồng/năm; gấp khoảng 9 lần giai đoạn 2011-2015. Đặc biệt, trong bối cảnh nguồn vốn tín dụng bị kiểm soát chặt chẽ, thì nguồn vốn trái phiếu là một giải pháp cho doanh nghiệp, dẫn tới trái phiếu doanh nghiệp phát hành riêng lẻ tăng trưởng bùng nổ trong giai đoạn 2020-2021. Số liệu của Hiệp hội Thị trường trái phiếu Việt Nam (VBMA) cho thấy, trong hai năm 2020 và 2021, khối lượng trái phiếu doanh nghiệp phát hành lần lượt đạt gần 462.000 tỷ đồng và 658.000 tỷ đồng. Mặc dù phải chịu lãi suất cao, trung bình khoảng 10%/năm, nhưng các doanh nghiệp vẫn ồ ạt phát hành trái phiếu, dẫn tới quy mô trái phiếu ngày càng lớn.

Nhận thấy thị trường trái phiếu bắt đầu xuất hiện dấu hiệu rủi ro, tiềm ẩn nguy cơ tác động đến sự an toàn của hệ thống tài chính, Chính phủ, Thủ tướng Chính phủ đã có những chỉ đạo rất quyết liệt qua Công điện số 8857/CĐ-VPCP, ngày 3/12/2021 và Công điện số 304/CĐ-TTg ngày, 7/4/2022 để chấn chỉnh thị trường trái phiếu doanh nghiệp. Các bộ, ngành liên quan như: Bộ Tài chính, Ngân hàng Nhà nước Việt Nam... cũng nhanh chóng vào cuộc để kiểm soát rủi ro, ngăn chặn, xử lý nghiêm những hành vi vi phạm trong lĩnh vực trái phiếu doanh nghiệp nói riêng và chứng khoán nói chung. Việc ban hành các công điện trên nhằm chấn chỉnh, tăng tính an toàn cho thị trường, đồng thời chỉ đạo đề ra các biện pháp nhằm phát triển thị trường trái phiếu doanh nghiệp lành mạnh, an toàn, hiệu quả là rất kịp thời và cần thiết, bảo đảm không tạo ra những rủi ro lớn cho hệ thống tài chính và xử lý các vấn đề tồn tại đối với trái phiếu doanh nghiệp đã phát hành. Do đó, sau các vụ xử lý hành vi vi phạm pháp luật trong phát hành và sử dụng vốn trái phiếu không đúng mục đích của một số nhà phát triển bất động sản lớn, thì việc phát hành trái phiếu doanh nghiệp đột ngột giảm tốc. Thống kê từ Hiệp hội Thị trường trái phiếu Việt Nam (2023) cho thấy, trong năm 2022, tổng khối lượng phát hành trong nước đạt 255,163 tỷ đồng, giảm 65,6% so với năm 2021. Trong đó, Việt Nam đã có 420 đợt phát hành trái phiếu doanh nghiệp riêng lẻ, với giá trị xấp xỉ 244.565 tỷ đồng, chiếm 96% tổng giá trị phát hành, giảm 66% so với cùng kỳ năm 2021 (Bảng).

Giá trị phát hành của hầu hết tất cả các nhóm ngành trong năm 2022 đều sụt giảm đáng kể so với năm 2021, riêng nhóm ngành nông nghiệp tăng nhẹ 4,3%. Phát hành trái phiếu doanh nghiệp bất động sản giảm 80,8% so với năm 2021. Nhóm ngành ngân hàng mặc dù giảm khoảng 42% so với cùng kỳ, song vẫn vươn lên dẫn đầu về giá trị phát hành trái phiếu doanh nghiệp, chiếm 54% tổng giá trị phát hành của cả năm 2022.

Bảng: Giá trị phát hành trái phiếu doanh nghiệp theo nhóm ngành

Đơn vị: Tỷ đồng

| Trái phiếu doanh nghiệp | 2022 | 2021 | % 2022 so với 2021 |

| Bất động sản | 51.979 | 270.140 | -80,8 |

| Ngân hàng | 136.772 | 236.053 | -42,1 |

| Chứng khoán | 5.648 | 22.504 | -74,9 |

| Dịch vụ tiêu dùng | 7.293 | 40.127 | -81,8 |

| Hàng tiêu dùng | 4.566 | 21.355 | -78,6 |

| Năng lượng | 5.045 | 37.397 | -86,5 |

| Nông nghiệp | 2.973 | 2.850 | 4,3 |

| Tài chính | 9.984 | 22.838 | -56,3 |

| Xây dựng | 21.483 | 53.246 | -59,6 |

| Sản xuất công nghiệp | 6.945 | 21.666 | -67,9 |

| Khác | 2.475 | 14.567 | -83 |

| Tổng | 255.163 | 742.743 | -65,6 |

| Phát hành công chúng | 10.599 | 30.484 | -65 |

| Phát hành riêng lẻ | 244.565 | 712.259 | -66 |

Nguồn: Hiệp hội Thị trường trái phiếu Việt Nam (2023)

Theo Hiệp hội Thị trường trái phiếu Việt Nam, quy mô thị trường trái phiếu doanh nghiệp Việt Nam xấp xỉ 14,81% GDP, khá khiêm tốn so với các nước trong khu vực như: Malaysia (54,3% GDP), Singapore (34,3% GDP), Thailand (25,5% GDP). Trong khi đó, Chiến lược Tài chính đặt ra mục tiêu quy mô thị trường trái phiếu doanh nghiệp đến năm 2025 là 20% GDP và đến năm 2030 đạt tối thiểu 25% GDP. Dư nợ trái phiếu doanh nghiệp năm 2022 chiếm 12% tổng dư nợ của cả nền kinh tế, tăng khoảng 11,3% so với thời điểm cuối năm 2021.

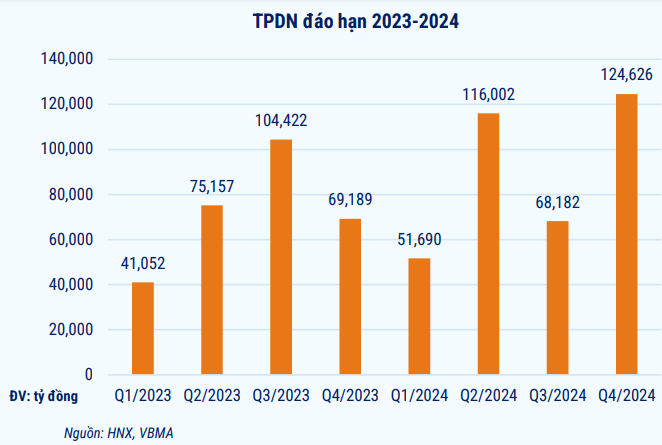

Mặc dù hoạt động mua lại trái phiếu doanh nghiệp diễn ra tích cực, song áp lực đáo hạn trái phiếu doanh nghiệp trong năm 2023 và 2024 vẫn còn lớn với 650,319 tỷ đồng trái phiếu đáo hạn (Hình). Trong đó, có 289,819 tỷ đồng trái phiếu đáo hạn vào năm 2023 và 360,500 tỷ đồng đáo hạn vào năm 2024.

Hình: Trái phiếu doanh nghiệp đáo hạn 2023-2024

Đơn vị: Tỷ đồng

|

| Nguồn: Hiệp hội Thị trường trái phiếu Việt Nam (2023) |

Thị trường trái phiếu trong năm 2022 có nhiều khó khăn một phần từ việc lãi suất ngân hàng tăng, niềm tin của nhà đầu tư và thanh khoản thị trường trong nước giảm, tâm lý thận trọng của nhà đầu tư trước những bất ổn và triển vọng kém tích cực về tình hình kinh tế - chính trị thế giới. Riêng thị trường trái phiếu doanh nghiệp còn bị ảnh hưởng bởi niềm tin của nhà đầu tư do các sai phạm của một số doanh nghiệp vừa bị xử lý và việc một số phương tiện đưa tin không chính thống, tin thất thiệt về một số doanh nghiệp phát hành trái phiếu. Đồng thời, việc kiểm tra, giám sát tập trung vào giám sát mục đích phát hành trái phiếu cũng dẫn đến tâm lý quan ngại của cả doanh nghiệp phát hành và tổ chức cung cấp dịch vụ.

Thực tế cho thấy, sự suy giảm huy động vốn qua thị trường trái phiếu doanh nghiệp đang làm tăng áp lực thiếu hụt vốn đầu tư và thanh khoản của nhiều doanh nghiệp bất động sản, nhất là các doanh nghiệp có khối lượng trái phiếu đáo hạn lớn, trong khi doanh thu và lợi nhuận kinh doanh giảm mạnh.

Đặc biệt, việc các công ty chứng khoán giải chấp các tài khoản cầm cố chứng khoán của lãnh đạo doanh nghiệp vay tiền từ các công ty chứng khoán, hoặc làm tài sản đảm bảo cho doanh nghiệp phát hành trái phiếu huy động vốn (điển hình là các mã như: DIG, PRD, HPX, HDC, HBC, NVL…) đang và sẽ làm tăng cung trên thị trường, đồng thời, làm tăng sức ép các lãnh đạo doanh nghiệp phải bán đi các cổ phiếu khác trong danh mục đầu tư không cầm cố, từ đó, thúc đẩy tốc độ giảm giá cổ phiếu, trái phiếu chung trên thị trường.

NHỮNG RỦI RO TIỀM ẨN

Mặc dù trái phiếu là kênh dẫn vốn hiệu quả dành cho doanh nghiệp, giúp giảm sự phụ thuộc vào tín dụng ngân hàng, nhưng sự phát triển nóng của thị trường trái phiếu thời gian qua cũng phát sinh nhiều hệ lụy. Qua nghiên cứu của tác giả, thị trường trái phiếu doanh nghiệp ở Việt Nam còn tiềm ẩn khá nhiều rủi ro:

Một là, chất lượng trái phiếu doanh nghiệp còn tiềm ẩn rủi ro cho nhà đầu tư, như: tài sản bảo đảm có rủi ro mất giá trị cao (cổ phần/phần vốn góp của chính tổ chức phát hành, quyền tài sản phát sinh…), tài sản bảo đảm khó xác định giá trị, bao gồm bất động sản hình thành trong tương lai, cổ phiếu chưa niêm yết/phần vốn góp… Thời gian qua, khối lượng trái phiếu không có tài sản bảo đảm chiếm 51% tổng khối lượng phát hành; trong đó, đến 90% trái phiếu không có tài sản bảo đảm là trái phiếu do tổ chức tín dụng và công ty chứng khoán phát hành (Cấn Văn Lực và cộng sự, 2022).

Hai là, năng lực/uy tín của chủ thể phát hành trên thị trường chưa đảm bảo. Còn tồn tại hiện tượng doanh nghiệp có quy mô nhỏ, vốn chủ sở hữu hạn chế, nhưng liên tục phát hành nhiều đợt trái phiếu doanh nghiệp với khối lượng lớn, sử dụng vốn từ phát hành trái phiếu không đúng với mục đích ban đầu, lưu chuyển vốn lòng vòng giữa các tổ chức phát hành và các tổ chức thực chất sử dụng vốn…

Ba là, nền tảng nhà đầu tư còn yếu về mức độ am hiểu thị trường, kiến thức về việc phân tích trái phiếu, từ việc đọc các điều khoản, điều kiện phát hành trái phiếu, đến điều kiện xử lý, thay đổi tài sản bảo đảm, các điều khoản về sự kiện vi phạm… còn hạn chế, nhất là các nhà đầu tư cá nhân. Các nhà đầu tư ưa chuộng đầu tư sản phẩm trái phiếu doanh nghiệp vì lãi suất cao mà chưa hiểu hết rủi ro của nó.

Bốn là, thị trường thiếu vắng các tổ chức định hạng tín nhiệm uy tín. Hiện Việt Nam mới có 2 công ty được Bộ Tài chính cấp phép đủ điều kiện cung cấp dịch vụ xếp hạng tín nhiệm cho doanh nghiệp là Fiinrating và Sài Gòn Phát Thịnh Rating. Điều này là do hoạt động định hạng tín nhiệm chưa phải là bắt buộc đối với doanh nghiệp phát hành trái phiếu doanh nghiệp. Thậm chí, thị trường còn có loại trái phiếu “ba không” đó là: doanh nghiệp phát hành trái phiếu không có xếp hạng tín nhiệm; không có tài sản bảo đảm; không có bảo lãnh thanh toán, nhưng chưa được đánh giá đúng mức độ rủi ro.

MỘT SỐ KHUYẾN NGHỊ

Để khắc phục những rủi ro, hạn chế nhằm phát triển thị trường trái phiếu doanh nghiệp minh bạch, ổn định trong thời gian tới, tác giả đưa ra một số khuyến nghị như sau:

Thứ nhất, sửa đổi một số quy định tại Luật Chứng khoán, Luật Doanh nghiệp, trong đó làm rõ một số nội dung như: (i) Phạm vi phát hành ra công chúng, phát hành riêng lẻ; (ii) Các điều kiện phát hành trái phiếu doanh nghiệp riêng lẻ; (iii) Quy định nhà đầu tư chứng khoán chuyên nghiệp để hạn chế đối tượng nhà đầu tư cá nhân tham gia mua trái phiếu doanh nghiệp mà không quan tâm, đánh giá rủi ro; (iv) Việc minh bạch thông tin doanh nghiệp, quyền và trách nhiệm của các chủ thể tham gia thị trường, tăng cường chế tài để xử phạt nghiêm minh các hành vi vi phạm để bảo vệ và khôi phục niềm tin của nhà đầu tư.

Khẩn trương hoàn thiện Nghị định sửa đổi Nghị định số 153/2020/NĐ-CP, ngày 31/12/2020 đối với các nội dung thuộc thẩm quyền của Chính phủ để nâng cao chất lượng trái phiếu phát hành; định hướng nhà đầu tư cá nhân chuyên nghiệp vào các sản phẩm trái phiếu có chất lượng cao hơn; đưa trái phiếu vào giao dịch tập trung tại sở giao dịch chứng khoán để tăng tính minh bạch trên thị trường thứ cấp.

Thứ hai, Bộ Tài chính cần tiếp tục tăng cường công tác quản lý giám sát, thanh, kiểm tra các hoạt động liên quan đến phát hành, cung cấp dịch vụ về trái phiếu doanh nghiệp của các công ty chứng khoán, doanh nghiệp phát hành và các tổ chức cung cấp dịch vụ để phát hiện và xử lý nghiêm các hành vi vi phạm, tăng cường tính minh bạch của thị trường, đảm bảo thị trường trái phiếu doanh nghiệp trở thành một kênh huy động vốn quan trọng, hiệu quả cho doanh nghiệp.

Thứ ba, nhằm giảm rủi ro cho hệ thống ngân hàng trong việc mua hay bảo lãnh trái phiếu doanh nghiệp, cần tạo ra nhiều sản phẩm để từ đó thu hút các nhà đầu tư cá nhân tham gia trên cơ sở đa dạng hóa và giảm thiểu rủi ro. Thị trường trái phiếu doanh nghiệp chỉ thực sự trở thành kênh dẫn vốn trực tiếp nếu có sự tham gia của các trái phiếu doanh nghiệp cá nhân. Tuy nhiên, đây lại là các đối tượng chưa có nhiều kiến thức, kinh nghiệm. Để thu hút các đối tượng này tham gia thị trường, đồng thời đảm bảo kiểm soát được rủi ro, bên cạnh các quy định về công khai hóa, minh bạch hóa thông tin cũng như các quy định về an toàn tài chính đối với các chủ thể phát hành, thì sự phát triển của các sản phẩm tài chính vừa có mức lãi suất hấp dẫn, vừa có mức độ rủi ro hợp lý đóng vai trò rất quan trọng. Nếu các tổ chức tài chính có thể gom các trái phiếu đơn lẻ của nhiều doanh nghiệp thuộc nhiều ngành nghề khác nhau để tổng hợp thành một trái phiếu duy nhất, tức là trái phiếu tổng hợp, thì mức độ rủi ro sẽ giảm đi rất nhiều, trong khi lợi tức vẫn hấp dẫn.

Tuy nhiên, để phát triển các sản phẩm trên, điều kiện tiên quyết là các cơ quan quản lý phải có cái nhìn thông thoáng, theo kịp được những diễn biến trên thị trường để ban hành các quy định quản lý phù hợp, kịp thời, tránh tình trạng không quản được thì cấm. Chẳng hạn như các hạn chế tham gia mua trái phiếu phát hành riêng lẻ đối với nhà đầu tư cá nhân, mặc dù có thể hạn chế rủi ro cho các nhà đầu tư, nhưng cũng cản trở sự tham gia của họ nói riêng và sự phát triển của thị trường nói chung.

Thứ tư, cần khuyến khích các doanh nghiệp phát hành tham gia xếp hạng tín nhiệm. Các công ty xếp hạng tín nhiệm là một trong những cấu thành quan trọng của thị trường, giúp các nhà đầu tư phân tích, tổng hợp, hệ thống hóa các thông tin được công bố với chi phí thấp, từ đó giảm thiểu được các rủi ro. Tuy nhiên, cũng cần có các quy định điều tiết để đảm bảo các công ty xếp hạng tín nhiệm có đủ năng lực về chuyên môn cũng như đạo đức nghề nghiệp, hạn chế việc các công ty xếp hạng tín nhiệm bị thao túng, làm méo mó thị trường, dẫn đến đánh giá sai các rủi ro, gây mất an toàn tài chính cũng như ổn định vĩ mô.

Thứ năm, để gỡ khó cho doanh nghiệp trước áp lực đáo hạn trái phiếu, các doanh nghiệp nên xem xét lại tài sản, nguồn vốn của mình còn những gì. Đồng thời, thỏa thuận với trái chủ để đưa ra giải pháp phù hợp. Nếu còn nguồn lực, thì doanh nghiệp cần tìm cách như: bán tài sản, thanh lý hàng tồn kho... để có tiền đáo hạn trái phiếu.

Doanh nghiệp cũng có thể thỏa thuận với trái chủ như gia hạn với lãi suất mới, chuyển đổi từ trái phiếu sang cổ phiếu hoặc các sản phẩm, tài sản khác, chuyển đổi thành hợp đồng hợp tác đầu tư... Nếu trong trường hợp nhà đầu tư không chấp thuận, thì các doanh nghiệp phải thanh toán theo quy định của pháp luật.

Ngoài ra, đối với nhà đầu tư, khi quyết định đầu tư vào trái phiếu, nhà đầu tư cần tìm hiểu kỹ doanh nghiệp đó kinh doanh ra sao, “sức khỏe” tài chính thế nào. Một trái phiếu lành mạnh sẽ thỏa mãn các điều kiện như: doanh nghiệp phát hành có hoạt động kinh doanh hiệu quả, bền vững; thông tin minh bạch, đặc biệt là tài chính; có lịch sử tín dụng và điểm tín dụng tốt; lãi suất hấp dẫn, cạnh tranh./.

Trần Đức Vui - Trường Đại học Đại Nam

(Theo Tạp chí Kinh tế và Dự báo số 16, tháng 6/2023)

Tài liệu tham khảo

1. Cấn Văn Lực, Phạm Thị Hạnh, Lại Thị Thanh Loan, Nguyễn Quang Hưng (2022), Đề xuất 7 giải pháp phát triển, lành mạnh hóa thị trường trái phiếu doanh nghiệp Việt Nam, truy cập từ https://kinhtevadubao.vn/de-xuat-7-giai-phap-phat-trien-lanh-manh-hoa-thi-truong-trai-phieu-doanh-nghiep-viet-nam-22635.html.

2. Chính phủ (2020), Nghị định số 153/2020/NĐ-CP, ngày 31/12/2020 quy định về chào bán, giao dịch trái phiếu doanh nghiệp riêng lẻ tại thị trường trong nước và chào bán trái phiếu doanh nghiệp ra thị trường quốc tế.

3. Chính phủ (2018), Nghị định số 163/2018/NĐ-CP, ngày 04/12/2018 quy định về phát hành trái phiếu doanh nghiệp.

4. Hiệp hội Thị trường trái phiếu Việt Nam (2023), Báo cáo thị trường trái phiếu Việt Nam 2022.

5. Hoài Anh (2022), Tăng cường quản lý thị trường trái phiếu doanh nghiệp, truy cập từ https://haiquanonline.com.vn/tang-cuong-quan-ly-thi-truong-trai-phieu-doanh-nghiep-161356.html.

6. Huy Thắng (2022), Các bước đi cần thiết để “cải tổ” lại thị trường chứng khoán, trái phiếu DN, truy cập từ https://baochinhphu.vn/cac-buoc-di-can-thiet-de-cai-to-lai-thi-truong-chung-khoan-trai-phieu-dn-102220416165838626.htm.

7. TT (2022), Quy mô thị trường trái phiếu doanh nghiệp Việt Nam đang ở đâu so với thế giới, truy cập từ https://dangcongsan.vn/kinh-te-va-hoi-nhap/quy-mo-thi-truong-trai-phieu-doanh-nghiep-viet-nam-dang-o-dau-so-voi-the-gioi-607974.html.

8. Ủy ban Chứng khoán Nhà nước (2022), Hoạt động thị trường trái phiếu doanh nghiệp năm 2021 và định hướng phát triển thị trường trái phiếu doanh nghiệp thời gian tới, truy cập từ https://www.ssc.gov.vn/webcenter/portal/ubck/pages_r/l/chitit?dDocName=APPSSCGOVVN162143782.

Bình luận