Ảnh hưởng của đặc điểm tài chính đến khả năng thanh toán các công ty niêm yết lĩnh vực xây dựng và bất động sản tại Việt Nam

Lê Thùy Dung*, Ngô Thị Thương Huyền

Trường Đại học Kinh tế Nghệ An

*Email: Lethuydung@naue.edu.vn

Tóm tắt

Nghiên cứu tập trung phân tích ảnh hưởng của đặc điểm tài chính đến khả năng thanh toán của các công ty lĩnh vực xây dựng và bất động sản niêm yết trên thị trường chứng khoán Việt Nam. Dữ liệu nghiên cứu thu thập từ báo cáo tài chính của tất cả công ty lĩnh vực xây dựng và bất động sản niêm yết trên Sở Giao dịch Chứng khoán TP. Hồ Chí Minh (HOSE) và Sở Giao dịch Chứng khoán Hà Nội (HNX) trong giai đoạn 2016-2022. Nghiên cứu sử dụng phương pháp hồi quy đa biến để phân tích tác động của các nhân tố. Kết quả phân tích cho thấy, Khả năng thanh toán hiện hành của các công ty được phân tích chịu tác động của các nhân tố: Tỷ lệ nợ trên vốn chủ sở hữu; Quy mô tổng tài sản; Lưu chuyển tiền thuần từ hoạt động kinh doanh; Cấu trúc tài sản; Tỷ lệ vốn lưu động. Trong khi, Khả năng thanh toán tức thời chịu tác động của các nhân tố: Tỷ lệ nợ trên vốn chủ sở hữu; Quy mô tổng tài sản; Tốc độ tăng trưởng doanh thu thuần; Lưu chuyển tiền thuần từ hoạt động kinh doanh; Cấu trúc tài sản; Tỷ lệ vốn lưu động.

Từ khóa: khả năng thanh toán, ngành xây dựng và bất động sản, công ty niêm yết

Tóm tắt

The study focuses on analyzing the impact of financial characteristics on the solvency of construction and real estate companies listed on Vietnam stock market. Research data is collected from financial statements of all construction and real estate companies listed on the Ho Chi Minh City Stock Exchange in the period 2016-2022. Employing multivariate regression, the study indicates that solvency of the aforementioned companies is affected by the following factors: Debt-to-equity ratio; Scale Total assets; Net cash flow from operating activities; Asset structure; Working capital ratio. In addition, Immediate liquidity is impacted by the following factors: Debt-to-equity ratio; Total assets; Net revenue growth rate; Net cash flow from operating activities; Asset structure; Working capital ratio.

Keywords: solvency, construction and real estate industry, listed company

Đặt vấn đề

Khả năng thanh toán phản ánh tình hình sức khỏe tài chính và sự ổn định của một công ty. Khả năng thanh toán ảnh hưởng đến dòng tiền hoạt động ròng, hiệu quả tài chính của các doanh nghiệp (Durrah và cộng sự, 2016; Rohmantiana và cộng sự, 2023). Công ty có khả năng thanh toán cao là công ty luôn có đủ năng lực tài chính để bảo đảm thanh toán các khoản nợ cho các bên liên quan trong quá trình hoạt động kinh doanh. Ngược lại, khi năng lực tài chính không đủ để trang trải các khoản nợ, công ty sẽ đối mặt với các rủi ro tài chính. Tình trạng thiếu tiền mặt thanh toán các khoản nợ dẫn đến phải vay ngân hàng, bán tài sản, thậm chí đối mặt với nguy cơ phá sản (Beaver, 1966). Nghiên cứu của Li (2024) phát hiện thấy, tồn tại ảnh hưởng tiêu cực của khả năng thanh toán hiện hành và nguy cơ phá sản công ty. Nhìn chung, khả năng thanh toán tác động trực tiếp đến đặc điểm quan hệ giữa công ty với bên liên quan, thậm chí những bất lợi về suy giảm khả năng thanh toán và có thể gây nguy hiểm cho hoạt động trong tương lai của doanh nghiệp (Chính và Hoàng, 2009). Các công ty có rủi ro khả năng thanh toán tăng cao sẽ dễ gặp phải các vấn đề về thanh khoản và khả năng cung cấp vốn ngắn hạn (Pierret, 2015). Nghiên cứu các nhân tố ảnh hưởng đến khả năng thanh toán kỳ vọng sẽ giúp hoạt động kinh doanh của các công ty diễn ra liên tục, phát triển và tăng trưởng với việc duy trì dòng tiền phù hợp.

Chính vì vậy, việc thực hiện nghiên cứu các nhân tố ảnh hưởng đến khả năng thanh toán đối với các công ty niêm yết thuộc lĩnh vực xây dựng và bất động sản trên thị trường chứng khoán tại Việt Nam là thực sự cần thiết.

CƠ SỞ LÝ LUẬN VÀ PHƯƠNG PHÁP NGHIÊN CỨU

Cơ sở lý luận

Kasmir (2010) định nghĩa, khả năng thanh toán hiện hành là tỷ số đo lường khả năng của công ty trong việc thanh toán các nghĩa vụ ngắn hạn hoặc các khoản nợ đến hạn. Hệ số khả năng thanh toán hiện hành (CR) được xác định bằng cách xác định tỷ lệ giữa tài sản ngắn hạn và nợ ngắn hạn. CR cao hơn có thể cho thấy công ty có khả năng thanh toán nợ ngắn hạn tốt hơn bằng tài sản ngắn hạn, điều này cũng có nghĩa là mức độ thanh khoản của doanh nghiệp càng cao. Đồng thời, CR cao có thể cung cấp thông tin tốt cho các nhà đầu tư tiềm năng.

Khả năng thanh toán tức thời (QR) là khả năng công ty đáp ứng các khoản nợ ngắn hạn thông qua lượng tiền mặt (và các khoản tương đương tiền, chẳng hạn như tiền gửi không kỳ hạn hoặc các khoản tiền gửi khác trong ngân hàng có thể rút bất cứ lúc nào) do công ty sở hữu (Sitepu, 2022). Khả năng thanh toán tức thời càng cao, cho thấy tiền mặt tăng, làm tăng kỳ vọng vào chính sách trả cổ tức trong tương lai đối với các nhà đầu tư.

Bằng chứng thực nghiệm từ nghiên cứu của Lyroudi và Bokek (2014) phát hiện thấy, Tính thanh khoản của công ty tại thị trường Ba Lan bị ảnh hưởng bởi Khả năng sinh lời, Tỷ lệ nợ cũng như Quy mô của công ty. Trong đó, ROA tác động thuận chiều với Tỷ khả năng thanh toán nhanh ở mức ý nghĩa thống kê 10%, trong khi Quy mô công ty và tỷ lệ nợ ảnh hưởng ngược chiều với Tính thanh khoản. Yeo (2016) kết hợp sử dụng hồi quy GLM và FGLS để nhận diện các nhân tố ảnh hưởng tới khả năng thanh toán của các công ty này. Bằng chứng thực nghiệm cung cấp cho thấy, mức độ sử dụng nợ cao liên quan đến việc nắm giữ tiền mặt thấp, hàm ý tồn tại xung đột lợi ích giữa các nhà quản lý và các nhà đầu tư của công ty.

Trần Mạnh Dũng và Nguyễn Nam Tài (2018) đã phân tích 31 công ty thực phẩm niêm yết trên thị trường chứng khoán Việt Nam giai đoạn 2012-2016. Kết quả cho thấy, Quy mô doanh nghiệp, Thời kỳ hoạt động (AGE) và Cấu trúc tài sản (AS) càng lớn, tỷ suất thanh toán càng cao và ngược lại, trong khi Tỷ suất sinh lời trên Vốn chủ sở hữu (ROE), Tỷ suất nợ càng cao, Tỷ suất thanh toán càng giảm. Còn nghiên cứu của Dang (2020) phát hiện thấy, ROE, Tỷ lệ nợ tác động cùng chiều, ROA tác động ngược chiều, trong khi Quy mô công ty không có tác động đến Tính thanh khoản.

Theo Dương Ngân Hà và cộng sự (2023), Quy mô doanh nghiệp, Hệ số nợ có tác động ngược chiều, trong khi Tăng trưởng tài sản, Tăng trưởng lợi nhuận, Cấu trúc tài sản có tác động thuận chiều tới Khả năng thanh toán ngắn hạn. Nghiên cứu của Trần Thị Thu Huyền và Đào Thu Hà (2024) cho thấy, Cấu trúc tài sản (AS), Tỷ lệ vốn lưu động (WCR) càng cao, Khả năng thanh toán ngắn hạn càng tốt và ngược lại; trong khi đó không có bằng chứng cho thấy, ROE, Tỷ số nợ (DR) ảnh hưởng đến Khả năng thanh toán ngắn hạn của các công ty.

Dữ liệu và phương pháp nghiên cứu

Dữ liệu

Nguồn dữ liệu được sử dụng trong nghiên cứu này là dữ liệu thứ cấp. Số liệu thu thập dữ liệu từ báo cáo tài chính, báo cáo thường niên của các công ty niêm yết trong lĩnh vực xây dựng và bất động sản ở Việt Nam giai đoạn 2016-2022, được cung cấp bởi Fiinpro, là công ty uy tín chuyên thu thập và phân tích dữ liệu tài chính của các công ty ở Việt Nam.

Tiêu chí lựa chọn mẫu: (i) Các công ty niêm yết trong lĩnh vực giao dịch xây dựng và bất động sản ở HNX và HOSE; (2) Các công ty này có công bố báo cáo tài chính công khai giai đoạn 2016-2022. Sau khi lược bỏ các quan sát không có dữ liệu thu thập, mẫu cuối cùng thu thập được gộp 698 quan sát. Tất cả các biến đều được Winsorization ở phân vị 5% và 95% để giảm thiểu tác động của các giá trị ngoại lai đối với kết quả ước tính. Trong phạm vi nghiên cứu này chỉ tập trung phân tích đặc điểm tài chính công ty tác động đến khả năng thanh toán của công ty (Bài viết sử dụng cách viết số thập phân theo chuẩn quốc tế).

Mô hình, phương pháp nghiên cứu

Tham khảo các nghiên cứu trước đó, gồm: Nguyễn Văn Thép và Tạ Quang Dũng (2017); Trần Mạnh Dũng và Nguyễn Nam Tài (2018); Dương Ngân Hà và cộng sự (2023); Trần Thị Thu Huyền và Đào Thu Hà (2024), nhóm tác giả lựa chọn các biến phân tích gồm:

Biến phụ thuộc: Khả năng thanh toán được đo lường thông qua các chỉ tiêu: (1) Khả năng thanh toán hiện hành (CR); (2) Khả năng thanh toán tức thời (IPR).

Biến độc lập: D/E phản ánh Tỷ lệ nợ phải trả trên Vốn chủ sở hữu. ASSETS (quy mô tổng tài sản) đo lường bằng logarit tổng tài sản. ATR phản ánh vòng quay tổng tài sản (= Doanh thu thuần/Tổng tài sản). FAGR đo lường tỷ lệ tăng trưởng tài sản cố định. NGRR đo lường bằng tốc độ tăng trưởng doanh thu thuần. OPR được xác định bằng tỷ lệ giữa lợi nhuận hoạt động kinh doanh so với doanh thu thuần. OCF đo lường bằng lưu chuyển tiền thuần từ hoạt động kinh doanh. CIE xác định thông qua tỷ lệ thay đổi của lợi nhuận. AS (cấu trúc tổng tài sản) được xác định bằng tỷ lệ tài sản ngắn hạn trên tổng tài sản. WCROA, Tỷ lệ vốn lưu động, được xác định bằng tỷ lệ giữa chênh lệch tài sản ngắn hạn và nợ ngắn hạn so với tổng tài sản. ROE đo lường Tỷ suất vốn chủ sở hữu.

Biến kiểm soát: AGE phản ánh số năm hoạt động của công ty.

Nghiên cứu sử dụng phương pháp phân tích hồi quy đa biến để kiểm tra các giả thuyết nghiên cứu được đề xuất. Dữ liệu được xử lý với sự hỗ trợ của phần mềm STATA 14. Trong nghiên cứu này, nhóm tác giả cũng kiểm soát tác động chi phối của nhân tố thời gian đến Khả năng thanh toán của công ty; sử dụng sai số chuẩn robust (robust standard errors) để giải quyết hiện tượng phương sai không đồng nhất và tự tương quan (Petersen, 2009).

Mô hình nghiên cứu được đề xuất như sau:

CRi,t = α0 + α1D/Ei,t + α2 ASSETSi,t + α3 ATRi,t + α4 FAGRi,t + α5 NGRRi,t + α6OPRi,t + α7OCFi,t + α8CIEi,t + α9ASi,t + α10WCROAi,t + α11ROEi,t + α12AGEi,t + Ei,t (1)

IPRi,t = β0 + β1D/Ei,t + β2 ASSETSi,t + β3 ATRi,t + β4 FAGRi,t + β5 NGRRi,t + β6OPRi,t + β7OCFi,t + β8CIEi,t + β9ASi,t + β10WCROAi,t + β11ROEi,t + β12AGEi,t + Ui,t (2)

KẾT QUẢ NGHIÊN CỨU

Kết quả thống kê mô tả

Thực hiện phân tích thống kê mô tả nhằm mô tả về dữ liệu theo giá trị trung bình (trung bình), trung vị, giá trị tối đa, giá trị tối thiểu và độ lệch chuẩn. Kết quả phân tích thống kê mô tả (Bảng 1) cho thấy, Tỷ số khả năng thanh toán hiện hành, Tỷ số khả năng thanh toán tức thời trung bình lần lượt là 1.651 và 0.176. Nhìn chung, trung bình các công ty trong lĩnh vực xây dựng và bất động sản niêm yết trong giai đoạn 2016-2022 đảm bảo khả năng thanh toán hiện hành.

Từ kết quả thống kê mô tả cho thấy, biến D/E có phạm vi giá trị từ 0.252 đến 7.172; ASSETS có phạm vi giá trị từ 10.07 đến 15.14. Giá trị trung bình của ATR là 0.563 với độ lệch chuẩn là 0.406. Biến FAGR có phạm vi giá trị từ -0.385 đến 2.374. Giá trị trung bình của NGRR là 0.204 và độ lệch chuẩn là 0.661. Giá trị trung bình của các biến OPR, OCR, CIE lần lượt là 0.106, 0.00293, 0.0633 với độ lệch chuẩn tương ứng lần lượt 0.157, 0.112, 1.621. Phạm vi giá trị của biến AS, WCROA lần lượt là từ 0.219 đến 0.947 và -0.0418 đến 0.528. Công ty có số năm hoạt động lâu đời nhất là 56 năm, ít nhất là 9 năm. ROE trung bình là 0.0751 với độ lệch chuẩn 0.0765.

Bảng 1: Thống kê mô tả

|

| (1) | (2) | (3) | (4) | (5) |

| Biến | N | mean | sd | min | max |

| CR | 698 | 1.651 | 0.883 | 0.904 | 4.437 |

| IPR | 698 | 0.176 | 0.228 | 0.00650 | 0.876 |

| D/E | 698 | 2.410 | 1.908 | 0.252 | 7.172 |

| ASSETS | 698 | 12.62 | 1.249 | 10.07 | 15.14 |

| ATR | 696 | 0.563 | 0.406 | 0.0674 | 1.459 |

| FAGR | 692 | 0.200 | 0.651 | -0.385 | 2.374 |

| NGRR | 695 | 0.204 | 0.661 | -0.654 | 2.099 |

| OPR | 696 | 0.106 | 0.157 | -0.131 | 0.517 |

| OCF | 697 | 0.00293 | 0.112 | -0.239 | 0.234 |

| CIE | 696 | 0.0633 | 1.621 | -3.513 | 4.587 |

| AS | 698 | 0.683 | 0.227 | 0.219 | 0.947 |

| WCROA | 698 | 0.190 | 0.166 | -0.0418 | 0.528 |

| AGE | 698 | 25.35 | 13.35 | 9 | 56 |

| ROE | 698 | 0.0751 | 0.0765 | -0.0637 | 0.241 |

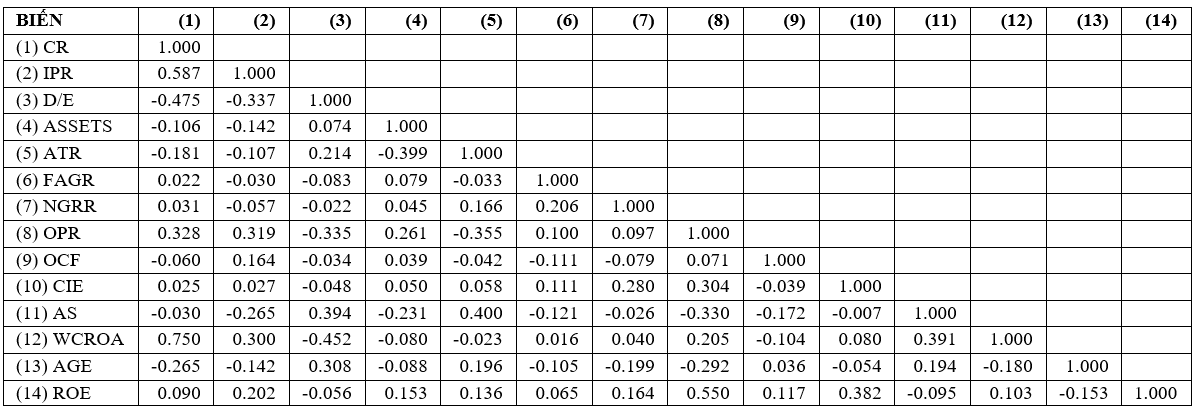

Ma trận tương quan

Ma trận hệ số tương quan Peason giữa các biến (Bảng 2) cho thấy, hệ số tương quan giữa các biến tương đối thấp, đều < 0.8. Theo (Gujarati, 2003), nếu hệ số tương quan giữa hai biến độc lập < 0.8, thì vấn đề đa cộng tuyến không phải là vấn đề nghiêm trọng. Thật vậy, khi kiểm tra hệ số phóng đại phương sai (VIF) trung bình = 1.84 (< 10), nên không có dấu hiệu đa cộng tuyến.

Bảng 2: Ma trận hệ số tương quan giữa các biến

|

Kết quả phân tích thực nghiệm về các nhân tố ảnh hưởng đến Khả năng thanh toán

Cột (1) và (2) của Bảng 3 trình bày kết quả phân tích hồi quy tác động của các nhân tố đặc điểm tài chính công ty đến hệ số khả năng thanh toán hiện hành và khả năng thanh toán tức thời. Trong nghiên cứu này, nhóm tác giả cũng kiểm soát ảnh hưởng cố định của nhân tố thời gian nhằm hạn chế một hoặc một số nhân tố thuộc về đặc điểm tài chính công ty ít thay đổi theo thời gian, nhưng có thể có tác động chi phối đến Khả năng thanh toán của doanh nghiệp. Kết quả hồi quy cho thấy, các nhân tố gồm: Tỷ lệ nợ phải trả trên vốn chủ sở hữu, Quy mô tổng tài sản, Lưu chuyển tiền thuần từ hoạt động kinh doanh, Tỷ lệ vốn lưu động tác động đến Khả năng thanh toán hiện hành và Khả năng thanh toán tức thời của doanh nghiệp. Ngoài ra, Tốc độ tăng trưởng doanh thu thuần tác động đến Khả năng thanh toán tức thời của doanh nghiệp. Cụ thể: ước lượng hệ số của các biến D/E, WCROA dương, ở mức ý nghĩa 1% phản ánh khi Tỷ lệ nợ phải trả trên vốn chủ sở hữu, Tỷ lệ vốn lưu động càng tăng, thì Khả năng thanh toán hiện hành của doanh nghiệp càng tăng. Trong khi, ước lượng hệ số của các biến ASSETS, OCF, AS âm ở mức ý nghĩa lần lượt là 1%, 5%, 1%, cho thấy khi quy mô công ty, lưu chuyển tiền thuần từ hoạt động kinh doanh, cấu trúc tài sản có quan hệ ngược chiều với khả năng thanh toán hiện hành.

Khi xem xét ảnh hưởng các nhân tố đến Khả năng thanh toán tức thời, kết quả phản ánh ở cột 2 Bảng 3 cho thấy, ước lượng hệ số của biến D/E là 0.0123 (t-stat = 0.00569 ở mức ý nghĩa 5%; biến ASSETS = -0.0608 (t-stat = 0.0179) với mức ý nghĩa thống kê 1%; biến NGRR = -0.0202 (t-stat = 0.00903), mức ý nghĩa thống kê 5%; OCF là 0.141 (t-stat =0.0577) với mức ý nghĩa 5%; AS = -0.221 (t-stat = 0.0875) mức ý nghĩa 5%; WCROA = 0.612 (t-stat = 0.107), mức ý nghĩa 1%. Hàm ý cho thấy, Khả năng thanh toán tức thời của doanh nghiệp chịu tác động ngược chiều của các nhân tố: ASSETS, NGRR, AS và chịu tác động thuận chiều của các nhân tố: D/E, OCF, WCROA. Kết quả hồi quy không cung cấp được minh chứng thực nghiệm cho thấy, Vòng quay tổng tài sản, Tỷ lệ tăng trưởng tài sản cố định, Tỷ lệ lợi nhuận hoạt động kinh doanh so với doanh thu thuần, Tỷ lệ thay đổi của lợi nhuận, Tỷ suất sinh lời vốn chủ sở hữu và số năm hoạt động của công ty có tác động đến Khả năng thanh toán của các công ty.

Kết quả phân tích hồi quy là minh chứng đáng tin cậy cho thấy, một số nhân tố đặc điểm tài chính ảnh hưởng đến khả năng thanh toán của các công ty niêm yết hoạt động trong lĩnh vực xây dựng và bất động sản ở Việt Nam.

Bảng 3: Kết quả phân tích hồi quy

|

| (1) | (2) |

| Biến | CR | IPR |

| D/E | 0.0780*** | 0.0123** |

|

| (0.0274) | (0.00569) |

| ASSETS | -0.188*** | -0.0608*** |

|

| (0.0704) | (0.0179) |

| ATR | -0.148 | 0.0240 |

|

| (0.0902) | (0.0368) |

| FAGR | 0.0194 | 0.00553 |

|

| (0.0191) | (0.00998) |

| NGRR | -0.00312 | -0.0220** |

|

| (0.0239) | (0.00903) |

| OPR | -0.265 | 0.0344 |

|

| (0.290) | (0.0654) |

| OCF | -0.420** | 0.141** |

|

| (0.167) | (0.0577) |

| CIE | -0.0125 | 0.00310 |

|

| (0.00924) | (0.00383) |

| AS | -1.556*** | -0.221** |

|

| (0.329) | (0.0875) |

| WCROA | 4.936*** | 0.612*** |

|

| (0.422) | (0.107) |

| ROE | 0.337 | 0.152 |

|

| (0.364) | (0.143) |

| AGE | 0.00817 | 0.00269 |

|

| (0.00991) | (0.00340) |

| Hệ số chặn | 3.839*** | 0.853*** |

|

| (0.804) | (0.228) |

| Số quan sát | 687 | 687 |

| R-squared | 0.596 | 0.157 |

| Số công ty | 101 | 101 |

| Kiểm soát năm | Đã kiểm soát | Đã kiểm soát |

Nguồn: Tính toán từ Stata

KẾT LUẬN VÀ KHUYẾN NGHỊ

Nghiên cứu tập trung phân tích thực nghiệm ảnh hưởng của các nhân tố đặc điểm tài chính đến khả năng thanh toán của các công ty niêm yết hoạt động trong lĩnh vực xây dựng và bất động sản ở Việt Nam. Dựa trên cơ sở phân tích bộ dữ liệu thứ cấp, sử dụng phương pháp hồi quy đa biến, nghiên cứu đã phát hiện thấy, Khả năng thanh toán chịu tác động chi phối của các nhân tố đặc điểm tài chính công ty, như: Tỷ lệ nợ trên vốn chủ sở hữu; Tỷ lệ vốn lưu động; Quy mô tổng tài sản; Cấu trúc tài sản; Lưu chuyển tiền thuần từ hoạt động kinh doanh tốc độ tăng trưởng doanh thu thuần. Tuy nhiên, một số phát hiện từ nghiên cứu này về xu hướng tác động các nhân tố không đồng nhất với các nghiên cứu trước đó, chẳng hạn như: Trần Thị Thu Huyền và Đào Thu Hà (2024) về xu hướng tác động của cấu trúc tài sản (AS), Dang (2020) về tác động của quy mô công ty…

Nghiên cứu này góp phần hoàn thiện cơ sở lý luận về các nhân tố ảnh hưởng đến khả năng thanh toán của doanh nghiệp và có ý nghĩa thực tiễn quan trọng với các bên liên quan. Các minh chứng thực nghiệm cung cấp là bằng chứng đáng tin cậy giúp các nhà quản lý công ty có chính sách tài trợ, đầu tư, huy động vốn phù hợp. Cụ thể, các nhà quản lý công ty xây dựng và bất động sản cần chú ý kết cấu huy động vốn vay và vốn chủ sở hữu trong tổng nguồn tài trợ, cân nhắc mở rộng quy mô công ty, chính sách tài trợ tài sản ngắn hạn, huy động nợ ngắn hạn, tìm các biện pháp thúc đẩy tăng dòng tiền thuần từ hoạt động kinh doanh, bởi lẽ với đặc thù ngành này, thì vốn dễ bị ứ đọng dẫn đến khả năng thanh toán bị ảnh hưởng. Đối với các bên cho vay cần phân tích đặc điểm tài chính công ty trước khi ra các quyết định cho vay, dư nợ cho vay quá cao khi khả năng thanh toán của công ty bị hạn chế sẽ tiềm ẩn nguy cơ rủi ro cho vay. Đối với các nhà đầu tư, cần có những phân tích về khả năng thanh toán trước khi đưa ra quyết định lựa chọn đầu tư vào các công ty lĩnh vực xây dựng và bất động sản trên thị trường chứng khoán./.

TÀI LIỆU THAM KHẢO

1. Beaver, W. (1966), Financial Ratios as Predictors of Failure, Journal of Accounting Research, 4, 71-111.

2. Chính, P. M., & Hoàng, V. Q. (2009), Kinh tế Việt Nam: Thăng trầm và đột phá, Nxb Chính trị Quốc gia.

3. Công ty Chứng khoán AGRIBANK (2024), Báo cáo triển vọng ngành Bất động sản 2024.

4. Dang, H. T. (2020), D/Eterminants of Liquidity of Listed Enterprises: EviD/Ence from Vietnam, Journal of Asian Finance, Economics and Business, 7(11), 67-73.

5. Dương Ngân Hà, Lê Huyền Diệu, Phạm Thị Hải Yến (2023), Các nhân tố tác động đến khả năng thanh toán ngắn hạn của doanh nghiệp: Bằng chứng từ các doanh nghiệp niêm yết trên sở giao dịch chứng khoán TP. Hồ Chí Minh, Tạp chí Khoa học và Đào tạo ngân hàng, 255.

6. Durrah, O., Rahman, A. A., Jamil, S. A., and Ghafeer, N. A. (2016), Exploring the Relationship between Liquidity Ratios and Indicators of Financial Performance: An Analytical Study on Food Industrial Companies Listed in Amman Bursa, International Journal of Economics and Financial Issues, 6(2), 435-441.

7. Gujarati, D. (2003), Basic Econometrics, 4'" Ed., McGRAW-HILL.

8. Kasmir (2010), Pengantar Manajemen Keuangan, Jakarta: Kencana Prenada Media Group, Jakarta: Kencana Prenada Media Group.

9. Li, K. (2024), Liquidity ratios and corporate failures, Accounting & Finance, 64, 1111-1134.

10. Lyroudi, K., and Bolek, M. (2014)., An Investigation of the Companiess Liquidity and the Factors Affecting It: The Case of Poland, SSRN Electronic Journal, doi: 10.2139/ssrn.2390325.

11. Nguyễn Văn Thép và Tạ Quang Dũng (2017), Phân tích các nhân tố ảnh hưởng đến khả năng trả nợ của các doanh nghiệp bất động sản niêm yết tại Sở giao dịch chứng khoán Thành phố Hồ Chí Minh (HOSE), Tạp chí Khoa học Đại học Đà Lạt, 8(1S).

12. Petersen, M. A. (2009), Estimating Standard Errors in Finance Panel Data Sets: Comparing Approaches, The Review of Financial Studies, 22(1), 435–480.

13. Pierret, D. (2015), Systemic Risk and the Solvency-Liquidity Nexus of Banks, International Journal of Central Banking, 11(3), 193-227.

14. Rohmantiana, R., and Nasir, M. (2023), Analysis Of The Effect Of Financial Ratios On Financial Performance In Food And Baverage Companies Listed On The Indonesian Stock Exchange In 2017-2021, Journal of Islamic Economic and Business, 5(3), 360-372.

15. Sitepu, E. (2022), Analysis of Cash Ratio, Firm Size and Return on Assets that Influence DiviD/End Payout Ration Soe Companies Listed on the Indonesia Stock Exchange, International Journal of Applied Finance and Business Studies, 9(4), 133-140.

16. Trần Mạnh Dũng và Nguyễn Nam Tài (2018), Các nhân tố ảnh hưởng đến khả năng thanh toán của các công ty chế biến thực phẩm niêm yết trên thị trường chứng khoán Việt Nam, Tạp chí Khoa học và Đào tạo Ngân hàng, 196.

17. Trần Thị Thu Huyền và Đào Thu Hà (2024), Nghiên cứu nhân tố ảnh hưởng đến khả năng thanh toán của doanh nghiệp bất động sản niêm yết trên thị trường chứng khoán Việt Nam, HaUI Journal of Science and Technology, 60(2).

18. Yeo, H. (2016), Solvency and Liquidity in Shipping Companies, The Asian Journal of Shipping and Logistics, 32(4), 235-241.

| Ngày nhận bài: 25/5/2024; Ngày phản biện: 04/6/2024; Ngày duyệt đăng: 17/6/2024 |

Bình luận