Các nhân tố tác động đến thực hiện nộp thuế của hộ kinh doanh theo phương pháp kê khai quy định tại Thông tư 40/2021/TT-BTC tại TP. Đà Lạt

Từ khóa: Chính sách pháp luật, dịch vụ hỗ trợ, điều kiện hỗ trợ, hiệu quả phương pháp kê khai, hộ kinh doanh, thực hiện nộp thuế

Summary

The article studies the factors affecting tax payment for business households and individuals (hereinafter referred to as business households) belonging to the group of taxpayers using the declaration method in Da Lat City, Lam Dong Province. The study uses quantitative methods and pre-designed questionnaires to collect data and other documents to achieve the objectives. The number of samples required for this study is 110 in Da Lat City, sampled using the simple random sampling method. Respondents’ answers are encoded in Excel and examined using SPSS 22 and STATA 16 software applications. The results show that Support services and Legal policies significantly impact tax payments. On the other hand, the effectiveness of the declaration method has a positive impact on tax payments of business households; and Support conditions are not crucial factors in tax payments for taxpayers.

Keywords: Legal policies, support services, support conditions, effectiveness of the declaration method, business households, tax payment implementation

GIỚI THIỆU

Hộ kinh doanh đóng vai trò quan trọng trong giải quyết vấn đề an sinh xã hội, giảm nghèo, thúc đẩy quá trình tái cơ cấu. Tại TP. Đà Lạt, tỉnh Lâm Đồng số hộ, cá nhân kinh doanh trong lĩnh vực du lịch, dịch vụ, sản xuất phát triển mạnh. Tổng số hộ kinh doanh toàn tỉnh 35.104 hộ, số thuế thu được 352.139 triệu đồng. Số hộ nộp thuế theo phương pháp kê khai là 1.521 hộ, số thuế thu được 60,1 tỷ đồng, trong đó TP. Đà Lạt chiếm 35,5% hộ và số thuế thu được 26,5 tỷ đồng (Cục Thuế tỉnh Lâm Đồng, 2023).

Thông tư số 40/2021/TT-BTC, ngày 01/06/2021 quy định cụ thể về hộ kinh doanh; hộ kinh doanh, cá nhân kinh doanh có quy mô lớn. Đặc biệt, phương pháp kê khai lần đầu tiên được áp dụng để kê khai và tính thuế đối với các hộ kinh doanh có địa điểm kinh doanh cố định. Đây là phương pháp mới tạo ra nhiều cơ hội cho các hộ kinh doanh để mở rộng hoạt động sản xuất, kinh doanh, nhưng họ cũng đối mặt với những khó khăn không nhỏ khi thực hiện về chứng từ, sổ sách, kê khai. Đối với cơ quan quản lý cũng đối mặt không nhỏ hiện tượng gian lận thuế.

Hiện nay, chưa có nghiên cứu nào xác định các nhân tố tác động đến việc thực hiện nộp thuế của hộ kinh doanh theo phương pháp kê khai quy định tại thông tư này. Vì vậy, “Các nhân tố tác động đến thực hiện nộp thuế của hộ kinh doanh theo phương pháp kê khai quy định tại Thông tư 40/2021/TT-BTC tại TP. Đà Lạt, Lâm Đồng” là nghiên cứu đầu tiên tại Việt Nam nhằm tìm ra tác động của các nhân tố đến thực hiện nộp thuế. Nghiên cứu cũng xem xét những thay đổi, bổ sung của Thông tư 100/2021/TT-BTC, ngày 15/11/2021. Bên cạnh đó, nghiên cứu còn đưa ra các khuyến nghị có thể giúp các cơ quan chức năng trong việc nâng cao quản lý đối với các hộ kinh doanh.

CƠ SỞ LÝ THUYẾT VÀ MÔ HÌNH NGHIÊN CỨU

Cơ sở lý thuyết

Thông tư số 40/2021/TT-BTC đã làm rõ khái niệm về hộ kinh doanh, đó là các đơn vị sản xuất, kinh doanh do một cá nhân hoặc các thành viên trong gia đình đăng ký và chịu trách nhiệm toàn bộ hoạt động kinh doanh bằng tài sản của mình. Thông tư cũng đưa ra khái nhiệm hộ kinh doanh, cá nhân kinh doanh có quy mô lớn là các hộ đáp ứng các tiêu chí của doanh nghiệp siêu nhỏ, như: số lao động từ 10 người trở lên tham gia bảo hiểm xã hội hoặc đối với lĩnh vực nông nghiệp, lâm nghiệp, thủy sản, công nghiệp, xây dựng có doanh thu năm liền kề trước 3 tỷ đồng trở lên, còn đối với lĩnh vực thương mại, dịch vụ thì doanh thu năm liền kề trước 10 tỷ đồng trở lên.

Phương pháp kê khai là phương pháp khai tính thuế theo tỷ lệ doanh thu thực tế phát sinh của kỳ tính thuế. Kỳ khai tính thuế của các hộ kinh doanh theo tháng, hoặc theo quý nếu đáp ứng được các tiêu chí tại Điều 19 Nghị định số 126/2020/NĐ-CP, ngày 19/10/2020 quy định chi tiết một số điều của Luật Quản lý thuế. Trong Thông tư số 40/2021/TT-BTC cũng nhấn mạnh chỉ có các hộ kinh doanh có quy mô lớn phải thực hiện nộp thuế theo phương pháp này và các hộ tự nguyện áp dụng nộp thuế theo phương pháp kê khai.

Các nhân tố ảnh hưởng đến thực hiện nộp thuế

Tính hữu ích phương pháp kê khai: Người nộp thuế tin rằng, phương pháp kê khai sẽ giúp nâng cao hiệu quả công việc và mang lại nhiều lợi ích cho họ. Mohammed Abdulrahaman Alshehri (2012) cho rằng, người nộp thuế cảm thấy hữu ích khi thực hiện các nghĩa vụ thuế hiệu quả và nhanh chóng, nâng cao tính công bằng giữa những người nộp thuế, giúp tiết kiệm thời gian.

Dịch vụ hỗ trợ từ cơ quan thuế: Người nộp thuế có sẵn sàn kê khai và nộp thuế tùy thuộc nhiều vào hỗ trợ từ phía cơ quan thuế. Việc đánh giá dịch vụ hỗ trợ từ cơ quan thuế là đánh giá chất lượng phục vụ tốt hay không. Parasuraman và cộng sự (1988) đánh giá chất lượng dịch vụ hỗ trợ thông qua đánh giá cảm nhận từ phía người sử dụng. Jofreh và Rostami (2014) nêu ra 5 yếu tố đánh giá: cơ sở vật chất, sự tin cậy, sự đáp ứng, sự cảm thông, sự đảm bảo. Lê Thị Liễu và cộng sự (2019) cho rằng năng lực và tính chuyên nghiệp cán bộ thuế giúp cho người nộp thuế có niềm tin hơn với cơ quan thuế.

Chính sách, pháp luật: Các chính sách thuế và quy định về kế toán có vai trò quan trọng đến việc người nộp thuế có tuân thủ hay không. Điều này thông qua biện pháp chế tài trừng phạt, các quy trình thủ tục dễ thực hiện, công tác tư vấn, hỗ trợ người nộp thuế, biện pháp giải quyết các khiếu nại (Lalo, 2019). Chính sách pháp luật minh bạch, rõ ràng, mang tính công bằng, mang tính ổn định lâu dài sẽ làm tăng hiệu quả quản lý thuế và việc tuân thủ thuế cũng được nâng cao (Vương Thị Bạch Tuyết và cộng sự, 2023).

Điều kiện hỗ trợ: thể hiện ở trình độ, năng lực của người làm công tác kế toán và cơ sở vật chất hỗ trợ. Đặng Ngọc Hùng (2016) cho rằng, những nước có kế toán được đào tạo thông qua đại học sẽ có khả năng áp dụng chuẩn mực kế toán cao, khả năng vận dụng kiến thức, lựa chọn các phương pháp kế toán có lợi cho doanh nghiệp. Tại TP. Đà Lạt, tỉnh Lâm Đồng các hộ kinh doanh còn nhỏ lẻ, nên việc chuẩn bị các phương tiện làm việc cho kế toán chưa có, điều này cũng tác động đến việc đảm bảo thông tin truyền tải và lưu trữ.

Thực hiện nộp thuế: Đây là nghĩa vụ nộp thuế của người nộp thuế. Vì vậy, việc này mang tính tự nguyện và tuân thủ cao, tùy thuộc vào các quy định của pháp luật. Theo Âu Thị Nguyệt Liên (2022) cho rằng tuân thủ thuế là việc đăng ký, kê khai, nộp thuế đầy đủ, đúng hạn và báo cáo các nghĩa vụ về thuế theo yêu cầu chính xác và đầy đủ.

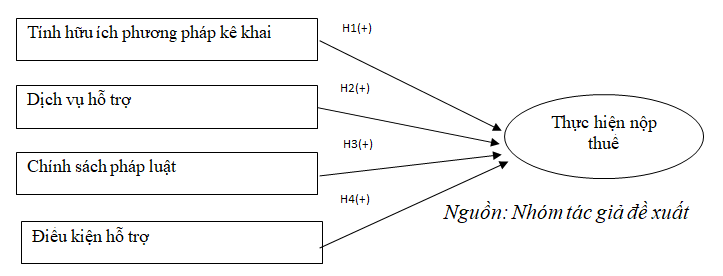

Mô hình nghiên cứu

Dựa vào các nghiên cứu trước và thông qua phỏng vấn sâu các chuyên gia, nhóm tác giả đề xuất mô hình nghiên cứu như Hình.

Hình 1: Mô hình nghiên cứu đề xuất

|

| Nguồn: Nhóm tác giả đề xuất |

Phương pháp nghiên cứu

Nghiên cứu sử dụng phương pháp định tính và định lượng. Nghiên cứu định tính với việc thu thập dữ liệu từ các nguồn tài liệu sách, báo và tài liệu từ cơ quan thống kê, cơ quan thuế. Bên cạnh đó, phỏng vấn các chuyên gia và thảo luận nhóm để xác định các nhân tố và thang đo. Nghiên cứu định lượng qua 2 giai đoạn. Giai đoạn 1: thiết kế khảo sát thử 30 hộ để sàng lọc, chỉnh sửa và hoàn thiện bảng câu hỏi. Giai đoạn 2: Dữ liệu khảo sát chính thức được xử lý trên phần mềm SPSS 22 và STATA 16 qua các bước: Đánh giá độ tin cậy thang đo bằng hệ số Cronbach Alpha và phân tích nhân tố khám phá (EFA), phân tích hồi quy tuyến tính đa biến để đánh giá quan hệ giữa biến độc lập, biến phụ thuộc và kiểm định các giả thuyết nghiên cứu.

Do việc thu thập thông tin đối với các hộ kinh doanh khó khăn tại địa bàn, nên nhóm tác giả chọn cỡ mẫu là 110 mẫu cho nghiên cứu này. Phương pháp lấy mẫu là phi xác xuất thuận tiện được phát ngẫu nhiên các hộ kinh doanh nộp thuế theo phương pháp kê khai tại TP. Đà Lạt.

KẾT QUẢ VÀ THẢO LUẬN:

Kiểm định Cronbach’s Alpha nhằm đánh giá độ tin cậy của thang đo

Qua 3 lần loại biến, kết quả Cronbach’s Alpha đạt yêu cầu trong nghiên cứu được mô tả ở Bảng 1. Các thang đo này đáp ứng đủ điều kiện phân tích nhân tố khám phá (EFA).

Bảng 1: Kết quả kiểm định Cronbach’s Alpha

| Nhân tố | Thang đo | Hệ số Cronbach’s Alpha |

| Tính hữu ích phương pháp kê khai | 2(PPKKQ1; PPKKQ2) | 0,799 |

| Dịch vụ hỗ trợ | 5(DVHTQ1, DVHTQ2, DVHTQ3, DVHTQ4, DVHTQ5 | 0,837 |

| Chính sách pháp luật | 5(CSPLQ1, CSPLQ2, CSPLQ3, CSPLQ4, CSPLQ5) | 0,859 |

| Điều kiện hỗ trợ | 4(DKHTQ1; DKHTQ2, DKHTQ3, DKHTQ4) | 0,785 |

| Thực hiện nộp thuế | 4(THNTQ1; THNTQ2, THNTQ3, THNTQ4) | 0,808 |

Nguồn: Xử lý dữ liệu SPSS, 2024

Phân tích EFA

Sử dụng thước đo KMO và kiểm định Bartlett. Theo Hair và cộng sự (2006), dữ liệu phù hợp với mô hình khi KMO thỏa mãn điều kiện: 0,5 ≤ KMO ≤ 1 và Sig. ≤ 0,05 trong kiểm định Bartlett, các nhân tố hoàn toàn độc lập với nhau.

Bảng 2: Kết quả hệ số KMO và kiểm định Bartlett

| Nhóm biến độc lập | Biến phụ thuộc | ||

| KMO | 0,716 | KMO | 0,617 |

| Kiểm định Bartlett | 904,906 | Kiểm định Bartlett | 179,358 |

| Df | 120 | Df | 6 |

| Sig. | 0,000 | Sig. | 0,000 |

Nguồn: Xử lý dữ liệu SPSS, 2024

Trong Bảng 2, nhóm biến độc lập KMO = 0,716, biến phụ thuộc KMO = 0,617 thỏa mãn điều kiện và Sig. = 0,000 ≤ 0,05 cho thấy các biến có tương quan tuyến tính trong mỗi nhân tố. Tổng phương sai trích 68,866 % ≥ 60%, vậy có 68,886% thay đổi của các nhân tố được giải thích bởi các biến quan sát, với số nhóm được ghép là 4 nhóm có phương sai tổng hợp từng nhân tố ≥ 1. Do đó, phân tích EFA là phù hợp với dữ liệu, các biến quan sát có mối tương quan chặt chẽ trong từng nhân tố.

Phân tích hồi quy

Trong phân tích hồi quy, nghiên cứu sử dụng mô hình hồi quy tuyến tính đa biến để giải thích mức độ ảnh hưởng và mối quan hệ giữa các biến độc lập đến biến phụ thuộc. Kết quả phân tích Anova cho thấy, giá trị Sig.F = 0,000 ≤ 0,05, nên mô hình hồi quy là phù hợp với dữ liệu. Bên cạnh đó, R2 = 0,617 có nghĩa là có 61,7% thay đổi của việc thực hiện nộp thuế được giải thích bởi các biến độc lập đưa vào mô hình.

| Bảng 3: Kết quả phân tích hồi quy tuyến tính | ||||||||

| Mô hình | Hệ số chưa chuẩn hóa | Hệ số chuẩn hóa | t | Sig. | Thống kê đa công tuyến | |||

| B | Sai số chuẩn | Beta |

|

| Mức chấp nhận | VIF | ||

| 1 | (Constant) | -2.465E-16 | 0,060 |

| .000 | 1.000 |

|

|

| Chính sách pháp luật | 0,429 | 0,060 | 0,429 | 7.093 | 0,000 | 1.000 | 1.000 | |

| Dịch vụ hỗ trợ | 0,614 | 0,060 | 0,614 | 10.155 | 0,000 | 1.000 | 1.000 | |

| Điều kiện hỗ trợ | 0,092 | 0,060 | 0,092 | 1.525 | 0,130 | 1.000 | 1.000 | |

| Tính hữu ích phương pháp kê khai | 0,219 | 0,060 | 0,219 | 3.629 | 0,000 | 1.000 | 1.000 | |

Nguồn: Xử lý dữ liệu SPSS, 2024

Bảng 3 cho thấy, có 3 nhân tố có giá trị Sig. = 0,000 tác động đến thực hiện nộp thuế là Chính sách pháp luật; Dịch vụ hỗ trợ và Tính hữu ích phương pháp kê khai. Nhân tố điều kiện hỗ trợ có Sig. = 0,130 không có ý nghĩa thống kê đến thực hiện nộp thuế trong trường hợp này. Giá trị VIF đều < 10, nên không có hiện tượng đa cộng tuyến giữa các biến độc lập.

Kiểm định giả thuyết của mô hình

Bảng 4: Kết quả kiểm định mô hình

| Giả thuyết | Tác động | Hệ số Beta chuẩn hóa | Kết quả kiểm định | |

| H2 | Dịch vụ hỗ trợ | + | 0,614 | Chấp nhận |

| H3 | Chính sách pháp luật | + | 0,429 | Chấp nhận |

| H1 | Tính hữu ích phương pháp kê khai | + | 0,219 | Chấp nhận |

| H4 | Điều kiện hỗ trợ | + | 0,092 | Không chấp nhận |

Nguồn: Xử lý dữ liệu SPSS, 2024

Với kết quả Bảng 4, Dịch vụ hỗ trợ (Beta = 0,614) có tác động mạnh nhất và cùng chiều đến Thực hiện nộp thuế của hộ kinh doanh, nên giả thuyết H2 được chấp nhận; Chính sách pháp luật (Beta = 0,429) có tác động đáng kể và cùng chiều đến Thực hiện nộp thuế, nên giả thuyết H3 được chấp nhận; Tính hữu ích của phương pháp kê khai (Beta = 0,219) có tác động cùng chiều và có ý nghĩa đến Thực hiện nộp thuế, nên H1 được chấp nhận; Còn Điều kiện hỗ trợ (Beta = 0,092) có tác động không đáng kể đến Thực hiện nộp thuế, nên giả thuyết H4 không được chấp nhận.

KẾT LUẬN VÀ KIẾN NGHỊ

Kế quả nghiên cứu cho thấy, có 3 nhân tố tác động đến Thực hiện nộp thuế được sắp xếp theo thứ tự tăng dần, gồm: Dịch vụ hỗ trợ; Chính sách pháp luật; Tính hữu ích của phương pháp kê khai. Nhân tố Điều kiện hỗ trợ không có ý nghĩa thống kê trong trường hợp này.

Từ kết quả nghiên cứu, tác giả đề xuất một số khuyến nghị sau:

Dịch vụ hỗ trợ từ cơ quan thuế có tác động mạnh nhất đến thực hiện nộp thuế của hộ kinh doanh. Do vậy cơ quan thuế cần ổn định phần mềm, đường truyền, phát triển những tính năng tiện lợi cho người sử dụng. Nâng cao năng lực công chức thuế thông qua việc đào tạo kỹ năng, thái độ và trình độ. Xây dựng chương trình đào tạo, tuyên truyền đến người nộp thuế.

Chính sách pháp luật có tác động mạnh thứ hai đến Thực hiện nộp thuế của hộ kinh doanh. Do đó, Chính phủ và cơ quan thuế cần hoàn thiện chính sách thuế, chế độ kế toán. Đơn giản các thủ tục, tăng cường các ưu đãi về thuế đối với các hộ kinh doanh trên địa bàn TP. Đà Lạt.

Tính hữu ích phương pháp kê khai có ảnh hưởng đến Thực hiện nộp thuế của hộ kinh doanh tại TP. Đà Lạt. Do đó, cơ quan quản lý nhà nước về thuế cần xây dựng thể chế minh bạch, có trách nhiệm, công bằng nhằm tạo niềm tin cho người nộp thuế./.

Tài liệu tham khảo:

1. Ánh Tuyết (2024), Chuyển đổi hộ kinh doanh thành doanh nghiệp, lấp lỗ hỏng quản lý thuế, Tạp chí Kinh tế Việt Nam, số 27/2024.

2. Âu Thị Nguyệt Liên (2022), Nghiên cứu dịch vụ hỗ trợ thuế và sự tuân thủ thuế của doanh nghiệp nhỏ và vừa trên địa bàn tỉnh Thừa Thiên Huế, Luận văn tiến sĩ quản trị kinh doanh, Đại học Huế.

3. Bộ Kế hoạch và Đầu tư (2021), Thông tư số 01/2021/TT-BKHĐT, ngày 16/3/2021 hướng dẫn về đăng ký doanh nghiệp.

4. Bộ Kế hoạch và Đầu tư (2023), Thông tư số 02/2023/TT-BKHĐT, ngày 18/4/2023 sửa đổi, bổ sung một số điều của Thông tư 01/2021/TT-BKHĐT, ngày 16/3/2021 hướng dẫn về đăng ký doanh nghiệp.

5. Bộ Tài chính (2021), Thông tư số 19/2021/TT-BTC, ngày 18/3/2021 hướng dẫn giao dịch điện tử trong lĩnh vực thuế.

6. Đặng Ngọc Hùng (2016), Nghiên cứu các nhân tố ảnh hưởng dến việc áp dụng chuẩn mực kế toán ở Việt Nam, Tạp chí Kinh tế & Phát triển, số 225, 80-85.

7. Đinh Phi Hổ, Võ Văn Nhị, Trần Phước (2018), Nghiên cứu định lượng trong kế toán - kiểm toán, Nxb Tài chính.

8. Jofreh, Manouchehr and Aida Rostami (2014), An Investigation the Effect of Improving Taxpayer Service Satisfaction Vat Department in Tehran, International Journal of Basic Sciences & Applied Research, 3, 198-203.

9. Khuc Dinh Nam, Nguyen Thi Binh Minh (2021), Determinants affecting tax compliance: A case of business households in Ho Chi Minh City, Vietnam, Ho Chi Minh City Open University Journal of Science, 11(1).

10. Lalo, A. (2019), Effects of taxpayer compliance with taxpayer consciousness as intervening variable, Advances in Social Sciences Research Journal, 6(1), 168-180.

11. Lê Thị Liễu, Nguyễn Hải Biên, Ngô Thị Hằng (2019), Mối quan hệ giữa giá trị tuyên ngôn ngành thuế, sự thỏa mãn và tuân thủ thuế của doanh nghiệp, Tạp chí Tài chính, kỳ 1, tháng 8/2019,1-6.

12. Mohammed Abdulrahaman Alshehri (2012), Using the UTAUT Model to Determine Factors Affecting Acceptance and Use of E-government Services in the Kingdom of Saudi Arabia, PhD thesis. Griffith University.

13. Parasuraman, A, Valarie A Zeithaml, Leonard L Berry (1988), Servqual: A Multiple-Item Scale for Measuring Consumer Perc, Journal of retailing, 64(1), 12-40.

14. Quốc hội (2015), Luật Kế toán, số 88/2015/QH13, ngày 20/11/2015.

15. Vương Thị Bạch Tuyết, Nguyễn Thị Quỳnh Trang, Ngô Thị Hường (2024), Các nhân tố ảnh hưởng tới tính tuân thủ thuế tại các doanh nghiệp bất động sản trên địa bàn TP. Hà Nội, Tạp chí Kinh tế & Phát triển, số 319(2), 35-38.

Trần Thị Minh Hải

Khoa Tài chính - Kế toán, Trường Đại học Đà Lạt

Nguyễn Thị Thảo Nguyên, Lê Vũ Phương Thảo, Phan Minh Đức, Trương Vũ Tuấn Tú

Khoa Tài chính - Kế toán, Trường Đại học Đà Lạt

(Theo Tạp chí Kinh tế và Dự báo, số 18, tháng 9/2024)

![Ảnh hưởng của người chứng thực nổi tiếng đến ý định mua sản phẩm xanh của người tiêu dùng tại TP. Hồ Chí Minh[1]](https://kinhtevadubao.vn/stores/news_dataimages/hoenh/032025/19/21/medium/4459_xanh.jpg?rt=20250319214459)

Bình luận