Dự báo thị trường chứng khoán dựa trên chỉ số cảm xúc nhà đầu tư Việt Nam bằng mô hình ngôn ngữ lớn và học sâu trong các bối cảnh rủi ro

Nguyễn Thành Hiếu - Trường Đại học Kinh tế quốc dân; Email: nguyenthanhhieu@neu.edu.vn

Lê Thanh Hà - Trường Đại học Kinh tế quốc dân; Email: Halethanh.kt@gmail.com

Hoàng Đăng Khánh - Công ty SciEco; Email: hoangdangkhanh12c1@gmail.com

Trần Thu Phương - Đại học Kinh tế quốc dân và Công ty SciEco; Email: phuongtt.ie.neu@gmail.com

Nguyễn Thị Khánh Ngọc - Trường Đại học Kinh tế quốc dân và Công ty SciEco; Email: khanhngoc030124@gmail.com

Nguyễn Nhã Linh - Trường Đại học Kinh tế quốc dân và Công ty SciEco; Email: linh.ngnha@gmail.com

Nguyễn Xuân Duy Anh - Trường Đại học Kinh tế quốc dân và Công ty SciEco; Email: duyanhdvb@gmail.com

Khúc Mai Linh - Viện Ngân hàng - Tài chính, Trường Đại học Kinh tế quốc dân và Công ty SciEco

Khúc Thị Hà - Công ty SciEco; Email: khuchabibi@gmail.com

Tóm tắt

Nghiên cứu giới thiệu Chỉ số tâm lý nhà đầu tư (ISI), một công cụ quan trọng để đánh giá sự biến động của thị trường chứng khoán (TTCK) Việt Nam. TTCK Việt Nam rất phức tạp khi thông tin thị trường và tin tức hàng ngày có tác động đáng kể đến tâm lý và việc ra quyết định của nhà đầu tư. Do đó, nhóm tác giả đã phát triển ISI bằng cách phân tích tâm lý từ các tin tức, nghiên cứu hàng ngày và bình luận của nhà đầu tư trên TTCK Việt Nam. Sau đó, nhóm tác giả xây dựng mô hình dự báo TTCK Việt Nam sử dụng Chỉ số ISI làm đầu vào chính, giúp giảm đáng kể sai số dự báo. Điều này cho thấy, mô hình dự báo của nhóm tác giả đã trở nên chính xác hơn trong việc dự đoán diễn biến của TTCK trong tương lai. Cách tiếp cận sáng tạo của nhóm tác giả không chỉ nâng cao hiệu quả dự đoán thị trường mà còn nâng cao độ tin cậy trong dự báo, giúp nhà đầu tư đưa ra quyết định đầu tư sáng suốt hơn trên TTCK Việt Nam.

Từ khóa: cảm xúc nhà đầu tư, BERT, thị trường chứng khoán

Summary

The study introduces the Investor Sentiment Index (ISI), an important tool to assess the volatility of Vietnam's stock market. Vietnam's stock market is very complex as market information and daily news have a significant impact on investors' psychology and decision making. Therefore, the authors developed ISI by analyzing sentiment from daily news and research, and investor comments on the Vietnam stock market. Then, the authors built a forecast model for Vietnam's stock market using the ISI Index as the main input, helping to significantly reduce forecast error. This shows that the authors' forecast model has become more accurate in predicting future developments of the stock market. The creative approach of the authors not only improves the efficiency of market forecasting but also enhances the reliability of forecasting, helping investors make more informed investment decisions on the Vietnamese stock market.

Keywords: investor sentiment, BERT, stock market

MỞ ĐẦU

Trong những năm gần đây, thị trường tài chính có nhiều biến động lớn, đặc biệt kể từ cuộc khủng hoảng tài chính toàn cầu năm 2008 và sự sụp đổ của TTCK toàn cầu năm 2020 sau sự bùng nổ của đại dịch Covid-19 và xung đột chính trị gần đây giữa Nga và Ukraina. Hiện tượng này đã thu hút sự chú ý từ các học giả trong ước tính rủi ro hệ thống và rủi ro lan tỏa trên thị trường tài chính (Zhang và cộng sự, 2022). Rủi ro tài chính hệ thống có tác động tiêu cực đến hoạt động của hệ thống tài chính, làm xói mòn niềm tin của công chúng và gây nguy hiểm cho sự ổn định của hệ thống tài chính Hơn nữa, Dương và cộng sự (2016) đã nhấn mạnh sự nhạy cảm của TTCK Việt Nam với các yếu tố bên ngoài, đặc biệt là điều kiện kinh tế toàn cầu và dòng vốn quốc tế. Trong thời kỳ bất ổn toàn cầu leo thang, các nhà đầu tư nước ngoài thường có xu hướng giảm đầu tư vào các thị trường mới nổi như Việt Nam, dẫn đến biến động thị trường và dòng vốn chảy ra ngoài.

Tại Việt Nam, nhiều hoạt động kinh tế khác nhau đã bị gián đoạn do lệnh phong tỏa trong đại dịch Covid-19 cũng như xung đột chính trị Nga và Ukraine. Hệ quả là nền kinh tế Việt Nam bị ảnh hưởng nặng nề bởi những bất ổn toàn cầu (Ho và cộng sự, 2021), dù Việt Nam vẫn đạt mức tăng trưởng kinh tế dương 5,03% vào năm 2023, cao hơn mức 2,87% và 2,55% vào năm 2020 và 2021 (Tổng cục Thống kê, 2024). Ngoài ra, TTCK Việt Nam đã trải qua những biến động giá đáng kể trước Covid-19 và xung đột chính trị toàn cầu (Đặng và cộng sự, 2023; Hà, 2023), dẫn tới VN-Index giảm nhẹ so với mức đỉnh, với mức giảm xấp xỉ 21,43% trong đợt đầu tiên (tháng 1 đến tháng 2 năm 2023). Tuy nhiên, VN-Index đã phục hồi mạnh mẽ khoảng 69,57% trong các giai đoạn tiếp theo (từ tháng 2 đến tháng 8/2023). Làn sóng cuối cùng chứng kiến sự sụt giảm đáng kể trên 50% kể từ tháng 9/2023. Như Đặng và cộng sự (2023) đã chỉ ra biến động giá đáng kể đã xuất hiện ở các chỉ số ngành trong suốt đại dịch Covid-19 và xung đột Nga - Ukraine ở Việt Nam.

Trong bối cảnh kinh tế thế giới có diễn biến phức tạp, TTCK Việt Nam đã thể hiện khả năng phục hồi và tiềm năng tăng trưởng dài hạn. Đồng thời, hiệu suất của của TTCK Việt Nam cũng có mối tương quan với các xu hướng kinh tế - chính trị toàn cầu. EDo đó, dự báo giá cổ phiếu dần được quan tâm; tuy nhiên, nó cũng là thách thức do sự biến động của thị trường. Biến động giá cổ phiếu bị ảnh hưởng bởi các yếu tố, như: báo cáo thu nhập, tin tức và hành vi của nhà đầu tư. Các nhà giao dịch sử dụng các chỉ báo kỹ thuật, nhưng việc dự đoán chính xác xu hướng hàng ngày và hàng tuần vẫn gặp khó khăn (Ticknor, 2013). Yeh và cộng sự (2011) nhấn mạnh việc dự báo TTCK là một thách thức đáng kể. Các nhà đầu tư tìm kiếm khả năng dự đoán, phân tích các yếu tố như tâm lý, điều kiện tài chính, quy định và động lực thị trường. Dữ liệu giá cổ phiếu rất năng động, ồn ào, phi tham số và phi tuyến tính (Boyacioglu và Avci, 2010), khiến việc dự đoán xu hướng trở nên khó khăn. Dự báo chuỗi thời gian tài chính phải đối mặt với những thách thức như biến động, bất thường, nhiễu và xu hướng thay đổi (Araújo và Ferreira, 2013).

Xuất phát từ nhu cầu và những hạn chế trên, nhiều mô hình khác nhau được sử dụng để dự báo giá cổ phiếu, tập trung vào các mô hình chuỗi thời gian, như: mô hình Phương sai thay đổi có điều kiện tự hồi quy (ARCH), Đường trung bình động thu hồi tổng hợp (GARCH) và Đường tự hồi quy trung bình trượt (ARMA). Những kỹ thuật này được sử dụng rộng rãi trong công việc dự đoán các tập dữ liệu và tính toán phi tuyến trên nhiều lĩnh vực khác nhau, bao gồm cả du lịch và TTCK . Ngoài ra, nhiều kỹ thuật thông minh, bao gồm: Thuật toán điện toán mềm, Mạng thần kinh (NN), Thuật toán lan truyền ngược và Thuật toán di truyền (GA), cũng được sử dụng để dự báo lợi nhuận của thị trường stock. Tuy nhiên, những mô hình này dựa trên dữ liệu quá khứ và các giả định như tính chuẩn mực và phần lớn sai lệch do những biến động bất ngờ của thị trường, trong khi các yếu tố khác như hành vi của nhà đầu tư chưa được xét tới trong quá trình dự đoán.

Hành vi của nhà đầu tư đóng vai trò quan trọng trong việc định hình xu hướng thị trường và kết quả kinh doanh của công ty, đặc biệt là ở các thị trường đang phát triển như Việt Nam. Nhiều nghiên cứu nhấn mạnh tác động của tâm lý nhà đầu tư đến giá cổ phiếu. Shiller (2003) cho rằng, thị trường giá lên những năm 1990 là do tâm lý người mua, trong khi Lee và cộng sự (2002) liên kết sự thay đổi tâm trạng với biến động của thị trường và Brown và Cliff (2004) liên kết sự tự tin thái quá với việc đánh giá quá cao và thu nhập trong tương lai thấp hơn, lưu ý rằng sự bùng nổ của bong bóng công nghệ năm 2000 là do sự tự tin quá mức giảm sút. Các nghiên cứu thực nghiệm của Lucey và Dowling (2005) cho thấy, các chỉ số tâm lý và lợi nhuận chứng khoán có mối liên hệ chặt chẽ hơn sau những giai đoạn thị trường thuận lợi. Tetlock và cộng sự (2008) đã khám phá tác động của cảm xúc nhà đầu tư lên giá cổ phiếu bằng cách sử dụng phương tiện truyền thông đại diện cho tâm trạng, đặc biệt chú ý đến tác động trong thị trường giá lên "lạc quan vô lý" những năm 1990. Chung và cộng sự (2012) nhận thấy rằng, lợi nhuận dự đoán theo tâm trạng là mạnh nhất trong thời kỳ mở rộng và ít quan trọng nhất trong thời kỳ suy thoái, trong khi Stambaugh và cộng sự (2012) quan sát thấy nhiều bất thường về tài chính hơn sau những giai đoạn tâm lý cổ đông mạnh mẽ, cho thấy tính hợp lý của thị trường kém hơn trong những thời điểm tâm lý phấn chấn.

Tuy nhiên, những nghiên cứu này chủ yếu dựa vào dữ liệu thực nghiệm và thiếu nền tảng lý thuyết kinh tế. Nghiên cứu của nhóm tác giả đã tìm cách thu hẹp khoảng cách này bằng cách cung cấp nền tảng lý thuyết vững chắc hơn về ảnh hưởng của cảm xúc cổ đông đến các quyết định tài chính, nhằm thúc đẩy và cung cấp những hiểu biết mang tính chuẩn mực trong lĩnh vực này, đồng thời mở ra một cách tiếp cận khác để dự đoán giá cổ phiếu tại thị trường Việt Nam.

PHƯƠNG PHÁP NGHIÊN CỨU

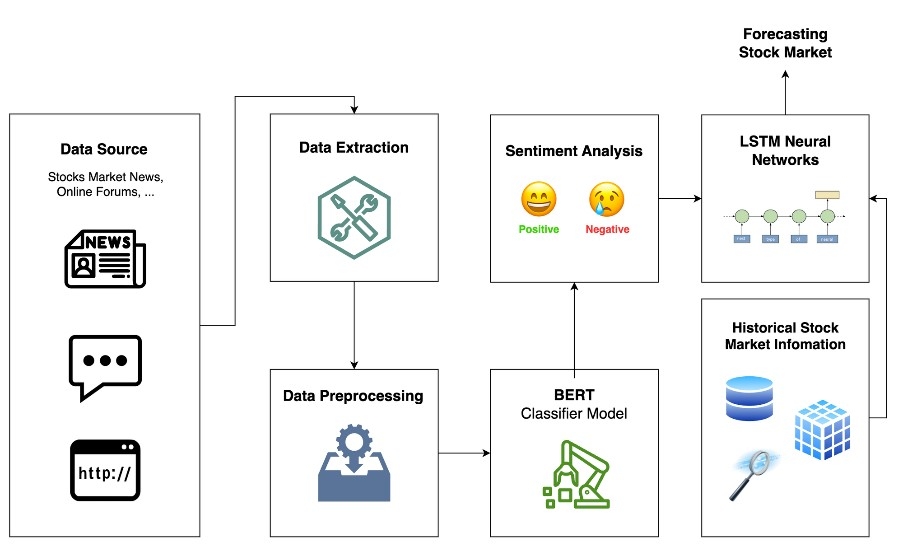

Luồng quy trình sau đây (Hình 1) cho thấy, cách dự báo TTCK. Các bước thu thập dữ liệu được trình bày theo trình tự: xác định nguồn dữ liệu, quy trình trích xuất dữ liệu, tiền xử lý dữ liệu, xây dựng mô hình phân tích tâm lý với mô hình BERT và tích hợp tất cả các yếu tố đầu vào để tạo ra mô hình dự đoán TTCK.

|

| Hình 1: Luồng dữ liệu và phương pháp xây dựng mô hình dự báo TTCK |

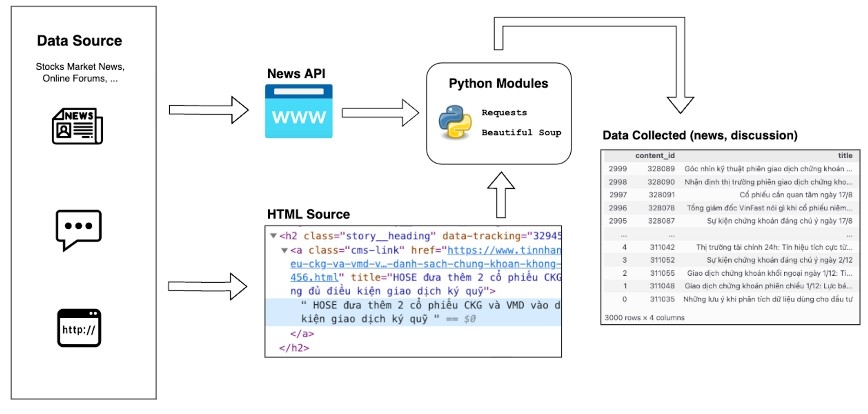

Đầu tiên, dữ liệu tin tức TTCK Việt Nam được thu thập từ 9 nền tảng khác nhau. Trong quá trình truy xuất dữ liệu này, nhóm sử dụng mô-đun Request để truy cập thông tin thông qua API Tin tức do trang web cung cấp hoặc tìm và nạp mã HTML của trang web nếu API không có sẵn. Sau đó, nó sẽ được mô-đun BeautifulSoup phân tích và trích xuất dữ liệu. Tổng số dữ liệu được thu thập từ năm 2012 đến năm 2023 bao gồm 880.187 quan sát (Hình 2).

|

| Hình 2: Quy trình trích xuất dữ liệu |

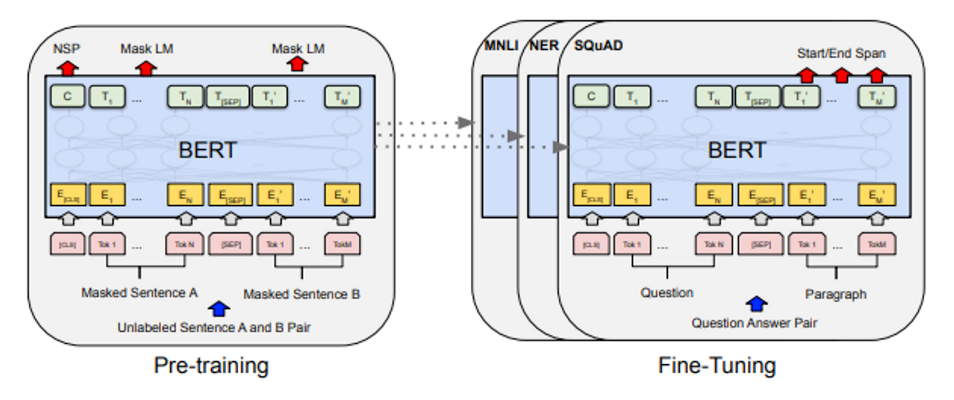

Nhóm tác giả tiền xử lý dữ liệu văn bản được trích xuất trước khi đưa dữ liệu đó vào mô hình BERT (Hình 3) để phân loại cảm tính thành các danh mục tiêu cực, trung tính hoặc tích cực. Kết quả thu được 1.670.469 quan sát, chia thành các tập huấn luyện (80%), xác thực (10%) và kiểm tra (10%). Khoảng 9% (150.000 điểm dữ liệu) được gắn nhãn thủ công thành các danh mục tiêu cực (sự kiện không may, vụ bê bối), trung lập (tin tức thông thường) và tích cực (sự kiện, cổ phiếu tăng giá). Mô hình tự động gắn nhãn cho 1.520.469 quan sát còn lại. Mã thông báo đã được xử lý trước với độ dài câu tối đa được chỉ định, sử dụng kỹ thuật đệm và cắt ngắn để đảm bảo tính đồng nhất. Phần nhúng từ thể hiện các từ dưới dạng vectơ để nhập vào mô hình phân loại BERT. Mã hóa nhãn đã chuyển đổi nhãn thành định dạng one-hot: [0, 0, 1] cho "tích cực", [0, 1, 0] cho "trung tính" và [1, 0, 0] cho "tiêu cực".

|

| Hình 3: Quy trình tiền đào tạo và tinh chỉnh tổng thể cho BERT |

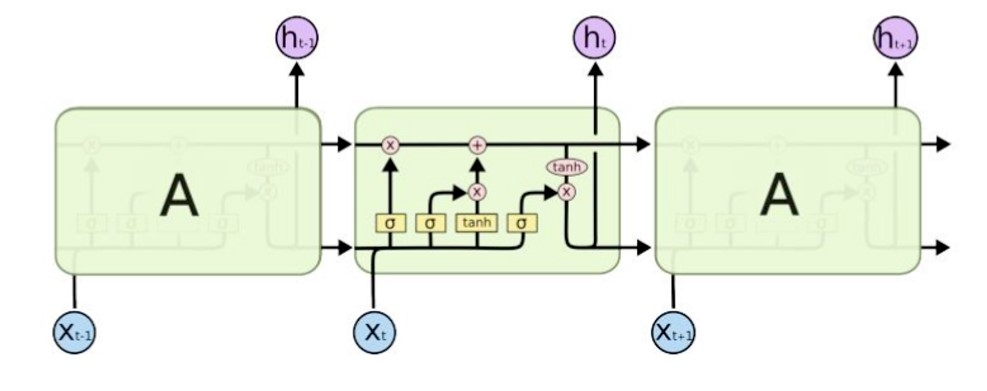

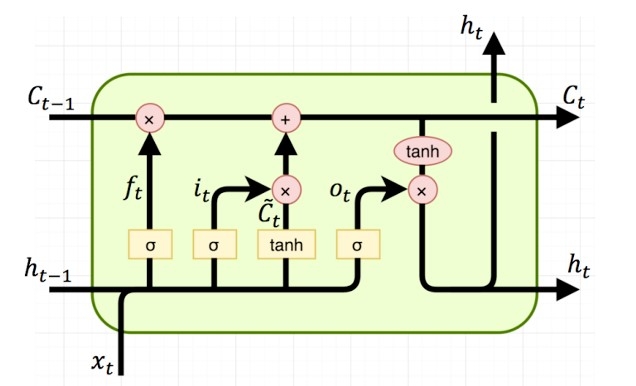

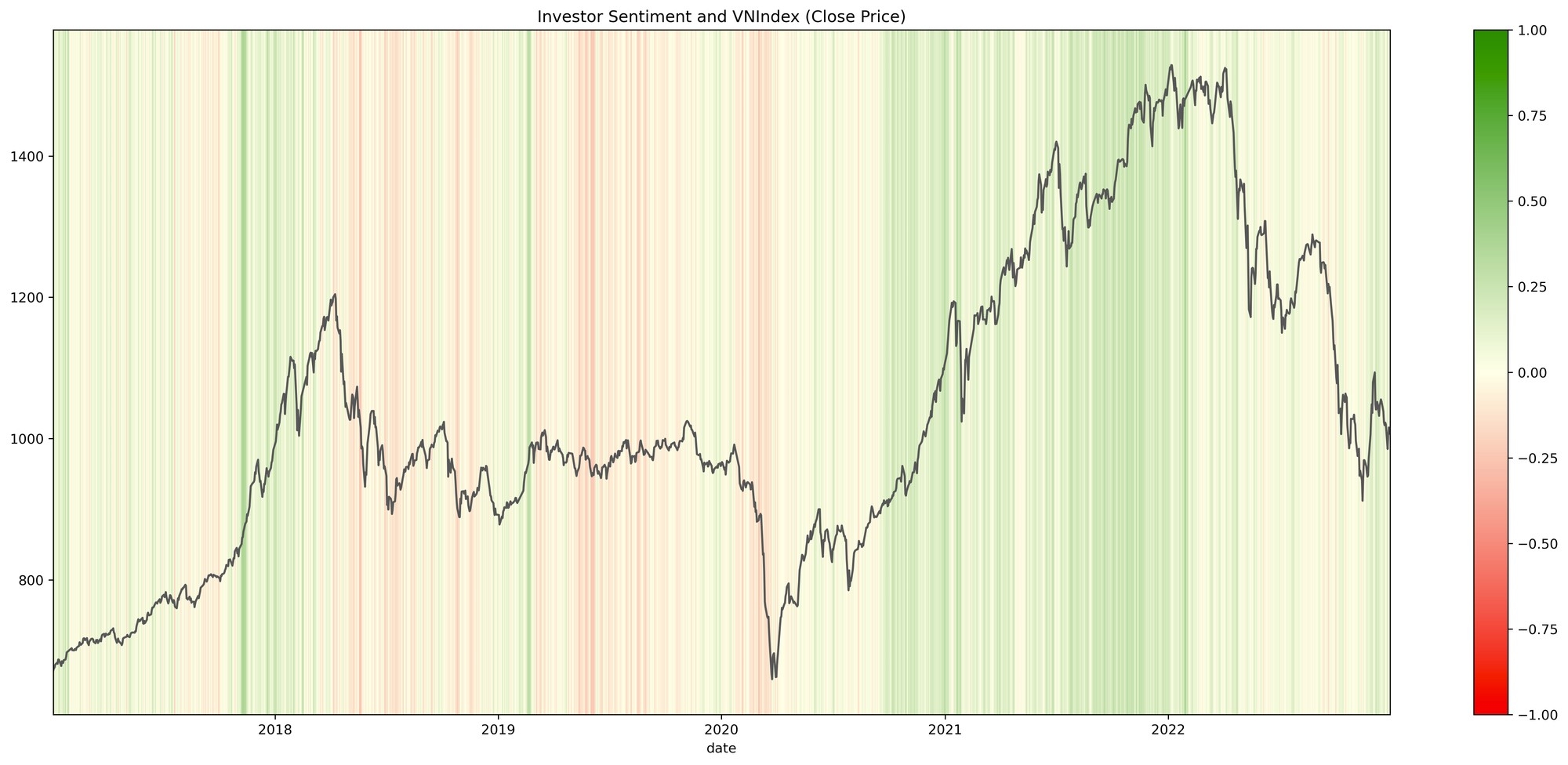

Cuối cùng, nghiên cứu sử dụng kiến trúc LSTM của Hochreiter và Schmidhuber vào năm 1997 (Hình 4, 5) để dự báo TTCK.

|

| Hình 4: Kiến trúc mô hình LSTM |

|

| Hình 5: Mô hình LSTM tại trạng thái tth |

|

Về bản chất, LSTM vượt trội trong việc mô hình hóa dữ liệu tuần tự với sự phụ thuộc tầm xa nhờ các thành phần kiến trúc độc đáo của nó. Nó lưu giữ và tận dụng thành công thông tin quan trọng trên các chuỗi mở rộng đồng thời giảm thiểu vấn đề độ dốc biến mất. Điều này làm cho LSTM trở thành lựa chọn lý tưởng cho nhiều ứng dụng, bao gồm dự báo chuỗi thời gian, trong đó khả năng lưu giữ bộ nhớ ngắn hạn và dài hạn đều cần thiết để đạt được dự đoán chính xác.

KẾT QUẢ NGHIÊN CỨU

Độ chính xác phân loại

Bảng 1 thể hiện độ chính xác của hai giai đoạn mô hình. Trong Ggiai đoạn 1, có xu hướng thiên về văn bản "trung tính". Đây là một nhược điểm của mô hình, vì văn bản trung tính có ít hoặc không có tác động đến TTCK. Số liệu thống kê mô hình đã được cải thiện trong giai đoạn 2, với độ chính xác tổng thể trên bộ thử nghiệm tăng từ 54% lên 77%, khả năng phân loại được cải thiện trên cả ba loại văn bản cũng như độ chính xác của việc phân loại văn bản giữa 3 nhãn được phân phối đồng đều hơn. Nói cách khác, mô hình thứ hai không thiên về bất kỳ văn bản nào, điều này sẽ nâng cao độ chính xác phân loại tổng thể.

Bảng 2: Độ chính xác của mô hình

|

| Giai đoạn 1 | Giai đoạn 2 |

| Độ chính xác của bộ kiểm tra | 54% | 77% |

| Độ chính xác phân loại văn bản tiêu cực | 60% | 82% |

| Độ chính xác phân loại văn bản trung tính | 74% | 71% |

| Độ chính xác phân loại văn bản tích cực | 25% | 79% |

Nguồn: Tính toán của nhóm tác giả

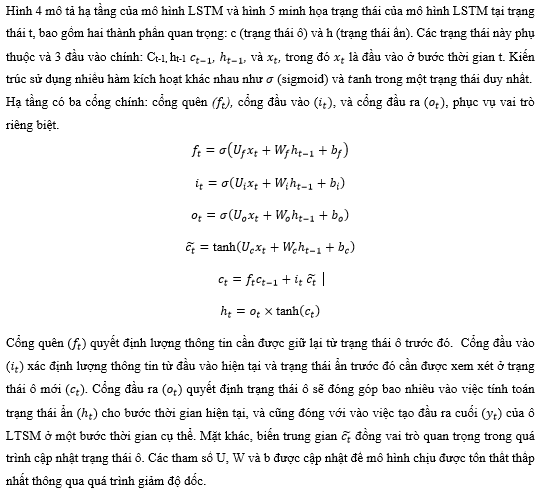

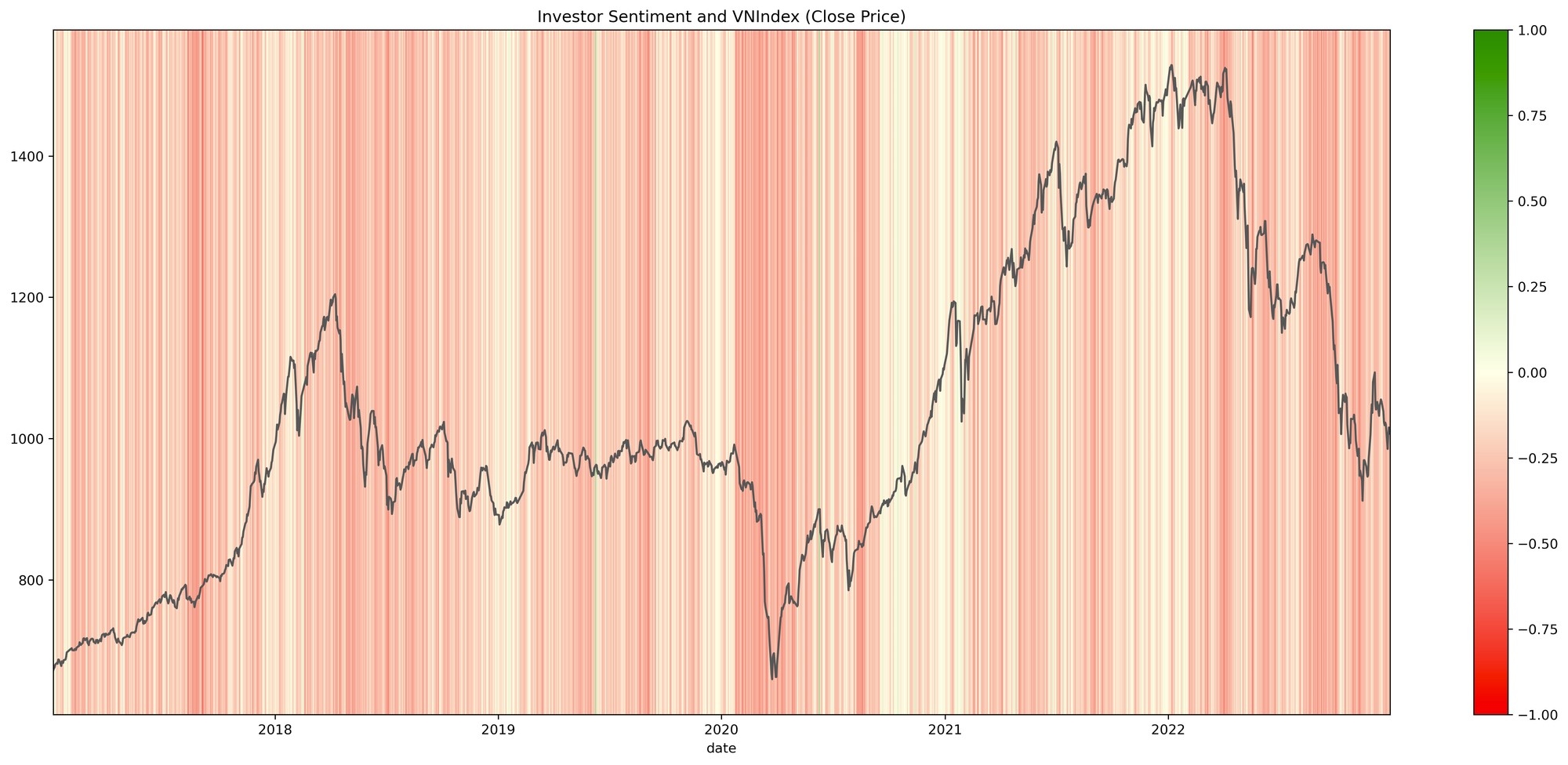

Tương quan giữa ISI và VN-Index

Bảng A: Giai đoạn 1

|

Bảng B: Giai đoạn 2

|

| Hình 6: Tương quan giữa VNI và ISI |

Bảng A và B của Hình 6 so sánh mối tương quan giữa VN-Index và Chỉ số tâm lý nhà đầu tư (ISI) trong hai giai đoạn. Đường màu đỏ biểu thị tâm lý tổng thể “tiêu cực” của các nhà đầu tư và các đường màu xanh lá cây biểu thị tâm lý “tích cực”. Bảng A bị chi phối bởi màu đỏ, nghĩa là các nhà đầu tư hầu hết có quan điểm tiêu cực về thị trường nhưng lại không tương quan tốt với đà tăng trưởng của thị trường khi VN-Index tăng vọt từ đầu năm 2020 đến năm 2022. Do đó, giai đoạn đầu chưa chính xác trong việc tìm ra mối tương quan giữa ISI và VN-Index. Ngược lại, bảng B minh hoạ rõ hơn mối tương quan đó, VN-Index tăng mạnh trong những khoảng thời gian mà các đường màu xanh xuất hiện nhiều hơn và giảm trong khu vực có đường màu đỏ.

Hiệu quả mô hình dự báo VN-Index

Bảng 2 so sánh hiệu suất của mô hình dự đoán VN-Index với các mô hình trong nghiên cứu trước đây. So sánh chỉ ra hiệu quả mô hình của nhóm tác giả. Trong đó, LSTM-Only là mô hình dự báo mà nhóm tác giả đào tạo bằng cách sử dụng giá trong quá khứ để dự đoán giá mở cửa trong tương lai và LSTM-ISI, một mô hình dự đoán giá mở cửa nhưng kết hợp Chỉ số ISI. Có thể thấy, hiệu suất vượt trội của mô hình của chúng tôi so với các mô hình trước, làm nổi bật tiềm năng ứng dụng thực tế của nó trong ngành tài chính.

Bảng 2: So sánh độ chính xác dự đoán VN-Index

| Mẫu | MAE | MSE | RMSE | MAPE |

| LSTM-ISI | 3.817 | 28.149 | 5.305 | 0.35 |

| LSTM-Only | 3.920 | 30.764 | 5.546 | 0.36 |

| Thắng và cộng sự. (2018) | _ | 36.18 | 6.02 | 0.73 |

| Hùng và Vân Trang (2020) | 7.08 | 99.13 | 9.96 | 0.91 |

| Co và cộng sự. (2020) | _ | 14745.24 | 121.43 | _ |

Nguồn: Tính toán của nhóm tác giả

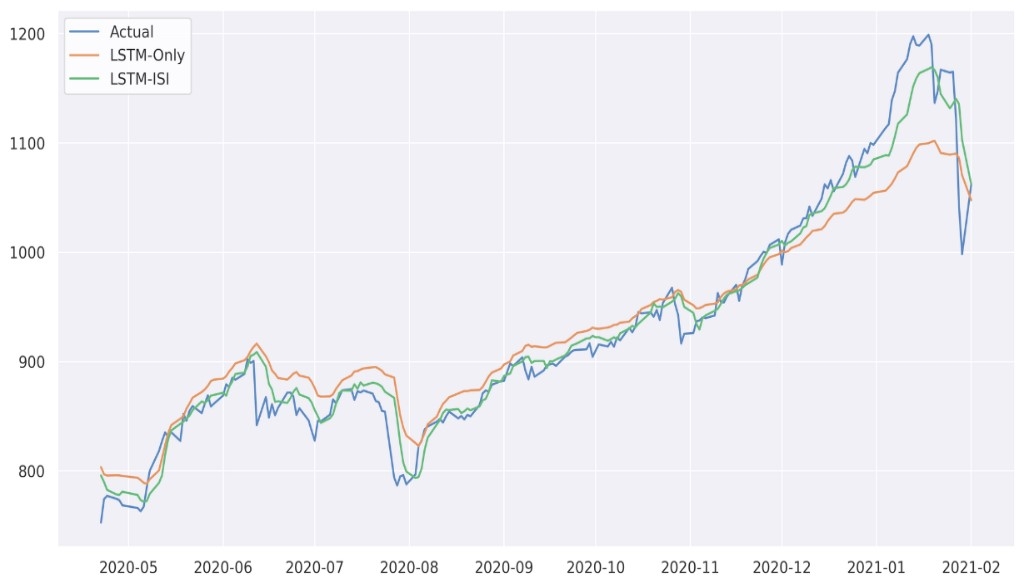

Đầu vào cho các mô hình dự đoán bao gồm giá đóng cửa VN-Index và ISI. Hình 7 cho thấy, mô hình chỉ sử dụng VN-Index có giá quá khứ sai lệch nhiều hơn so với giá thực tế, trong khi với mô hình ISI, khả năng theo dõi xu hướng tốt hơn. Vào tháng 8/2023, mô hình LSTM-Only đã thất bại khi dự đoán sự sụt giảm của giá cổ phiếu do đánh giá thấp sự biến động của thị trường. Bảng 2 chứng minh rằng, việc kết hợp ISI làm giảm sai số trung bình, nhấn mạnh tầm quan trọng của nó trong việc dự đoán biến động TTCK Việt Nam.

Phân tích cuối cùng đã sử dụng 500 kỷ nguyên để đào tạo mô hình tốt hơn và giảm phương sai dự đoán. Bảng 2 so sánh độ chính xác của mô hình ISI của nhóm nghiên cứu cũng như những cải tiến đáng kể trên tất cả các chỉ số hồi quy. Mô hình ISI giảm sai số tuyệt đối trung bình khoảng 50% so với mô hình LSTM của Hùng và Vân Trang (2020), sử dụng dữ liệu VN-Index từ ngày 03/01/2001 đến ngày 30/8/2019. Điều này thể hiện hiệu quả của Chỉ số ISI trong việc dự báo xu hướng TTCK.

|

| Hình 7: Dự đoán VN-Index trong bộ dữ liệu Thử nghiệm với 20 Kỷ nguyên đầu tiên |

Bảng A: Trong Đại dịch Covid-19

|

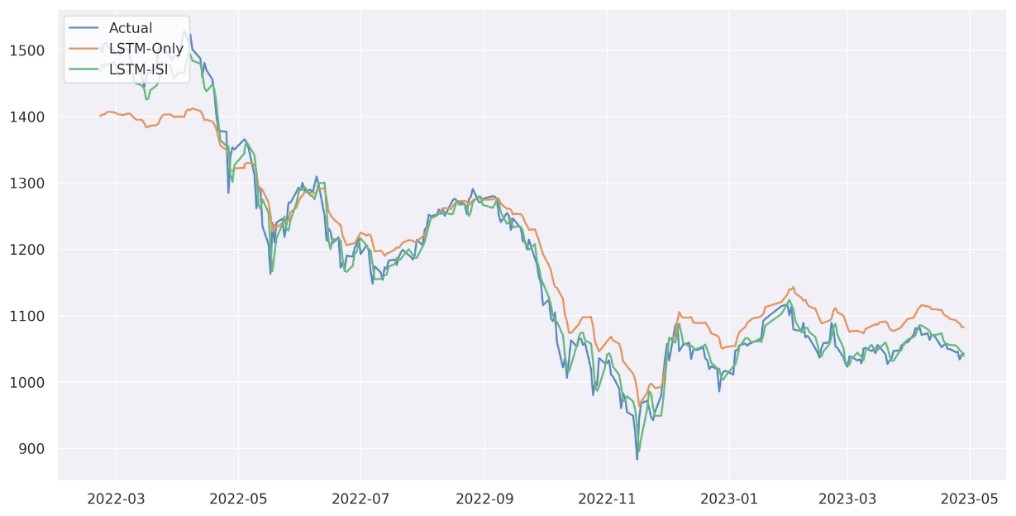

Bảng B: Trong cuộc xung đột Ukraine - Nga

|

| Hình 8: Dự đoán VN-Index trong những giai đoạn biến động |

Hình 8 minh họa hiệu quả dự đoán của mô hình trong các giai đoạn biến động, cụ thể là trong đại dịch Covid-19 và sự bùng nổ của cuộc xung đột Ukraine - Nga. Các đường màu xanh lam biểu thị giá trị thực tế giá đóng cửa VN-Index. Các đường màu xanh lá cây thể hiện dự đoán của mô hình, với giá đóng cửa VN-Index có thêm Chỉ số tâm lý nhà đầu tư. Các đường màu cam là dự đoán của mô hình chỉ sử dụng giá đóng cửa VN-Index làm biến độc lập. Tin tức và phương tiện truyền thông chắc chắn ảnh hưởng đến quyết định đầu tư cũng như giá cổ phiếu. Bằng cách tính đến Chỉ số tâm lý nhà đầu tư, hiệu quả dự báo của mô hình được nâng cao đáng kể. So sánh mô hình dự đoán sơ khai chỉ lấy giá đóng cửa VN-Index làm đầu vào thì việc xem xét quan điểm của nhà đầu tư về tin tức và sự kiện toàn cầu đã giúp mô hình phản ánh sự biến động của thị trường trong những giai đoạn bất ổn, cũng như phát hiện những thay đổi đột ngột của VN-Index trong những thời điểm này.

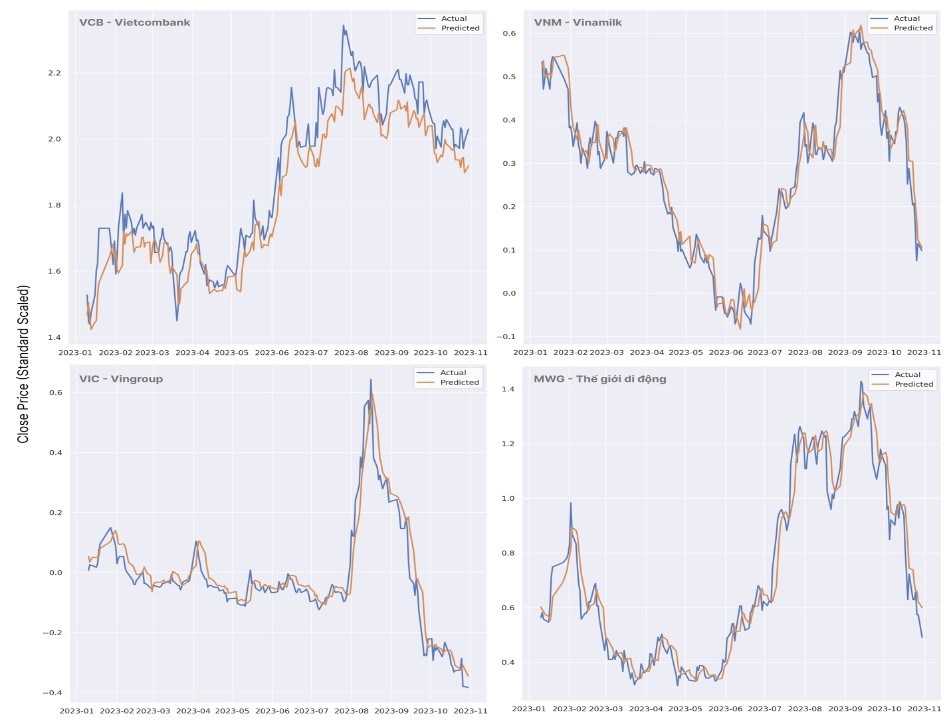

Biểu đồ đường (Hình 9) dưới đây thể hiện dự đoán của mô hình về giá cổ phiếu của các công ty. Mô hình dự đoán này tính đến giá cổ phiếu đóng cửa trong quá khứ của các công ty cũng như Chỉ số ISI thị trường. Kết quả phản ánh sát giá thực tế, đảm bảo hiệu quả của việc sử dụng ISI làm đầu vào cho mô hình dự đoán giá cổ phiếu.

|

| Hình 9: Khả năng dự đoán sử dụng ISI của các cổ phiếu trên TTCK Việt Nam |

KẾT LUẬN

Nghiên cứu này xác định mối quan hệ giữa tâm lý nhà đầu tư và sự biến động của cổ phiếu. Để tiến hành nghiên cứu, chúng tôi đã thu thập dữ liệu từ 9 diễn đàn và trang tin tức trực tuyến và tích lũy tổng cộng 1.670.469 quan sát. Sau khi so sánh Chỉ số tâm lý nhà đầu tư với sự biến động của VN-Index, chúng tôi đã phát hiện ra mối tương quan thuận giữa tâm lý nhà đầu tư và giá cổ phiếu. VN-Index có xu hướng tăng thường xuyên hơn mỗi khi Chỉ số ISI xuất hiện tích cực, và ngược lại. Chỉ số ISI có thể được sử dụng để theo dõi rủi ro thị trường, do đó giúp các nhà đầu tư quản lý danh mục đầu tư của họ và đưa ra quyết định phù hợp.

Tuy nhiên, do hạn chế về nhân lực và kỹ thuật, mô hình vẫn còn nhiều hạn chế, bao gồm: hạn chế về dữ liệu đầu vào, tính xác thực của tin tức bất hợp pháp hoặc chưa được xác minh từ các nền tảng truyền thông xã hội, như: Facebook, Instagram và Twitter chưa được tính đến trong phân tích này. Vì các nền tảng này miễn phí và dễ truy cập cho mọi người ở mọi lứa tuổi nên thông tin có thể nhanh chóng lan truyền trong một khoảng thời gian ngắn và chắc chắn nó sẽ ảnh hưởng đến quyết định đầu tư của mọi người. Hay dữ liệu video từ YouTube và TikTok không được trích xuất để phân tích. Có rất nhiều kênh tin tức trên các nền tảng chia sẻ video này cung cấp thông tin cập nhật và hiểu biết sâu sắc về thị trường, nền kinh tế toàn cầu và các vấn đề chính trị. Bằng cách phân tích những dữ liệu này, mô hình có thể hiểu rõ hơn về tâm lý nhà đầu tư trong những thời điểm biến động./.

Tài liệu tham khảo

1. Araújo, R. D. A., and Ferreira, T. A. E. (2013), A Morphological-Rank-Linear evolutionary method for stock market prediction, Information Sciences, 237, 3–17. https://doi.org/10.1016/j.ins.2009.07.007.

2. Boyacioglu, M. A., and Avci, D. (2010), An Adaptive Network-Based Fuzzy Inference System (ANFIS) for the prediction of stock market return: The case of the Istanbul Stock Exchange, Expert Systems with Applications, 37(12), 7908-7912, https://doi.org/10.1016/j.eswa.2010.04.045.

3. Brown, G. W., and Cliff, M. T. (2004), Investor sentiment and the near-term stock market. Journal of Empirical Finance, 11(1), 1–27, https://doi.org/10.1016/j.jempfin.2002.12.001.

4. Chung, S.L., Hung, C.-H., and Yeh, C.-Y. (2012), When does investor sentiment predict stock returns? Journal of Empirical Finance, 19(2), 217-240. https://doi.org/10.1016/j.jempfin.2012.01.002.

5. Dang, T. H. N., Nguyen, N. T., and Vo, D. H. (2023), Sectoral volatility spillovers and their determinants in Vietnam, Economic Change and Restructuring, 56(1), 681–700, https://doi.org/10.1007/s10644-022-09446-9.

6. Duong, D., Nguyen, T., and Dang, M. (2016), Stock Market Prediction using Financial News Articles on Ho Chi Minh Stock Exchange. Proceedings of the 10th International Conference on Ubiquitous Information Management and Communication, 1-6, https://doi.org/10.1145/2857546.2857619.

7. Ha, L. T. (2023), A wavelet analysis of dynamic connectedness between geopolitical risk and renewable energy volatility during the Covid-19 pandemic and Ukraine-Russia conflicts, Environmental Science and Pollution Research, 31(12), 17994-18009, https://doi.org/10.1007/s11356-023-26033-1.

8. Ho, C. M., Pham, T. T., Nguyen, H. L.P., and& Vo, D. H. (2021), Does the Covid-19 pandemic matter for market risks across sectors in Vietnam? Heliyon, 7(12), e08453, https://doi.org/10.1016/j.heliyon.2021.e08453

9. Lucey, B. M., and Dowling, M. (2005), The Role of Feelings in Investor Decision-Making, Journal of Economic Surveys, 19(2), 211–237. https://doi.org/10.1111/j.0950-0804.2005.00245.x.

10. Shiller, R. J. (2003), From Efficient Markets Theory to Behavioral Finance, Journal of Economic Perspectives, 17(1), 83–104, https://doi.org/10.1257/089533003321164967.

11. Stambaugh, R. F., Yu, J., and Yuan, Y. (2012), The short of it: Investor sentiment and anomalies, Journal of Financial Economics, 104(2), 288-302, https://doi.org/10.1016/j.jfineco.2011.12.001.

12. Ticknor, J. L. (2013), A Bayesian regularized artificial neural network for stock market forecasting, Expert Systems with Applications, 40(14), 5501–5506, https://doi.org/10.1016/j.eswa.2013.04.013.

13. Tổng cục Thống kê (2023), Báo cáo tình hình kinh tế - xã hội quý IV và năm 2023.

14. Yeh, C.-Y., Huang, C.-W., and Lee, S.-J. (2011), A multiple-kernel support vector regression approach for stock market price forecasting, Expert Systems with Applications, 38(3), 2177-2186, https://doi.org/10.1016/j.eswa.2010.08.004.

15. Zhang, J., Wang, S., Pradhan, P., Zhao, W., and Fu, B. (2022). Untangling the interactions among the Sustainable Development Goals in China. Science Bulletin, 67(9), 977–984, https://doi.org/10.1016/j.scib.2022.01.006qs.

| Ngày nhận bài: 15/3/2024; Ngày phản biện: 25/3/2024; Ngày duyệt đăng: 11/4/2024 |

Bình luận