Phân tích các yếu tố ảnh hưởng đến khả năng trả nợ vay ngân hàng đúng hạn của khách hàng cá nhân tại tỉnh Đồng Nai

Vi Thị Mã Miêu

Email: vimieu13@gmail.com

Sinh viên, Khoa Tài chính – Kế toán, Trường Đại học Lạc Hồng

Lê Gia Tuấn

Email: legiatuan2903@gmail.com

Sinh viên, Khoa Tài chính – Kế toán, Trường Đại học Lạc Hồng

Bùi Văn Thụy

Tác giả liên hệ: Email: thuy@lhu.edu.vn

Giảng viên, Khoa Tài chính – Kế toán, Trường Đại học Lạc Hồng

Nguyễn Quốc Huy

Email: nguyenquochuy@lhu.edu.vn

Giảng viên, Khoa Tài chính – Kế toán, Trường Đại học Lạc Hồng

Tóm tắt

Nghiên cứu được thực hiện với mục tiêu là xác định và đo lường các yếu tố ảnh hưởng đến khả năng trả nợ vay ngân hàng đúng hạn của khách hàng cá nhân (KHCN) tại tỉnh Đồng Nai. Phương pháp nghiên cứu định tính và định lượng được sử dụng nhằm thu thập, phân tích dữ liệu từ 335 KHCN đã và đang vay vốn tại các ngân hàng thương mại trên địa bàn tỉnh Đồng Nai. Kết quả phân tích hồi quy Binary Logistic cho thấy, có thấy 5 yếu tố ảnh hưởng đến khả năng trả nợ vay ngân hàng đúng hạn của KHCN tại tỉnh Đồng Nai sắp xếp theo mức độ tác động giảm dần như sau: Nghề nghiệp; Trình độ; Độ tuổi; Lãi suất; Số tiền vay.

Từ khóa: khả năng trả nợ, khách hàng cá nhân, các yếu tố ảnh hưởng, Đồng Nai

Summary

This research was conducted to identify and measure factors affecting the on-time debt repayment capacity of Individual customers in Dong Nai province. Qualitative and Quantitative research methods were used to collect and analyze data from 335 individual customers borrowing money from commercial banks in Dong Nai province. The Binary Logistic regression analysis's results show that five factors affect the on-time debt repayment capacity of Individual customers in Dong Nai province, arranged in descending order of impact as follows: Occupation, Level of education, Age, Interest rate, and Loan amount.

Keywords: debt repayment capacity, individual customers, influencing factors, Dong Nai

Keywords: repayment ability, individual customers, influencing factors, Dong Nai

GIỚI THIỆU

Trong bối cảnh nền kinh tế ngày càng phát triển, việc vay vốn ngân hàng đã trở thành một yếu tố thiết yếu đối với cả doanh nghiệp và cá nhân nhằm đáp ứng nhu cầu đầu tư, tiêu dùng và phát triển. Tuy nhiên, một trong những thách thức lớn nhất đối với các ngân hàng thương mại là đảm bảo KHCN có thể trả nợ đúng hạn. Việc không trả nợ đúng hạn không chỉ gây ra tổn thất tài chính cho ngân hàng mà còn làm gia tăng rủi ro tín dụng, ảnh hưởng đến sự ổn định và phát triển bền vững của hệ thống ngân hàng.

Tại tỉnh Đồng Nai, một trong những trung tâm kinh tế quan trọng của Việt Nam, nhu cầu vay vốn của người dân và các hoạt động tín dụng ngân hàng ngày càng tăng cao. Tuy nhiên, việc xác định các yếu tố ảnh hưởng đến khả năng trả nợ đúng hạn của KHCN vẫn còn gặp nhiều khó khăn. Các yếu tố, như: nghề nghiệp, trình độ học vấn, độ tuổi, lãi suất và số tiền vay đều có thể tác động đáng kể đến khả năng trả nợ, nhưng mức độ ảnh hưởng của từng yếu tố chưa được nghiên cứu và đánh giá một cách toàn diện.

Do đó, nghiên cứu này được thực hiện nhằm phân tích và đo lường các yếu tố ảnh hưởng đến khả năng trả nợ vay ngân hàng đúng hạn của KHCN tại tỉnh Đồng Nai. Nghiên cứu này không chỉ có ý nghĩa thực tiễn cao, mà còn góp phần quan trọng vào sự phát triển bền vững của hệ thống tài chính và kinh tế địa phương.

CƠ SỞ LÝ THUYẾT VÀ PHƯƠNG PHÁP NGHIÊN CỨU

Cơ sở lý thuyết

Khách hàng cá nhân

Trong lĩnh vực thương mại, KHCN là những người mua sắm sản phẩm hoặc dịch vụ nhằm phục vụ nhu cầu cá nhân, gia đình, hoặc bạn bè của họ, mà không đại diện cho bất kỳ tổ chức hay doanh nghiệp nào. Trong hoạt động ngân hàng, KHCN là các cá nhân hoặc nhóm cá nhân đã, đang, hoặc sẽ sử dụng các sản phẩm và dịch vụ ngân hàng để đáp ứng nhu cầu của bản thân hoặc gia đình của họ.

Một đặc điểm quan trọng của KHCN trong lĩnh vực ngân hàng là số lượng lớn nhưng quy mô mỗi khách hàng thường nhỏ. Điều này đặt ra thách thức cho các ngân hàng trong việc quản lý và phục vụ một lượng lớn khách hàng với các nhu cầu tài chính đa dạng. Thêm vào đó, KHCN rất khác nhau về tuổi tác, giới tính, thu nhập, trình độ văn hóa và sở thích, tạo nên sự phức tạp trong việc thiết kế và cung cấp các sản phẩm và dịch vụ phù hợp. Nhu cầu của KHCN cũng thường xuyên thay đổi và có xu hướng gia tăng, đòi hỏi các ngân hàng phải liên tục điều chỉnh và cải tiến dịch vụ của mình để đáp ứng kịp thời và hiệu quả.

Trong bối cảnh này, việc hiểu rõ và nắm bắt được các yếu tố đặc trưng của KHCN là vô cùng cần thiết. Ngân hàng cần có chiến lược linh hoạt và sáng tạo để không chỉ thu hút mà còn giữ chân khách hàng. Điều này không chỉ giúp ngân hàng tăng trưởng bền vững mà còn góp phần nâng cao trải nghiệm và sự hài lòng của khách hàng, tạo nên lợi thế cạnh tranh quan trọng trong ngành dịch vụ tài chính.

Khả năng trả nợ vay, trả nợ vay đúng hạn

Hiện nay, có nhiều quan điểm khác nhau về khả năng trả nợ. Trong phạm vi nghiên cứu của bài viết này, nhóm tác giả chỉ tập trung vào khả năng trả nợ đúng hạn theo cam kết giữa khách hàng và ngân hàng. Ở Việt Nam, quy định về việc trả nợ gốc và lãi tiền vay ngân hàng được quy định tại Điều 18 Thông tư số 39/2016/TT-NHNN, ngày 30/12/2016 Quy định về hoạt động cho vay của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài đối với khách hàng, với các sửa đổi và bổ sung theo Thông tư 06/2023/TT-NHNN, ngày 28/6/2023 sửa đổi, bổ sung một số điều của Thông tư số 39/2016/TT-NHNN, ngày 30/12/2016 quy định về hoạt động cho vay của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài đối với khách hàng. Vì vậy, ngân hàng và khách hàng sẽ thỏa thuận các điều khoản và quy trình xử lý trong trường hợp phát sinh các tình huống không mong muốn theo quy định hiện hành.

Tổng quan nghiên cứu

Nghiên cứu của Brehanu và Fufa (2008) đã xác định 5 yếu tố chính ảnh hưởng đến khả năng trả nợ của cá nhân, bao gồm: Hộ thuộc vùng canh tác có thuận lợi từ lượng mưa; Diện tích đất nông nghiệp; Thu nhập từ nông nghiệp; Nguồn tín dụng từ tổ chức lớn; Kinh nghiệm với chính sách khuyến nông.

Thomas Dufhues và các cộng sự (2011) đã sử dụng mô hình Logit với 467 cá nhân được khảo sát tại Thái Lan. Kết quả cho thấy, có 2 yếu tố chính ảnh hưởng đến khả năng trả nợ là: Trình độ học vấn của người vay; Giá trị đầu tư của người vay.

Đinh Kiệm và Nguyễn Thị Huyền Vi (2020) đã thực hiện nghiên cứu tại BIDV chi nhánh Nha Trang với 320 KHCN, sử dụng phương pháp phân tích hồi quy Binary Logistic. Kết quả cho thấy, các yếu tố quan trọng ảnh hưởng đến khả năng trả nợ đúng hạn gồm: Mục đích vay; Độ tuổi; Tài sản đảm bảo; Nguồn thu nhập; Quy mô vay; Lãi suất vay; Sở hữu tài sản nhà đất.

Nghiên cứu của Đặng Văn Tú và Bùi Diệu Anh (2022) thực hiện tại Agribank chi nhánh Thị xã Bến Cát, tỉnh Bình Dương với 660 KHCN, sử dụng phương pháp phân tích thống kê và hồi quy logistics. Kết quả xác định 6 yếu tố chính ảnh hưởng đến khả năng trả nợ gồm: Giới tính; Nghề nghiệp; Thu nhập; Quy mô khoản vay; Lãi suất; Lịch sử tín dụng. Tương tự Tất Duyên Thư và Phan Ngọc Bảo Anh (2023) đưa ra 6 yếu tố có khả năng tác động đến khả năng trả nợ đúng hạn gồm: Nghề nghiệp; Thời hạn vay; Trình độ học vấn; Thu nhập; Số tiền vay; Mục đích sử dụng vốn vay.

Mô hình nghiên cứu đề xuất

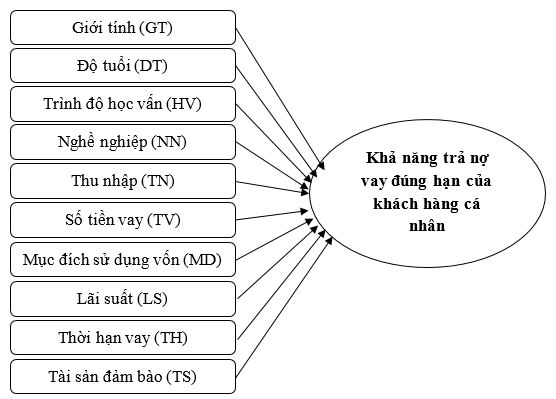

Từ các lý thuyết nền và kết quả các nghiên cứu trước đây, nhóm tác giả đã đề xuất mô hình nghiên cứu các yếu tố ảnh hưởng đến khả năng trả nợ vay ngân hàng đúng hạn của KHCN tỉnh Đồng Nai như Hình 1.

Hình 1: Mô hình nghiên cứu

|

Nguồn: Đề xuất của nhóm tác giả

Phương pháp nghiên cứu

Nghiên cứu sử dụng kết hợp giữa phương pháp nghiên cứu định tính và định lượng. Phần định tính bao gồm việc nghiên cứu tài liệu và thảo luận 10 cán bộ ngân hàng giàu kinh nghiệm trong quản lý hoạt động cho vay KHCN. Mục tiêu là xác định các yếu tố ảnh hưởng và cách đo lường các yếu tố trong mô hình nghiên cứu. Nhằm đánh giá và điều chỉnh các câu hỏi trong bảng khảo sát, nghiên cứu định lượng sơ bộ đã được tiến hành thông qua khảo sát sơ lược 20 khách đang vay vốn. Trong nghiên cứu định lượng chính thức đã thu thập dữ liệu từ 335 khách hàng đã và đang vay vốn tại các NHTM trên địa bàn tỉnh Đồng Nai trong tháng 2 và tháng 3/2024. Dữ liệu đã được kiểm tra, làm sạch, mã hóa, xử lý thông qua phần mềm SPSS 26.0 (Bài viết sử dụng cách viết số thập phân theo chuẩn quốc tế).

KẾT QUẢ NGHIÊN CỨU

Kết quả thống kê mô tả

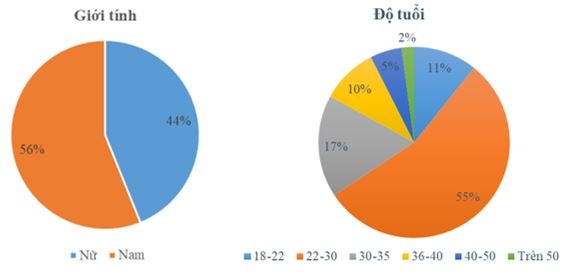

Dữ liệu sau khi thu thập, được xử lý và phân tích, trong đó có phân tích thống kê, kết quả thống kê đối tượng khảo sát theo giới tính, độ tuổi. Kết quả như Hình 2.

Hình 2: Kết quả thống kê giới tính, độ tuổi đối tượng khảo sát

|

Nguồn: Khảo sát của nhóm tác giả

Số liệu Hình 2 cho thấy, trong mẫu nghiên cứu gồm 335 KHCN tại tỉnh Đồng Nai, có 56% là nam và 44% là nữ. Điều này cho thấy sự tham gia của khách hàng nam trong việc vay vốn ngân hàng chiếm tỷ lệ cao hơn so với khách hàng nữ trong mẫu nghiên cứu này. Ngoài ra, mẫu nghiên cứu có nhóm tuổi 22-30 chiếm tỷ lệ cao nhất với 55%, tiếp theo là nhóm tuổi 30-35 chiếm 17%, nhóm tuổi 40-50 chiếm 11%, nhóm tuổi 36-40 chiếm 10%, nhóm tuổi 18-22 chiếm 5%, và nhóm tuổi trên 50 chiếm tỷ lệ thấp nhất với 2%. Điều này cho thấy rằng phần lớn khách hàng vay vốn ngân hàng thuộc nhóm tuổi trẻ từ 22 đến 30 tuổi.

Kết quả hồi quy

Nghiên cứu chạy hồi quy Binary Logistic với biến phụ thuộc là Khả năng trả nợ vay ngân hàng đúng hạn của KHCN, các biến độc lập gồm: GT, DT, TD, NN, TV, MD, LS, TH, TS. Kết quả hồi quy như Bảng 1.

Bảng 1: Kết quả hồi quy lần 1

|

| B | S.E. | Wald | df | Sig. | Exp(B) | |

| Bước 1a | GT | -0.991 | 1.225 | 0.654 | 1 | 0.419 | 0.371 |

| DT | 2.835 | 1.260 | 5.059 | 1 | 0.024 | 17.031 | |

| TD | 2.429 | 1.331 | 3.332 | 1 | 0.068 | 11.350 | |

| NN | 5.015 | 1.832 | 7.492 | 1 | 0.006 | 150.693 | |

| TN | 0.231 | 0.226 | 1.043 | 1 | 0.307 | 1.260 | |

| TV | -0.016 | 0.007 | 4.821 | 1 | 0.028 | 0.984 | |

| MD | 3.364 | 2.637 | 1.627 | 1 | 0.202 | 28.897 | |

| LS | -1.639 | 0.458 | 12.819 | 1 | 0.000 | 0.194 | |

| TH | 19.178 | 17112.395 | 0.000 | 1 | 0.999 | 213315249.793 | |

| TS | 52.800 | 2860.095 | 0.000 | 1 | 0.985 | 528125337.000 | |

| Hằng số | -6.136 | 17112.396 | 0.000 | 1 | 1.000 | 0.002 | |

Nguồn: Kết quả xử lý số liệu của nhóm tác giả

Kết quả Bảng 1 cho thấy, biến TH, TS, GT, TN, MD không tác động đến khả năng trả nợ vay ngân hàng đúng hạn của KHCN tại tỉnh Đồng Nai bởi hệ số Sig. > 10% (Mức ý nghĩa có thể chấp nhận tối đa 10%). Như vậy, có 5 biến này sẽ bị loại bỏ ra mô hình, kết quả hồi quy lần 2 như Bảng 2.

Bảng 2: Kết quả hồi quy lần 2

|

| B | S.E. | Wald | df | Sig. | Exp(B) | |

| Bước 1a | DT | 2.718 | 1.080 | 6.330 | 1 | 0.012 | 15.145 |

| TD | 3.103 | 1.246 | 6.205 | 1 | 0.013 | 22.264 | |

| NN | 4.126 | 1.323 | 9.722 | 1 | 0.002 | 61.916 | |

| TV | -0.007 | 0.002 | 11.326 | 1 | 0.001 | 0.993 | |

| LS | -1.724 | 0.429 | 16.163 | 1 | 0.000 | 0.178 | |

| Hằng số | -23.907 | 3.764 | 40.337 | 1 | 0.000 | 0.000 | |

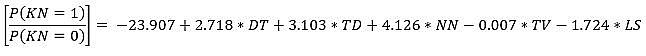

Kết quả được viết lại theo phương trình sau:

|

Kết quả bảng 2 cho thấy, 5 yếu tố ảnh hưởng đến khả năng trả nợ vay ngân hàng đúng hạn của KHCN tại tỉnh Đồng Nai sắp xếp theo mức độ tác động giảm dần như sau: Nghề nghiệp (NN), Trình độ (TD), Độ tuổi (DT), Lãi suất (LS), Số tiền vay (TV).

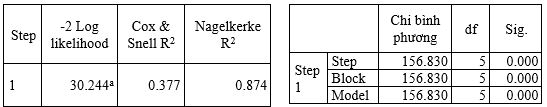

Bảng 3: Kết quả kiểm định sự phù hợp của mô hình

|

Nguồn: Kết quả xử lý số liệu của nhóm tác giả

Kết quả (Bảng 3) chỉ ra rằng, mô hình được xây dựng hoàn toàn thích hợp, với các biến có ý nghĩa trong việc giải thích sự thay đổi về khả năng trả nợ đúng hạn của KHCN tại tỉnh Đồng Nai. Bên cạnh đó, độ chính xác của dự báo do mô hình đưa ra đạt 97.5%, đây là một tỷ lệ rất cao, minh chứng cho sự phù hợp hoàn toàn của mô hình này.

KẾT LUẬN VÀ HÀM Ý QUẢN TRỊ

Kết quả nghiên cứu cho thấy, có thấy 5 yếu tố ảnh hưởng đến khả năng trả nợ vay ngân hàng đúng hạn của KHCN tại tỉnh Đồng Nai sắp xếp theo mức độ tác động giảm dần như sau: Nghề nghiệp; Trình độ; Độ tuổi; Lãi suất; Số tiền vay. Dựa vào các kết quả nghiên cứu, để nâng cao khả năng trả nợ vay ngân hàng đúng hạn KHCN tại tỉnh Đồng Nai, nhóm tác giả đưa ra một số khuyến nghị như sau:

Một là, đối với các ngân hàng thương mại

- Tối ưu hóa chính sách vay dựa trên nghề nghiệp của khách hàng. Xây dựng các sản phẩm vay linh hoạt phù hợp với nhu cầu và khả năng trả nợ của từng nhóm nghề nghiệp khác nhau. Thiết lập mức vay và điều kiện vay rõ ràng, dễ hiểu để giảm thiểu sự nhầm lẫn và tăng tính minh bạch.

- Tăng cường công tác tuyên truyền, giáo dục tài chính cho khách hàng. Cung cấp các chương trình đào tạo và tư vấn tài chính cho khách hàng, đặc biệt phải phù hợp với trình độ học vấn và độ tuổi của khách hàng. Giúp khách hàng hiểu rõ hơn về các điều khoản vay và ảnh hưởng của lãi suất, số tiền vay đến khả năng trả nợ đúng hạn. Nghiên cứu, phát triển các tài liệu giáo dục, công cụ quản lý tài chính để hỗ trợ khách hàng trong việc quản lý và lập kế hoạch tài chính cá nhân.

- Áp dụng các biện pháp kiểm soát rủi ro hiệu quả, đặc biệt là đối với các khoản vay lớn và có lãi suất cao. Đánh giá lại quy trình đánh giá tín dụng và quản lý nợ để phát hiện và xử lý kịp thời các trường hợp có nguy cơ trả nợ không đúng hạn.

Hai là, đối với KHCN

- Cần đánh giá lại nhu cầu vay và khả năng tài chính cá nhân trước khi lựa chọn số tiền vay. Chọn mức vay phù hợp với mục đích sử dụng và có khả năng trả nợ đúng hạn. Hạn chế vay quá mức so với khả năng tài chính, đảm bảo rằng khoản vay sẽ không làm ảnh hưởng quá nặng đến năng lực tài chính hàng tháng của chính mình.

- Lập kế hoạch chi tiêu và quản lý tài chính để đảm bảo đủ nguồn lực tài chính để đảm bảo trả nợ đúng hạn. Sử dụng các công cụ và ứng dụng quản lý tài chính để theo dõi và điều chỉnh chi tiêu một cách hợp lý.

- Tham gia các chương trình giáo dục tài chính và tương tác thường xuyên với nhân viên ngân hàng để hiểu rõ hơn về các sản phẩm và chính sách vay. Cung cấp thông tin đầy đủ và chính xác trong quá trình vay vốn để giảm thiểu sự cố trong quá trình xét duyệt và giải quyết nợ (Vuong và Nguyen, 2024)./.

TÀI LIỆU THAM KHẢO

1. Brehanua, A., and Fufa, B. (2008), Repayment rate of loans from semi-formal financial institutions among small-scale farmers in Ethiopia: Two-limit Tobit analysis, The Journal of Socio-Economics, 37(6), 2221-2230.

2. Đặng Văn Tú và Bùi Diệu Anh (2022), Các yếu tố tác động đến khả năng trả nợ của KHCN tại Agribank Bến Cát, Tạp chí Kinh tế và Ngân hàng châu Á, số 190+1991, 96-113.

3. Đinh Kiệm và Nguyễn Thị Huyền Vi (2020), Đánh giá yếu tố ảnh hưởng đến khả năng trả nợ đúng hạn của KHCN tại BIDV Chi nhánh TP. Nha Trang, Tạp chí Công Thương, Số 27, 342-352.

4. Huỳnh Quang Linh, Vũ Mạnh Cường, Dương Thị Hổng Vân (2021), Các yếu tố ảnh hưởng đến khả năng trả nợ của KHCN tại Ngân hàng BIDV Trà Vinh, Tạp chí Tài chính, kỳ 2 tháng 5/2021.

5. Nguyễn Quốc Nghi (2012), Các nhân tố ảnh hưởng đến khả năng trả nợ đúng hạn của hộ gia đình ở khu vực nông thôn tỉnh Trà Vinh, Tạp chí Khoa học & Đào tạo Ngân hàng, 120.

6. Tăng Thị Ngân, Nguyễn Minh Tân và Nguyễn Tấn Hưng (2023), Các nhân tố ảnh hưởng đến khả năng trả nợ vay đúng hạn của hộ nuôi tôm ở tỉnh Bạc Liêu, Tạp chí Khoa học Đại học Cần Thơ, số 4D, 187-194.

7. Tất Duyên Thư và Phan Ngọc Bảo Anh (2023), Các nhân tố ảnh hưởng đến khả năng trả nợ đúng hạn của KHCN vay thế chấp tại Ngân hàng TMCP Kiên Long Chi nhánh Cần Thơ, Tạp chí Khoa học Trường Đại học Trà Vinh, số 1, 1-9.

8. Thomas Dufhues, Gertrud Buchenrieder, Hoang Dinh Quoc (2012), Social capital and loan repayment performance in Northern Vietnam, The Joumal of the International Association of Agricultural Economists, 43(3), 277-292, https://doi.org/10.1111/j.1574-0862.2012.00582.x.

9. Trương Đông Lộc và Nguyễn Thanh Bình (2011), Các yếu tố ảnh hưởng đến KNTN vay đúng hạn của nông hộ tỉnh Hậu Giang, Tạp chí Công nghệ ngân hàng, số 64, 3-7.

10. Vuong, Q. H., Nguyen, M. H. (2024). Better Economics for the Earth: A Lesson from Quantum and Information Theories, AISDL.

| Ngày nhận bài: 01/7/2024; Ngày phản biện: 08/7/2024; Ngày duyệt đăng: 19/7/2024 |

Bình luận