Các nhân tố tác động đến quản trị rủi ro tín dụng tại Ngân hàng Thương mại Cổ phần Á Châu Chi nhánh Đồng Nai

Trương Lê Hoàng

Email: hoangtl@lhu.edu.vn

Trường Đại học Lạc Hồng (LHU)

Tóm tắt

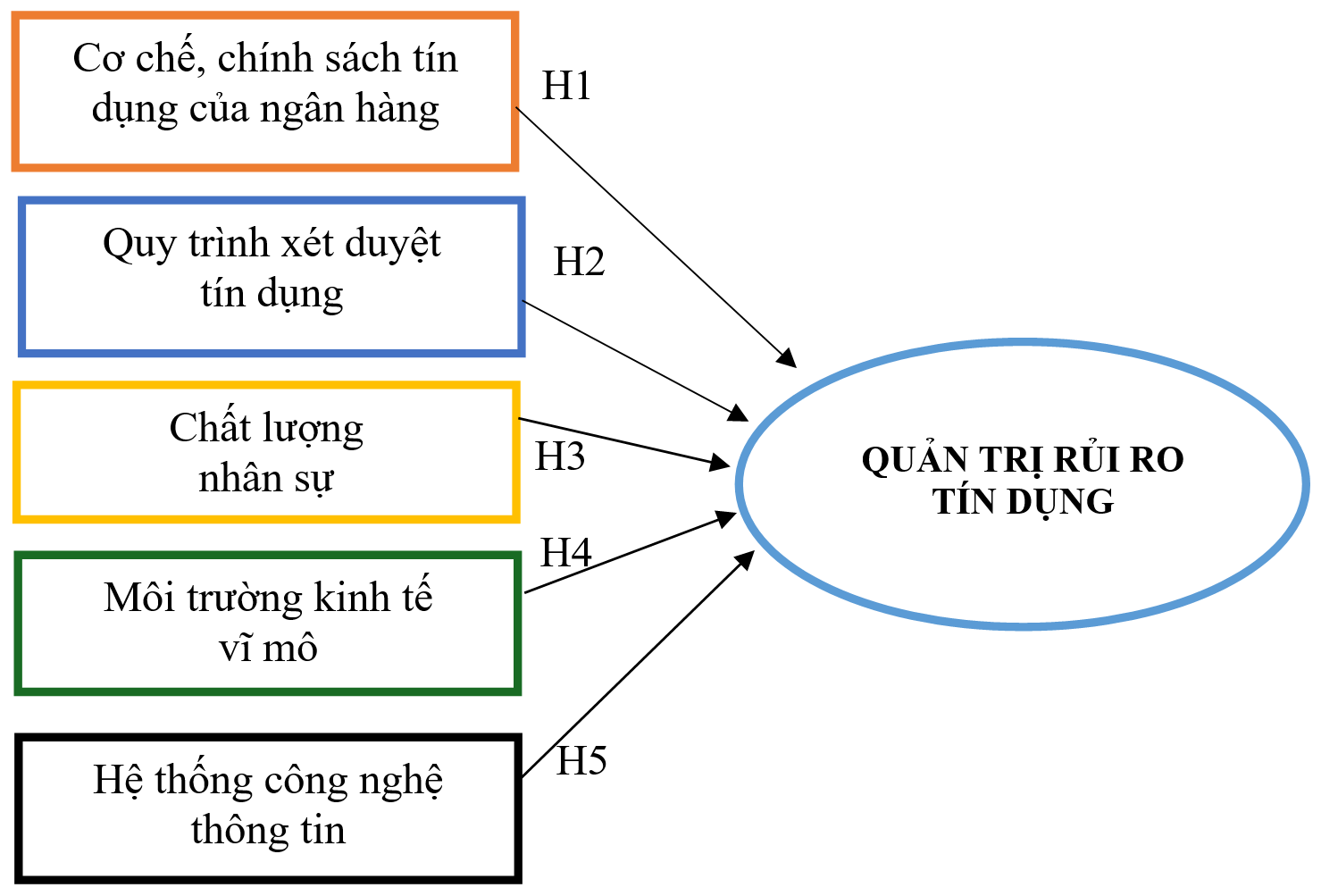

Bài viết đánh giá các nhân tố tác động đến quản trị rủi ro tín dụng tại Ngân hàng Thương mại Cổ phần Á Châu (ACB) Chi nhánh Đồng Nai. Kết quả nghiên cứu đã xác định được 5 nhân tố tác động đến quản trị rủi ro tín dụng tại ACB Chi nhánh Đồng Nai, gồm: Cơ chế và chính sách tín dụng của ngân hàng; Chất lượng nhân sự; Quy trình xét duyệt tín dụng; Hệ thống công nghệ thông tin và Môi trường kinh tế vĩ mô.

Từ khóa: quản trị rủi ro tín dụng, chính sách tín dụng, quy trình xét duyệt tín dụng, môi trường kinh tế vĩ mô

Summary

The article evaluates the factors affecting credit risk management at the Asia Commercial Joint Stock Bank (ACB) Dong Nai Branch. The research results identify 5 factors affecting credit risk management at ACB Dong Nai Branch, including the Bank's credit mechanism and policy; Human resource quality; Credit approval process; Information technology system, and Macroeconomic environment.

Keywords: credit risk management, credit policy, credit approval process, macroeconomic environment

GIỚI THIỆU

Quản trị rủi ro tín dụng là một trong những nhân tố cốt lõi giúp đảm bảo sự ổn định và bền vững của các tổ chức tài chính, đặc biệt là các ngân hàng, trong đó có ACB Chi nhánh Đồng Nai. Tầm quan trọng của nó thể hiện qua các khía cạnh sau: (1) Quản trị rủi ro tín dụng giúp ngân hàng tránh được những tổn thất lớn từ các khoản nợ xấu và các khoản cho vay không thu hồi được. Điều này góp phần bảo vệ nguồn vốn và tăng cường sự ổn định tài chính; (2) Bằng cách kiểm soát rủi ro tín dụng hiệu quả, ngân hàng có thể tập trung vào các khoản vay có lợi nhuận cao và giảm thiểu các khoản vay rủi ro, qua đó tối ưu hóa lợi nhuận; (3) Quản trị rủi ro tín dụng còn giúp ngân hàng tuân thủ các quy định về an toàn tài chính và các yêu cầu về dự phòng rủi ro của cơ quan quản lý, giảm thiểu nguy cơ bị phạt và duy trì uy tín; (4) Một hệ thống quản trị rủi ro tín dụng vững mạnh không chỉ giúp ngân hàng duy trì sự tín nhiệm đối với khách hàng mà còn tăng cường niềm tin từ các nhà đầu tư và các bên liên quan; (5) Quản trị rủi ro tín dụng hiệu quả giúp ngân hàng phát triển bền vững hơn, tránh được tình trạng khủng hoảng tín dụng, giảm thiểu rủi ro hệ thống và ổn định nền kinh tế. Vì vậy, quản trị rủi ro tín dụng là một nhân tố quan trọng để đảm bảo hoạt động kinh doanh hiệu quả, bảo vệ tài sản và uy tín của ngân hàng, cũng như hỗ trợ phát triển bền vững của hệ thống tài chính. Với những vấn đề phân tích ở trên, việc thực hiện nghiên cứu “Các nhân tố tác động đến quản trị rủi ro tín dụng tại ACB Chi nhánh Đồng Nai” là hết sức cần thiết trong giai đoạn hiện nay.

CƠ SỞ LÝ THUYẾT VÀ PHƯƠNG PHÁP NGHIÊN CỨU

Cơ sở lý thuyết

Quản trị rủi ro là quá trình tiếp cận có hệ thống, khoa học và toàn diện nhằm nhận dạng, kiểm soát, phòng ngừa và giảm thiểu những tổn thất và tác động bất lợi của rủi ro (Han, 2015; Kidane, 2020). Quản trị rủi ro tín dụng liên quan đến việc xây dựng các chính sách và hệ thống quản lý phù hợp với hoạt động tín dụng, tuân thủ các quy định pháp luật. Quản trị rủi ro tín dụng hiệu quả không chỉ bảo vệ hoạt động kinh doanh của ngân hàng, mà còn nâng cao uy tín và chất lượng dịch vụ (Bhatt và cộng sự, 2023). Ngược lại, khi rủi ro tín dụng xảy ra, ngân hàng đối mặt với nguy cơ thanh khoản, ảnh hưởng tiêu cực đến uy tín của mình. Trong trường hợp xấu nhất, rủi ro tín dụng có thể dẫn đến phá sản ngân hàng, gây ra tác động nghiêm trọng đến xã hội và nền kinh tế, đặc biệt là ở các quốc gia phụ thuộc nhiều vào hệ thống ngân hàng như Việt Nam. Quản trị rủi ro tín dụng là quá trình nhận diện, đo lường, theo dõi và kiểm soát các rủi ro phát sinh từ hoạt động cho vay hoặc cấp tín dụng của ngân hàng và các tổ chức tài chính. Mục tiêu của quản trị rủi ro tín dụng là giảm thiểu nguy cơ mất mát tài chính từ các khoản nợ xấu và đảm bảo sự ổn định, an toàn của ngân hàng. Quy trình quản trị rủi ro tín dụng bao gồm các bước sau: (i) Nhận diện rủi ro: Phát hiện các nhân tố và khả năng dẫn đến rủi ro từ các khoản vay, như: khả năng tài chính của khách hàng, tính thanh khoản và tình hình kinh tế; (ii) Đo lường rủi ro: Đánh giá mức độ rủi ro của mỗi khoản vay dựa trên các tiêu chí như khả năng trả nợ, thời gian cho vay và các điều kiện của khách hàng; (iii) Kiểm soát và giảm thiểu rủi ro: Xây dựng các chính sách kiểm soát rủi ro như yêu cầu bảo đảm, quy định lãi suất, và các phương thức bảo vệ khi rủi ro xảy ra; (iv) Theo dõi và đánh giá rủi ro: Liên tục giám sát và đánh giá mức độ rủi ro tín dụng qua từng giai đoạn của khoản vay, nhằm phản ứng kịp thời nếu có bất kỳ biến động nào (Kidane, 2020; Siddique và cộng sự, 2022).

Theo Đặng Thành Cương (2023), nghiên cứu các nhân tố ảnh hưởng đến quản trị rủi ro tín dụng của các ngân hàng thương mại tại các chi nhánh ngân hàng thương mại trên địa bàn tỉnh Nghệ An, các nhân tố tác động được xác định như sau: Nhân viên tín dụng, Khách hàng và Cơ chế, chính sách của ngân hàng thương mại.

Nghiên cứu của Lê Thanh Tâm và cộng sự (2021) về các nhân tố ảnh hưởng đến rủi ro tín dụng của các ngân hàng thương mại Việt Nam cho thấy, có các nhân tố tác động sau: Biến vĩ mô; Lãi suất cho vay và Chất lượng nhân sự có ảnh hưởng đến Rủi ro tín dụng.

Bhatt và cộng sự (2023) nghiên cứu các nhân tố tác động đến thực tiễn quản lý rủi ro tín dụng của một số ngân hàng thương mại tư nhân ở Nepal cho thấy, có các nhân tố tác động, như: Khuôn khổ quản lý rủi ro; Quy trình xét duyệt tín dụng và Hệ thống công nghệ. Nghiên cứu của Soehaditama và cộng sự (2023) về các nhân tố tác động đến Quản trị rủi ro tín dụng tại các ngân hàng thương mại của Indonesia. Kết quả cho thấy, có các nhân tố tác động sau: Chính sách; Thủ tục, pháp lý; Quy định của ngân hàng và Hệ thống công nghệ thông tin.

Mô hình nghiên cứu

Dựa trên các nghiên cứu trước đây ở nước ngoài, như: Kidane (2020); Siddique và cộng sự (2022) và các nghiên cứu trong nước như: Đặng Thành Cương (2023); Lê Thanh Tâm và cộng sự (2021), nhóm tác giả xây dựng mô hình nghiên cứu như Hình.

Hình: Mô hình nghiên cứu đề xuất

|

Nguồn: Tác giả tổng hợp và đề xuất, 2024

Các giả thuyết nghiên cứu đưa ra như sau:

H1: Cơ chế, chính sách tín dụng của ngân hàng tác động cùng chiều đến Quản trị rủi ro tín dụng tại ACB Chi nhánh Đồng Nai.

H2: Quy trình xét duyệt tín dụng tác động cùng chiều đến Quản trị rủi ro tín dụng tại ACB Chi nhánh Đồng Nai.

H3: Chất lượng nhân sự tác động cùng chiều đến Quản trị rủi ro tín dụng tại ACB Chi nhánh Đồng Nai.

H4: Môi trường kinh tế vĩ mô tác động cùng chiều đến Quản trị rủi ro tín dụng tại ACB Chi nhánh Đồng Nai.

H5: Hệ thống công nghệ thông tin tác động cùng chiều đến Quản trị rủi ro tín dụng tại ACB Chi nhánh Đồng Nai.

Phương pháp nghiên cứu

Trong bài nghiên cứu này, tác giả tiến hành nghiên cứu qua 2 giai đoạn.

Giai đoạn 1: Phương pháp nghiên cứu định tính được thực hiện thông qua thảo luận nhóm và tham vấn ý kiến của 5 cán bộ quản lý tín dụng, nhằm làm rõ các khái niệm liên quan đến quản trị rủi ro tín dụng, từ đó điều chỉnh và hoàn thiện thang đo, đồng thời xây dựng bảng câu hỏi khảo sát. Bên cạnh đó, tác giả còn sử dụng các nguồn thông tin bên ngoài như: sách, báo, tạp chí quốc tế và trong nước, cùng với thông tin từ internet để bổ sung cơ sở lý luận và thực tiễn. Các góp ý từ các cán bộ góp phần hình thành bảng hỏi hoàn chỉnh cho nghiên cứu (Nguyễn Đình Thọ, 2014).

Giai đoạn 2: Nghiên cứu chính thức được thực hiện khi bảng câu hỏi được chỉnh sửa từ kết quả nghiên cứu định tính, nghiên cứu này nhằm thu thập, phân tích dữ liệu khảo sát, cũng như ước lượng và kiểm định mô hình nghiên cứu. Dữ liệu khảo sát 500 khách hàng từ tháng 7/2024 đến tháng 8/2024, tác giả thu thập trực tiếp từ điều tra phỏng vấn bằng bảng câu hỏi. Tiếp theo, dữ liệu thu thập được xử lý bằng phần mềm SPSS phiên bản 20.0, mã hóa, làm sạch dữ liệu và đưa vào để đánh giá độ tin cậy của thang đo với hệ số Cronbach’s Alpha, phân tích nhân tố khám phá (EFA), phân tích hồi quy tuyến tính bội để đưa ra kết luận về các giả thuyết nghiên cứu. Với 500 khách hàng đang sử dụng dịch vụ ngân hàng tại ACB Chi nhánh Đồng Nai và kết quả thu về 455 phiếu, tỷ lệ đạt 91,00%.

KẾT QUẢ NGHIÊN CỨU

Kết quả đánh giá độ tin cậy Cronbach’s Alpha

Bảng 1: Thống kê độ tin cậy của thang đo

| Các nhân tố | Ký hiệu | Số biến quan sát | Độ tin cậy Cronbach’s Alpha |

| 1. Cơ chế, chính sách tín dụng của ngân hàng | CSTD | 5 | 0,895 |

| 2. Quy trình xét duyệt tín dụng | QTXD | 4 | 0,912 |

| 3. Chất lượng nhân sự | CLNS | 4 | 0,932 |

| 4. Hệ thống công nghệ thông tin | HTCN | 4 | 0,912 |

| 5. Môi trường kinh tế vĩ mô | MTVM | 4 | 0,904 |

| 6. Quản trị rủi ro tín dụng |

| 3 | 0,882 |

Nguồn: Tác giả điều tra và xử lý từ SPSS 20.0

Bảng 1 cho thấy, độ tin cậy thang đo đối với các nhân tố tác động đến Quản trị rủi ro tín dụng tại ACB Chi nhánh Đồng Nai như sau: Cơ chế, chính sách tín dụng của ngân hàng; Quy trình xét duyệt tín dụng; Chất lượng nhân sự; Hệ thống công nghệ thông tin và Môi trường kinh tế vĩ mô là đạt yêu cầu do hệ số Cronbach’s Alpha > 0,6, qua đó, các biến phù hợp không bị loại bỏ biến nào do hệ số tương quan biến – tổng > 0,3 và thang đo chấp nhận được về mặt độ tin cậy. Đây là điều kiện để phân tích nhân tố khám phá (EFA) tiếp theo.

Kết quả phân tích EFA

Kết quả phân tích EFA các biến độc lập cho thấy, hệ số KMO = 0,793 và mức ý nghĩa (Sig.) là 0.000 và 0,5 ≤ KMO ≤ 1: Hệ số KMO là chỉ số được dùng để xem xét sự thích hợp của phân tích nhân tố và Eigenvalues = 2,186 (> 1,0) và tổng phương sai trích là 78,635% (> 50%), phương sai đạt yêu cầu (> 50%). Bảng 2 cho thấy, 24 biến quan sát đưa vào phân tích EFA được nhóm lại thành 5 nhân tố như sau: Cơ chế, chính sách tín dụng (CSTD-X1); Chất lượng nhân sự (CLNS-X2); Hệ thống công nghệ thông tin (HTCN-X3); Quy trình xét duyệt tín dụng (QTXD-X4); Môi trường kinh tế vĩ mô (MTVM-X5).

Bảng 2: Kết quả phân tích EFA

| Ký hiệu | Các nhân tố | Nhân tố khám phá | Ký hiệu | ||||

| X1 | X2 | X3 | X4 | X5 |

|

| |

| CSTD2 | 0,892 |

|

|

|

| Cơ chế, chính sách tín dụng | CSTD |

| CSTD3 | 0,849 |

|

|

|

| ||

| CSTD4 | 0,849 |

|

|

|

| ||

| CSTD5 | 0,848 |

|

|

|

| ||

| CSTD1 | 0,759 |

|

|

|

| ||

| CLNS4 |

| 0,937 |

|

|

| Chất lượng nhân sự | CLNS |

| CLNS3 |

| 0,933 |

|

|

| ||

| CLNS1 |

| 0,911 |

|

|

| ||

| CLNS2 |

| 0,864 |

|

|

| ||

| HTCN1 |

|

| 0,919 |

|

| Hệ thống công nghệ thông tin | HTCN |

| HTCN3 |

|

| 0,910 |

|

| ||

| HTCN4 |

|

| 0,908 |

|

| ||

| HTCN2 |

|

| 0,843 |

|

| ||

| QTXD3 |

|

|

| 0,931 |

| Quy trình xét duyệt tín dụng | QTXD |

| QTXD4 |

|

|

| 0,913 |

| ||

| QTXD2 |

|

|

| 0,876 |

| ||

| QTXD1 |

|

|

| 0,835 |

| ||

| MTVM1 |

|

|

|

| 0,899 | Môi trường kinh tế vĩ mô | MTVM |

| MTVM2 |

|

|

|

| 0,896 | ||

| MTVM3 |

|

|

|

| 0,887 | ||

| Tổng phương sai trích là 78,635% (lớn hơn 60%) | |||||||

| Kaiser-Meyer-Olkin (KMO): 0,793 và mức ý nghĩa (Sig.) là 0.000 | |||||||

Nguồn: Tác giả điều tra và xử lý từ SPSS 20.0

Bên cạnh đó, kết quả phân tích đối với biến phụ thuộc cho thấy, 3 biến quan sát đưa vào phân tích EFA được nhóm lại thành 1 nhân tố được ký hiệu là biến Y. Đây là nhân tố Quản trị rủi ro tín dụng.

Kết quả hồi quy tuyến tính bội

Bảng 3: Hệ số phù hợp của mô hình

| Mô hình | Hệ số tương quan | R2 | R2 hiệu chỉnh | Sai số chuẩn ước lượng | Giá trị: Durbin-Watson |

| 1 | 0,849 | 0,721 | 0,718 | 0,275 | 1,584 |

Nguồn: Tác giả điều tra và xử lý từ SPSS 20.0

Bảng 3 cho thấy, R2 điều chỉnh = 0,718, nghĩa là mô hình hồi quy tuyến tính đã xây dựng phù hợp với tập dữ liệu 71,8%, còn lại 28,20% là do các biến ngoài mô hình và sai số ngẫu nhiên.

Bảng 4: Phân tích kết quả hồi quy tuyến tính bội

| Mô hình | Hệ số hồi quy chưa chuẩn hóa | Hệ số hồi quy chuẩn hóa | Giá trị t | Mức ý nghĩa | Thống kê đa cộng tuyến | |||

| B | Sai số chuẩn | Beta |

|

| Dung sai | Giá trị VIF | ||

|

| (Hằng số) | 0,638 | 0,081 |

| 7,891 | 0,000 |

|

|

| Cơ chế, chính sách tín dụng (X1) | 0,340 | 0,024 | 0,413 | 13,898 | 0,000 | 0,703 | 1,422 | |

| Chất lượng nhân sự (X2) | 0,203 | 0,016 | 0,331 | 12,420 | 0,000 | 0,876 | 1,142 | |

| Hệ thống công nghệ thông tin (X3) | 0,092 | 0,011 | 0,218 | 8,147 | 0,000 | 0,870 | 1,150 | |

| Quy trình xét duyệt tín dụng (X4) | 0,143 | 0,014 | 0,286 | 10,446 | 0,000 | 0,828 | 1,207 | |

| Môi trường kinh tế vĩ mô (X5) | 0,051 | 0,011 | 0,120 | 4,485 | 0,000 | 0,865 | 1,156 | |

|

| Giá trị F: 232,459; Mức ý nghĩa (Sig.): 0,000 | |||||||

Nguồn: Tác giả điều tra và xử lý từ SPSS 20.0

Bảng 4 cho thấy, các nhân tố đều có hệ số hồi quy dương và mức ý nghĩa > 0,05. Ngoài ra, hệ số xác định hiệu chỉnh đạt 71,8%. Điều này có nghĩa là 5 nhân tố tác động đến Quản trị rủi ro tín dụng tại ACB Chi nhánh Đồng Nai là 71,8%. Bên cạnh đó, mô hình không vi phạm các giả định, như: hiện tượng đa cộng tuyến, phương sai không thay đổi và không vi phạm hiện tượng tự tương quan. Phương trình hồi quy được viết như sau:

Y = 0,638 + 0,413X1 + 0,331X2 + 0,218X3 + 0,286X4 + 0,120X5

KẾT LUẬN VÀ HÀM Ý CHÍNH SÁCH

Kết quả nghiên cứu cho thấy, có 5 nhân tố tác động đến Quản trị rủi ro tín dụng tại ACB Chi nhánh Đồng Nai và lần lượt được sắp xếp theo thứ tự ưu tiên khi thực hiện hàm ý chính sách từ cao đến thấp như sau: Cơ chế, chính sách tín dụng; Chất lượng nhân sự; Quy trình xét duyệt tín dụng; Hệ thống công nghệ thông tin và Môi trường kinh tế vĩ mô. Dựa trên kết quả nghiên cứu, tác giả đưa ra một số hàm ý chính sách như sau:

Một là, Cơ chế, chính sách tín dụng: ACB Chi nhánh Đồng Nai cần xem xét cải tiến và tối ưu hóa cơ chế tín dụng, nhằm tạo ra các quy định và tiêu chí xét duyệt minh bạch, dễ áp dụng. Điều này giúp giảm thiểu rủi ro tín dụng từ giai đoạn xét duyệt đến quản lý các khoản vay. Tập trung vào việc xây dựng chiến lược và định hướng rõ ràng, điều này giúp xác định rõ các đối tượng khách hàng mục tiêu, các ngành nghề ưu tiên, và giới hạn rủi ro chấp nhận được. Nhờ đó, ngân hàng có thể tập trung vào các khoản tín dụng an toàn, giảm thiểu rủi ro tín dụng. Tiếp tục đa dạng hóa hình thức, ngành nghề, và lĩnh vực cho vay. Đa dạng hóa tín dụng giúp phân tán rủi ro, tránh tình trạng ngân hàng phụ thuộc quá nhiều vào một ngành nghề hay lĩnh vực cụ thể. Điều này góp phần giảm thiểu nguy cơ rủi ro nếu một ngành nghề hoặc lĩnh vực nào đó gặp khó khăn.

Hai là, Chất lượng nhân sự: ACB Chi nhánh Đồng Nai thường xuyên nâng cao năng lực và trình độ chuyên môn, khi nhân viên tín dụng có năng lực và trình độ chuyên môn cao, họ sẽ có khả năng thẩm định, đánh giá rủi ro và đưa ra các quyết định tín dụng chính xác. Sự hiểu biết sâu rộng về nghiệp vụ tín dụng giúp họ nhận diện được các dấu hiệu rủi ro sớm hơn và áp dụng các biện pháp kiểm soát rủi ro một cách hiệu quả. Đẩy mạnh chương trình đào tạo định kỳ cho nhân viên, tập trung vào các kỹ năng đánh giá rủi ro và nghiệp vụ tín dụng chuyên sâu. Điều này giúp tăng cường khả năng phát hiện và xử lý rủi ro từ phía nhân viên (Vuong và Nguyen, 2024).

Ba là, Quy trình xét duyệt tín dụng: ACB Chi nhánh Đồng Nai cần cải thiện và tiếp tục minh bạch và chi tiết các quy trình xét duyệt tín dụng được thiết kế một cách minh bạch và chi tiết, mọi bước trong quy trình từ thẩm định hồ sơ, đánh giá khách hàng, đến phê duyệt khoản vay đều được thực hiện theo các tiêu chuẩn rõ ràng. Điều này giúp giảm thiểu sai sót, tránh các quyết định tín dụng không chính xác hoặc dựa trên thông tin không đầy đủ, từ đó giảm thiểu rủi ro tín dụng. Đảm bảo có đủ các bước kiểm tra và xác minh thông tin khách hàng kỹ lưỡng trước khi ra quyết định cấp tín dụng, giúp giảm thiểu các khoản vay không đảm bảo chất lượng.

Bốn là, Hệ thống công nghệ thông tin: ACB Chi nhánh Đồng Nai cần nâng cao độ tin cậy và chính xác của hệ thống thông tin. Một hệ thống công nghệ thông tin đáng tin cậy và chính xác cho phép ngân hàng thu thập, lưu trữ, và phân tích dữ liệu tín dụng một cách hiệu quả. Việc có thông tin đầy đủ và chính xác về khách hàng giúp nhân viên tín dụng đánh giá rủi ro một cách chính xác hơn, từ đó đưa ra các quyết định tín dụng hợp lý và giảm thiểu rủi ro. Cập nhật và tối ưu hóa hệ thống công nghệ thông tin để cải thiện khả năng phân tích và giám sát tín dụng trong thời gian thực, từ đó tăng hiệu quả trong việc dự báo và ngăn chặn rủi ro.

Năm là, Môi trường kinh tế vĩ mô: ACB Chi nhánh Đồng Nai cần rà soát thông tin từ Chính phủ và tiếp tục sự ổn định của nền kinh tế. Một nền kinh tế ổn định với mức tăng trưởng đều đặn và ít biến động giúp giảm thiểu các rủi ro tín dụng phát sinh từ các cú sốc kinh tế. Khi nền kinh tế phát triển bền vững, thu nhập của khách hàng ổn định hơn, khả năng trả nợ cao hơn và do đó, rủi ro tín dụng của ngân hàng cũng giảm. Ngân hàng cần liên tục theo dõi và đánh giá tình hình kinh tế vĩ mô để điều chỉnh chiến lược quản trị rủi ro phù hợp, đặc biệt trong các giai đoạn biến động kinh tế./.

Tài liệu tham khảo

1. Bhatt, T. K., Ahmed, N., Iqbal, M.B., and Ullah, M. (2023), Examining the determinants of credit risk management and their relationship with the performance of commercial banks in Nepal, Journal of Risk Financial Management, 16(4), 1-23.

2. Đặng Thành Cương (2023), Các nhân tố ảnh hưởng đến quản trị rủi ro tín dụng của các ngân hàng thương mại: Nghiên cứu tại các chi nhánh ngân hàng thương mại trên địa bàn tỉnh Nghệ An, Tạp chí Kinh tế và Dự báo, số 29, 32-34.

3. Han, P. (2015), Credit risk management of commercial banks, Journal of Business Administration Research, 4(1), 8-15.

4. Kidane, S. T. (2020), Credit risk management and profitability: empirical evidence on Ethiopian commercial banks, Jurnal Perspektif Pembiayaan Dan Pembangunan Daerah, 8(4), 377-386.

5. Lê Thanh Tâm, Đoàn Minh Ngọc, Bùi Thu Giang (2021), Các nhân tố tác động đến rủi ro tín dụng của các ngân hàng thương mại Việt Nam, Tạp chí Ngân hàng, số 01, 1-5.

6. Nguyễn Đình Thọ (2014), Phương pháp nghiên cứu khoa học trong kinh doanh, Nxb Lao động - Xã hội.

7. Soehaditama, J. P., Machdar, N. M., and Manurung, A. H. (2023), Determinant banking credit risk management, Indonesian Journal of Business Analytics, 3(4), 1105-1112.

8. Vuong, Q. H., Nguyen, M. H. (2024). Further on informational quanta, interactions, and entropy under the granular view of value formation. https://books.google.com/books/about?id=vy4ZEQAAQBAJ

| Ngày nhận bài: 30/10/2024; Ngày phản biện: 06/11/2024; Ngày duyệt đăng: 12/11/2024 |

Bình luận