Đánh giá hiệu quả kinh doanh và các nhân tố tác động đến hiệu quả kinh doanh tại các ngân hàng thương mại Việt Nam

Từ khóa: DEA, hiệu quả kinh doanh, ngân hàng thương mại, Tobit

Summary

This study evaluates the business performance of Vietnamese commercial banks using the Data envelopment analysis (DEA) method and assesses the influence of factors on the business performance of Vietnamese commercial banks using Ordinary Least Squares (OLS) linear regression model, Tobit regression model. Research results confirm that Size of the bank's total assets; Equity to total assets, and Inflation rate have an impact on Constant return-to-scale technical efficiency and Variable return-to-scale technical efficiency.

Keywords: DEA, business performance, commercial banks, Tobit

GIỚI THIỆU

Trong bối cảnh kinh tế quốc tế, các ngân hàng nước ngoài, các ngân hàng liên doanh, các trung gian tài chính phi ngân hàng và các tập đoàn công nghệ về lĩnh vực tài chính đang gia tăng sức ép cạnh tranh với các NHTM Việt Nam. Trong khi đó, theo đánh giá của nhiều tổ chức trong nước và thế giới thì hiệu quả kinh doanh của các NHTM Việt Nam vẫn chưa đạt được hiệu quả cao. Trong giai đoạn 2018-2022, các NHTM Việt Nam đã gặp nhiều vấn đề, như: lợi nhuận giảm, chất lượng tài sản thấp, tỷ lệ nợ xấu, nợ tiềm ẩn xấu cao, thanh khoản kém. Như vậy, hiệu quả kinh doanh đã trở thành vấn đề “ sống còn” của một ngân hàng trong môi trường cạnh tranh quốc tế như hiện nay. Nhu cầu bức thiết đối với các NHTM Việt Nam hiện nay là, cần đánh giá lại hiệu quả kinh doanh và sự tác động của các nhân tố đến hiệu quả kinh doanh, để tìm ra giải pháp nâng cao hiệu quả kinh doanh trong tình hình mới.

CƠ SỞ LÝ THUYẾT VÀ PHƯƠNG PHÁP NGHIÊN CỨU

Cơ sở lý thuyết

Yudistira (2004) đánh giá hiệu quả hoạt động của 18 ngân hàng Hồi giáo giai đoạn 1997-2000. Kết quả nghiên cứu khẳng định, sức mạnh thị trường vốn ở Trung Đông không ảnh hưởng đáng kể đến hiệu quả, các ngân hàng có quy mô vừa và nhỏ có lợi nhuận tăng dần theo quy mô còn những ngân hàng có quy mô tài sản lớn trên 600 triệu USD thể hiện lợi nhuận giảm dần theo quy mô hoặc chuyển sang lợi nhuận không đổi theo quy mô.

Jin-Li Hu và cộng sự (2008) đã xem xét các nhân tố ảnh hưởng đến hiệu quả kinh doanh của các ngân hàng Trung Quốc 1996-2003. Kết quả nghiên cứu cho thấy, ngân hàng có quy mô tài sản nhỏ sẽ có chi phí cao hơn, tỷ lệ tiền gửi - cho vay càng cao, thì hiệu quả phân bổ sẽ càng cao và cải cách sở hữu không có tác động đáng kể đến hiệu quả chi phí của các ngân hàng.

Pasiouras, F (2007) khẳng định, quy mô tổng tài sản có tác động tích cực đến các thước đo hiệu quả; tác động của vốn hóa, số lượng ATM và chi nhánh phụ thuộc vào thước đo hiệu quả; GDP bình quân đầu người, tỷ lệ thất nghiệp có tác động tiêu cực đến hiệu quả kỹ thuật.

Raphael (2013) đánh giá hiệu quả hoạt động của các NHTM tại Tanzania giai đoạn 2005-2011 và kết quả nghiên cứu cho thấy, quy mô, thu nhập ngoài lãi, tỷ lệ an toàn vốn tác động tích cực đến hiệu quả kinh doanh của ngân hàng, tỷ lệ nợ xấu tác động tiêu cực đến hiệu quả kinh doanh của ngân hàng.

Phương pháp nghiên cứu

Mẫu nghiên cứu

Nghiên cứu sử dụng dữ liệu từ các báo cáo tài chính, báo cáo thường niên hàng năm của 15 NHTM tại Việt Nam bao gồm: BIDV, Vietinbank, Agribank, Vietcombank, Techcombank, VPbank, Mbbank, ACB, MSB, SHB, Eximbank, NamA bank, Kiên Long Bank, NCB, PGbank trong giai đoạn 5 năm 2018-2022.

Phương pháp nghiên cứu

Giai đoạn 1: Nghiên cứu sử dụng phương pháp DEA do Charnes và cộng sự (1978); Banker và cộng sự (1984) nghiên cứu để đánh giá, đo lường hiệu quả kinh doanh của các NHTM Việt Nam giai đoạn 2018-2022 bằng phần mềm R.

Giai đoạn 2: Sau khi ước lượng được hiệu quả kỹ thuật không đổi theo quy mô và hiệu quả kỹ thuật thay đổi theo quy mô, mô hình hồi quy OLS được sử dụng để phân tích các nhân tố tác động đến các hiệu quả này. Tuy nhiên, sử dụng hồi quy OLS có thể làm cho các ước lượng của các tham số bị chệch nên nghiên cứu tiếp tục sử dụng mô hình hồi quy Tobit để xem xét sự tác động của các nhân tố đến hiệu quả kỹ thuật của ngân hàng bằng phần mềm STATA 14. Mô hình hồi quy Tobit (Tobin, 1958) được sử dụng để phân tích các yếu tố tác động đến Hiệu quả hoạt động kinh doanh của NHTM với biến phụ thuộc nhận giá trị trong khoảng (0,1).

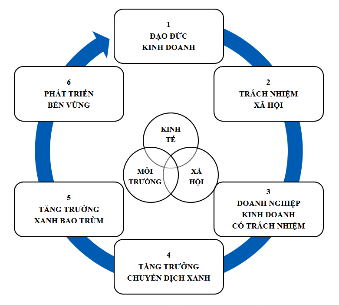

Mô hình nghiên cứu (Hình)

Giai đoạn 1:

Đường biên hiệu quả trong phương pháp DEA được xây dựng dựa trên mô hình các biến đầu vào và các biến đầu ra phù hợp với đặc điểm của các NHTM. Nghiên cứu sử dụng cách tiếp cận về lợi nhuận để đánh giá hiệu quả kinh doanh của ngân hàng với các biến đầu vào bao gồm chi phí lãi, chi phí hoạt động và các biến đầu ra là thu nhập lãi, thu nhập hoạt động.

Mô hình 1: Mô hình hiệu quả kỹ thuật không đổi theo quy mô (DEACRS) với biến đầu vào: Chi phí lãi, Chi phí hoạt động; biến đầu ra: Thu nhập lãi, Thu nhập hoạt động.

Mô hình 2: Mô hình hiệu quả kỹ thuật thay đổi theo quy mô (DEAVRS) với biến đầu vào: Chi phí lãi, Chi phí hoạt động; biến đầu ra: Thu nhập lãi, Thu nhập hoạt động.

Giai đoạn 2:

Nghiên cứu sử dụng chính hiệu quả kỹ thuật không thay đổi theo quy mô ước lượng bằng phương pháp DEA (TECRS) và hiệu quả kỹ thuật thay đổi theo quy mô ước lượng bằng phương pháp DEA (TEVRS) làm biến phụ thuộc trong mô hình hồi quy OLS và Tobit để phân tích các nhân tố ảnh hưởng đến hiệu quả kinh doanh của NHTM Việt Nam.

Phương trình hồi quy sử dụng trong nghiên cứu được viết như sau:

Mô hình 1:

TECRSit =b0 + b1 TTSNH +b2VSHTS +b3DNTTS +b4NPL +b5INF + Uit

Mô hình 2:

TEVRSit =b0 + b1 TTSNH +b2VSHTS +b3DNTTS +b4NPL +b5INF + Uit

Trong đó:

TECRSit, TEVRSit : Biến phụ thuộc: là kết quả ước lượng từ mô hình hiệu quả kỹ thuật không đổi theo quy mô (DEACRS) và kết quả ước lượng từ mô hình hiệu quả kỹ thuật thay đổi theo quy mô (DEAVRS)

TTSNH, VSHTTS, DNTTS, NPL, INF: là các biến độc lập thể hiện: Quy mô tài sản của ngân hàng, Tỷ lệ vốn chủ sở hữu/Tổng tài sản có, Tỷ lệ Dư nợ/Tổng tài sản có, Tỷ lệ nợ xấu, Tỷ lệ lạm phát.

Hình: Mô hình nghiên cứu các nhân tố tác động đến hiệu quả kinh doanh tại các NHTM Việt Nam

|

| Nguồn: Tác giả nghiên cứu và đề xuất |

KẾT QUẢ NGHIÊN CỨU

Hiệu quả kỹ thuật của các NHTM Việt Nam giai đoạn 2018-2022

Bảng 1: Đo lường hiệu quả kỹ thuật của 15 NHTM Việt Nam giai đoạn 2018-2022

| Năm | Tiêu chí | TECRS | TEVRS |

| 2018 | Giá trị lớn nhất | 0,7574327 | 1,000,000 |

| Giá trị nhỏ nhất | 0,2850858 | 0,4387675 | |

| Giá trị trung bình | 0,5164444 | 0,6225995 | |

| Độ lệch chuẩn | 0,1484234 | 0,144844 | |

| 2019 | Giá trị lớn nhất | 0,7744341 | 0,9281544 |

| Giá trị nhỏ nhất | 0,2791545 | 0,4662033 | |

| Giá trị trung bình | 0,5349908 | 0,6378314 | |

| Độ lệch chuẩn | 0,1459077 | 0,1221461 | |

| 2020 | Giá trị lớn nhất | 0,8733355 | 0,8746033 |

| Giá trị nhỏ nhất | 0,2707642 | 0,5010223 | |

| Giá trị trung bình | 0,5826637 | 0,6817375 | |

| Độ lệch chuẩn | 0,1655091 | 0,120824 | |

| 2021 | Giá trị lớn nhất | 1,000,000 | 1,000,000 |

| Giá trị nhỏ nhất | 0,4116909 | 0,5261214 | |

| Giá trị trung bình | 0,5261214 | 0,7909571 | |

| Độ lệch chuẩn | 0,2068961 | 0,1412649 | |

| 2022 | Giá trị lớn nhất | 1,000,000 | 1,000,000 |

| Giá trị nhỏ nhất | 0,3030777 | 0,5348994 | |

| Giá trị trung bình | 0,5348994 | 0,8245679 | |

| Độ lệch chuẩn | 0,2068326 | 0,1878537 |

Nguồn: Kết quả tính toán từ phần mềm R

Đo lường hiệu quả kỹ thuật của 15 NHTM Việt Nam giai đoạn 2018-2022 (Bảng 1) cho thấy, giá trị trung bình của các điểm hiệu quả kỹ thuật không thay đổi theo quy mô, thay đổi theo quy mô giai đoạn 2018-2022 có điểm hiệu quả lớn nhất là 1,000. Nghĩa là trong số 15 NHTM trong mẫu nghiên cứu, tồn tại ngân hàng có hiệu quả cao nhất và đạt được tối thiểu hóa đầu vào, tối ưu hóa đầu ra. Bên cạnh đó cũng có những ngân hàng có hiệu quả thấp, có điểm hiệu quả nhỏ nhất theo mô hình không thay đổi theo quy mô là 0,2707; theo mô hình thay đổi theo quy mô là 0,4387. Kết quả này cho thấy, hiệu quả kinh doanh của các NHTM trong mẫu nghiên cứu có sự khác nhau, trong cùng một mức sản lượng đầu ra như nhau, nhưng có ngân hàng sử dụng tối thiểu hóa đầu vào, có ngân hàng sử dụng lãng phí đầu vào.

Các nhân tố tác động đến hiệu quả kinh doanh của các NHTM Việt Nam giai đoạn 2018-2022

Bảng 2: Thống kê đối với các biến độc lập và phụ thuộc trong mô hình nghiên cứu

| Tên biến | Số quan sát | Giá trị lớn nhất | Giá trị nhỏ nhất | Giá trị trung bình | Độ lệch chuẩn |

| Biến phụ thuộc | |||||

| TECRS | 75 | 1,00 | 0,2707642 | 0,6030197 | 0,1876569 |

| TEVRS | 75 | 1,00 | 0,4387675 | 0,7115387 | 0,1635793 |

| Biến độc lập | |||||

| TTSNH | 75 | 14,56721 | 10,30561 | 12,70807 | 1,210019 |

| VSHTTS | 75 | 16,97 | 4,15 | 8,406 | 3,465807 |

| DNTTS | 75 | 80,06 | 35,39 | 65,16413 | 9,721321 |

| NPL | 75 | 17,93 | 0,5 | 1,8304 | 2,046231 |

| INF | 75 | 3,54 | 1,84 | 2,91 | 0,5898122 |

Nguồn: Báo cáo tài chính các NHTM giai đoạn 2018-2022 và kết quả từ phần mềm Stata 14

Kết quả từ Bảng 2 cho thấy, trong giai đoạn 2018-2022, tại các NHTM Việt Nam, chỉ tiêu vốn chủ sở hữu trên tổng tài sản có đạt giá trị trung bình là 8,406, lớn nhất là 16,97, nhỏ nhất là 4,15. Chỉ tiêu dư nợ trên tổng tài sản có đạt giá trị trung bình là 65,16413, lớn nhất là 80,06, nhỏ nhất là 35,39. Tỷ lệ nợ xấu trung bình đạt 1,8304, lớn nhất là 17,93, nhỏ nhất là 0,5. Tỷ lệ lạm phát đạt giá trị trung bình là 2,91, lớn nhất là 3,54, nhỏ nhất là 1,84.

Kiểm định sự tương quan giữa các biến trong mô hình nghiên cứu

Kết quả ở Bảng 3 cho thấy, hệ số tương quan giữa các biến đều khác 0 và nhỏ hơn 0,9. Như vậy, các biến trong mô hình nghiên cứu có sự tương quan và không bị đa cộng tuyến.

Bảng 3: Ma trận tương quan

| Tên biến | TECRS | TEVRS | TTSNH | VSHTTS | DNTTS | NPL | INF |

| TECRS | 1,0000 |

|

|

|

|

|

|

| TEVRS | 0,7743 | 1,0000 |

|

|

|

|

|

| TTSNH | 0,6428 | 0,2832 | 1,0000 |

|

|

|

|

| VSHTTS | 0,4179 | 0,3485 | -0,1661 | 1,0000 |

|

|

|

| DNTTS | 0,2087 | 0,1466 | 0,4231 | -0,2234 | 1,0000 |

|

|

| NPL | -0,2360 | -0,1039 | -0,2860 | -0,0020 | -0,1304 | 1,0000 |

|

| INF | -0,2344 | -0,2407 | -0,0641 | -0,0373 | -0,0200 | 0,0656 | 1,0000 |

Nguồn: Báo cáo tài chính các NHTM giai đoạn 2018-2022 và kết quả từ phần mềm Stata 14

Kiểm định đa cộng tuyến

Để kiểm tra lại hiện tượng đa cộng tuyến, nghiên cứu thực hiện đánh giá qua hệ số phóng đại phương sai (VIF). Kết quả kiểm định ở Bảng 4 cho thấy, VIF đều < 2, có nghĩa rằng, nghiên cứu này đã không xảy ra hiện tượng đa cộng tuyến.

Bảng 4: Kiểm định đa cộng tuyến

| Tên biến | VIF | 1/VIF |

| TTSNH | 1,32 | 0,758259 |

| DNTTS | 1,26 | 0,796558 |

| NPL | 1,09 | 0,913283 |

| VSHTTS | 1,06 | 0,939036 |

| INF | 1,01 | 0,991331 |

| Trung bình VIF | 1,15 |

|

Nguồn: Báo cáo tài chính các NHTM giai đoạn 2018-2022 và kết quả từ phần mềm Stata 14

Kết quả ước lượng mô hình OLS

Bảng 5: Kết quả hồi quy bằng phương pháp OLS cho biến phụ thuộc TECRS

| TECRS | Hệ số | Sai số chuẩn | t | P>|t| | Khoảng tin cậy 95% | |

| TTSNH | 0,1093767 | 0,0112384 | 9,73 | 0,000 | 0,0869567 | 0,1317966 |

| VSHTTS | 0,0289151 | 0,0035258 | 8,20 | 0,000 | 0,0218813 | 0,0359489 |

| DNTTS | 0,0004592 | 0,0013648 | 0,34 | 0,738 | -0,0022635 | 0,0031819 |

| NPL | -0,0017505 | 0,0060555 | -0,29 | 0,773 | -0,0138308 | 0,0103298 |

| INF | -0,0532877 | 0,0201642 | -2,64 | 0,010 | -0,0935141 | -0,0130612 |

| _cons | -0,9016575 | 0,1634903 | -5,52 | 0,000 | -1,227812 | -0,5755032 |

Nguồn: Báo cáo tài chính các NHTM giai đoạn 2018-2022 và kết quả từ phần mềm Stata 14

Bảng 6: Kết quả hồi quy bằng phương pháp OLS cho biến phụ thuộc TEVRS

| TEVRS | Hệ số | Sai số chuẩn | t | P>|t| | Khoảng tin cậy 95% | |

| TTSNH | 0,0397741 | 0,0157197 | 2,53 | 0,014 | 0,0084141 | 0,0711342 |

| VSHTTS | 0,019574 | 0,0049318 | 3,97 | 0,000 | 0,0097355 | 0,0294126 |

| DNTTS | 0,0018816 | 0,001909 | 0,99 | 0,328 | -0,0019268 | 0,0056901 |

| NPL | 0,0007284 | 0,0084701 | 0,09 | 0,932 | -0,016169 | 0,0176258 |

| INF | -0,0567792 | 0,0282048 | -2,01 | 0,048 | -0,1130463 | -0,0005121 |

| _cons | 0,082825 | 0,2286834 | 0,36 | 0,718 | -0,3733858 | 0,5390358 |

Nguồn: Báo cáo tài chính các NHTM giai đoạn 2018-2022 và kết quả từ phần mềm Stata 14

Phân tích kết quả ước lượng mô hình OLS ở Bảng 5 và Bảng 6 như sau:

Mô hình biến phụ thuộc TECRS: Hệ số ước lượng của biến TTSNH có ý nghĩa thống kê ở mức ý nghĩa nhỏ hơn 1% và có hệ số tác động là 0,1093 tức là quy mô tài sản tăng 1 đơn vị, thì hiệu quả kỹ thuật không đổi theo quy mô của các ngân hàng trong mẫu nghiên cứu tăng 0,1093 đơn vị. Hệ số ước lượng của biến VSHTTS có ý nghĩa thống kê ở mức ý nghĩa nhỏ hơn 1% và có hệ số tác động là 0,0289. Như vậy, Vốn sở hữu trên tổng tài sản có tăng 1 đơn vị, thì Hiệu quả kỹ thuật không đổi theo quy mô của các ngân hàng trong mẫu nghiên cứu tăng 0,0289 đơn vị. Hệ số ước lượng của biến INF có ý nghĩa thống kê ở mức ý nghĩa 1% và có hệ số tác động là – 0,0532. Cụ thể: Tỷ lệ lạm phát tăng 1 đơn vị, thì Hiệu quả kỹ thuật không đổi theo quy mô của các ngân hàng trong mẫu nghiên cứu giảm 0,0532 đơn vị. Hệ số ước lượng của biến DNTTS và NPL không có ý nghĩa thống kê, không tác động lên Hiệu quả kinh doanh của các NHTM trong giai đoạn 2018-2022.

Mô hình biến phụ thuộc TEVRS: Hệ số ước lượng của biến TTSNH có ý nghĩa thống kê ở mức ý nghĩa 1% và có hệ số tác động là 0,0397. Cụ thể: Quy mô tài sản tăng 1 đơn vị, thì Hiệu quả kỹ thuật thay đổi theo quy mô của các ngân hàng trong mẫu nghiên cứu tăng 0,0397 đơn vị. Hệ số ước lượng của biến VCSHTTS có ý nghĩa thống kê ở mức ý nghĩa nhỏ hơn 1% và có hệ số tác động là 0,0195. Như vậy, Vốn sở hữu trên tổng tài sản có tăng 1 đơn vị, thì Hiệu quả kỹ thuật thay đổi theo quy mô của các ngân hàng trong mẫu nghiên cứu tăng 0,0195 đơn vị. Hệ số ước lượng của biến INF có ý nghĩa thống kê ở mức ý nghĩa 5% và có hệ số tác động là – 0,0567. Tức là, Tỷ lệ lạm phát tăng 1 đơn vị, thì Hiệu quả kỹ thuật thay đổi theo quy mô của các ngân hàng trong mẫu nghiên cứu giảm 0,0567 đơn vị. Hệ số ước lượng của biến DNTTS và NPL không có ý nghĩa thống kê, không tác động lên Hiệu quả kinh doanh của các NHTM trong giai đoạn 2018-2022.

Như vậy, kết quả ước lượng mô hình hồi quy OLS về sự ảnh hưởng của các nhân tố tới Hiệu quả kinh doanh của các NHTM Việt Nam chỉ ra rằng, có 2 nhân tố tác động cùng chiều là: TTSNH, VCSHTS; 1 nhân tố có tác động ngược chiều là: INF; 2 nhân tố DNTTS và NPL không tác động lên Hiệu quả kinh doanh của các NHTM Việt Nam trong giai đoạn 2018-2022.

Kết quả ước lượng mô hình Tobit

Bảng 7: Kết quả hồi quy bằng phương pháp Tobit cho biến phụ thuộc TECRS

| TECRS | Hệ số | Sai số chuẩn | t | P>| t | | Khoảng tin cậy 95% | |

| TTSNH | 0,1113374 | 0,0113011 | 9,85 | 0,000 | 0,0887982 | 0,1338767 |

| VSHTTSC | 0,0307119 | 0,0036468 | 8,42 | 0,000 | 0,0234385 | 0,0379852 |

| DNTTS | 0,00052 | 0,0013689 | 0,38 | 0,705 | -0,0022103 | 0,0032503 |

| NPL | -0,0010641 | 0,0060886 | -0,17 | 0,862 | -0,0132075 | 0,0110793 |

| INF | -0,0577077 | 0,0204613 | -2,82 | 0,006 | -0,0985164 | -0,016899 |

| _cons | -0,9311232 | 0,1646679 | -5,65 | 0,000 | -1,259543 | -0,6027035 |

Nguồn: Báo cáo tài chính các NHTM giai đoạn 2018-2022 và kết quả từ phần mềm Stata 14

Bảng 8: Kết quả hồi quy bằng phương pháp Tobit cho biến phụ thuộc TEVRS

| TEVRS | Hệ số | Sai số chuẩn | t | P>| t | | Khoảng tin cậy 95% | |

| TTSNH | 0,044227 | 0,0167581 | 2,64 | 0,010 | 0,0108041 | 0,07765 |

| VSHTTSC | 0,0228243 | 0,0054093 | 4,22 | 0,000 | 0,0120357 | 0,0336129 |

| DNTTS | 0,002094 | 0,0020215 | 1,04 | 0,304 | -0,0019379 | 0,0061258 |

| NPL | 0,0019442 | 0,0089581 | -0,22 | 0,829 | -0,0159221 | 0,0198106 |

| INF | -0,0604661 | 0,0301729 | -2,00 | 0,049 | -0,1206441 | -0,0002881 |

| _cons | 0,0019024 | 0,2431681 | 0,01 | 0,994 | -0,4830811 | 0,4868859 |

Nguồn: Báo cáo tài chính các NHTM giai đoạn 2018-2022 và kết quả từ phần mềm Stata 14

Kết quả ước lượng mô hình Tobit thể hiện ở Bảng 7 và Bảng 8 như sau:

Mô hình biến phụ thuộc TECRS: Hệ số ước lượng của biến TTSNH có ý nghĩa thống kê ở mức ý nghĩa nhỏ hơn 1% và có hệ số tác động là 0,1113. Cụ thể: Quy mô tài sản tăng 1 đơn vị, thì Hiệu quả kỹ thuật không đổi theo quy mô của các ngân hàng trong mẫu nghiên cứu tăng 0,1113 đơn vị. Hệ số ước lượng của biến VSHTTS có ý nghĩa thống kê ở mức ý nghĩa nhỏ hơn 1% và có hệ số tác động là 0,03071. Cụ thể: Vốn sở hữu trên tổng tài sản có tăng 1 đơn vị, thì Hiệu quả kỹ thuật không đổi theo quy mô của các ngân hàng trong mẫu nghiên cứu tăng 0,03071 đơn vị. Hệ số ước lượng của biến INF có ý nghĩa thống kê ở mức ý nghĩa 1% và có hệ số tác động -0,0577. Tức là: Tỷ lệ lạm phát tăng 1 đơn vị, thì Hiệu quả kỹ thuật không đổi theo quy mô của các ngân hàng trong mẫu nghiên cứu giảm 0,0577 đơn vị. Hệ số ước lượng của biến DNTTS và NPL không có ý nghĩa thống kê, không tác động lên Hiệu quả kinh doanh của các NHTM trong giai đoạn 2018-2022.

Mô hình biến phụ thuộc TEVRS: Hệ số ước lượng của biến TTSNH có ý nghĩa thống kê ở mức ý nghĩa 1% và có hệ số tác động là 0,0442. Rõ ràng, Quy mô tài sản tăng 1 đơn vị, thì Hiệu quả kỹ thuật thay đổi theo quy mô của các ngân hàng trong mẫu nghiên cứu tăng 0,0442 đơn vị. Hệ số ước lượng của biến VCSHTTS có ý nghĩa thống kê ở mức ý nghĩa nhỏ hơn 1% và có hệ số tác động là 0,0228. Cụ thể: Vốn sở hữu trên tổng tài sản có tăng 1 đơn vị, thì Hiệu quả kỹ thuật thay đổi theo quy mô của các ngân hàng trong mẫu nghiên cứu tăng 0,0228 đơn vị. Hệ số ước lượng của biến INF có ý nghĩa thống kê ở mức ý nghĩa 5% và có hệ số tác động là -0,0604. Cụ thể: Tỷ lệ lạm phát tăng 1 đơn vị, thì Hiệu quả kỹ thuật thay đổi theo quy mô của các ngân hàng trong mẫu nghiên cứu giảm 0,0604 đơn vị. Hệ số ước lượng của biến DNTTS và NPL không có ý nghĩa thống kê, không tác động lên Hiệu quả kinh doanh của các NHTM trong giai đoạn 2018-2022.

Như vậy, kết quả ước lượng mô hình hồi quy Tobit về sự ảnh hưởng của các nhân tố tới Hiệu quả kinh doanh của các NHTM Việt Nam chỉ ra rằng, có 2 nhân tố tác động cùng chiều là: TTSNH, VCSHTS; 1 nhân tố có tác động ngược chiều là: INF; 2 nhân tố DNTTS và NPL không tác động lên Hiệu quả kinh doanh của các NHTM Việt Nam trong giai đoạn 2018-2022.

KẾT LUẬN VÀ KHUYẾN NGHỊ NÂNG CAO HIỆU QUẢ KINH DOANH CỦA CÁC NHTM VIỆT NAM

Một là, hiệu quả kinh doanh của các NHTM ở Việt Nam giai đoạn 2018-2022 tăng, khi quy mô tài sản của các ngân hàng tăng. Tuy nhiên, dù có mối quan hệ cùng chiều, nhưng hệ số tổng tài sản ảnh hưởng đến hiệu quả kỹ thuật không lớn. Vì vậy, tác giả khuyến nghị, một số ngân hàng đặc biệt là những ngân hàng có tổng tài sản lớn cần cân nhắc kỹ trước khi quyết định tăng vốn để mở rộng quy mô hoạt động của mình, rõ ràng nếu các ngân hàng này tăng vốn quá nhiều có thể làm hiệu quả toàn bộ giảm. Các NHTM Việt Nam nên đầu tư phát triển các sản phẩm, dịch vụ ngân hàng mới ứng dụng công nghệ số, như: trí tuệ nhân tạo, chuỗi khối,điện toán đám mây... nâng cao sự cạnh tranh với các công ty công nghệ tài chính.

Hai là, hệ số của tỷ lệ vốn chủ sở hữu/tổng tài sản có ước lượng được có mối quan hệ cùng chiều với hiệu quả kinh doanh của NHTM, tuy nhiên mức độ ảnh hưởng của biến này đến hiệu quả kinh doanh của các ngân hàng là không lớn. Vốn chủ sở hữu luôn được coi như là tấm đệm giúp các ngân hàng chống đỡ được các rủi ro trong hoạt động kinh doanh của ngân hàng. Như vậy, các NHTM Việt Nam có thể tăng vốn để nâng cao uy tín, năng lực tài chính và khả năng cạnh tranh. Đây là giải pháp đúng đắn giúp ngân hàng tăng tính ổn định và bền vững tài chính, phù hợp với bối cảnh hiện nay của nền kinh tế. Tuy nhiên, các NHTM Việt Nam cũng cần thận trọng trong việc tăng vốn chủ sở hữu và cần có chính sách quản trị nguồn vốn chủ sở hữu hiệu quả.

Ba là, hệ số của tỷ lệ lạm phát có mối quan hệ ngược chiều với hiệu quả kinh doanh của các NHTM. Kết quả cho thấy, lạm phát ảnh hưởng xấu đến hiệu quả kinh doanh của ngân hàng. Trong giai đoạn 2018-2022, ảnh hưởng của các biện pháp phòng, chống dịch Covid-19 và chiến dịch quân sự đặc biệt giữa Nga và Ukraine đã tác động tiêu cực đến nền kinh tế toàn cầu, trong đó có Việt Nam. Lạm phát gia tăng, kéo dài cùng các biện pháp chống lạm pháp từ Chính phủ đã ảnh hưởng trực tiếp đến hiệu quả kinh doanh tại các NHTM Việt Nam. Các NHTM Việt Nam gặp nhiều khó khăn trong các hoạt động huy động vốn, cho vay, đầu tư… Vì vậy, trong thời gian tới, các NHTM Việt Nam cần kiểm soát tăng trưởng tín dụng, nâng cao hiệu quả quản trị tài sản nợ -có, quản trị thanh khoản, tăng cường sự liên kết, hợp tác giữa các ngân hàng./.

Tài liệu tham khảo

1. Agribank, BIDV, Vietinbank, Vietcombank, Techcombank, Vpbank, Mbbank, ACB, MSB, SHB, Eximbank, NamA bank, Kiên Long Bank, NCB, Pgbank (2018-2022), Báo cáo tài chính, báo cáo thường niên các năm, từ năm 2018 đến năm 2022.

2. Banker, R.D, Charnes, A., Cooper,W.W. (1984), Some Models for Estimating Technical and Scale Inefficiencies in Data Envelopment Analysis, Kluwer Academic Publishers, ISBN 978-94-011-0637-5.

3. Charnes,A.,W.W. Cooper, E.Rhodes. (1978), Measuring the efficiency of decision making units, European Journal of Operational Research, 15, 429-444.

4. Jin-Li Hu, Yi-Yuan Su, Chiang-Ping Chen (2008), Efficiency of Nationwide Banks in China, Journal of American Academy of Business, 25, 84-90.

5. La Porta, R., Lopez-de-Silanes, F., Shleifer, A. (2002), Government ownership of banks, The Journal of Finance, 35, 265-301.

6. Pasiouras, F. (2007), Estimating the technical and scale efficiency of Greek commercial banks: The impact of credit risk, off-balance sheet activities, and international operations, Research in International Business and Finance, 24, 301-318.

7. Raphael, G. (2013), Efficiency of Commercial banks in East Africa: A Non Parametric Approach, International Jourmal of Business and Management, 8(4).

8. Tobin, J. (1958), Estimation of relationships for limited dependent variables, Econometrica, 26.

9. Yudistira, D. (2004), Efficiency in Islamic Banking: An Empirical Analysis of 18 Banks, Islamic Economic Studies, 12.

ThS. Nguyễn Anh Thư - Trường Đại học Thương mại

(Theo Tạp chí Kinh tế và Dự báo, số 03, tháng 02/2024)

![Ảnh hưởng của người chứng thực nổi tiếng đến ý định mua sản phẩm xanh của người tiêu dùng tại TP. Hồ Chí Minh[1]](https://kinhtevadubao.vn/stores/news_dataimages/hoenh/032025/19/21/medium/4459_xanh.jpg?rt=20250319214459)

Bình luận