Thu hút tiền gửi tiết kiệm tại các ngân hàng thương mại ở Việt Nam hiện nay

Từ khóa: tiền gửi tiết kiệm, khách hàng cá nhân, ngân hàng thương mại

Summary

Attracting savings deposits of customers to commercial banks plays a very important role in the financial system, because customers’ savings deposits are the main source of capital for commercial banks to provide loans, contributing to economic growth, income distribution and hunger eradication and poverty alleviation. The article focuses on analyzing the current situation of attracting customer savings deposits at Vietnamese commercial banks, thereby giving some relevant recommendations.

Keywords: savings deposits, individual customers, commercial banks

THỰC TRẠNG THU HÚT TIỀN GỬI TIẾT KIỆM TẠI CÁC NHTM VIỆT NAM HIỆN NAY

Để phù hợp với bối cảnh quốc tế và tình hình vĩ mô, lạm phát trong nước cũng như mục tiêu chính sách tiền tệ, lần đầu tiên trong 02 năm trở lại đây, trong vòng 01 tháng, Ngân hàng Nhà nước (NHNN) đã có 02 lần tăng lãi suất (lần thứ nhất vào ngày 23/9/2022 và lần thứ hai từ ngày 25/10/2022), cụ thể: Tăng 02 lần các mức lãi suất điều hành với tổng mức tăng 2% (lãi suất tái cấp vốn tăng từ 4%/năm lên 6%/năm, lãi suất tái chiết khấu tăng từ 2,5%/năm lên 4,5%/năm, lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của NHNN đối với tổ chức tín dụng (TCTD), chi nhánh ngân hàng nước ngoài tăng từ 5%/năm lên 7%/năm (Quyết định số 1606/QĐ-NHNN ngày 22/9/2022, Quyết định số 1809/QĐ-NHNN ngày 24/10/2022); tăng 02 lần lãi suất tiền gửi tối đa bằng VND kỳ hạn dưới 06 tháng tại TCTD với mức tăng 0,8%-2%/năm (tiền gửi không kỳ hạn và kỳ hạn dưới 01 tháng tăng từ 0,2%/năm lên 1,0%/năm, kỳ hạn 01 tháng đến dưới 06 tháng tăng từ 4%/năm lên 6%/ năm (Quyết định số 1607/QĐ-NHNN, ngày 22/9/2022, Quyết định số 1812/QĐ-NHNN ngày 24/10/2022); tăng trần lãi suất cho vay ngắn hạn bằng VND từ 4,5%/năm lên 5,5%/năm (Quyết định số 1813/QĐ-NHNN, ngày 24/10/2022) đối với một số lĩnh vực ưu tiên.

Sau quyết định tăng lãi suất của NHNN có hiệu lực từ ngày 25/10/2022, nhiều NHTM đã điều chỉnh tăng lãi suất huy động. Việc tăng lãi suất huy động cũng là tất yếu để các NHTM tăng thu hút nguồn tiết kiệm, cải thiện khả năng thanh khoản và giữ vững thị phần của mình trên thị trường. Thực tế cho thấy, khi trần lãi suất tiền gửi được nới lên giúp lãi suất thực tiếp tục dương bởi chỉ số giá tiêu dùng (CPI) tháng 9/2022 tăng 0,4% so với tháng trước, tăng 4,01% so với tháng 12/2021 và tăng 3,94% so với cùng kỳ năm trước.

Nhờ lãi suất tiền gửi hấp dẫn đã thu hút lượng tiền gửi vào hệ thống ngân hàng, qua đó giúp hệ thống ngân hàng cải thiện rủi ro thanh khoản (khi tỷ lệ dư nợ tín dụng/tiền gửi bằng VND đã ở mức cao) và có đủ nguồn vốn để hỗ trợ quá trình phục hồi kinh tế. Số liệu từ NHNN cho biết, lượng tiền gửi của khu vực dân cư tại các TCTD tính đến cuối tháng 11/2022 đạt hơn 5,744 triệu tỷ đồng. Tính riêng tháng 11/2022, tiền gửi của dân cư đã tăng đến hơn 84.000 tỷ đồng. Còn nếu so với thời điểm cuối năm 2021, tiền của người dân gửi tại các TCTD vào cuối tháng 11/2022 đã tăng đến hơn 444.000 tỷ đồng (tương đương mức tăng 8,38%) (Thùy An, 2023). Trong bối cảnh các kênh đầu tư như: bất động sản, chứng khoán… có nhiều biến động, cùng với lãi suất huy động của các ngân hàng tăng cao được xem là lý do chính khiến tiền gửi của dân cư tăng cao trong năm 2022.

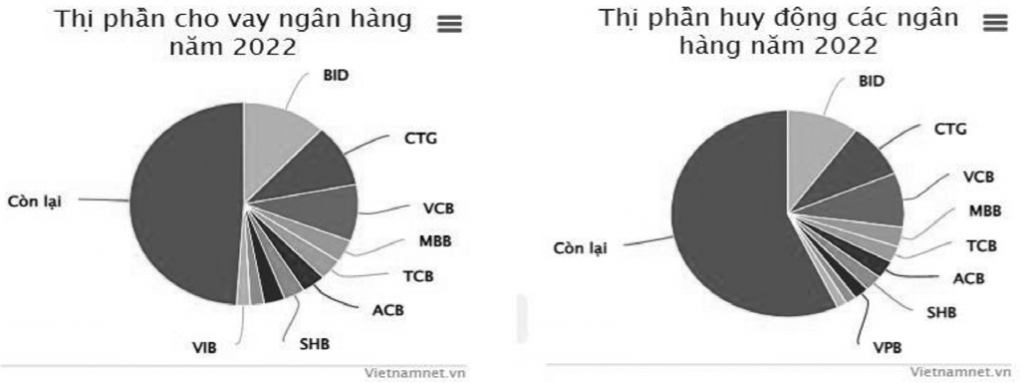

Phân tích một cách chi tiết hơn dựa trên nền tảng báo cáo tài chính riêng lẻ năm 2022 của 10 NHTM cổ phần lớn nhất cho thấy, tổng dư nợ cho vay của nhóm NHTM này đạt 6,259 triệu tỷ đồng, tăng 16% so với năm 2021 và chiếm khoảng 50% thị phần cho vay của toàn ngành. Tuy nhiên, số NHTM này không có Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam (Agribank) do ngân hàng có mạng lưới lớn nhất hệ thống chưa công bố báo cáo tài chính quý IV/2022. Do đó, thứ tự xếp hạng về thị phần cho vay và huy động của 10 NHTM lớn nhất chỉ mang tính chất tương đối.

Theo nhóm NHTM nói trên, thì NHTM cổ phần Đầu tư và phát triển Việt Nam (BIDV) dẫn đầu thị trường với tổng dư nợ tín dụng đạt 1,45 triệu tỷ đồng. Đứng thứ hai và thứ ba lần lượt là NHTM Cổ phần Công thương Việt Nam (VietinBank) đạt 1,234 triệu tỷ đồng, NHTM Cổ phần Ngoại thương Việt Nam (Vietcombank) đạt 1,111 triệu tỷ đồng.

Xếp theo thứ tự, 7 NHTM còn lại gồm: NHTM Cổ phần Quân đội (MB) dư nợ cho vay khách hàng đạt 435.190 tỷ đồng; NHTM Cổ phần Kỹ thương Việt Nam (Techcombank) dư nợ cho vay khách hàng đạt 411.369 tỷ đồng; NHTM Cổ phần Á Châu (ACB) dư nợ cho vay 410.153 tỷ đồng; NHTM Cổ phần Sài Gòn - Hà Nội (SHB) dư nợ cho vay 365.046 tỷ đồng; NHTM Cổ phần Việt Nam Thịnh Vượng (VPBank) dư nợ cho vay 361.673 tỷ đồng; NHTM Cổ phần Phát triển TP. Hồ Chí Minh (HDBank) dư nợ cho vay 247.017 tỷ đồng; NHTM Cổ phần Quốc tế Việt Nam (VIB) dư nợ cho vay 231.944 tỷ đồng. Tham khảo thị phần thu hút tiền gửi khách hàng và dư nợ cho vay của các NHTM được đề cập ở Hình 1.

HÌNH 1: THỊ PHẦN THU HÚT TIỀN GỬI KHÁCH HÀNG

VÀ DƯ NỢ CHO VAY CỦA CÁC NHTM

|

| Nguồn: Báo cáo tài chính riêng lẻ năm 2022 của các NHTM |

Phân tích số liệu về chiều ngược lại thì có thể thấy, tổng quy mô thu hút tiền gửi khách hàng tại 10 NHTM nói trên đến hết năm 2022 đạt xấp xỉ 5,663 triệu tỷ đồng, tăng 10,45% so với năm 2021.

BIDV tiếp tục là NHTM chiếm lĩnh thị phần huy động lớn nhất với 1,361 triệu tỷ đồng tiền gửi của khách hàng. Hai NHTM cùng có lượng tiền gửi đạt trên 1 triệu tỷ đồng là VietinBank 1,159 triệu tỷ đồng và Vietcombank 1,136 triệu tỷ đồng. Còn lại 7 NHTM trong nhóm 10 ngân hàng lớn nhất huy động lượng tiền gửi như sau: MB 389 nghìn tỷ đồng; ACB 380 nghìn tỷ đồng; Techcombank 316 nghìn tỷ đồng; SHB 324.289 tỷ đồng; VPBank 239.128 tỷ đồng; HDBank 183.291 tỷ đồng và VIB 173.702 tỷ đồng.

Phân tích rộng hơn dựa trên báo cáo tài chính được 28 NHTM công bố, tính đến hết năm 2022, các NHTM này đang cho khách hàng vay 8,56 triệu tỷ đồng, tăng gần 16% so với đầu năm, chiếm 71,6% tổng dư nợ của hệ thống NHTM. Bên cạnh các NHTM nói trên, thì đến hết năm 2022, tổng tài sản của Agribank đạt 1,87 triệu tỷ đồng, tăng 11,2% so với cuối năm 2021; nguồn vốn đạt trên 1,71 triệu tỷ đồng; tổng dư nợ cho vay nền kinh tế đạt trên 1,44 triệu tỷ đồng, trong đó trên 65% dư nợ cho vay phục vụ phát triển “Tam nông”. Nguồn vốn Agribank chiếm tỷ trọng lớn nhất thị phần tín dụng phát triển nông nghiệp, nông thôn tại Việt Nam.

Như vậy, nếu tính cả Agribank, thì 29 NHTM hàng đầu ngành Ngân hàng đã đạt tổng dư nợ 11.197 triệu tỷ đồng, chiếm tới 87,2% trong tổng dư nợ 11.958 triệu tỷ đồng của hệ thống ngân hàng đối với nền kinh tế.

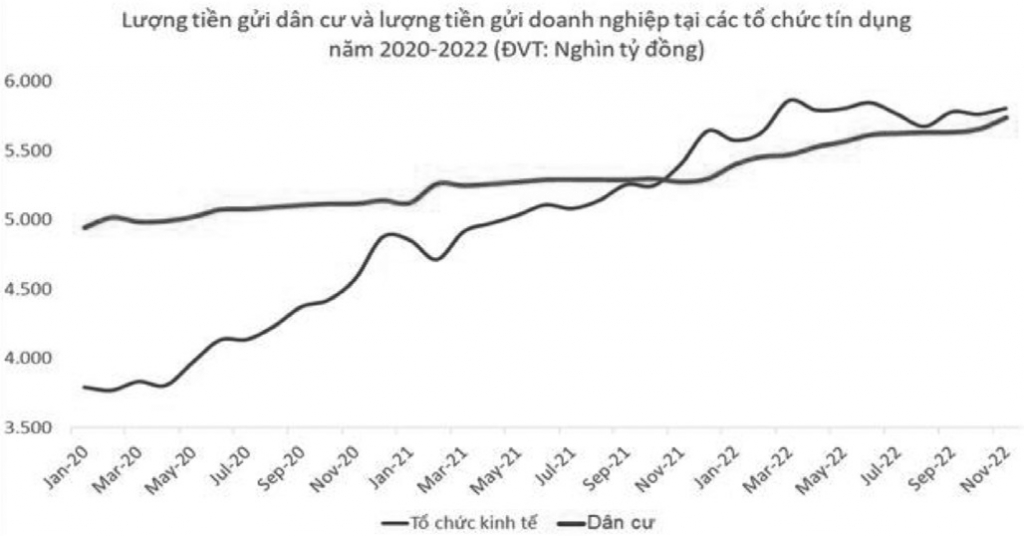

Cạnh tranh về sử dụng công cụ lãi suất của các NHTM không chỉ thu hút lượng lớn tiền gửi tiết kiệm của khách hàng cá nhân, mà còn ở khối doanh nghiệp. Tại thời điểm cuối năm 2022, tiền gửi của các tổ chức kinh tế là 5.809 nghìn tỷ đồng, trong khi đó tiền gửi khách hàng cá nhân là 5.745 nghìn tỷ. Như vậy, số tiền gửi của doanh nghiệp vào ngân hàng lấy lãi còn cao hơn so với của khách hàng cá nhân (Hình 2).

HÌNH 2: LƯỢNG TIỀN GỬI DÂN CƯ VÀ LƯỢNG TIỀN GỬI DOANH NGHIỆP

TẠI CÁC TCTD NĂM 2020-2022

| Đơn vị: Nghìn tỷ đồng |

|

| Nguồn: NHNN |

Lượng tiền gửi tiết kiệm của người dân tăng trong thời gian qua cho thấy diễn biến tích cực, trong bối cảnh năm 2022 có nhiều yếu tố tác động đến tâm lý người dân, người gửi tiền. Kết quả này phản ánh kênh tiền gửi ngân hàng vẫn là kênh đầu tư mang lại lợi ích tốt nhất cho người dân, an toàn và hiệu quả, tiếp tục phản ánh niềm tin của người dân đối với hệ thống ngân hàng, được pháp luật bảo đảm lợi ích người gửi tiền trong mọi trường hợp. Bên cạnh đó, tiền gửi tiết kiệm dân cư là bộ phận tiền gửi ổn định nhất, tạo điều kiện cho các TCTD trên địa bàn khai thác và sử dụng vốn hiệu quả.

Tuy nhiên, việc thu hút tiền gửi tiết kiệm của các NHTM vẫn còn một số khó khăn, hạn chế, như: số lượng điểm giao dịch của nhiều NHTM cổ phần còn ít, độ phủ thấp, nhất là ở vùng nông thôn; Sản phẩm gửi tiết kiệm trực tuyến chưa thật đa dạng, tiện ích chưa nhiều. Bên cạnh đó, nhiều ngân hàng chưa có chính sách ưu đãi về lãi suất cho hình thức gửi tiết kiệm trực tuyến, vấn đề an toàn, bảo mật chưa cao, sự cố mạng và kỹ thuật vẫn xảy ra đã gây ra tâm lý lo lắng cho khách hàng khi gửi tiết kiệm. Vì vậy, số lượng khách hàng tham gia gửi tiết kiệm trực tuyến còn hạn chế.

MỘT SỐ KHUYẾN NGHỊ

Dự báo, thời gian tới còn nhiều tác động bất lợi đến hoạt động ngân hàng, đặc biệt là thu hút tiền gửi tiết kiệm tại NHTM. Vì vậy, để các TCTD thực hiện được mục tiêu tăng cường thu hút tiền gửi tiết kiệm, nhằm cung ứng vốn tín dụng an toàn, hiệu quả và kịp thời, với lãi suất phù hợp, tác giả xin có một số khuyến nghị sau:

Một là, trong bối cảnh hội nhập kinh tế quốc tế sâu rộng như hiện nay, để đảm bảo quyền chủ động hoạt động kinh doanh của các NHTM, tích cực thu hút tiền gửi tiết kiệm khách hàng cá nhân, NHNN cần khẩn trương chuyển mạnh sang sử dụng công cụ gián tiếp trong điều hành chính sách tiền tệ, thay cho công cụ hành chính can thiệp sâu vào tín dụng chủ động hoạt động cho vay của NHTM như hiện nay. Theo đó, NHNN cần sớm bỏ hạn mức tín dụng đối với các NHTM nhà nước và NHTM nhà nước đã cổ phần hóa, các NHTM có tỷ lệ nợ xấu dưới 1% và đảm bảo các tỷ lệ an toàn theo quy định, đến năm 2024 bỏ hoàn toàn công cụ có tính chất hành chính này.

Hai là, để chủ động ứng phó trước các diễn biến phức tạp của kinh tế thế giới, không ngừng thu hút tiền gửi tiết kiệm khách hàng cá nhân, các NHTM cần rà soát, đánh giá một cách thận trọng hơn để chủ động có các giải pháp cải thiện, đảm bảo an toàn, vững chắc hệ thống. Các NHTM cần tự mình kiểm soát vốn tín dụng vào các lĩnh vực rủi ro để đảm bảo sự phát triển bền vững cho chính mình. Bên cạnh đó, cần nâng cao chất lượng hoạt động kiểm soát nội bộ, nâng cao năng lực quản trị rủi ro theo thông lệ quốc tế.

Ba là, NHNN cần chỉ đạo các TCTD đa dạng hóa các kênh thu hút tiền gửi tiết kiệm khách hàng cá nhân, trên cơ sở đó tăng trưởng tín dụng an toàn, hiệu quả, tập trung vào các lĩnh vực sản xuất, kinh doanh, lĩnh vực ưu tiên, tạo thuận lợi cho người dân, doanh nghiệp tiếp cận vốn tín dụng ngân hàng, kiểm soát chặt chẽ tín dụng vào các lĩnh vực tiềm ẩn rủi ro, như: đầu tư, kinh doanh bất động sản, chứng khoán, các dự án BOT, BT giao thông, trái phiếu doanh nghiệp.

Bốn là, NHNN cần có biện pháp khuyến khích đưa ra các mức lãi suất hấp dẫn và linh hoạt nhằm tăng quy mô thu hút tiền gửi tiết kiệm khách hàng cá nhân vào NHTM, trên cơ sở đó giảm lãi suất cho vay trong nền kinh tế. Bên cạnh đó NHNN cần giảm 1% tỷ lệ dự trữ bắt buộc, giúp giải phóng khoảng trên 100.000 tỷ đồng vốn cho vay đối với nền kinh tế, tác động giảm lãi suất cho vay.

Năm là, trong năm 2023, Chính phủ cần tiếp tục chỉ đạo các bộ, ngành và các địa phương có các biện pháp sát thực tế nhằm ổn định kinh tế vĩ mô, kiềm chế lạm phát, góp phần tăng cường thu hút tiền gửi tiết kiệm khách hàng cá nhân./.

PHẠM THỊ PHƯỢNG

Trường Đại học Công nghiệp Thực phẩm TP. Hồ Chí Minh

(Theo Tạp chí Kinh tế và Dự báo số 13 - tháng 5/2023)

TÀI LIỆU THAM KHẢO

1. Ngân hàng Nhà nước Việt Nam (2020-2022), Một số thông tin trong các báo cáo chuyên đề, bản cứng, ban hành tháng 11/2020, tháng 1/2021 và tháng 12/2022; công bố trên www.sbv.gov.vn: mục: Tin tức, thông tin hoạt động ngân hàng, các tháng trong năm 2022.

2. NHTM (2020-2022), Báo cáo tài chính quý II; quý III và quý IV/2022, truy cập trang web các NHTM, thời gian truy cập từ ngày 26/2/2023 đến 22/3/2023.

3. Thùy An (2023), Người dân gửi hơn 5,7 triệu tỷ đồng tiết kiệm, truy cập từ https://vtv.vn/kinh-te/nguoi-dan-gui-hon-57-trieu-ty-dong-tiet-kiem-20230127105602022.htm.

Bình luận