Kiểm định mức độ vốn hóa của các Stablecoin đến giá trị của tiền tệ quốc gia: Nghiên cứu trường hợp tại một số nước Đông Nam Á

Từ khóa: Stablecoin, Đông Nam Á, giá trị, Việt Nam, vốn hóa

Summary

There have been many studies on the impact of digital currencies on the value of money, however, Stablecoin is a new subject, and very few studies focused on its impact on the value of local currencies. The article uses quantitative research methods with the VECM model. The research object includes the value of national currencies in 5 countries: Vietnam, Singapore, Thailand, Philippines, Indonesia and the capitalization scale of some reputable Stablecoins in the currency market. Data is taken from 2020 to 2023 on a weekly basis. Research shows that Stablecoins have an impact on the value of currencies in Southeast Asian countries, the impact is different between currencies and there is a difference between short-term and long-term. At the same time, Stablecoins are important in operating national monetary policy. Therefore, the article recommends that it is gradually necessary to include Stablecoins in the subjects of managenent by the financial policies to create a healthy and developed market.

Keywords: Stablecoin, Southeast Asia, value, Vietnam, capitalization

GIỚI THIỆU

Stablecoin là một trong những loại tiền điện tử được vốn hóa rộng rãi nhất. Tuy nhiên, rủi ro của chúng thay đổi đáng kể tùy theo thiết kế và thường chưa được hiểu rõ (Klages-Mundt và cộng sự, 2020). Giá trị tiền tệ quốc gia là yếu tố quyết định có ảnh hưởng nhất đến xuất khẩu và lạm phát cũng như trong hệ thống được kiểm tra (Kyriazis và cộng sự, 2023).

Stablecoin – đặc biệt là các “stablecoin toàn cầu” rất có tiềm năng như đề xuất Libra của Facebook (Arner và cộng sự, 2020). Mức độ quan tâm và nguồn lực dành cho Stablecoin là rất đáng chú ý (Hileman, G., 2019). Stablecoin đã có sự tăng trưởng vượt bậc trong năm qua, đóng vai trò là một sự đổi mới đột phá có thể có trong tương lai của thanh toán (Liao và cộng sự, 2022). Chính phủ nên làm rõ thuộc tính pháp lý của Stablecoin theo thuộc tính tiền tệ của chúng, tăng cường giám sát các tổ chức phát hành Stablecoin (Fan và cộng sự, 2023).

Các nghiên cứu cũng chưa đề cập tới được mức độ vốn hóa của một số stablecoin tiêu biểu hay giá trị của một số đồng tiền quốc gia, đặc biệt nghiên cứu cũng không hẳn tại các quốc gia Đông Nam Á, mà chỉ tập trung tại Trung Quốc. Do vậy khoảng trống nghiên cứu vẫn còn. Nghiên cứu này xem xét mối quan hệ tác động của mức độ vốn hóa đối với 6 đồng Stablecoin đến giá trị của 5 đồng tiền quốc gia tại các nước Đông Nam Á gồm: Việt Nam, Singapore, Thái Lan, Philippines, Indonesia.

Cụ thể hơn, nghiên cứu này tập trung phân tích hồi quy, luận giải mức độ tác động của các quy mô giao dịch đối với đồng USDT (Tether), USDC (Circle), TUSD (TrueUSD), GUSD (Gemini Dollar), DAI (Ethereum DeFi Ecosystem), BUSD (Binance), tới giá trị của các đồng tiền quốc gia được đo lường bằng đồng ngoại tệ mạnh, bao gồm: USD/SGD, USD/THB, USD/PHP, USD/IDR, USD/VND (Bài viết sử dụng cách viết số thập phân theo chuẩn quốc tế).

CƠ SỞ LÝ THUYẾT VÀ PHƯƠNG PHÁP NGHIÊN CỨU

Các nghiên cứu thực nghiệm liên quan

Các nghiên cứu được chia ra làm ba hướng nghiên cứu chính. Trước tiên phải kể đến hướng nghiên cứu xung quanh các vấn đề liên quan đến Stablecoin và tác động của nó. Theo Hrnjic và cộng sự (2022), mục tiêu của báo cáo này là đánh giá các cơ hội, rủi ro và thách thức trong việc triển khai CBDC và Stablecoin ở Maldives. Bài viết khám phá những tác động và rủi ro tiềm tàng của tiền tệ kỹ thuật số, xem xét các cân nhắc kỹ thuật và so sánh các điều kiện kinh tế - xã hội cũng như các mục tiêu có thể có ở Maldives với các quốc gia khác. Nhìn về phía trước, trong những trường hợp như vậy, một lựa chọn khả thi từ quan điểm pháp lý là đưa các yêu cầu giám sát vào chính hệ thống Stablecoin, cho phép “giám sát nhúng” (Arner và cộng sự, 2020). Biến động giá thị trường khác nhau giữa các Stablecoin, sự bất ổn của USDT và USDC thúc đẩy đáng kể những biến động của các Stablecoin khác, nhưng bằng chứng ít thuyết phục hơn về tác động ngược lại và giá thị trường USDT tăng (giảm) làm giảm đáng kể (tăng) giá thị trường của các Stablecoin khác. Điều thú vị là thuật toán stablecoin DAI được cho là kém ổn định hơn so với các đối tác được hỗ trợ bằng USD (Thanh và cộng sự, 2023). Các Stablecoin lớn nhất quản lý tỷ giá của chúng với đồng USD bằng cách nắm giữ tài sản an toàn ngắn hạn. Nhóm nghiên cứu xác định những thay đổi trong nhu cầu về Stablecoin đối với các giấy tờ thương mại (CP) có mệnh giá bằng USD bằng cách khai thác tính không đồng nhất về mặt cắt ngang và thay đổi theo thời gian trong chính sách tài sản dự trữ của các Stablecoin chính (Barthélémy và cộng sự, 2023).

Hướng nghiên cứu thứ hai tập trung vào các tác động nội tại của Stablecoin, và các giá trị khác nhau mà Stablecoin gán vào. Theo Jin và cộng sự (2023), 60% số người được hỏi thích Stablecoin hơn USD, mặc dù Stablecoin và USD được cho là có nhiều điểm tương đồng về chức năng tiền. Các cuộc điều tra sâu hơn chứng minh rằng, ưu tiên này không thể được giải thích từ góc độ của các lập luận định giá tài sản tiêu chuẩn bao gồm: sự đánh đổi rủi ro - lợi nhuận và đa dạng hóa danh mục đầu tư. Nhóm nghiên cứu cho thấy, lợi nhuận kỳ vọng của việc nắm giữ Stablecoin gần như bằng 0 trong khi phương sai của lợi nhuận lớn hơn đáng kể so với đồng USD. Stablecoin cũng không thể giúp cải thiện hiệu quả của danh mục đầu tư vốn đã bao gồm đồng USD làm tài sản tài chính. Sự tăng trưởng theo cấp số nhân của Stablecoin đã tạo ra nhu cầu vượt mức đối với các tài sản an toàn giống như tiền ngắn hạn (Kim, S. R., 2022). Bài nghiên cứu đánh giá thêm các ứng dụng quản lý rủi ro của Stablecoin bằng cách phân tích danh mục đầu tư hỗn hợp tiền điện tử - Stablecoin, tìm ra bằng chứng về việc Stablecoin được chốt bằng USD hoạt động tốt hơn so với Stablecoin được chốt bằng vàng trong việc giảm thiểu rủi ro cực độ (Wang và cộng sự, 2020). Các Stablecoin được chốt bằng USD được hỗ trợ bởi tài sản thế chấp đủ an toàn và thanh khoản có thể đóng vai trò là loại tiền tệ trú ẩn an toàn kỹ thuật số trong thời kỳ thị trường tiền điện tử gặp khó khăn (Liao và cộng sự, 2022).

Hướng nghiên cứu thứ ba, liên quan đến sự tác động của các nhân tố tới tỷ giá, tập trung chủ yếu vào các đồng tiền điện tử. Corelli, A. (2018) đã phân tích mối quan hệ giữa các loại tiền điện tử phổ biến nhất và một loạt các loại tiền tệ fiat được chọn, để xác định bất kỳ mô hình và/hoặc mối quan hệ nhân quả nào giữa chuỗi. Biến động giá Bitcoin ảnh hưởng đáng kể đến tỷ giá trong thời gian dài. Biến động giá Bitcoin càng cao hàm ý rủi ro càng cao. Dấu âm trong hệ số cho thấy rằng, khi biến động giá của Bitcoin tăng lên, các nhà đầu tư có xu hướng chuyển đổi đầu tư sang tiền thật sẽ thích hợp hơn, do đó, tỷ giá hối đoái sẽ được đánh giá cao (Riska Dwi và cộng sự, 2018). Trong khi có một mối quan hệ không đáng kể với USD. Nghiên cứu cũng cho thấy, có tác động tương quan tích cực giữa Bitcoin, vàng và dầu thô. Có tác động tương quan tiêu cực giữa Bitcoin và USD. Tức là khi vàng và dầu thô tăng, thì Bitcoin cũng sẽ tăng. Còn với đồng USD, nếu USD tăng thì Bitcoin sẽ giảm và ngược lại. Dựa trên phân tích nhân quả granger cho thấy, vàng, dầu thô và USD không tạo ra Bitcoin mà Bitcoin, vàng và dầu thô tạo ra USD (Ibrahim và cộng sự, 2022). Giá trị tiền tệ tác động trực tiếp đến lạm phát, nhưng cũng gián tiếp, ảnh hưởng đến xuất khẩu và tăng cường rủi ro địa chính trị vì điều này được cho là làm tăng áp lực lạm phát. Điều thú vị là điều này mang lại sự tin cậy cho sự xuất hiện của một kênh tạo lạm phát mới hoạt động thông qua rủi ro địa chính trị (Kyriazis và cộng sự, 2023).

Như vậy, các nghiên cứu trên đều không tập trung nghiên cứu tới sự tác động của các Stablecoin đến giá trị của đồng tiền quốc gia, khoảng trống nghiên cứu vẫn còn nhiều.

Mô hình và phương pháp nghiên cứu

Nghiên cứu xem xét tác động của mức độ vốn hóa đối với các Stablecoin bao gồm: quy mô giao dịch đối với đồng USDT (Tether); quy mô giao dịch đối với đồng USDC (Circle); quy mô giao dịch đối với đồng DAI (Ethereum DeFi Ecosystem); quy mô giao dịch đối với đồng BUSD (Binance); quy mô giao dịch đối với đồng TUSD (TrueUSD) đến giá trị của một số đồng tiền bản tệ tại các quốc gia Đông Nam Á: tỷ giá USD/SGD; tỷ giá USD/THB; tỷ giá USD/VND, tỷ giá USD/IDR, tỷ giá USD/PHP. Dữ liệu được lấy theo ngày trong giai đoạn 2020-2023. Nghiên cứu sử dụng mô hình VECM có dạng:

Yt – Yt-1 = (A1 + A2 +…+ Ap– I)Yt-1 – (A2 +…+ Ap)(Yt-1 – Yt-2) – (A3 +…+ Ap) )(Yt-2 – Yt-3)-…- Ap(Yt-p+1 – Yt-p) + ut

Trong đó: Yt, Yt-1... là các chuỗi; Ut là phần dư; Ai là các hệ số

KẾT QUẢ NGHIÊN CỨU VÀ THẢO LUẬN

Các kiểm định của mô hình

Tính dừng của các chuỗi dữ liệu

Kiểm định nghiệm đơn vị lần lượt cho các chuỗi cho thấy, kết quả kiểm định với mức ý nghĩa α = 0.05% các chuỗi USDT, USDC, DAI, BUSD, TUSD, USD/SGD, USD/THB, USD/VND, USD/IDR, USD/PHP dừng cùng mức sai phân bậc 1 (Bảng 1).

Bảng 1: Kiểm định nghiệm đơn vị ở mức sai phân bậc 1

| Kiểm định nghiệm đơn vị | Giá trị t | Giá trị P |

| USDT | -6.550038 | 0.0000 |

| USDC | -4.277409 | 0.0006 |

| DAI | -10.71863 | 0.0000 |

| BUSD | -14.25283 | 0.0000 |

| TUSD | -13.61332 | 0.0000 |

| USD/SGD | -13.85359 | 0.0000 |

| USD/THB | -11.28482 | 0.0000 |

| USD/VND | -11.25654 | 0.0000 |

| USD/IDR | -12.29011 | 0.0000 |

| USD/PHP | -12.44121 | 0.0000 |

Nguồn: Tổng hợp từ các kết quả hồi quy

Kiểm định đồng liên kết

Sử dụng kiểm định Johansen để kiểm tra USDT, USDC, DAI, BUSD, TUSD, USD/SGD, USD/THB, USD/VND, USD/IDR, USD/PHP có đồng liên kết hay không (Bảng 2).

Bảng 2: Kiểm định đồng liên kết

| Số liên kết | Giá trị riêng | Giá trị thống kê | 0.05 mức ý nghĩa | Giá trị P |

| Không | 0.461909 | 331.7349 | 239.2354 | 0.0000 |

| Ít nhất 1 * | 0.259172 | 213.9868 | 197.3709 | 0.0056 |

| Ít nhất 2 | 0.200650 | 156.9893 | 159.5297 | 0.0681 |

| Ít nhất 3 | 0.163063 | 114.4376 | 125.6154 | 0.1958 |

| Ít nhất 4 | 0.112611 | 80.61630 | 95.75366 | 0.3444 |

| Ít nhất 5 | 0.107621 | 57.91657 | 69.81889 | 0.3049 |

| Ít nhất 6 | 0.074468 | 36.28224 | 47.85613 | 0.3823 |

| Ít nhất 7 | 0.064198 | 21.57886 | 29.79707 | 0.3225 |

| Ít nhất 8 | 0.039938 | 8.972080 | 15.49471 | 0.3680 |

| Ít nhất 9 | 0.006444 | 1.228231 | 3.841466 | 0.2678 |

Nguồn: Tổng hợp từ các kết quả hồi quy

Kết quả thu được từ kiểm định Trace test cho thấy, USDT, USDC, DAI, BUSD, TUSD, USD/SGD, USD/THB, USD/VND, USD/IDR, USD/PHP có đồng liên kết, ở mức ý nghĩa α = 0.05, khi k = 0 (None), p –value = 0.000 > α, nên bác bỏ giả thiết Ho: r = 0 (không có đồng liên kết giữa các biến). Các chuỗi có đồng liên kết, vì vậy mô hình VECM thích hợp để hồi quy.

Kiểm định lựa chọn độ trễ tối ưu cho mô hình

Kết quả ở Bảng 3 cho thấy, nếu dựa vào tiêu chí LR có thể lựa chọn độ trễ tối ưu của mô hình VAR là độ trễ bậc 3, tuy nhiên độ trễ của mô hình VECM sẽ là độ trễ của mô hình VAR hạ xuống một bậc. Vì vậy, độ trễ tối ưu của mô hình VECM là độ trễ bậc 2.

Bảng 3: Kiểm định lựa chọn độ trễ tối ưu cho mô hình

| Lag | LogL | LR | FPE | AIC | SC | HQ |

| 1 | 2822.495 | NA | 1.46e-25* | -28.80947* | -27.09426* | -28.11460* |

| 2 | 2883.894 | 109.8042 | 2.21e-25 | -28.40100 | -24.97058 | -27.01125 |

| 3 | 2966.887 | 139.6382* | 2.70e-25 | -28.22102 | -23.07539 | -26.13640 |

| 4 | 3042.575 | 119.3391 | 3.62e-25 | -27.96376 | -21.10291 | -25.18426 |

| 5 | 3107.051 | 94.83801 | 5.62e-25 | -27.58784 | -19.01179 | -24.11348 |

Nguồn: Tổng hợp từ các kết quả hồi quy

Kiểm định tính ổn định của mô hình

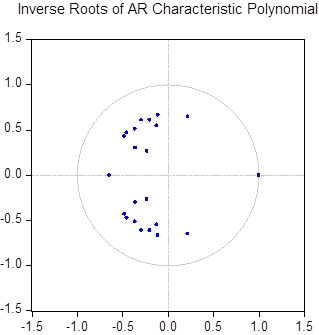

Hình 1: Kiểm định tính ổn định của mô hình

|

| Nguồn: Tổng hợp từ các kết quả hồi quy |

Để kiểm định tính ổn định của mô hình VECM, tác giả sử dụng AR Root Test để xem xét các nghiệm hay các giá trị riêng đều không nằm ngoài vòng tròn đơn vị, thì mô hình VECM đạt được tính ổn định. Như vậy, các kiểm định thể hiện ở Hình 1 cho thấy, các chuỗi dừng ở cùng bậc sai phân, kiểm định đồng liên kết có đồng liên kết, điều này đảm bảo cho việc lựa chọn mô hình VECM là hợp lý. Với độ trễ thích hợp được lựa chọn là 2 đồng thời mô hình VECM được đảm bảo là ổn định, các biến đưa vào mô hình là cần thiết, thích hợp để hồi quy. Từ đó, tác giả tiến hành phân tích phân rã phương sai và các chức năng phản ứng đẩy là cơ sở cho các kết luận.

Kết quả của mô hình và thảo luận

Hàm phản ứng đẩy

Hình 2: Hàm phản ứng đẩy

|

| Nguồn: Tổng hợp từ các kết quả hồi quy |

Hình 2 cho thấy, các cú sốc biến động gia tăng của các đồng tiền Stablecoin ảnh hưởng không nhiều đến tỷ giá của đồng USD và các đồng tiền Đông Nam Á. Điều này, được lý giải do giá trị của các đồng tiền stablecoin neo khá chặt vào đồng USD, nên khi sự biến động của các đồng stablecoin cũng không gây nên các cú sốc đột ngột đối với giá trị của các đồng tiền ở Đông Nam Á, do hầu hết các quốc gia ở Đông Nam Á đều thực hiện cơ chế tỷ giá neo giá trị của đồng bản tệ vào đồng USD.

Phân rã phương sai

Phân rã phương sai của sai số khi dự báo các biến trong mô hình VECM nhằm phân tách mức độ đóng góp của các biến đối với biến còn lại. Các kết quả phân rã phương sai tương đồng với kết quả hàm phản ứng xung và nhằm đạt được mục tiêu xác định mức độ đóng góp của sự biến động của các đồng tiền Stablecoin đối với tỷ giá của USD và đồng bản tệ của các quốc gia Đông Nam Á. Kết quả cho thấy tỷ giá USD/IDR, USD/VND, USD/THB và tỷ giá USD/PHP phản ứng không đáng kể khi có sự biến động của các đồng tiền stablecoin. Tuy nhiên, tỷ giá USD/SGD phản ứng dao động quanh mức gần 3% khi có sự biến động của đồng DAI và phản ứng dao động quanh mức 5% khi có sự biến động của đồng USDT.

KẾT LUẬN VÀ HÀM Ý

Thông qua nội dung nghiên cứu, có thể thấy sự biến động của các loại tiền tệ quốc tế sẽ tác động đến giá trị của đồng bản tệ theo quy luật thị trường. Mặt khác, các quốc gia còn lại thường ngân hàng nhà nước có sự can thiệp nhất định nhằm đạt được tính ổn định của thị trường tiền tệ trong nước vì vậy tỷ giá danh nghĩa của đồng USD và đồng bản tệ thường có xu hướng bị ảnh hưởng không đáng kể khi có sự biến động của các loại tiền tệ quốc tế. Các cú sốc biến động gia tăng của các đồng tiền stablecoin ảnh hưởng không nhiều đến tỷ giá của USD và các đồng tiền Đông Nam Á.

Trong dài hạn, chính phủ các quốc gia nên chấp nhận coi Stablecoin là một sản phẩm tiền tệ và có các chính sách quản lý, nhằm chủ động một phần điều phối sự ảnh hưởng của Stablecoin đến giá trị của các đồng bản tệ của quốc gia mình./.

Nguyễn Quang Minh

Trường Đại học Tài chính - Marketing TP. Hồ Chí Minh

(Theo Tạp chí Kinh tế và Dự báo số 35, tháng 12/2023)

Tài liệu tham khảo

1. Arner, D. W., Auer, R., Frost, J. (2020), Stablecoins: risks, potential and regulation, BIS Working Paper no. 905, University of Hong Kong Faculty of Law Research Paper No. 2021/57.

2. Barthélémy, J., Gardin, P., Nguyen, B. (2023), Stablecoins and the Financing of the Real Economy, Banque de France Working Paper No. 908, 64 Pages.

3. Corelli, A. (2018), Cryptocurrencies and exchange rates: A relationship and causality analysis, Risks, 6(4), 111.

4. Fan, M., Dai, J. (2023), Monetary Attribute of Stablecoins: A Theoretical and Empirical Test, Available at SSRN 4447047.

5. Hileman, G. (2019), State of stablecoins (2019), Available at SSRN 3533143. Hrnjic, E., Clarke, G. (2022), National study on central bank digital currency and stablecoin in the Maldives, Prepared by Emir Hrnjic and Gordon Clarke.

6. Ibrahim, J., Basah, M. Y. A. (2022), A study on relationship between crypto currency, commodity and foreign exchange rate, The Journal of Muamalat and Islamic Finance Research, 19(2), 1-12.

7. Jin, F., Li, J., Xue, Y. (2023), Preferring stablecoin over dollar: Evidence from a survey of Ethereum platform traders, Journal of International Money and Finance, 131.

8. Kim, S. R. (2022), How the cryptocurrency market is connected to the financial market, Available at SSRN 4106815.

9. Klages-Mundt, A., Harz, D., Gudgeon, L., Liu, J. Y., Minca, A. (2020), Stablecoins 2.0: Economic foundations and risk-based models, In Proceedings of the 2nd ACM Conference on Advances in Financial Technologies, pp. 59-79.

10. Kyriazis, N. A., Economou, E. M., Stergiou, A. (2023), Connectedness among geopolitical risk, inflation, currency values, and exports by TVP-VAR analysis: a worldwide perspective, Peace Economics, Peace Science and Public Policy, https://doi.org/10.1515/peps-2023-0026.

11. Liao, G. Y., Caramichael, J. (2022), Stablecoins: Growth potential and impact on banking, Board of Governors of the Federal Reserve System International Finance Discussion Papers.

12. Riska Dwi, A., Nadia, F. (2018), The Effect of Cryptocurrency on Exchange Rate of China: Case Study of Bitcoin, MPRA Paper 93052, University Library of Munich, Germany, revised 01 Apr 2019.

13. Thanh, B. N., Hong, T. N. V., Pham, H., Cong, T. N., Anh, T. P. T. (2023), Are the stabilities of stablecoins connected?, Journal of Industrial and Business Economics, 50(3), 515-525.

14. Wang, G. J., Ma, X. Y., Wu, H. Y. (2020). Are stablecoins truly diversifiers, hedges, or safe havens against traditional cryptocurrencies as their name suggests?, Research in International Business and Finance, 54.

![Ảnh hưởng của người chứng thực nổi tiếng đến ý định mua sản phẩm xanh của người tiêu dùng tại TP. Hồ Chí Minh[1]](https://kinhtevadubao.vn/stores/news_dataimages/hoenh/032025/19/21/medium/4459_xanh.jpg?rt=20250319214459)

Bình luận