Nghiên cứu các nhân tố ảnh hưởng tới việc lựa chọn dịch vụ thanh toán của khách du lịch tại các ngân hàng trên địa bàn TP. Hồ Chí Minh

Trần Thu Hương

Trường Đại học Công nghệ Đồng Nai

Email: tranthuhuong@dntu.edu.vn

Đỗ Hiền Hòa

Trường Đại học Công nghiệp TP. Hồ Chí Minh

Email: dohienhoa@iuh.edu.vn

Lê Quốc Hồng Thi

Trường Đại học Sài Gòn

Email: lqhthi@sgu.edu.vn

Tóm tắt

Nghiên cứu nhằm phân tích, đánh giá các nhân tố ảnh hưởng tới việc lựa chọn dịch vụ thanh toán của khách du lịch tại các ngân hàng trên địa bàn TP. Hồ Chí Minh. Nhóm tác giả đã tiến hành khảo sát 248 khách sạn sử dụng dịch vụ thanh toán tại các ngân hàng trên địa bàn TP. Hồ Chí Minh. Kết quả nghiên cứu cho thấy, có 5 nhân tố ảnh hưởng tới khả năng chọn dịch vụ thanh toán của khách hàng tại các ngân hàng trên địa bàn tỉnh TP. Hồ Chí Minh bao gồm: Lợi ích tài chính và công nghệ; Sự thuận tiện; Dịch vụ cung cấp; Thương hiệu và uy tín bảo mật; Ảnh hưởng của mọi người xung quanh. Trong đó, nhân tố Dịch vụ cung cấp là ảnh hưởng mạnh nhất.

Từ khóa: ảnh hưởng, dịch vụ thanh toán, ngân hàng, khách hàng, TP. Hồ Chí Minh

Summary

This study aims to analyze and evaluate the factors affecting tourists’ choice of payment services at Ho Chi Minh City banks. The authors surveyed 248 hotels using payment services at Ho Chi Minh City banks. The research results show five factors affecting the customers’ ability to choose payment services at banks in Ho Chi Minh City: Financial and technological benefits, Convenience, Service provided, Brand and security reputation, and Influence of surrounding people. Of these, the Service-provided factor has the most outstanding impact.

Keywords: influence, payment services, banks, customers, Ho Chi Minh City

ĐẶT VẤN ĐỀ

Trong giai đoạn hiện nay, dưới ảnh hưởng của cuộc cách mạng khoa học, kỹ thuật tiên tiến, nhiều ứng dụng công nghệ hiện đại đã ra đời đáp ứng mọi mặt của nhu cầu con người trong đời sống xã hội. Trong xu thế đó, ngành ngân hàng cũng không ngừng đa dạng các sản phẩm dịch vụ, với việc triển khai các ứng dụng di động, internet banking, chatbot... nhằm cung cấp các dịch vụ tài chính trực tuyến tiện lợi, nhanh chóng và an toàn cho khách hàng. Tuy nhiên, “nhu cầu của khách hàng ngày càng cao, để có được lợi thế trong cạnh tranh, ngoài việc đầu tư vào sản phẩm, dịch vụ mới hay cải tiến các sản phẩm, dịch vụ hiện có, ngân hàng cần hiểu rõ nhu cầu của khách hàng cũng như những gì khách hàng quan tâm khi lựa chọn ngân hàng để sử dụng sản phẩm, dịch vụ” (Nguyen Ngoc Mai và cộng sự, 2021).

Theo thống kê vào năm 2023, ngành du lịch của TP. Hồ Chí Minh đã đón được gần 40 triệu lượt khách du lịch trong đó khách du lịch quốc tế là 5 triệu lượt và khách du lịch nội địa là 35 triệu, mang lại doanh thu hơn 160.000 tỷ đồng cho Thành phố (Hoàng Linh, 2023). Như vậy, với sự gia tăng số lượng khách du lịch quốc tế và nội địa, việc hiểu rõ nhu cầu và thói quen thanh toán của họ giúp ngân hàng thiết kế dịch vụ phù hợp, đồng thời giúp ngân hàng tối ưu hóa sản phẩm và dịch vụ của mình, từ đó thu hút và giữ chân khách hàng, nâng cao trải nghiệm khách hàng, tạo ra sự hài lòng và trung thành (Sharma và Rao, 2010). Xuất phát từ thực tiễn đó, nghiên cứu này được thực hiện nhằm xác định các nhân tố ảnh hưởng tới việc lựa chọn dịch vụ thanh toán của khách du lịch tại các ngân hàng trên địa bàn TP. Hồ Chí Minh, dựa trên kết quả nghiên cứu tác giả đề xuất một số giải pháp nâng hiệu quả hoạt động của ngân hàng cũng như tạo ra các trải nghiệm tốt nhất cho khách du lịch khi đến với TP. Hồ Chí Minh.

CƠ SỞ LÝ THUYẾT VÀ PHƯƠNG PHÁP NGHIÊN CỨU

Cơ sở lý thuyết

Nguyen Ngoc Mai và cộng sự (2021) đã nghiên cứu về các nhân tố ảnh hưởng đến đến quyết định sử dụng dịch vụ ngân hàng của khách hàng cá nhân tại Bình Dương. Kết quả cho thấy, có 5 nhân tố tác động tích cực đến Quyết định lựa chọn ngân hàng tại Bình Dương gồm: Chất lượng dịch vụ; Sự thuận tiện; Cạnh tranh; Phí/giá dịch vụ; Sự giới thiệu. Trong đó, Sự giới thiệu là nhân tố tác động mạnh nhất đến Quyết định lựa chọn ngân hàng của khách hàng cá nhân, tiếp theo là Chất lượng dịch vụ; Phí/giá dịch vụ và cuối cùng là Cạnh tranh và Sự thuận tiện.

Nguyễn Xuân Hưng và cộng sự (2021) đã nghiên cứu “Các nhân tố ảnh hưởng đến quyết định lựa chọn ngân hàng cung ứng dịch vụ thanh toán của khách hàng cá nhân trên địa bàn TP. Hà Nội. Dữ liệu được thu thập từ điều tra khảo sát 243 khách hàng cá nhân trên địa bàn TP. Hà Nội. Kết quả nghiên cứu đã chỉ ra rằng, 6 nhân tố chủ yếu tác động đến Quyết định lựa chọn ngân hàng cung ứng dịch vụ thanh toán của khách hàng cá nhân bao gồm: (1) Lợi ích tài chính và công nghệ; (2) Cung cấp dịch vụ; (3) Chiến lược xúc tiến; (4) Sự thuận tiện; (5) Tính bảo mật và (6) Ảnh hưởng của những người xung quanh”. Từ kết quả này, một vài hàm ý quản trị đã được đề xuất giúp các ngân hàng nhằm thu hút các khách hàng cá nhân sử dụng dịch vụ thanh toán.

Beata Świecka và cộng sự (2013) đã nghiên cứu về Ảnh hưởng của các nhân tố giao dịch đến lựa chọn thanh toán của người tiêu dùng Ba Lan. Kết quả cho thấy, Sự phức tạp và đa dạng của các nhân tố ảnh hưởng đến lựa chọn của người tiêu dùng. Thin Thin Htay (2019) đã nghiên cứu về các nhân tố ảnh hưởng đến sự lựa chọn của khách hàng về dịch vụ ngân hàng bán lẻ của ngân hàng phát triển nông dân vùng Eyeyawaddy, Myanma và chỉ ra các nhân tố ảnh hưởng gồm: Sự đáp ứng; Dịch vụ; Sự thuận tiện; phí/giá dịch vụ; Khoản vay.

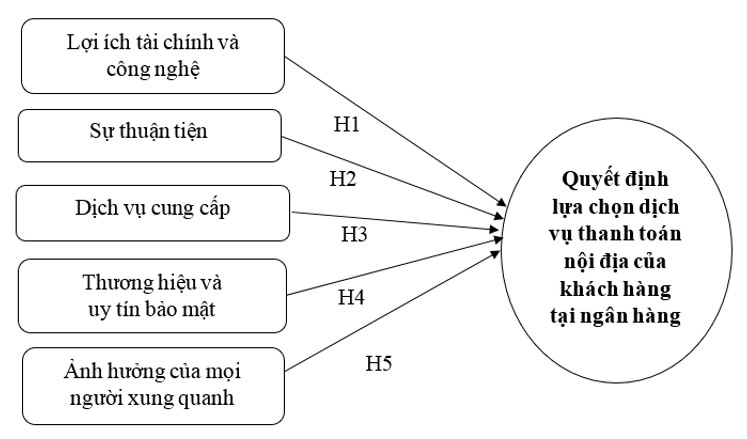

Mô hình nghiên cứu

Dựa trên cơ sở lý thuyết, nhóm tác giả đề xuất mô hình nghiên cứu như Hình.

Hình: Mô hình nghiên cứu đề xuất

|

Nguồn: Nhóm tác giả đề xuất

Các giả thuyết nghiên cứu đề xuất bao gồm:

H1: “Lợi ích tài chính và công nghệ của ngân hàng có quan hệ cùng chiều tới Quyết định lựa chọn dịch vụ thanh toán của khách du lịch tại các ngân hàng trên địa bàn TP. Hồ Chí Minh”.

H2: “Sự thuận tiện của ngân hàng có quan hệ cùng chiều tới Quyết định lựa chọn dịch vụ thanh toán của khách du lịch tại các ngân hàng trên địa bàn TP. Hồ Chí Minh”.

H3: “Dịch vụ cung cấp của ngân hàng có quan hệ cùng chiều tới Quyết định lựa chọn dịch vụ thanh toán của khách du lịch khách du lịch tại các ngân hàng trên địa bàn TP. Hồ Chí Minh”.

H4: “Thương hiệu và uy tín bảo mật của ngân hàng có quan hệ cùng chiều tới Quyết định lựa chọn dịch vụ thanh toán của khách du lịch tại các ngân hàng trên địa bàn TP. Hồ Chí Minh”.

H5: “Ảnh hưởng của mọi người xung quanh có quan hệ cùng chiều tới Quyết định lựa chọn dịch vụ thanh toán của khách du lịch tại các ngân hàng trên địa bàn TP. Hồ Chí Minh”.

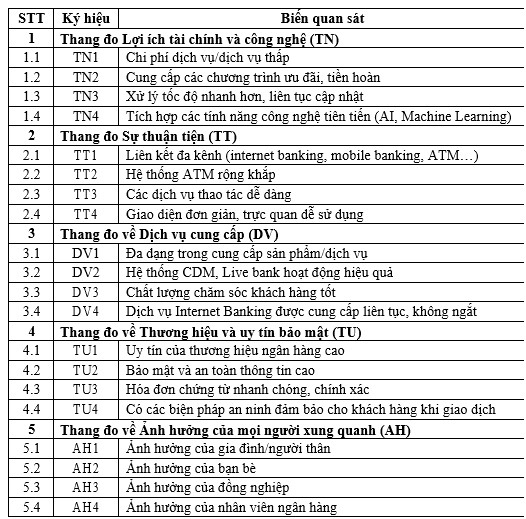

Các thang đo trong mô hình nghiên cứu được thể hiện như trong Bảng 1.

Bảng 1: Các nhân tố của thang đo

|

Nguồn: Nhóm tác giả tự tổng hợp

Phương pháp nghiên cứu

Nhóm tác giả đã thực hiện khảo sát 250 khách sạn sử dụng dịch vụ thanh toán tại các ngân hàng trên địa bàn TP. Hồ Chí Minh. Kết quả nhận về được 248 phiếu hợp lệ. Sau đó, dữ liệu được mã hóa và xử lý qua phần mềm SPSS 27. Khảo sát được thực hiện từ tháng 5/2024-7/2024.

KẾT QUẢ NGHIÊN CỨU

Kiểm định độ tin cậy thang đo

Kết quả phân tích hệ số Cronbach’s Alpha để đánh giá độ tin cậy của thang đo với mẫu nghiên cứu n = 248 với 20 biến quan sát.

Bảng 2: Kết quả phân tích Cronbach’s Alpha

| Thang đo | Hệ số Cronbach’s Alpha | Hệ số tương quan biến tổng |

| 1. Lợi ích tài chính và công nghệ (TN) | 0,898 | 0,678 |

| 2. Sự thuận tiện (TT) | 0,815 | 0,713 |

| 3. Dịch vụ cung cấp (DV) | 0,820 | 0,711 |

| 4. Thương hiệu và uy tín bảo mật (TU) | 0,899 | 0,709 |

| 5. Ảnh hưởng của mọi người xung quanh (AH) | 0,817 | 0,689 |

| 6. Quyết định lựa chọn dịch vụ thanh toán của khách hàng (F) | 0,745 |

|

Nguồn: Tính toán của nhóm tác giả

Kết quả “phân tích Cronbach’s Alpha cho thấy hệ số Cronbach’s Alpha của cả 5 thang đo: Lợi ích tài chính và công nghệ; Sự thuận tiện; Dịch vụ cung cấp; Thương hiệu và uy tín bảo mật; Ảnh hưởng của mọi người xung quanh đều > 0,7, cụ thể từ 0,745 đến 0,899 và tổng hệ số tương quan biến của các biến tổng đều > 0,3, cụ thể là dao động từ 0,678 đến 0,711. Như vậy, các biến đều thoả đáng để dùng cho phân tích nhân tố khám phá (EFA)”.

Phân tích EFA

Phân tích EFA cho biến độc lập

Bảng 3: Kết quả kiểm định KMO và Bartlett biến độc lập

| KMO | ,772 | |

| Kiểm định Bartlett | Chi bình phương xấp xỉ | 3038,473 |

| df | 190 | |

| Sig. | ,000 | |

Nguồn: Tính toán của nhóm tác giả

Bảng 4: Ma trận xoay nhân tố

| Biến | Hệ số tải nhân tố | ||||

| 1 | 2 | 3 | 4 | 5 | |

| TN1 | 0,882 |

|

|

|

|

| TN2 | 0,893 |

|

|

|

|

| TN3 | 0,798 |

|

|

|

|

| TN4 | 0,710 |

|

|

|

|

| TT1 |

| 0,675 |

|

|

|

| TT2 |

| 0,832 |

|

|

|

| TT3 |

| 0,852 |

|

|

|

| TT4 |

| 0,712 |

|

|

|

| DV1 |

|

| 0,698 |

|

|

| DV2 |

|

| 0,781 |

|

|

| DV3 |

|

| 0,703 |

|

|

| DV4 |

|

| 0,817 |

|

|

| TU1 |

|

|

| 0,862 |

|

| TU2 |

|

|

| 0,918 |

|

| TU3 |

|

|

| 0,852 |

|

| TU4 |

|

|

| 0,818 |

|

| AH1 |

|

|

|

| 0,638 |

| AH2 |

|

|

|

| 0,873 |

| AH3 |

|

|

|

| 0,877 |

| AH4 |

|

|

|

| 0,752 |

Nguồn: Tính toán của nhóm tác giả

Từ Bảng 3 và Bảng 4 cho thấy: “Phân tích EFA của các biến quan sát có tương quan với nhau trong tổng thể, vì kiểm định Bartlett với Sig. = 0,000 < 0,05; Hệ số KMO = 0,772 > 0,5 và hệ số tải nhân tố các thang đo đều > 0,5 nên xét về giá trị hội tụ và độ tin cậy của các biến đều đáp ứng yêu cầu (do đó không có hiện tượng lại biến xấu xảy ra). Giá trị Eigenvalues của các biến quan sát đều > 1, với phương sai trích là 77,2% (> 50%) đạt yêu cầu”. Như vậy, 5 nhân tố đều thỏa mãn về độ giá trị hội tụ, nên mô hình không có sự thay đổi.

Phân tích EFA cho biến phụ thuộc

Bảng 5: Kết quả EFA cho biến phụ thuộc

| KMO | ,732 | |

| Kiểm định Bartlett | Chi bình phương xấp xỉ | 294,638 |

| df | 10 | |

| Sig. | ,000 | |

Nguồn: Tính toán của nhóm tác giả

Bảng 6: Kết quả EFA cho biến phụ thuộc

| Biến quan sát | Hệ số tải nhân tố |

| 1 | |

| F1 | 0,708 |

| F2 | 0,669 |

| F3 | 0,682 |

| F4 | 0,708 |

| F5 | 0,754 |

Nguồn: Tính toán của nhóm tác giả

Kết quả EFA cho thấy, “hệ số KMO = 0,732 > 0,5 và Bartlet có kết quả Sig. = 0,000. Cùng với đó, các thang đo đều có giá trị hệ số tải nhân tố > 0,5, nên cả 5 biến đều đạt yêu cầu về giá trị hội tụ và độ tin cậy” (Bảng 5 và 6).

Phân tích tương quan

Bảng 7: Ma trận tương quan giữa các nhân tố trong mô hình nghiên cứu

|

| TNTB | TTTB | DVTB | TUTB | AHTB | FTB | |

| TNTB | Pearson Correlation | 1 | ,441** | ,393** | ,322** | ,238** | ,489** |

| Sig. (2-tailed) |

| ,000 | ,000 | ,000 | ,000 | ,000 | |

| N | 248 | 248 | 248 | 248 | 248 | 248 | |

| TTTB | Pearson Correlation | ,441** | 1 | ,461** | ,386** | ,264** | ,526** |

| Sig. (2-tailed) | ,000 |

| ,000 | ,000 | ,000 | ,000 | |

| N | 248 | 248 | 248 | 248 | 248 | 248 | |

| DVTB | Pearson Correlation | ,393** | ,461** | 1 | ,517** | ,299** | ,664** |

| Sig. (2-tailed) | ,000 | ,000 |

| ,000 | ,000 | ,000 | |

| N | 248 | 248 | 248 | 248 | 248 | 248 | |

| TUTB | Pearson Correlation | ,322** | ,386** | ,517** | 1 | ,432** | ,601** |

| Sig. (2-tailed) | ,000 | ,000 | ,000 |

| ,000 | ,000 | |

| N | 248 | 248 | 248 | 248 | 248 | 248 | |

| AHTB | Pearson Correlation | ,238** | ,264** | ,299** | ,432** | 1 | ,420** |

| Sig. (2-tailed) | ,000 | ,000 | ,000 | ,000 |

| ,000 | |

| N | 248 | 248 | 248 | 248 | 248 | 248 | |

| FTB | Pearson Correlation | ,489** | ,526** | ,664** | ,601** | ,420** | 1 |

| Sig. (2-tailed) | ,000 | ,000 | ,000 | ,000 | ,000 |

| |

| N | 248 | 248 | 248 | 248 | 248 | 248 | |

Nguồn: Tính toán của nhóm tác giả

Kết quả phân tích tương quan cho thấy, “các biến phụ thuộc và các biến độc lập có sự tương quan cao (hệ số tương quan dao động từ 0,238 đến 0,664). Do đó, các biến phụ thuộc sẽ được giải thích bằng các biến độc lập. Ngoài ra, biến độc lập có giá trị Sig. đều > 0,05, nên chấp nhận giả thuyết. Không có hiện tượng phương sai sai số thay đổi trong mô hình, vì hệ số tương quan tổng thể = 0, không có hiện tượng đa cộng tuyến giữa các biến độc lập vì hệ số VIF < 10 (Bảng 7)”.

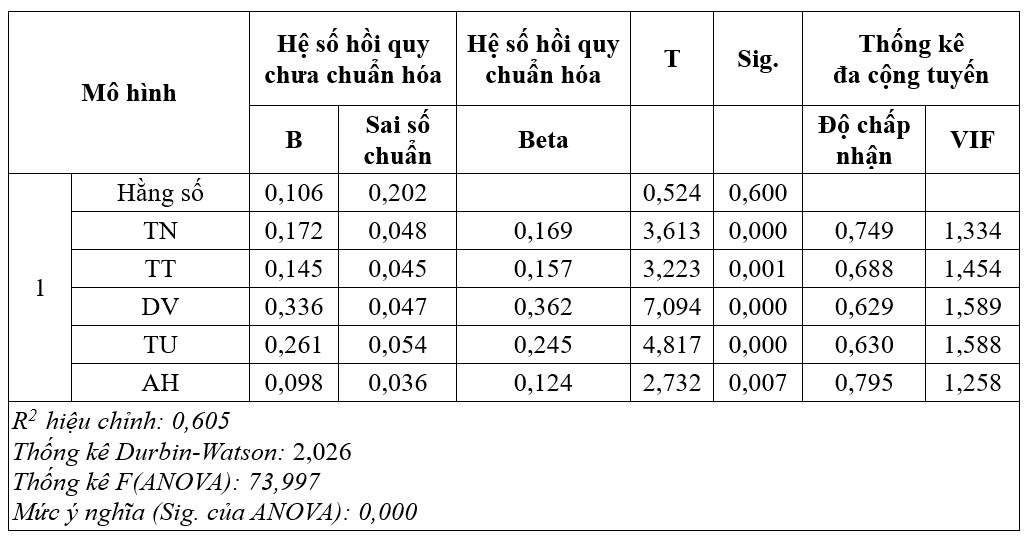

Phân tích hồi quy bội

Bảng 8: Kết quả phân tích hồi quy bội

|

Nguồn: Tính toán của nhóm tác giả

Kết quả phân tích (Bảng 8) cho thấy, “R2 hiệu chỉnh = 0,605, tương đương 60,5% việc lựa chọn dịch vụ thanh toán của khách du lịch tại các ngân hàng trên địa bàn TP. Hồ Chí Minh được quyết định bởi các 5 nhân tố: Sự Lợi ích tài chính và công nghệ; Sự thuận tiện; Dịch vụ cung cấp; Thương hiệu và uy tín bảo mật; Ảnh hưởng của mọi người xung quanh. Ngoài ra, giá trị Sig. của kiểm định F rất nhỏ (Sig. = 0,000), như vậy mô hình đề xuất phù hợp với mẫu khảo sát. Các biến độc lập và biến phụ thuộc đều có Sig. < 0,05, nên về mặt thống kê đều có ý nghĩa. Hệ số Tolerance khá cao từ 0,629 đến 0,749 và hệ số thấp VIF < 2 (từ 1,258 đến 1,589), cho thấy không có hiện tượng đa cộng tuyến giữa các biến độc lập”. Dựa vào Bảng 8 ta có mô hình hồi quy như sau:

Y= 0,106 + 0,362*DV + 0,245*TU + 0,169*TN + 0,157*TT+ 0,124*AH

KẾT LUẬN VÀ HÀM Ý QUẢN TRỊ

Kết quả phân tích thực nghiệm cho thấy, 5 nhân tố: “Sự Lợi ích tài chính và công nghệ; Sự thuận tiện; Dịch vụ cung cấp; Thương hiệu và uy tín bảo mật; Ảnh hưởng của mọi người xung quanh” ảnh hưởng tới việc lựa chọn dịch vụ thanh toán của khách du lịch tại các ngân hàng trên địa bàn TP. Hồ Chí Minh. Trong đó: Dịch vụ cung cấp của ngân hàng có hệ số Beta = 0,362 là cao nhất, nên nó ảnh hưởng nhiều nhất đến việc lựa chọn dịch vụ thanh toán khách du lịch tại các ngân hàng trên địa bàn TP. Hồ Chí Minh. Nhân tố “Thương hiệu và uy tín bảo mật” đứng thứ 2 có hệ số Beta = 0,245; “Lợi ích tài chính và công nghệ đứng thứ 3 có hệ số Beta = 0,169; “Sự thuận tiện đứng thứ 4 có hệ số Beta = 0,157; “Ảnh hưởng của mọi người xung quanh đứng thứ 5 có hệ số Beta = 0,124.

Dựa trên kết quả nghiên cứu, tác giả đề xuất một số giải pháp kiến nghị:

Một là, nâng cao chất lượng dịch vụ của các ngân hàng. Đào tạo, bồi dưỡng kỹ năng giao tiếp, tư vấn, giải quyết vấn đề hiệu quả cho nhân viên. Xây dựng chính sách đãi ngộ, khen thưởng thích hợp để động viên, khuyến khích nhân viên phục vụ tận tâm. Tăng cường quản lý, giám sát chất lượng phục vụ của nhân viên. Cải thiện hạ tầng công nghệ: Đầu tư, nâng cấp hệ thống công nghệ thông tin, thiết bị giao dịch hiện đại. Phát triển và nâng cao chất lượng các ứng dụng ngân hàng điện tử, ví điện tử. Đảm bảo an ninh, an toàn thông tin trong các giao dịch thanh toán.

Tối ưu hóa quy trình, thủ tục giao dịch: Rà soát, chuẩn hóa, đơn giản hóa các quy trình, thủ tục giao dịch. Áp dụng công nghệ số để tự động hóa, số hóa các dịch vụ thanh toán. Giảm thiểu thời gian chờ đợi, thao tác cho khách hàng. Đa dạng hóa sản phẩm, dịch vụ thanh toán: Phát triển các sản phẩm, dịch vụ thanh toán mới, đáp ứng nhu cầu của khách hàng. Mở rộng hợp tác, liên kết với các đối tác để cung cấp các dịch vụ tiện ích. Cung cấp các kênh thanh toán đa dạng, linh hoạt. Tăng cường truyền thông, tiếp thị: Triển khai các chiến dịch quảng bá, truyền thông rộng rãi về các dịch vụ thanh toán. Tập trung tiếp thị, chăm sóc khách hàng mục tiêu, nâng cao sự nhận biết và tin tưởng. Lắng nghe, tiếp thu phản hồi từ khách hàng để cải thiện liên tục.

Hai là, nâng cao trải nghiệm khách hàng qua lợi ích tài chính và công nghệ

Giảm phí giao dịch: Xem xét giảm hoặc miễn phí giao dịch thanh toán để thu hút và duy trì khách hàng.

Tăng lãi suất tiền gửi: Áp dụng các chính sách lãi suất cạnh tranh cho các tài khoản thanh toán, tiết kiệm của khách hàng.

Triển khai chương trình ưu đãi, hoàn tiền: Tích hợp các chương trình khuyến mãi, hoàn tiền khi khách hàng sử dụng dịch vụ thanh toán.

Cung cấp các gói sản phẩm/dịch vụ thanh toán tích hợp: Thiết kế các gói sản phẩm/dịch vụ thanh toán trọn gói, giá cả hợp lý.

Nâng cấp công nghệ giao dịch: Đầu tư vào các thiết bị, hạ tầng công nghệ hiện đại, đảm bảo tính ổn định, an toàn.

Phát triển ứng dụng ngân hàng số: Cung cấp các ứng dụng ngân hàng điện tử, ví điện tử tiện lợi, dễ sử dụng.

Triển khai các giải pháp thanh toán không tiền mặt: Áp dụng các hình thức thanh toán không dùng tiền mặt, như: QR code, thẻ, mobile wallet.

Cung cấp đầu đọc thẻ, POS hiện đại: Đầu tư vào các thiết bị chấp nhận thanh toán bằng thẻ, điện thoại tại điểm bán.

Nâng cao trải nghiệm khách hàng: Tối ưu hóa quy trình giao dịch: Đơn giản hóa các thủ tục, giảm thiểu thời gian chờ đợi cho khách hàng.

Cung cấp hỗ trợ kỹ thuật hiệu quả: Triển khai đội ngũ hỗ trợ kỹ thuật chuyên nghiệp, sẵn sàng hỗ trợ khách hàng.

Xây dựng kênh phản hồi, góp ý: Thiết lập các kênh tiếp nhận phản hồi, kiến nghị từ khách hàng để cải thiện liên tục.

Ba là, nâng cao sự thuận tiện cho khách hàng trong quá trình sử dụng dịch vụ. Mở rộng mạng lưới chi nhánh, phòng giao dịch nhằm tạo sự tiện lợi cho khách hàng. Cung cấp dịch vụ 24/7 bằng cách triển khai các kênh giao dịch trực tuyến, ứng dụng di động hoạt động liên tục. Đồng thời, đơn giản hóa quy trình giao dịch thông qua việc rà soát, cải tiến các thủ tục để giảm thời gian chờ đợi của khách hàng.

Bốn là, nâng cao thương hiệu và uy tín bảo mật. Quảng bá chiến dịch truyền thông về lịch sử, uy tín và văn hóa doanh nghiệp trên các kênh truyền thông truyền thống và số tới mọi khách hàng, tạo dựng hình ảnh thương hiệu nhất quán và chuyên nghiệp thông qua logo, slogan, giao diện website, ứng dụng di động, đồng thời tổ chức các sự kiện, hoạt động xã hội để tăng sự gắn kết với cộng đồng địa phương cũng như phát triển đội ngũ nhân viên chuyên nghiệp, tận tụy, tạo trải nghiệm dịch vụ xuất sắc cho khách hàng.

Nhằm góp phần nâng cao tính bảo mật và an toàn giao dịch, các ngân hàng trên địa bàn TP. Hồ Chí Minh có thể triển khai hệ thống bảo mật nhiều lớp, như: mã hóa dữ liệu, xác thực 2 nhân tố, chống tấn công DDoS, tuân thủ các tiêu chuẩn bảo mật quốc tế, như: PCI DSS, ISO/IEC 27001, cập nhật liên tục các biện pháp bảo mật mới để đối phó với các mối đe dọa an ninh mạng, xây dựng đội ngũ chuyên gia bảo mật, an ninh thông tin nhằm giám sát và ứng phó kịp thời. Bên cạnh đó cần công khai và cung cấp đầy đủ thông tin về các sản phẩm, dịch vụ thanh toán, bao gồm cả các khoản phí và điều khoản, tạo kênh tiếp nhận phản hồi, góp ý của khách hàng một cách dễ dàng và thân thiện. Đặc biệt, nhanh chóng xử lý các vấn đề, khiếu nại của khách hàng và cung cấp phản hồi rõ ràng, tích hợp các chính sách, quy định, báo cáo về bảo mật, an toàn thông tin một cách dễ tiếp cận.

Năm là, nâng cao hiểu biết và tín nhiệm của khách hàng về dịch vụ thanh toán của ngân hàng. Triển khai chương trình khuyến khích giới thiệu: Tạo động lực cho khách hàng giới thiệu dịch vụ cho người thân, bạn bè. Thiết kế chương trình có các ưu đãi, phần thưởng hấp dẫn cho khách hàng khi giới thiệu thành công các dịch vụ cho người thân, bạn bè. Quảng bá chương trình rộng rãi trên các kênh truyền thông và ứng dụng ngân hàng đồng thời theo dõi, đánh giá hiệu quả của chương trình để có thể cải tiến, hoàn thiện không ngừng. Khai thác các nền tảng truyền thông xã hội: Xây dựng trang fanpage, kênh YouTube, Instagram chính thức của ngân hàng, chia sẻ nội dung hữu ích, thú vị về dịch vụ thanh toán, chính sách ưu đãi, tương tác, tạo sự gắn kết với khách hàng thông qua các hoạt động, thảo luận trực tuyến và khuyến khích khách hàng chia sẻ, đánh giá tích cực về dịch vụ trên các nền tảng. Tổ chức các sự kiện cộng đồng: Tham gia tài trợ, đồng tổ chức các hoạt động, sự kiện cộng đồng tại địa phương, thiết kế các chương trình trải nghiệm sản phẩm, dịch vụ dành cho khách hàng tại các sự kiện, sử dụng các hoạt động gắn kết cộng đồng để tăng tương tác, sự nhận diện thương hiệu, và thu hút khách hàng mới (Vuong và Nguyen, 2024)./.

TÀI LIỆU THAM KHẢO

1. Beata Świecka, Paweł Terefenko, Dominik Paprotny (2013), Transaction factors’ influence on the choice of payment by Polish consumers, Journal of Retailing and Consumer Services, 58.

2. Hoàng Linh (2023), Thành phố Hồ Chí Minh đón gần 5 triệu lượt khách quốc tế, truy cập từ https://dangcongsan.vn/kinh-te-va-hoi-nhap/thanh-pho-ho-chi-minh-don-gan-5-trieu-luot-khach-quoc-te-656788.html.

3. Nguyen Ngoc Mai, Tran Yen Nhung and Vo Hoang Ngoc Thuy (2021), Determinants of customer decision in banking services: a case study in Binh Duong, vietnam, International Journal of Business, Social and Scientific Research, 9(1), 54-58.

4. Nguyễn Xuân Hưng và cộng sự (2021), Các nhân tố ảnh hưởng đến quyết định lựa chọn ngân hàng cung ứng dịch vụ thanh toán nội địa của khách hàng cá nhân trên địa bàn TP. Hà Nội, Tạp chí Kinh tế và Phát triển, số 290.

5. Sharma, R.K. and Rao, S.A. (2010), Bank Selection Criteria Employed by MBA Students in Delhi: An Empirical Analysis, Journal of Business Studies, 1(2), 56-69

6. Thin Thin Htay (2019), The factors influencing customer choice on retail banking services of ayeyawaddy farmers development bank, Yangon University of Economics department of Commerce master of Bbanking and Finance programme.

7. Phạm Thị Ngọc An và cộng sự (2023), Các nhân tố ảnh hưởng đến quyết định sử dụng thanh toán trực tuyến trên sàn thương mại điện tử của thế hệ Gen Z trên địa bàn TP. Hà Nội, Tạp chí Khoa học & Đào tạo Ngân hàng, số 255.

8. Vuong, Q. H., Nguyen, M. H. (2024). Better Economics for the Earth: A Lesson from Quantum and Information Theories. AISDL.

| Ngày nhận bài: 04/9/2024; Ngày phản biện: 10/9/2024; Ngày duyệt đăng: 14/9/2024 |

Bình luận