Bảo lãnh tín dụng cho doanh nghiệp nhỏ và vừa: Kinh nghiệm quốc tế và bài học cho Việt Nam

Tóm tắt

Các doanh nghiệp nhỏ và vừa (DNNVV) là đối tượng thường xuyên có nhu cầu huy động vốn để phát triển hoạt động, mở rộng sản xuất, kinh doanh, nhưng lại gặp nhiều khó khăn trong việc tiếp cận vốn từ ngân hàng. Do đó, các chính sách thúc đẩy tín dụng cho DNNVV đã được nghiên cứu và đề xuất khá nhiều, trong số đó có thể kể đến chương trình bảo lãnh tín dụng của chính phủ. Bài viết sẽ đi sâu tìm hiểu kinh nghiệm triển khai các chương trình bảo lãnh tín dụng cho DNNVV của các nước trên thế giới, từ đó rút ra bài học cho Việt Nam.

Từ khóa: doanh nghiệp nhỏ và vừa, huy động vốn, bảo lãnh tín dụng, kinh nghiệm quốc tế

Summary

Small and medium-sized enterprises (SMEs) are those that have been in regular need to mobilize capital to expand production and business, but also facing many more difficulties in accessing capital from banks. As such, there have been many studies and proposals on the policies to promote credit for SMEs, including the credit guarantee program of the government. The article goes insight into the experience of implementing credit guarantee programs for SMEs in other countries, thereby suggesting some lessons for Vietnam.

Keywords: small and medium enterprises, capital mobilization, credit guarantee, international experience

GIỚI THIỆU

DNNVV đóng vị trí quan trọng đối với nền kinh tế, nên việc có được các giải pháp cung cấp tài chính ổn định cho DNNVV là rất cần thiết. Nhiều sáng kiến của chính phủ và các nhà tài trợ đã được đề xuất ở cả các nước phát triển, đang phát triển và mới nổi, điển hình trong số đó là chương trình bảo lãnh tín dụng. Đây được xem là công cụ hữu hiệu thu hẹp khoảng cách giữa cung và cầu trong tài chính của DNNVV (Yoshino và Taghizadeh-Hesary, 2016).

Ở Việt Nam, việc triển khai các chương trình bảo lãnh tín dụng cho DNNVV vẫn còn mới và chưa thực sự hiệu quả. Vì vậy, nghiên cứu kinh nghiệm của những quốc gia đi trước là cần thiết để Chính phủ có thể hoàn thiện chính sách nhằm gỡ khó cho DNNVV trong tiếp cận vốn.

Ý NGHĨA CỦA CÁC CHƯƠNG TRÌNH BẢO LÃNH TÍN DỤNG

Nhiều quốc gia áp dụng chương trình bảo lãnh tín dụng trong nhiều thập kỷ dưới nhiều hình thức khác nhau nhằm đẩy mạnh dòng tiền vào các lĩnh vực mục tiêu, đặc biệt là những lĩnh vực gặp khó khăn trong việc tiếp cận tài chính, bao gồm cả khu vực DNNVV. Chương trình bảo lãnh tín dụng hỗ trợ các hoạt động cho vay bằng cách chia sẻ rủi ro liên quan đến các lĩnh vực mục tiêu, thông qua bảo lãnh giúp tăng số tiền có thể cho vay đối với một doanh nghiệp vượt qua giới hạn của tài sản bảo đảm (Zander và cộng sự, 2013).

Áp dụng chương trình bảo lãnh tín dụng, người đi vay sẽ phải trả một khoản phí cho người cho vay, mà khoản này có thể do Chính phủ hoặc bên tổ chức thứ ba tài trợ. Một chương trình bảo lãnh tín dụng bao gồm ít nhất 3 bên là bên cho vay, bên đi vay và bên bảo lãnh. Bên đi vay thường là các DNNVV có nhu cầu cần được tài trợ vốn. Bên đi vay tiếp cận tổ chức tài chính như ngân hàng để đề xuất nhu cầu vay. Tuy nhiên, do yếu tố thông tin không cân xứng, nên khả năng bên đi vay được bên cho vay tài trợ là thấp, từ đó bên bảo lãnh (tổ chức bảo lãnh tín dụng) thường là chính phủ hoặc hiệp hội thương mại đứng ra bảo lãnh một phần đáng kể của khoản nợ, giúp tăng cơ hội tiếp cận vốn của bên đi vay (Riding và Haines, 2001).

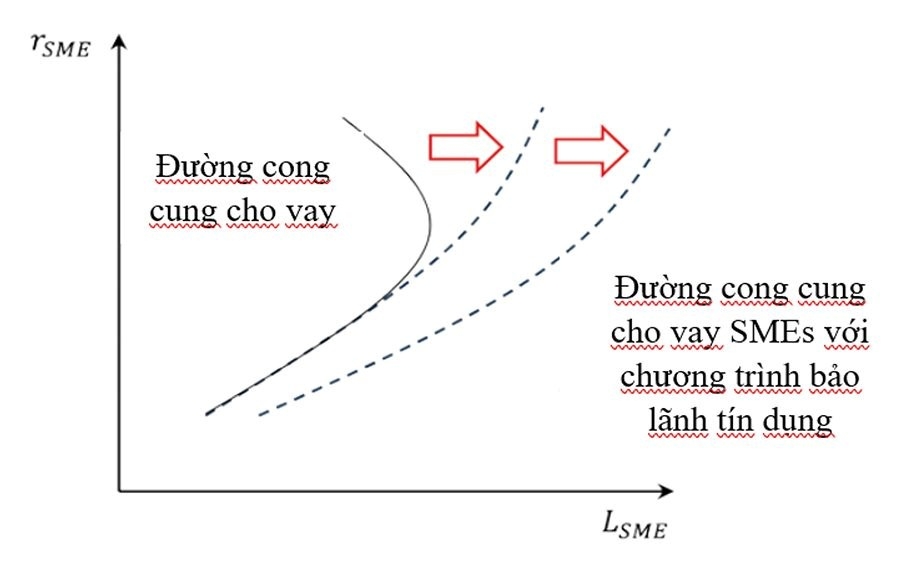

Chương trình bảo lãnh tín dụng giúp các ngân hàng cho vay DNNVV dễ dàng hơn, bởi vì trong trường hợp DNNVV không có khả năng trả nợ, thì bên bảo lãnh tín dụng sẽ chi trả một tỷ lệ nhất định cho bên cho vay. Còn trong các trường hợp thông thường, việc cung cấp một khoản vay bất lợi là có thể quan sát được theo đường cong cung cho vay uốn ngược (Hình). Tuy nhiên, do sự bất cân xứng thông tin giữa DNNVV và ngân hàng, nên ngân hàng thường đặt lãi suất cao hơn khi cho vay đối với DNNVV hơn là các doanh nghiệp lớn. Hơn nữa, các ngân hàng cũng không thiện chí trong cho vay một khoản lớn đối với DNNVV có rủi ro. Điều này giải thích sự uốn cong ngược lên của đường cong cung cho vay DNNVV. Đường nét đứt trong Hình cho thấy, đường cong cung cho vay nếu có chương trình bảo lãnh tín dụng và tỷ lệ bảo lãnh càng cao thì đường nét đứt sẽ càng phẳng hơn, có nghĩa là các DNNVV tiếp cận tài chính dễ dàng hơn do ngân hàng sẽ có thiện chí cho DNNVV vay hơn.

Hình: Chương trình bảo lãnh tín dụng và cung cho vay DNNVV

|

| Nguồn: Tác giả nghiên cứu và tổng hợp |

Ghi chú: rSME là lãi suất cho vay DNNVV; LSME là quy mô khoản vay DNNVV

KINH NGHIỆM TRIỂN KHAI CHƯƠNG TRÌNH BẢO LÃNH TÍN DỤNG TRÊN THẾ GIỚI

Tại Hàn Quốc, với số lượng DNNVV chiếm đến 99% tổng số doanh nghiệp, lao động làm việc trong DNNVV chiếm 88% tổng số lao động, đồng thời chiếm 1/3 tổng sản lượng xuất khẩu của toàn nền kinh tế, nên DNNVV luôn là đối tượng được đặc biệt chú ý trong việc xây dựng, triển khai các chính sách giúp khuyến khích phát triển nhằm ổn định kinh tế vĩ mô cũng như đời sống xã hội. Tuy nhiên, cũng như nhiều các quốc gia khác, DNNVV tại Hàn Quốc thường khó tiếp cận được nhiều nguồn vốn, nhất là nguồn vốn trung và dài hạn phục vụ sản xuất, kinh doanh. Nguyên nhân là do những hạn chế tiềm ẩn trong bản thân doanh nghiệp như: thiếu tài sản thế chấp, dễ bị tổn thương bởi các yếu tố bên ngoài dẫn đến thường gặp rủi ro không trả được nợ, chi phí giao dịch cao...

Trước tình hình trên, hệ thống bảo lãnh tín dụng tại Hàn Quốc đã sớm được triển khai. Trong đó, Quỹ bảo lãnh tín dụng Hàn Quốc (KODIT) là tổ chức được thành lập rất sớm, từ năm 1976. KODIT có 1 trụ sở chính, 9 cơ sở địa phương, 109 chi nhánh và 2.536 nhân viên tại Hàn Quốc. KODIT tập trung bảo lãnh tín dụng cho các doanh nghiệp có tổng tài sản dưới 445 triệu USD và doanh thu tùy thuộc vào ngành nghề được xếp vào DNNVV. Hạn mức bảo lãnh từ 2,6 triệu USD (thông thường) đến 8,6 triệu USD (cao nhất). Tỷ lệ bảo lãnh từ 70%-85%, dựa theo cấp bậc tín dụng và thời gian bảo lãnh. Tỷ lệ phí bảo lãnh từ 0,5%-3%, dựa theo cấp bậc tín dụng và tính chất hoạt động của doanh nghiệp. Một lĩnh vực khác trong hoạt động của KODIT là bảo hiểm tín dụng, giúp bảo vệ, phòng tránh những thiệt hại về tài chính cho DNNVV; giảm thiệt hại bán hàng thông qua việc bồi thường lên tới 80% đối với khoản tiền khách hàng không trả hoặc không có khả năng trả; tăng doanh số bán hàng, tạo điều kiện cho người tham gia bảo hiểm (người bán) và người mua có thể giao dịch tín dụng lâu dài, từ đó giúp tăng doanh số bán hàng của người tham gia bảo hiểm; tăng hiệu quả quản lý rủi ro khi dịch vụ bảo hiểm cho phép người tham gia bảo hiểm có thể biết tình trạng tín dụng của người mua (Bích Phương, 2022).

Ngoài KODIT, tại Hàn Quốc còn có các tổ chức khác cũng thực hiện bảo lãnh tín dụng cho DNNVV như: Bảo lãnh tín dụng công nghệ Hàn Quốc (KOTEC), Liên đoàn bảo lãnh tín dụng Hàn Quốc (KOREG)…

Nhật Bản đã thiết kế chương trình bảo lãnh tín dụng cho DNNVV từ rất sớm. Chương trình bảo lãnh tín dụng đầu tiên được vận hành ở Nhật Bản từ những năm 1930, tại Tokyo. Chương trình bảo lãnh tín dụng được cung cấp bởi các cơ quan của Chính phủ (Bộ Tài chính, Bộ Kinh tế Thương mại và Công nghiệp) và chính quyền địa phương. Trong đó, các địa phương thành lập các hiệp hội bảo lãnh tín dụng để bảo lãnh cho những khoản nợ của DNNVV với các tổ chức tài chính phi chính phủ; trong khi Chính phủ thành lập Quỹ bảo hiểm tín dụng. Một mặt, Quỹ bảo hiểm tín dụng đảm bảo cho các khoản cho vay được cấp bởi các hiệp hội bảo hiểm tín dụng (trong trường hợp các DNNVV không có khả năng hoàn trả khoản vay, các hiệp hội này vẫn có thể được hoàn trả từ 70%-80% tiền bảo hiểm); mặt khác, Quỹ bảo hiểm tín dụng cấp những khoản vốn vay ngắn và dài hạn cho các hiệp hội bảo lãnh tín dụng. Trong vai trò là người cho vay cuối cùng, Quỹ bảo hiểm tín dụng đảm bảo sự vận hành ổn định của các hiệp hội bảo lãnh tín dụng.

Quy trình thực hiện của chương trình bảo lãnh tín dụng là DNNVV và ngân hàng làm đơn xin bảo lãnh tín dụng lên chương trình bảo lãnh tín dụng. Nếu được chương trình bảo lãnh tín dụng phê duyệt, thì ngân hàng sẽ cấp tín dụng cho doanh nghiệp và doanh nghiệp là người trả phí cho chương trình bảo lãnh tín dụng. Sau khi được bảo lãnh tín dụng, DNNVV sẽ phải trả phí từ 0,45%-1,9% tùy thuộc mức độ rủi ro tín dụng. Trong trường hợp doanh nghiệp được bảo lãnh vay bị vỡ nợ, thì chương trình bảo lãnh tín dụng sẽ trả cho ngân hàng (gọi là bán nợ).

Đáng chú ý nhất là Nhật Bản đã triển khai Chương trình bảo lãnh khẩn cấp để hỗ trợ hữu hiệu và kịp thời cho DNNVV tiếp cận nguồn vốn. Chính sách này đặc biệt thành công trong giai đoạn 2008-2011 khi kinh tế - xã hội Nhật Bản bị ảnh hưởng mạnh bởi suy thoái kinh tế toàn cầu. Mức trần bảo lãnh tín dụng cho các doanh nghiệp nhỏ là 200 triệu Yen với chương trình bảo lãnh chung; trong đó, 80 triệu Yen với chương trình bảo lãnh không thế chấp. Đến năm 2014, Nhật Bản có gần 3,85 triệu DNNVV đang hoạt động, thì 36,6% trong số đó nhận được bảo đảm từ 51 chương trình bảo lãnh tín dụng khác nhau (Yoshino và Taghizadeh-Hesary (2018).

Tại Indonesia, các mô hình bảo lãnh tín dụng cho DNNVV đã được triển khai từ năm 2007 theo hai cấp độ: cấp quốc gia và cấp vùng. Ở cấp quốc gia, Indonesia có một số đơn vị bảo lãnh tín dụng cùng hoạt động song song với nhau, bao gồm: Viện Bảo lãnh tín dụng doanh nghiệp (PKPI), Bảo hiểm tín dụng Indonesia (Pt. Askrindo), Hiệp hội Bảo lãnh tín dụng Indonesia (Perum Jamkrindo) và Hiệp hội Bảo lãnh tín dụng vùng (Perum Jamkrida). Ở cấp vùng, các đơn vị bảo lãnh tín dụng thực hiện bảo lãnh cho các doanh nghiệp tại địa phương và báo cáo lên Trung ương về kết quả hoạt động định kỳ. Các đơn vị này có sự phối hợp hiệu quả, kịp thời để giúp giải quyết được nhu cầu của khách hàng một cách tốt nhất, cũng như giúp san sẻ rủi ro giữa các chương trình.

Về phương thức triển khai hoạt động bảo lãnh tín dụng, các tổ chức đơn vị bảo lãnh tín dụng sử dụng kết hợp cả hai phương pháp cấp bảo lãnh, đó là bảo lãnh theo thỏa thuận giữa ngân hàng và tổ chức bảo lãnh tín dụng - Conditional Automatic Cover (CAC) và bảo lãnh theo đề xuất của ngân hàng và doanh nghiệp đi vay - Case by Case (CBC).

Ở phương pháp CAC, bảo lãnh căn cứ trên thỏa thuận giữa ngân hàng và tổ chức bảo lãnh tín dụng. Theo đó, DNNVV sẽ không phải trực tiếp đề xuất bảo lãnh tín dụng đến các đơn vị cấp bảo lãnh tín dụng, mà căn cứ trên những điều kiện đã được thiết lập sẵn trong thỏa thuận giữa ngân hàng và tổ chức bảo lãnh tín dụng, DNNVV sẽ tự động được bảo lãnh tín dụng từ các tổ chức bảo lãnh tín dụng khi đáp ứng được các tiêu chí đã đề ra. Các chương trình bảo lãnh tự động này thường là của các tổ chức cấp bảo lãnh tín dụng lớn, cấp quốc gia.

Ở phương pháp CBC, bảo lãnh sẽ được thực hiện đối với từng trường hợp riêng biệt. Theo đó, các DNNVV và ngân hàng sẽ cùng đề xuất bảo lãnh tín dụng cho doanh nghiệp với các tổ chức bảo lãnh. Tương tự như CAC, số tiền bảo lãnh và tỷ lệ bảo lãnh sẽ phụ thuộc mức độ rủi ro của từng dự án, cũng như doanh nghiệp đi vay.

THỰC TRẠNG BẢO LÃNH TÍN DỤNG TẠI VIỆT NAM

Ở Việt Nam, quỹ bảo lãnh tín dụng cho DNNVV được thành lập theo Nghị định số 34/2018/NĐ-CP, ngày 08/3/2018 của Chính phủ. Đây là quỹ tài chính nhà nước ngoài ngân sách do UBND các tỉnh, thành phố trực thuộc Trung ương thành lập, hoạt động không vì mục tiêu lợi nhuận, bảo toàn và phát triển vốn; thực hiện chức năng cấp bảo lãnh tín dụng cho các DNNVV theo quy định pháp luật. Quỹ bảo lãnh tín dụng cho DNNVV hoạt động theo mô hình công ty trách nhiệm hữu hạn một thành viên do Nhà nước nắm giữ 100% vốn điều lệ.

Quỹ bảo lãnh tín dụng cho DNNVV có vai trò tạo cầu nối trong việc tiếp cận vốn giữa DNNVV với ngân hàng. Đây được đánh giá là một trong những sáng kiến rất hữu ích của Việt Nam. Nghị định 34/2018/NĐ-CP và các thông tư hướng dẫn sau 5 năm triển khai đã tạo nguồn vốn vay để phát triển các DNNVV, góp phần tích cực đồng bộ hóa hệ thống chính sách tài chính ngân hàng, đóng góp sự phát triển kinh tế đất nước.

Tuy nhiên, thực tế hoạt động của các quỹ bảo lãnh tín dụng cho thấy, còn không ít khó khăn, vướng mắc nảy sinh:

Thứ nhất, một số địa phương không mặn mà với việc thực hiện quyền và trách nhiệm trong phát triển và duy trì hoạt động của quỹ, có những địa phương sau khi thành lập quỹ một thời gian lại giải thể do không duy trì được hoạt động. Số lượng quỹ từ năm 2018 đến nay có xu hướng giảm đi. Cụ thể, trong năm 2018 và 2019, cả nước có 27 quỹ bảo lãnh tín dụng hoạt động. Tuy nhiên, Quỹ Bảo lãnh tín dụng Đà Nẵng giải thể vào năm 2020, nên chỉ còn 26 quỹ. Trong năm 2021, Quỹ Bảo lãnh tín dụng Đắk Lắk được thành lập thêm, nhưng lại có 2 quỹ bị giải thể là Quỹ Bảo lãnh tín dụng tỉnh Quảng Nam và Quỹ Bảo lãnh tín dụng tỉnh Phú Yên, do đó giảm xuống còn 25 quỹ và số lượng này được duy trì cho đến năm 2022 (Chí Tín, 2022).

Nguyên nhân là do một số địa phương không có tiêu chí rõ ràng để bảo lãnh cho doanh nghiệp. Trong khi đó, lãnh đạo của nhiều địa phương cũng chưa thực sự quan tâm đến hoạt động và vai trò của quỹ; những cán bộ liên quan thậm chí chưa nắm rõ Nghị định số 34/2018/NĐ-CP, chưa hiểu rõ các nội dung của Nghị định, nên chưa thực hiện đầy đủ nhiệm vụ mà Chính phủ giao và phân cấp.

Thứ hai, nguồn vốn của các quỹ bảo lãnh tín dụng khá hạn hẹp, chủ yếu là hỗ trợ từ ngân sách địa phương (cấp vốn điều lệ ban đầu, cấp bổ sung vốn điều lệ). Quy mô và năng lực khiêm tốn của quỹ bảo lãnh tín dụng cho DNNVV chưa thật sự đáp ứng được nhu cầu của DNNVV trong việc bảo lãnh vay vốn phục vụ hoạt động sản xuất, kinh doanh; chưa thể hiện được vai trò kết nối vốn với ngân hàng thương mại.

Thứ ba, quy chế bảo lãnh tín dụng đối với các DNNVV quá chặt chẽ. Thực tế cho thấy, DNNVV có quy mô vốn nhỏ, vốn chủ sở hữu và năng lực tài chính hạn chế; trình độ quản trị doanh nghiệp bất cập, thiếu phương án kinh doanh khả thi; số liệu thiếu chính xác; thiếu hoặc không đủ tài sản đảm bảo… Tại Điều 16 Nghị định số 34/2018/NĐ-CP quy định việc bảo lãnh của quỹ phải có tài sản thế chấp - trong khi các DNNVV khó tiếp cận vay vốn ngân hàng thương mại cũng bởi họ thiếu tài sản thế chấp.

Thứ tư, 100% vốn điều lệ của các quỹ bảo lãnh tín dụng cho DNNVV từ ngân sách nhà nước, nên việc quy trách nhiệm khi xảy ra thua lỗ, thất thoát vốn do bảo lãnh, cho vay DNNVV cũng khá chặt chẽ, trong khi tỷ lệ rủi ro không nhỏ. Điều 16 Nghị định số 34/2018/NĐ-CP quy định, trong trường hợp bảo lãnh tín chấp, Chủ tịch quỹ bảo lãnh tín dụng cho DNNVV hay Hội đồng tín dụng cấp bảo lãnh sẽ chịu trách nhiệm thực hiện và bảo toàn vốn, cũng như các nguyên tắc về quản lý tài chính. Quy định này có thể dẫn đến tâm lý e ngại khi triển khai bảo lãnh tín dụng của các quỹ bảo lãnh tín dụng cho DNNVV. Chưa có sự triển khai đồng bộ và phối hợp chặt chẽ giữa các chương trình hỗ trợ doanh nghiệp của các bộ, ngành, địa phương.

Thứ năm, hiệu quả hoạt động của các quỹ bảo lãnh tín dụng cho DNNVV không cao, thậm chí để xảy ra thất thoát. Một số quỹ bảo lãnh tín dụng cho DNNVV đã phải giải thể hoặc thậm chí xảy ra sai phạm trong quá trình hoạt động. Chẳng hạn, quỹ bảo lãnh tín dụng cho DNNVV của thành phố Đà Nẵng chỉ cấp bảo lãnh cho 14 doanh nghiệp theo phương thức tín chấp với giá trị 18,1 tỷ đồng trong suốt giai đoạn 2014-2019, tương đương bình quân là 3,6 tỷ đồng/năm và đã giải thể vào tháng 2/2020 do không hiệu quả (Lại Thị Thanh Loan, 2022).

MỘT SỐ BÀI HỌC RÚT RA

Dựa vào những kinh nghiệm trong việc áp dụng các chính sách bảo lãnh tín dụng cho DNNVV của các quốc gia và thực trạng hệ thống quỹ bảo lãnh tín dụng ở Việt Nam, tác giả rút ra một số bài học nhằm nâng cao hiệu quả bảo lãnh tín dụng cho DNNVV tại Việt Nam như sau:

Một là, Chính phủ nên thành lập một quỹ bảo lãnh tín dụng ở quốc gia, hợp nhất sức mạnh của các quỹ ở cấp địa phương và xem đây như hệ thống chi nhánh và có các cơ chế bổ sung nguồn lực từ các quỹ dự trữ, tái cấp vốn để tăng quy mô vốn điều lệ, giúp hệ thống quỹ hoạt động hiệu quả hơn. Có thể tham khảo mô hình KODIT của Hàn Quốc để triển khai cho quỹ này.

Hai là, có chính sách ưu đãi để thu hút vốn điều lệ cho quỹ bảo lãnh tín dụng. Do quỹ bảo lãnh tín dụng là tổ chức phi lợi nhuận, nên Nhà nước cần có cơ chế tài chính khuyến khích các ngân hàng thương mại, tổ chức hiệp hội và các doanh nghiệp, chẳng hạn như khi góp vốn vào quỹ bảo lãnh tín dụng sẽ được miễn một phần thuế thu nhập doanh nghiệp theo tỷ lệ giữa số vốn góp so với tổng vốn hoạt động kinh doanh.

Bên cạnh đó, các địa phương cũng cần quan tâm bố trí trong dự toán ngân sách để cấp đủ vốn cho quỹ bảo lãnh tín dụng; đồng thời tăng cường kiểm tra, giám sát việc thực hiện và quản lý quỹ bảo lãnh tín dụng, thúc đẩy phát triển kinh tế - xã hội của địa phương.

Ba là, cần xây dựng cơ chế phối hợp hiệu quả giữa các bên, bao gồm: quỹ bảo lãnh tín dụng cho DNNVV, ngân hàng thương mại, hiệp hội, chính quyền địa phương… để tránh trường hợp các ngân hàng thương mại không thanh toán được tiền bảo lãnh từ các quỹ bảo lãnh tín dụng cho DNNVV như đã xảy ra trước đây. Tăng cường vai trò của Hiệp hội DNNVV, thúc đẩy gắn kết với các hiệp hội DNNVV địa phương (nhất là trong cung cấp thông tin, tư vấn, đào tạo và kết nối...) cùng với các ngân hàng thương mại trong việc thẩm định, hỗ trợ tài chính cho DNNVV.

Bốn là, xem xét tăng mức bảo lãnh tín dụng, đồng thời giảm bớt quy định về điều kiện để được cấp bảo lãnh tín dụng, thay đổi tỷ lệ bảo lãnh tín dụng, đơn giản hóa thủ tục cho DNNVV… nhằm giúp các doanh nghiệp tiếp cận được nguồn vốn vay./.

Đoàn Anh Tuấn - Học viện Chính sách và Phát triển

(Theo Tạp chí Kinh tế và Dự báo, số 17, tháng 6/2023)

Tài liệu tham khảo

1. Bích Phương (2022), Gỡ khó cho Quỹ Bảo lãnh tín dụng DNNVV, truy cập từ https://doanhnghiephoinhap.vn/go-kho-cho-quy-bao-lanh-tin-dung-doanh-nghiep-nho-va-vua.html.

2. Chí Tín (2022), Quỹ bảo lãnh tín dụng cho doanh nghiệp nhỏ và vừa: Vẫn còn nhiều khó khăn, trở ngại trong hoạt động thực tế, truy cập từ https://thoibaotaichinhvietnam.vn/quy-bao-lanh-tin-dung-cho-doanh-nghiep-nho-va-vua-van-con-nhieu-kho-khan-tro-ngai-trong-hoat-dong-thuc-te-112680.html.

3. Chính phủ (2018), Nghị định số 34/2018/NĐ-CP, ngày 08/3/2018 thành lập Quỹ bảo lãnh tín dụng cho DNNVV.

4. Lại Thị Thanh Loan (2022), Giải pháp tăng hiệu quả bảo lãnh tín dụng cho doanh nghiệp nhỏ và vừa tại Việt Nam, truy cập từ https://tapchinganhang.gov.vn/giai-phap-tang-hieu-qua-bao-lanh-tin-dung-cho-doanh-nghiep-nho-va-vua-tai-viet-nam.htm.

5. Riding, A.L., G. Haines, Jr. (2001), Loan Guarantees: Costs of Default and Benefits to Small Firms, Journal of Business Venturing, 16(6), 595-612.

6. Yoshino, N., F. Taghizadeh-Hesary (2016), Optimal Credit Guarantee Ratio for Asia, In SMEs in Developing Asia New Approaches to Overcoming Market Failures.

7. Yoshino, N., F. Taghizadeh-Hesary (2018), The Role of SMEs in Asia and Their Difficulties in Accessing Finance, ADBI Working Paper 911, Tokyo: Asian Development Bank Institute.

8. Zander, R., C. Miller, and N. Mhlanga. (2013), Credit Guarantee Systems for Agriculture and Rural Enterprise Development, Rome: Food and Agriculture Organization of the United Nations.

Bình luận